Избранное трейдера Игорь Димов

Итоги 2019. Рентная жилая недвижимость

- 14 января 2020, 08:12

- |

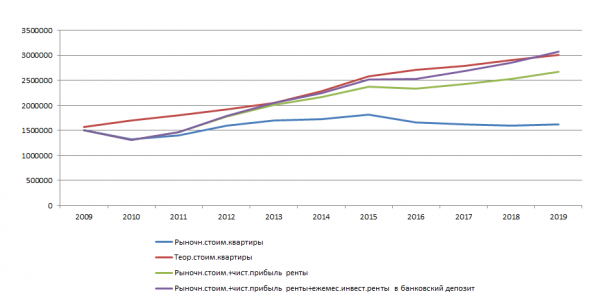

Квартира в моём провинциальном городке была приобретена в июле 2009 года за 1.4 млн.р.

В ремонт было вложено 100 т.р.

С середины 2011-го года квартира успешно сдаётся. Повезло с квартиранткой. Живёт длительный срок и исправно платит аренду и коммуналку.

Аренда: 12 т.р. в мес.

Один месяц в году уходит на ремонт и др. издержки владения квартирой.

Итого прибыль от аренды за 8.5 лет: 12000*11*8.5=1 128 000р.

Налог за 10.5 лет (имущественный + НДФЛ ИП 6%): 7 140 + 67 680 р.

С учётом инфляции за 10.5 лет (100.44%) квартира с ремонтом должна стоить 3 006 600 р.

Но стоит: 34*47678=1 621 052 р. (https://www.domofond.ru/tseny-na-nedvizhimost/rostovskaya_oblast/bataysk-c1754) Идея в том, что «недвижимость дорожает наравне с инфляцией» на этом периоде не сработала.

Мне стало интересно увидеть историю моей горе инвестиции на графике. Я собрал необходимые данные, построил таблицу Excel, а затем вывел самую важную информацию на график.

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 101 )

25% годовых на синтетической облигации

- 13 января 2020, 22:01

- |

2:45 преимущества синтетической облигации

5:01 контанго и бэквордация

11:40 как закрывается див.гэп

12:44 синтетика на сайте МБ

14:12 фиксируем див. гэп на Магните

19:45 Анонс курса «Покрытые продажи»

НДФЛ-3 без проблем?

- 13 января 2020, 19:42

- |

В этом году как-то подозрительно легко все проходит с подачей декларации. Я ее уже подаю 6-ой год подряд. За это время заполнял в бумажном виде, в программе, в личном кабинете. И каждый раз раздавался звонок из ФНС с просьбой что-то там еще сделать или донести, или у меня были вопросы по заполнению, и я уже кого-то там дергал, или вообще что-то не работало толком, и надо было топать ножками по старинке.

Короче говоря, в этом году я все заполнил через обновленный личный кабинет за 30 минут (!), вздохнул и отправил. И, вуаля, процесс пошел. Как-то необычно легко и просто. Ждем...

С чем столкнулся:

1. Ограничение по файлам 20 мб. Пришлось все свои 43 файла пережимать. У кого 4 бумажки, тому не грозит.

2. Не особо очевидно (даже с подсказками), где писать остаток по вычету за недвижимость (и проценты), а где за прошлые годы, чтобы он посчитал все корректно. Только опыт прошлых лет подсказал сделать правильно. Это пока не для людей.

( Читать дальше )

ЦБ "ослабил вожжи"

- 13 января 2020, 17:12

- |

https://smart-lab.ru/blog/535325.php

Денежная база в широком определении с 01.02.2019 по 01.12.2019 +6.31%

Денежная база в широком определении с 01.02.2019 по 01.07.2019 +0.13%

Видны осторожная «смена тренда» и переход с 01.07 от жесткой монетарной политики к умеренно-жесткой.

Неплохой стимул для дальнейшего роста, если цены на нефть не подведут.

Стоп-лосс для неудачников

- 13 января 2020, 14:25

- |

Они нужны тем, кто открывает позицию по теханализу. Если основанием для открытия сделки является фундаменталка, то ограничение убытка должно быть не по стоп-лосс, а по каким-то другим правилам.

Как правильно ставить стоп-лосс?

Цель стоп приказа — ограничить убытки, если вы не правы. Основная проблема в том, что цена не двигается по прямой линии и если стоп-лосс слишком маленький, то случайное движение выбьет вас по стопу и затем, рынок пойдет в вашем направлении, но уже без вас.

Я знаю 3 распространённых метода постановки стопа:

1. Стоп приказ выставляется за ближайший экстремум, либо за уровень. Это самый популярный метод, которому учат все учебники.

2. Стоп приказ выставляется за значение ATR.

Можно легко понять, что оба метода опираются на волатильность. Здесь мы убиваем двух зайцев: снижаем вероятность того, что нас заденет случайным шумом и меняем размер позиции в зависимости от волатильности. Рынок волатильный — уменьшаем объем сделки, волатильность снизилась — можно увеличить объем позы.

( Читать дальше )

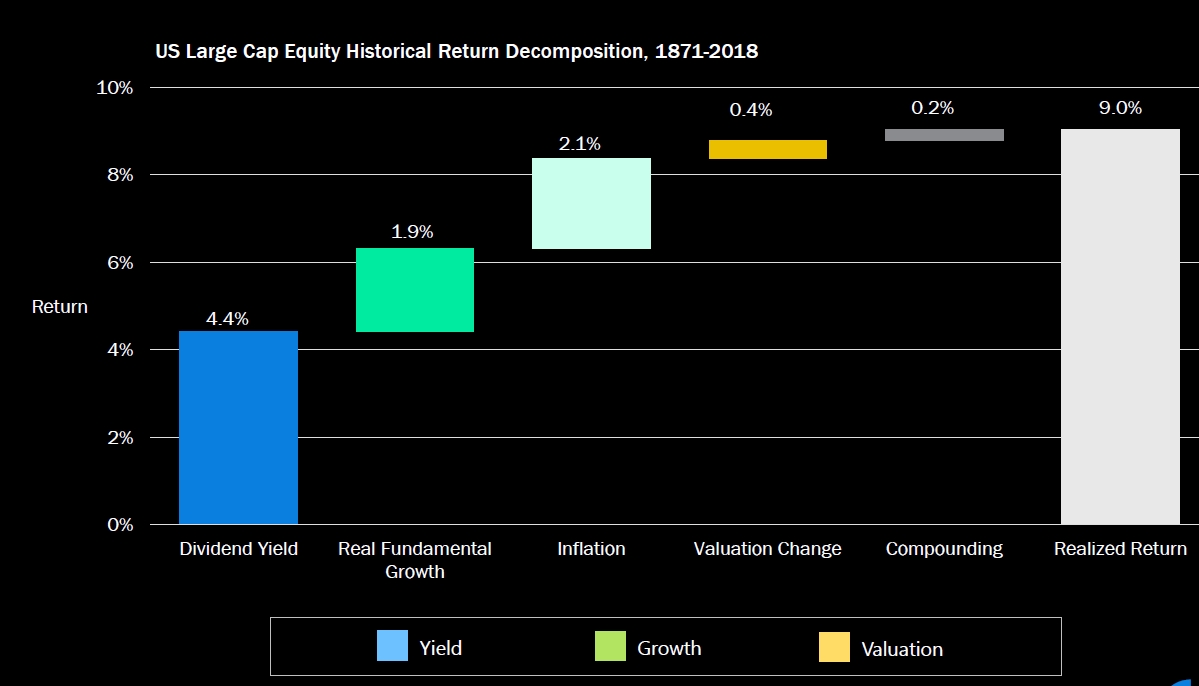

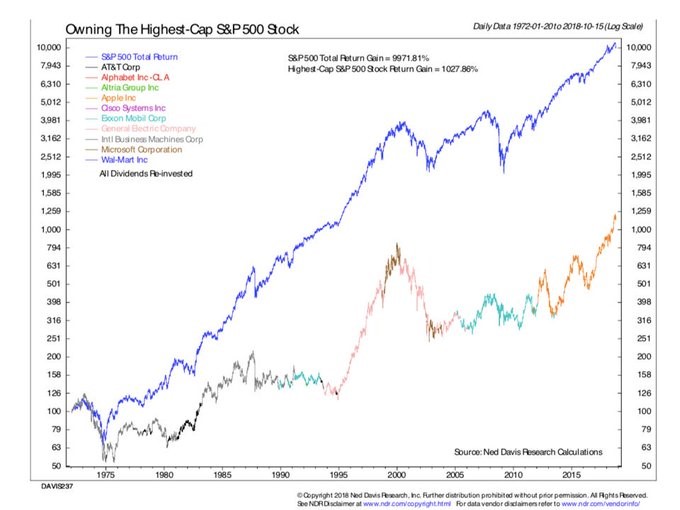

Почему индекс фондового рынка такой эффективный?

- 13 января 2020, 12:18

- |

Потому что он включает в себя все факторы доходности. Когда-то доминируют одни, когда-то — другие.

Картинка из формулы Богла о составляющих доходности индекса.

Если бы мы вкладывали только в самые крупные компании S&P 500. (К вопросу о репликации индекса только через самые крупные компании.)

( Читать дальше )

Планирование. Несколько мыслей и идей

- 13 января 2020, 11:50

- |

Планировать – значит переводить будущее в настоящее с тем, чтобы можно было сделать с ним что-то прямо сейчас.

Алан Лакейн

Три последних года, в начале года, писал посты о необходимости планирования. Делился своим взглядом на эту, на мой взгляд важную проблему. Описывал свой подход и идеи различных авторов, которые показались интересными и ценными. Решил не изменять традиции и в этом году.

В прошлом году попалась на глаза весьма интересная книга. Автор Тим Харфорд. «Хаос. Как беспорядок меняет жизнь к лучшему». В этой работе одна из глав посвящена идее «оптимальная частота планирования текущей работы». Хотел поделиться некоторыми тезисами автора, часть которых почерпнул и для себя.

( Читать дальше )

Обзоры компаний

- 13 января 2020, 11:25

- |

На английском языке про американский рынок — пожалуйста! Куча контента. Про российский рынок мало и всё не то.

Ну, где наша пропадала! Решил записывать сам. Большой эффект для самого себя получил — с каждым таким видео я очень сильно прокачиваюсь сам! Я начал понимать как устроен бизнес компаний, которые я покупаю себе на 10-15 лет. Чего и вам желаю — понимать во что вкладываешь кровно заработанные.

Представляю на суд Смарт-Лаба:

1. Сбербанк

( Читать дальше )

Почему я не использую плечо.

- 13 января 2020, 10:26

- |

Наиболее простой путь раскрутить стратегию на comon — это показать большую доходность. Всегда найдутся «инвесторы» в которых жадность побеждает рациональность. Я давно хотел написать статью о вреде левереджа. Но недавно прочитал письмо Уоррена Баффетта акционерам за 1989 год, выдержку из которого о использовании заемного капитала вам предлагаю:

«Наша консервативная финансовая политика может показаться ошибкой, хотя, по моему мнению, таковой не является. Если вспомнить прошлое, становится ясно, что заметно более высокое, хотя все еще традиционное соотношение собственных и заемных средств в Berkshire помогло бы произвести большую прибыль на собственный капитал, чем те средние 23,8 %, которые мы фактически получали. Даже в 1965 году, можно оценить, была вероятность в 99 %, что более высокий процент использования заемного капитала привел бы только к хорошим результатам. Соответственно, был только шанс в 1 %, что из-за какого-то внезапного фактора, внешнего или внутреннего, традиционный коэффициент долговой нагрузки произведет результат, который вызовет временные трудности или дефолт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал