Избранное трейдера Игорь Димов

Налоговые юрисдикции "американских" компаний

- 19 января 2020, 14:57

- |

- комментировать

- ★6

- Комментарии ( 13 )

Вариант работы через IB

- 19 января 2020, 14:42

- |

Я уведомлял с целью безбоязненного снятия кеша через рос. банки и что будет обмен между странами. Почитал что никакого автообмена между США и России нет и не предвидется. Сейчас США по сути это оффшор, но на свой страх и риск.

Так вот, сейчас я в раздумьях, либо продолжать дальше предоставлять отчеты о движении средств, платить налоги или закрыть действующий счет, отправить уведомление в ФНС о закрытии и через месяц открыть новый, но уже естественно ничего о нем не сообщать и не платить налоги.

Во втором случае, если никак не отчитываться по счету в IB, то вижу риск только в том, что рос. банки могут слить информацию в налоговую о транзакциях, либо запросить документы подтверждающие доход, полученный в IB и возможно декларацию.

( Читать дальше )

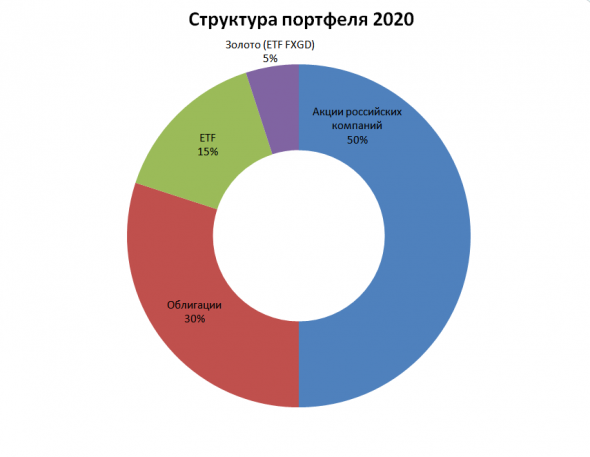

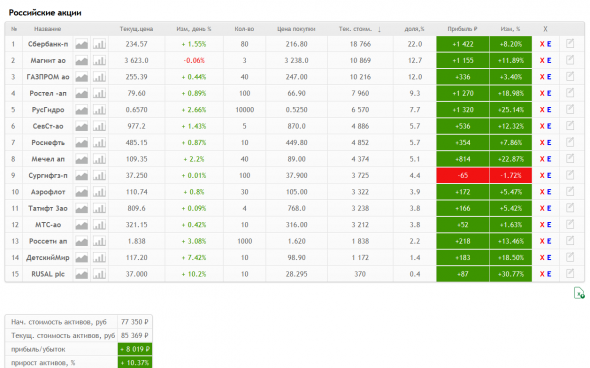

Структура инвестиционного портфеля 2020

- 19 января 2020, 12:37

- |

Срок инвестирования 5-10 лет.

Стратегия: купи и держи.

Дивидендный и купонный доход полностью реинвестируется.

Ниже комментарии в пользу выбора инвестиционных инструментов:

Акции российских компаний — 50%

Надеюсь рост котировок 2019 года, продолжится и в 2020году.

Высокая дивидендная доходность.

Облигации — 30%

Консервативный и надежный инструмент (не считая ВДО, тут большие риски, но и доходность выше).

Регулярный доход в виде купонов.

Периодическое погашение облигаций может быть как плюсом, так и минусом. Минус в том, что освободившиеся денежные средства необходимо снова куда-то пристраивать. Плюсом же может быть то, что освободившиеся средства могут совпасть с удачным падением цен, например на акции какого-то эмитента, тогда можно их достаточно выгодно докупить.

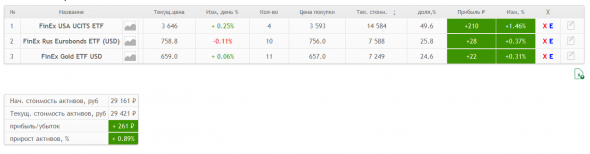

ETF — 25%

Валютная диверсификация и выход на американский рынок акций.

Нет необходимости каждый год заполнять декларацию о дивидендных доходах.

Золото (ETF FXGD) — 5%

Валютная диверсификация.

Тот защитный актив, который якобы должен проявить себя во время экономического кризиса.

( Читать дальше )

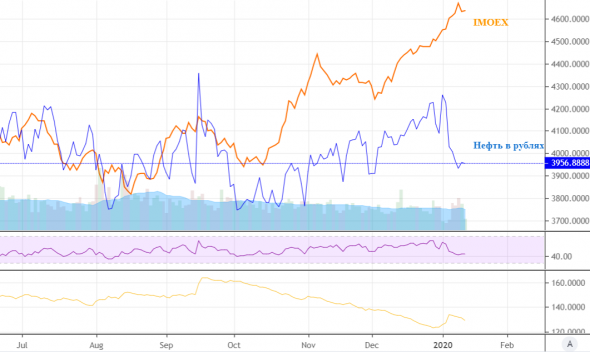

Рост на российском рынке акций близится к завершению

- 19 января 2020, 12:01

- |

На российском рынке первые недели нового года ознаменовали очередное сильное движение вверх. О причинах возможной силы российского рынка писал еще в прошлом году https://smart-lab.ru/blog/520545.php, но к текущему моменту данное движение в целом уже очень напоминает эйфорию и, вероятно, не продлится долго по следующим причинам:

– в текущий момент произошел сильный отрыв стоимости рублевого индекса (MOEX) от такого показателя как нефть, в рублях, которая по сути формирует выручку почти 50% компаний, входящих в данный индекс.

– существенное обновление максимумов российскими активами происходило без подтверждения со стороны других развивающихся рынков (рост MSCI Emerging markets с начала года составил менее 1%, в то время как РТС вырос более чем на 4%)

( Читать дальше )

Почему покупка инвестиционных «облигаций» от Сбербанка – плохая инвестиция

- 19 января 2020, 09:54

- |

Брокер Сбербанка, как и другие крупные брокеры, предлагает свои структурные продукты. В общем случае, цель данных продуктов — позволить вкладчику получить доходность в 2-3 раза выше банковского депозита при адекватном уровне повышения риска и работе с относительно крупными суммами (обычно от $10,000-15,000).

Это мой первый пост на Smart-Lab. Будет довольно насыщенный материал. Приведу для доказательств цифры и точное обоснование, почему покупка рассматриваемых структурных инструментов является неудачной идеей.

Для этого придется немного окунуться в базовые основы и формулы теории вероятностей. С их помощью мы посчитаем ожидаемую доходность данного продукта, после чего вы сами сможете сделать вывод – стоит или нет вкладывать свои деньги в подобные продукты от Сбербанка.

Среди структурных продуктов есть нечто, называемое «ИОС» — инвестиционные «облигации» Сбербанка. Слово «облигации» в кавычках, поскольку данный продукт ничего общего с настоящими облигациями не имеет. Видимо, в попытке любой ценой привлечь широкие слои населения в инвестиции и в то же время максимально на этом заработать банк дошёл до того, что достаточно рискованные продукты начал назвать облигациями. В то время как это опционный инструмент с негарантированной доходностью, и по своей природе имеет гораздо худший показатель «доходность / риск», чем обыкновенные гос. облигации ОФЗ.

( Читать дальше )

Мифы: НДФЛ-И все таки она круглая!

- 19 января 2020, 00:33

- |

Люди предпочитают жить мифами и верованиями, но не знаниями.

Жрецы обладают знаниями. За счет их сакрализации манипулируют и управляют людьми.

Не верьте, изучайте матчасть!

Вдохновленный этим:

1. «Мишустин высказался против отмены пенсионной реформы и послабления НДФЛ, поддерживает плоскую шкалу.»

2. "Как Мишустин «победит» бедность"

"Удержание налогов и взносов из фонда оплаты труды в 2019 году. Таблица налогов и взносов с ФОТ"

Там много чего написано, но нам необходимо отметить следующее:

Пенсионный взнос ( первый пункт статьи №426 НК РФ) -

-22% с доходов, которые не превышают 1150000 рублей, с суммы выше – 10%;

Социальные взносы (второй пункт статьи №426 НК РФ) -

-2,9% с доходов, не превышающих 865000 рублей (эта сумма является предельной, то есть, доходы, полученные сверх этой цифры, взносами не облагаются);

-1,8% для иностранцев, которые не являются высококлассными специалистами;

Возьмем среднего Ивана и МистераХ. Иван получает среднюю ЗП по РФ(Госкомстат, октябрь 2019 г) 46.549,00 рублей, а МистерХ высококлассный и высокооплачиваемый специалист, по слухам получающий 4 млн. рублей в день. Декларацию он не публикует, но Мишустин то знает...

Теперь посчитаем ФОТ вместе со налогами:

Иван

( Читать дальше )

Результаты ПИФов за многолетние периоды

- 18 января 2020, 19:43

- |

Если будет интерес поанализируем поглубже, но в основном у здешних пена изо рта начинает идти от слова ПИФ, поэтому особо не рассчитываю)

Извиняюсь, что картинки немного по-разному скомпонованы, взгляды за год поменялись)

Вот исходник docs.google.com/spreadsheets/d/1LuquQr-tTz97RqG1b227deX-P1zXVTgmyYN0dTokrwE/edit?usp=sharing

2018

( Читать дальше )

Всё-таки ЗОЖ - это религия!

- 18 января 2020, 18:58

- |

Многие пишут, какую радость и подъём духа они испытали, когда полностью отказались от алкоголя.

1. Вы не можете от него полностью отказаться. Алкоголь — эндогенный наркотик, выделяющийся, например, когда вы покушали.

2. Ещё Парацельс писал (точность не гарантирую): «Любое вещество может быть ядом, а может быть лекарством, вопрос в дозировке». Был бы алкоголь железобетонным ядом, он не стал бы в процессе эволюции эндогенным наркотиком, ответственным за процесс утоления голода. Вопрос в том, с каких доз начинается его действие, как яда. Ведь никто не будет спорить, что упарываться в свинину — вредно. И об этом нам организм с утра сигнализирует в виде похмелья. С моей точки зрения, вопрос весьма индивидуальный, просто нужно смотреть на комфортность своего состояния.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал