Избранное трейдера Игорь Димов

Зацените стратегию!

- 05 июля 2020, 20:01

- |

Схема такая:

1) Покупаем фьючерс на индекс РТС (вообще подойдет любой но на него самая большая ликвидность в опционах)

2) Продаем на него опцион колл в деньгах как можно ниже (какой будут покупать), например сейчас при цене фьючерса 121180 есть опцион 117500 за 7100 экспирация через 44 дня, чем дальше цена тем меньше риск, про экспирацию тоже самое, чем дальше тем меньше риск (но и доходность меньше).

Теперь сценарии развития событий:

1) Индекс стоит на месте либо растёт либо двигается в диапазоне выше 117500:

смотрим как наш опцион распадается с течением времени и получаем прибыль, на экспирации можно закрывать фьючерс -

мы получили 3420 за 44 дня на сумму от примерно 18 000 (текущее ГО для покупки фьючерса + проданный колл) до той величины на которую вы думаете может очень быстро упасть индекс РТС, чтобы у вас не было маржин колла, но больше 120 000 смысла наверное нет, вряд ли индекс уйдет в минус (хотя кто знает).

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 46 )

Итоги первого года в инвестировании

- 05 июля 2020, 16:53

- |

Незаметно прошел один год с момента открытия первого брокерского счёта. А также год пребывания на смартлабе.

Изначально думал, что открою счёт и буду пассивно инвестировать получая копеечку в виде прибыли и не особо участвую в этом. Фигушки. Не вышло.

Прочитав Грэма проникся идеями- мол на долгосроке акции всегда растут, надо брать недооцененные. В результате ОР у меня -30% от цены покупки (не отрасли). Она стабильно недооценённая и такие вещи должны настораживать- если рецепт счастья баффета давно известен массам и то почему их до сих пор не выкупили до и цена не поднялась. И наоборот –я почти не покупал акции с высоким p/e. Даже весной этой. А они, собаки такие, очень быстро вернулись в состояние “перекупленности” и рынок это не видимо совсем не смущает. В физике законы работают всегда. Они объективные. На рынке то что работало десятилетий назад в другой стране сейчас может и не работать.

Фондовый рынок это не физика. И не инженерия. Тут нельзя прочитать хороший классический учебник, действовать по нему и гарантированно получить успех. Вон- те кто перед кризисом 2008 года в наш рынок вложился до сих пор в долларах не получил хотя бы возмещения затрат. Хотя их не предупреждали, что они с EM дело имеют и это рынок повышенного риска. С японией опять же пример классический.

( Читать дальше )

Грааля нет. Но у всех рынков есть одна общая закономерность.

- 05 июля 2020, 14:25

- |

Читая различные посты разных исследователей о том, как они всё время пытаются найти грааль, используют статистику, математику, машинное обучение и прочее, хотелось бы внести свои 5 копеек опыта в общее дело (ибо я сам искал грааль, пока не осознал, что его не может быть по определению).

Я конечно не спец в статистике и прочем, но если кинуть atr на недельки тех же форекс пар, то очевидно прослеживается ежегодное «затухание» волы (если не обращать внимание на всплески волатильности, возникающие во время войн/кризисов и теперешней пандемии). Это к вопросу о том, почему раньше было легче зарабатывать.

Дополнительно к этому выводу: я писал бэктесты к разным стратегиям, как общедоступным, так и собственным, и, когда я тщательно рассмотрел дни, в которые были просадки — оказалось, что как правило это были дни, когда в США/Китае были праздники, либо это были дни/часы накануне важных новостей. То есть на тонком рынке все стратегии активно сливали бабло. Кроме бэктестов я торговал вручную и именно в моменты низкой волатильности ручная торговля показывала наихудший результат.

( Читать дальше )

Комиссии и клиринговый сбор, как часть стратегии торговли на СПБ

- 05 июля 2020, 13:44

- |

В конце будет видео (5 минут), но не все любят видеоконтент, поэтому суть ролика — ниже.

Схема для спекулянтов: брокер снимает 0.05% от объема сделок по иностранным акциям на бирже Санкт-Петербург. Значит, надо держать в уме:

- по сделке прибыль 0.5% ⇨ зафиксирую ⇨ 0.1% отдам брокеру.

- Было 20 акций, продали одну -10 рублей.

- Было 20 акций, продали часть акций одной компании, купили 21-ю в портфель — сколько будет? — правильно, -20 рублей.

Если спекулирую, то это небольшая часть портфеля и я не переношу сделки на следующий день, что бы не платить 10 рублей. И всегда держу в голове: профит начинается от 0.2% прибыли, всё что ниже — это безубыток/убыток.

Николай Помещенко, проект «Мир в экономике».

Что я понял, обучая модели.

- 05 июля 2020, 12:53

- |

Вернее так: что я увидел, обучая модели. Всякие подобные темы любят поднимать трейдеры, они отлично располагают для пространных рассуждений о рынке и жизни, а я это, можно сказать, увидел наглядно. В общем, наблюдения не что-то гениальное, мной открытое, не грааль, но я это наблюдаю.

Что я делаю:

Играюсь с моделями ML, играюсь гипер-параметрами – параметрами самих моделей непосредственно и моими какими-то входящими параметрами. Смотрю как меняются результаты в зависимости от этих параметров.

Что я увидел:

- Где-то закономерностей объективно больше, где-то объективно меньше. Если прочесываешь график моделями (с разными параметрами) по мат. ожиданию OOS результатов совокупности моделей и по их распределению видно, что из каких-то графиков закономерности извлекаются на ура, а из каких-то со скрипом. В данном случае график это пересечение по тикер-TF-временной отрезок. Да даже если брать только тикер, некоторые, что называется, палку воткни, она зацветёт, а в некоторых надо очень постараться, чтобы нащупать нормальные закономерности.

- Похоже, действительно легче прогнозировать на короткие интервалы. Но эта закономерность выглядит не так, как её обычно преподносят. Обычно в ходу какая-то такая версия: чем ближе, тем легче, типа на минуты легче, чем на часы и т.д. Я бы сказал, что подтверждение находит скорее следующее: чем больше отношение горизонта прогноза к длине промежутка времени, данные из которого непосредственно участвуют в прогнозе. Ну т.е. если ты принимаешь решение по 50 свечам, то на 2*50 можно прогнозировать с большей точностью (winrate), чем на 10*50 и т.д. При этом в другом контексте, например, если ты ушел на TF выше, ты эти 10*50 сможешь спрогнозировать уже с хорошей точностью.

- Объективно раньше было зарабатывать легче. По ошибке из большого промежутка времени сначала какое-то время брал для обучения данные не самые свежие, а самые древние и удивлялся очень приличным результатам моделей, на свежих данных моделям можно сказать драматически сложнее извлекать закономерности.

Нижнекамскнефтехим: эффект от ввода ПГУ-ТЭС на 495 МВТ

- 04 июля 2020, 17:56

- |

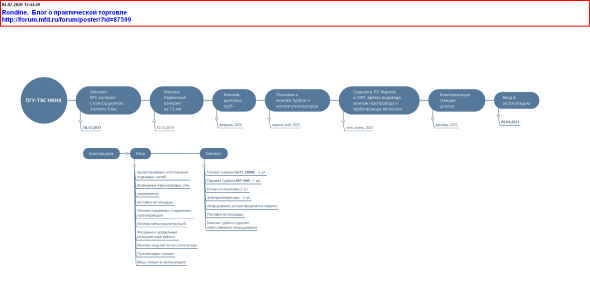

Через 10 мес. НКНХ введёт в эксплуатацию свою электростанцию на 495 МВТ. Вот так выглядит таймлайн работ, на котором большую часть времени заняло ожидание на изготовление самих турбин и другого ответственного оборудования и их доставку на площадку

Станция будет введена в апреле 2021 года и интересно посчитать ее эффект, который будет заметен уже в 2021 году, в том смысле, что все производства НКНХ, генерирующие выручку, будут запитаны энергией по ее себестоимости, а не по ее покупной цене.

В настоящее время энергию производствам НКНХ дает по себестоимости его собственный источник ГТУ-75. В его открытии в августе 2007 года принимал участие М.Шаймиев и тогда он заявил, что выработка энергии на ГТУ-75 в 2,5 раза дешевле, чем в целом в Татарстане.

Однако ГТУ-75 покрывает не более 18% всех потребностей НКНХ. Остальную энергию НКНХ покупает на оптовом рынке энергии и мощности у сбытовой компании оптового рынка ООО ПЭСТ, участниками которой в настоящее время являются структуры ТАИФ: ТГК-16 и ТАИФ-НК. Компанию ПЭСТ учредили в 2009 году в пику ТАТЭНЕРГО в связи с непомерным ростом тарифов у последнего. Если кто знает отпускные цены ПЭСТ 1 кВт*часа, напишите сюда.

( Читать дальше )

оценка рынка с помощью любимого индикатора Баффета

- 02 июля 2020, 21:03

- |

Любимый индикатор Уоррена Баффета – рыночная капитализация к ВВП.

Когда график на отметке ниже 0.80, то можно вкладывать деньги в рынок. Если выше 1 – рынок переоценен. Более 1.4 – крах.

Мы видим, что график сейчас находится на своих максимумах на отметке 1.445. Предыдущий максимум был во время «интернет пузыря» в 2000 году, но в кризис 2008 года он всего лишь достиг отметки чуть больше 1. Вполне возможно, это является одной из причин того, что «оракул из Омахи» не спешит тратить кэш ($135 млрд).

- Баффет не видит привлекательных цен, даже при падении рынка более 30%, в то время как большинство говорит нам о том, что сейчас самое время скупать активы;

- Продажа акций авиакомпаний;

- Любимый показатель Баффета сейчас на своем максимуме;

- Уоррен Баффет держит достаточно большое количество кэша;

- Баффет готовится к худшим вариантам развития событий, а также он неуверен, как именно рынки поведут себя в будущем.

( Читать дальше )

Торговая система, итог 3 лет

- 02 июля 2020, 11:12

- |

К памятной дате. Системка, запущенная в публичный мониторинг с июля 2017 года. 460% доходности при 15% просадки. Инструмент только контракт рубль-доллар (но это на данной эквити, так-то на нефти в этом году работает еще лучше). Максимальный сайз был сначала 400% капитала, с этого года 300%. На повышенной волатильности максимальный сайз режется, может до 100%, может еще меньше.

Она и до мониторинга работала, еще лучше (старожилам не надо объяснять, что все трендовушки на Сишке в 2014-2015 гг. были еще лучше, чем ныне).

460% доходности — это любой дурак может, честно. Здесь важны скорее: а). срок 3 года, б). число сделок несколько тысяч, в). просадка и сама форма эквити. Т.е. это не случайность, не «удачный период», доказано статистически. Это нормальный бизнес. Даже если оно сломается, оно никогда не заберет назад столько, сколько уже принесло.

Одна беда, что я перестраховщик (все выжившие трейдеры обычно немного трусы, увы), и не взял от жизни все, как говорится. Выводил прибыль, докладывал в инвестиционную часть. Без этих штук смелый парень взял бы от стратегии куда больше.

( Читать дальше )

Стратегия: коррекция к скользящим средним

- 01 июля 2020, 10:25

- |

Коррекция к скользящей средней — это один из немногих индикаторных паттернов, который я применяю в своей торговле. Основывается данный паттерн на том постулате, что цена рано или поздно возвращается к своему среднему показателю, а затем с определенной долей вероятности отталкивается от него, продолжая движение по направлению тренда. Определить на каком уровне находится данный показатель нам и помогут скользящие средние.

Простыми словами: После смены тренда, цена имеет привычку вернуться к скользящим средним, и уже отбившись от них начать свое победное шествие вверх или вниз.

Необходимые инструменты

Быстрая скользящая средняя с периодом 11

Медленная скользящая средняя периодом 21

Вход в позицию

Лонг (на повышение)Нужно дождаться момента когда быстрая скользящая средняя, снизу вверх пересечет медленную скользящую среднюю. Затем дождаться момента, когда цена пройдя некоторое расстояние в сторону тренда, подойдет протестировать выделенный у вас на графике корридором из Коррекция к скользящим средним, свой среднеценовой диапазон.

( Читать дальше )

Рынок акций и отдельные акции — не одно и то же. Вот почему

- 30 июня 2020, 12:57

- |

Исторически рынки акций давали высокую доходность. Например, на длительных интервалах времени полная доходность S&P 500 без учета инфляции была около 10% годовых. По данным Credit Suisse Global Investment Returns Yearbook 2020, с 1900 по 2019 год мировый рынок акций дал 5,2% годовых с поправкой на инфляцию.

Однако не стоит рассчитывать на результат, равный результату рынка, просто купив акции нескольких отдельных компаний. Доходность может оказаться как выше, так и ниже, причем второе более вероятно.

Дело в том, что высокую доходность рынка акций обеспечивает огромная доходность небольшого числа бумаг. Большинство акций почти бесполезны или даже вредны. Вложить деньги в акции всего нескольких компаний вряд ли хорошая идея, если только вы не мастер сток-пикинга (выбора отдельных акций).

Перевели для вас основные результаты нескольких исследований, показывающих, как соотносятся результаты отдельных бумаг и всего рынка. В конце материала обсудим, почему это важно для инвесторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал