Избранное трейдера Игорь Димов

Как заработать на предстоящей инфляции более 100% ?

- 18 декабря 2020, 23:07

- |

Инфляция — то, чего боится рядовой житель, стремящийся сохранить свои накопления. Есть даже такая крылатая цитата на эту тему: «Вкладывайте деньги в инфляцию, ибо только она постоянно растёт».

Кто следит за нашими публикациями, тот наверное успел заметить, что основная идея

в долгосрочном прогнозе по отношению в принципе к биржевым инструментам, заключается в ожидании товарно-сырьевого восходящего цикла и как следствие, инфляции.

Почему ожидаю рост инфляции глобально в мире? Всё очень просто, нулевые ставки со стороны мировых ЦБ + неограниченные монетарные стимулы, исторически низкое отношение стоимости товаров к сектору высоких технологий и цикличность экономики.

В первую очередь, когда подразумевается инфляция, то речь идёт о росте цен на продовольственные товары. Так как на этом заработать?

Вашему вниманию представляю обзор на один из крупнейших в мире ETF , специализирующийся на инвестициях в сельскохозяйственные товары (кофе, какао, пшеница, живой рогатый скот, соя, сахар, кукуруза и т.п.). Тикер данного инструмента на фондовом рынке США: DBA

Двенадцати летний нисходящий тренд на снижение товаров и инфляции подошёл к закату. Многие СМИ начали подогревать тему ожидаемого всплеска инфляции, равносильно тому, что было в 1970-х годах. Правительство РФ, и президент в частности, уже сейчас сильно озабочены ростом цен на продовольствие, но административные меры по сдерживанию цен врятли помогут, это только усугубит ситуацию, дефицит или резкое удорожание но чуть позже, рынок, как правило, сам все отрегулирует.

Есть все предпосылки к развитию долгосрочного роста акций рассматриваемого ETF , с закреплением выше 30$ в перспективе.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 12 )

Вероятность банковского кризиса. Почему недвижка скоро рухнет? Инфа для тех, кто хочет стать пенсионером в 30-40 лет

- 18 декабря 2020, 13:23

- |

Кто еще не в курсе, мы пилим 10тыр на всех, кто попадает в этот список.

Инвестиции:

✅⭐️20❤️524 Сэр Лонг говорит золотые слова для тех, кто мечтает стать пенсионером в 30-40

⭐️44❤️269 А.Г.: Мои выводы о локальной сравнительной динамике рынков России и США на основе 20+-летнего опыта

⭐️14❤️169 Владимир Киселев про то, как новое поколение меняет экономику и инвестиции

❤️163 Вебкот продолжает рассказывать почему очень скоро рухнет рынок недвижимости

❤️180 Байкал наконец-то почти ничего не украл и выдал годный пост про коллапс недвиги на примере Манхэтенна

⭐️50 раз попал в избранное пост Байкала: СУПЕР сайт! www.multpl.com Пользуйтесь)))

❤️148 Воронов Дмитрий оценивает вероятность банковского кризиса в ближайшем будущем

Трейдинг:

⭐️73❤️322 Евгений Шибаев: Визуализация рекомендаций Романа Андреева на Python. Часть 2. Компьютерное зрение

✅⭐️22❤️270 Dur: Как я чуть было не слил депозит. Опыт работы на бирже за 3 года. Новичкам и не только

Налоги/Лайфхаки:

( Читать дальше )

7 главных пассивных портфелей

- 18 декабря 2020, 11:59

- |

Пассивный подход набирает популярность среди инвесторов за счет простоты, низких комиссий и просчитываемых рисков. Портфель, составленный из нескольких индексных ETF-фондов, идеально подходит для начинающего инвестора, который чувствует, что не готов тратить много времени на анализ и выбор отдельных акций.

Для опытных инвесторов пассивные портфели могут быть частью совокупных активов. Они обеспечат фундаментальную долгосрочную базу роста, в то время как стратегии активного выбора акций позволят экспериментировать и проверять навыки управляющего.

( Читать дальше )

Как можно улучшить стратегию?

- 17 декабря 2020, 20:27

- |

1. Дано:

Трендовая стратегия в которой используется обычное пересечения Ema1(7) и Ema2(21), а также 4 бара подтверждения(то есть после пересечения ждём 4 бара до входа/выхода). Возьмём за аксиому, что данная стратегия является прибыльной(бэк и форвард тесты показали положительные результаты) и самой лучшей среди ее собратьев(пересечений Ema с другими периодами).

Вопросы:

1) Так как рынок имеет особенность изменяться, возникают сомнения насчёт приемлимости использования указанных периодов в долгосрочной перспективе. Какие есть динамические способы подсчёта параметров стратегии?

2) Что статистически является лучшим решением: скальпинг по тренду на откатах или обычное удержание позиции по нему?

2. Дано:

Контр-трендовая сеточная стратегия с использованием мартингейл усреднений.

( Читать дальше )

40 лет на бирже — главные выводы и советы Александра Элдера

- 17 декабря 2020, 19:43

- |

— Как он переехал в США и почему спустя десятки лет торговли на рынке так и не завёл инвестиционный портфель

— Почему образование мешает зарабатывать на бирже и сколько времени нужно, чтобы понять, что трейдинг — не твоё

— Как поменялись рынки и на какие индикаторы технического и фундаментального анализа стоит обращать внимание сегодня

Смотрите видео, ставьте под ним свой лайк, если было полезно, ну и подписывайтесь на «Деньги не спят», чтобы не пропустить следующие выпуски.

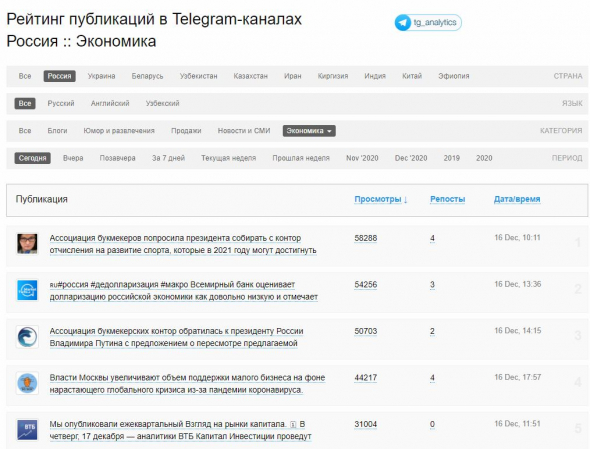

Удобная смотрелка телег

- 16 декабря 2020, 23:11

- |

Например, так выглядит список самых просматриваемых постов в категории Экономика за сегодня:

Возможно, кому-нибудь пригодится в качестве дополнительного источника информации.

В продолжение темы налогов - вот Вам наипростейший метод минимизировать издержки любому пассивному российскому инвестору

- 16 декабря 2020, 13:08

- |

Данная элементарная схема подходит для большинства неискушённых инвесторов, не пытающихся переиграть рынок и не только.

Покупаем фонды ВТБ (например, VTBX на Индекс Мосбиржи) через ВТБ-брокера и держим их минимум 3 года (либо на ИИС типа Б).

В итоге получаем:

— комиссия за покупку и продажу 0 рублей (т.к. покупаем через ВТБ);

— комиссия за обслуживание брокерского счёта и депозитарная 0 рублей (если тариф «Мой онлайн»);

— налог на прирост капитала 0 рублей (3 года или вычет типа Б);

— налог на дивиденды 0 рублей, т.к. российские фонды налоги с дивидендов не платят, а сразу реинвестируют в стоимость пая, а налог с самого прироста пая мы обходим предыдущим методом;

— комиссии за управление фондами одни из самых низких в России (к примеру, с условных 100 рублей при росте пая на 15% мы заплатим около 2 рублей налога при продаже, комиссия же, например, VTBX равна 0,69% от суммы, то есть это со 115 рублей 0,8 рубля в год.);

— банкоматы и офисы ВТБ есть практически везде, что также снижает возможные транзакционные издержки и т.д.

(Не является рекламой ВТБ и инвестиционной рекомендацией, все факты объективные и метод неплохой).

(Если увидели какие-то изъяны в схеме, напишите, всем будет полезно).

Еще одна проблема инвесторов в российские акции

- 16 декабря 2020, 11:22

- |

короче

1 инвестирует гражданин россии

с каждого рубля инвестиций он заплатит налогов: НДФЛ

в соцстрах и пенсионный фонд, т.е примерно 40%

2 инвестирует гражданин сша

с каждого бакса он платит инвестиций он платит 0% налогов… у него пенсионный план 401к по которому налог =0...

а книжки читают они одни и те же… и типа умные оба...

т.е изначально не выгодно инвестировать россиянам… т.е каждый рубль инвестиций — это изначально просадка в -40%...

или иначе… каждый инвестирующий с зарплаты россиянин покупая акцию платит за нее 140% цены…

счас мне про иис напомнят… но иис на такие мелкие деньги, что ниочем...

теперь отдельный вопрос ну типа -40% это типа пшик… отобьются за пару лет...

а вот и не кукуя...

я залез на сайт арсагеры...

arsagera.ru/products/opifa_arsagera_-_fond_akcij/

смотрим табличку с доходностями… и видим что арсагера обогнала за 15 лет индекс полной доходности аж на (945-773)/945=18%… за 15 лет… т.е альфа у арсагеры в районе 1% в год...

( Читать дальше )

Почему я не продаю обучение?

- 16 декабря 2020, 05:26

- |

В инстаграме вообще своя атмосфера придуманного мира и на смартлаб они не лезут. У них и там дел по окучиванию бьюти-блогерш и инстамамочек хватает, конкурировать с местными до полного разоблачения им не comme il faut.

И всё это ложится на благоприятную почву, как вирус на ослабленный иммунитет. Из наблюдений — в ФР полезли даже те, кто сам раньше поносил инвесторов словами «всех бы вас на завод отправить».

Так вот, с одной стороны есть соблазн что-то лайтовое и попсовое сделать, чтобы оприходовать услугами прибывающую на базар толпу, но с другой — происходит конфликт с совестью. Деньги не пахнут, когда они в терминале. Там я этих людей не вижу и они меня тоже. А когда это твои клиенты, которые тебе доверились, то пересказывать красивые истории быстрого богатства мне неинтересно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал