Избранное трейдера Дмитрий, Тольятти

Денежный поток семьи и формула жизни.

- 12 марта 2019, 13:48

- |

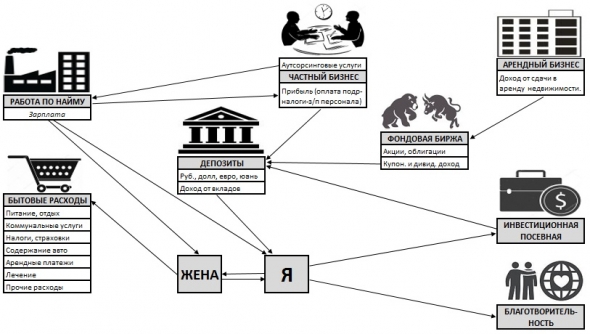

На протяжении последних нескольких недель мне попался ряд заметок на тему семейного бюджета. В основном участники СмартЛаба рассказывали о своих расходах, а я хочу поделиться с Вами более широким взглядом на денежный поток. Для примера я взял свою семью. Вместо тысячи слов прикрепляю слайд.

Как у каждого бизнеса, так и у семейных финансов есть своя простая математическая формула. Моя задача, как инвестора – найти её. Если какой-то бизнес или семейные отношения перестают следовать формуле необходимо его продать, а отношения скорректировать.

Итак, основная формула семейных финансовых отношений заключается в том, чтобы создавать источники пассивного дохода. Вместе с женой мы долго трудились над их созданием. К таким источникам относятся, проценты по депозиту, купонные выплаты по облигациям, дивиденды по акциям, бизнес без нашего участия и проценты за выданные нами деньги в долг.

( Читать дальше )

- комментировать

- 4.4К | ★16

- Комментарии ( 40 )

Настройка QUIK за 15 минут для новичка. Просто, быстро и удобно. Для фьючерсов и акций биржи ММВБ

- 05 марта 2019, 13:18

- |

- комментировать

- 12.7К |

- Комментарии ( 4 )

ИИС в Сбербанке

- 04 марта 2019, 12:15

- |

И вот прошло 3 года, пришло время собирать камни закрыть ИИС. Воодушевившись работой, проделанной Turbo Pascal (https://smart-lab.ru/blog/447184.php и smart-lab.ru/blog/459561.php), решил не продавать все бумаги, чтобы не попасть на НДФЛ при продаже бумаг. В 2018 году, проделав все манипуляции с двумя поездками к брокеру в единственное брокерское отделение Москвы на Якиманке (Д — доступность) и одной поездкой в депозитарий на Ленинской проспект (У — удобство), счёт закрыл, а бумаги перевёл на обычный счёт.

Жить бы и радоваться, ждать пока пройдет трёхлетний срок владения бумагами и можно будет продать их без взимания НДФЛ. Ан нет, решил зафиксировать мегаприбыль и вывести часть средств. Не думая о плохом, оформил вывод. Но на текущий счёт пришло подозрительно мало денег. Вознаграждения правлению Сбера и сотрудникам брокерского отдела из своих средств я вроде бы не назначал…

( Читать дальше )

Отношения с брокером (памятка новичкам)

- 04 марта 2019, 11:00

- |

Если кому-то это покажется слишком просто — подумайте о тех, кому это не очевидно. Мне бы в 2010 году текст помог. Как сказано — памятка новичкам. Причем новичок — понятие растяжимое. Можно им и 10 лет оставаться.

… Итак, вы пришли к нормальному брокеру (не перепутав его с форексным дилером). Но чтобы у вас все было нормально, мало выбрать нормального контрагента.

Брокер будет вас соблазнять, вы должны устоять. Например, вам предложат какой-нибудь «консультационный тариф». У нормальных людей комиссия будет 0.03% на фондовой секции и 50 копеек за фьючерс, а у вас 0.3% на фонде и 5 рублей за контракт на срочке.

Зато вы будете называться вип-клиент. Вам будут за это приходить советы, чего купить и продать.

Биржевые советы, как правило, бесполезны, их может генерить любой копирайтер, натасканный на финансовый сленг.

Я бы сам мог, если потеряю совесть. Вероятность заработать и потерять примерно 50 на 50. Будь вероятность лучше, такие советы дают самому себе и держат в тайне. Зато вы с ними будете продавать-покупать в 10 раз чаще, чем вам надо. То есть вас раскрутили два раза, и с тарифом, и с оборотом. Переплатите на два порядка. Не надо. Моему товарищу по умолчанию поставили вип-тариф, и бедняга отдал кучу денег, пока я случайно не прочитал его договор.

( Читать дальше )

Доходная недвижимость или акции: что выбрать

- 02 марта 2019, 19:34

- |

В мире есть 2 основных вида инвестиционных активов, на которых может разбогатеть простой инвестор, не обладающий предпринимательскими талантами: это акции и доходная недвижимость. Сравним эти два актива. Какие функции они выполняют в портфеле инвестора, в чем их преимущество по сравнению друг с другом, и почему в портфеле нужно иметь и то, и другое.

( Читать дальше )

- комментировать

- 13.1К |

- Комментарии ( 71 )

Закрыл ИИС!

- 26 февраля 2019, 19:11

- |

Мой Брокер — ОТКРЫТИЕ! Внимание! Я не знаю что там у СБЕРА!

Три года рабства закончены! Ура!

PS

Придется еще налог платить

Теплый привет от Биржи. Или ловите список бондов с льготным НДФЛ

- 22 февраля 2019, 08:01

- |

Московской бирже – наше уважение! Теперь она публикует список облигаций, купон по которым облагается льготным НДФЛ (35% от разницы между ставкой купона и ключевой ставкой, увеличенной на 5%; для многих облигаций это обнуление НДФЛ).

Ссылка на ресурс: https://www.moex.com/ru/markets/stock/privilegeindividuals.aspx

Работает он не идеально, потому лучше указывать дату хотя бы на 2 дня отличающейся от сегодняшней, и скачивать результаты в файле формата csv, нежели наблюдать неполную таблицу на самой странице. Это мелочи. Главное – все в одном месте! Что тут скажешь, спасибо!

( Читать дальше )

Портфель облигаций для свекрови

- 20 февраля 2019, 14:41

- |

Позвонила на днях свекровь и говорит:

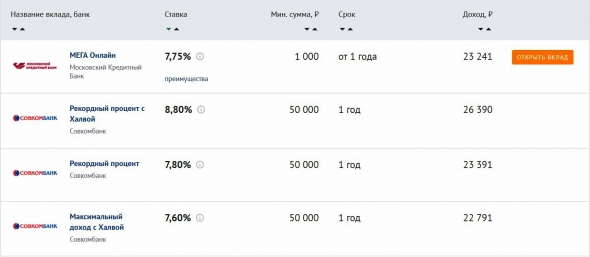

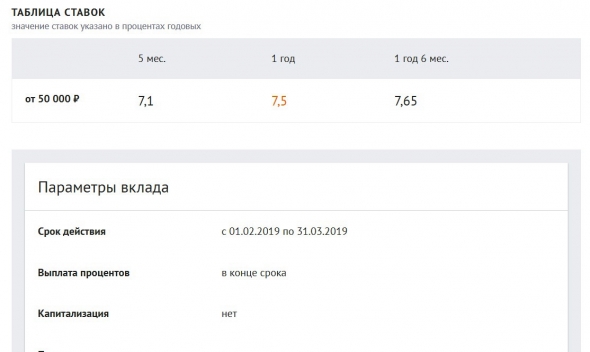

— Юля, посмотри там в интернете, в какой банк можно деньги вложить под хороший процент. 300 тыс. на 1 год.

Если свекровь о чём-то просит — надо всё бросать и делать о чём просит ))

Захожу на банки.ру и вижу:

Из топ-10:

Сбербанк

( Читать дальше )

Почему следует открыть ИИС прямо сейчас?

- 18 февраля 2019, 08:51

- |

Заранее прошу прощения у всех, кто полностью разбирается в данной теме, которая обсуждалась здесь уже много раз. Надеюсь, что эта информация сможет помочь хоть кому-нибудь. Спасибо.

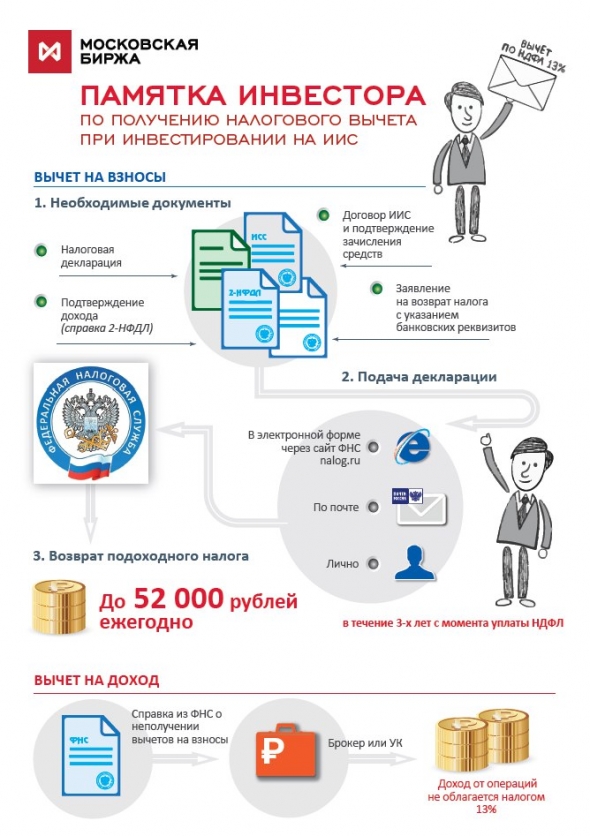

В настоящее время в результате значительного упрощения процедуры получения налоговых вычетов, их популярность растет с каждым днем. Граждане активно пользуются стандартными, социальными и имущественными вычетами, однако, индивидуальные инвестиционные счета (далее ИИС), которые, соответственно, дают право на получение инвестиционного вычета, для многих все еще остаются слишком непонятными. Я же хочу объяснить, почему считаю, что сейчас абсолютно каждый человек, который имеет официальный доход и платит с него подоходный налог, или по крайней мере собирается это делать через 3 года, должен обязательно открыть себе ИИС.

Право на получение инвестиционного вычета у Вас возникает при выполнении всего лишь трех условий:

- Вы официально трудоустроены и платите подоходный налог, либо в течение налогового периода имели другие виды дохода, облагаемые НДФЛ.

- Вы открыли индивидуальный инвестиционный счет в брокерской компании, либо банке.

- Вы внесли в течение налогового периода (календарного года) денежные средства на Ваш ИИС.

( Читать дальше )

Как создать свою собственную торговую стратегию.

- 14 февраля 2019, 15:05

- |

Что я уже уяснила чётко за это время, так это то, что:

БЕССИСТЕМНАЯ ТОРГОВЛЯ — 100% СЛИВ!

Так что нужны ПРАВИЛА, которым нужно следовать и по которым нужно торговать.А где их взять, если ты новичок и опыта у тебя практического 0...

Напрашиваются 2 ответа:

1) взять чужие правила торговли и попробовать торговать по ним, подстраивая, адаптируя под себя;

2) попытаться придумать свои собственные правила и тестировать их в процессе.

Чужую торговую стратегию можно присмотреть в интернете.

А сейчас хочу написать маленький конспект, как создать собственную торговую стратегию.

1. Определиться, на каком рынке торговать (американский, российский, срочный, фондовый,..);

2. Определиться, какими инструментами торговать и в каком количестве (золотые фишки, фьючерс на нефть, Si, RTS,..);

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал