Избранное трейдера Cloud

Биржевые манипуляции. Техника работы крупных игроков.

- 27 января 2019, 14:45

- |

Целью крупного биржевого спекулянта является получение прибыли на разнице в цене. Для этого «умным деньгам» необходимо постоянно раскачивать цены на рынке, пользуясь различными методами ценовых манипуляций. При манипулировании рынками крупные биржевые игроки используют разнообразные технологии, в которых учитывается всё, от технических и финансовых возможностей игроков до психологии человека.

«Классика» манипуляций

Не секрет, что манипулировать рынками можно распуская слухи о каких-нибудь событиях, существенно влияющих на состояние той или иной компании. Такие манипуляции случаются довольно часто, они являются прямым нарушением законов практически всех развитых стран и подлежат расследованию с целью найти источник таких слухов.

Высказывания различных аналитиков, тоже можно считать влиянием на рынок с целью манипулирования им, но аналитика трудно уличить в злом умысле, поскольку он всегда может привести разные доводы в пользу своего мнения. Аналитик как человек, имеет право на ошибку и вполне может не принять в расчёт тот или иной фактор, влияющий на опубликованные им выводы. То есть высказывания аналитиков за манипулирование рынком обычно не считается.

Технические манипуляции

( Читать дальше )

- комментировать

- 38.9К | ★163

- Комментарии ( 30 )

Несколько простых правил по установке стоп-лоссов

- 26 января 2019, 17:18

- |

Несколько простых правил по установке стоп-лоссов

В данной статье я не собираюсь спорить о необходимости установки защитных приказов (стоп-лоссов) при совершении каждой сделки. Каждый волен распоряжаться своими деньгами по собственному усмотрению, и если вы считаете, что можете обходиться без стоп-лоссов, это ваше право. Что касается меня, то уже много лет все мои сделки обязательно сопровождаются стоп-лосом. Я твердо уверен в том, что мы всегда должны ограничивать свои потери и всегда должны понимать, какой максимальной суммой мы рискуем в каждой сделке. В данной статье я приведу несколько простых полезных правил, для тех, кто, как и я, всегда ограничивает свои потенциальные убытки.

Правило 1.

Старайтесь избегать защитных приказов, установленных в процентном отношении к цене покупки. Дело в том, что разные бумаги имеют различный разброс цен в течение дня, т.е. среднедневная волатильность (разность между максимальным и минимальным значением цены в течение дня) по разным бумагам может сильно отличаться. Следовательно, и подход к каждой бумаге должен быть индивидуальным, а не одним для всех. Некоторые акции, например Мечел, торгуются достаточно активно, и разность между ее максимальным и минимальным значением в течение дня может составлять 3-4% и более. Другие же бумаги более “спокойные”. В качестве примера “спокойной” акции можно привести Лукойл, разброс цен у которого внутри дня часто составляет всего 2%. Соответственно установка стоп-лосса на уровне 2% от цены покупки для акций Мечела может привести к частому срабатыванию и, как следствие, потере денег. Так что устанавливайте защитные приказы не в процентном отношении к цене покупки, а в процентном отношении к средней волатильности по бумаге за определенный период (я, например, использую среднюю волатильность за последние 10 торговых дней).

( Читать дальше )

Книга, которая научит торговать грамотно

- 23 января 2019, 18:59

- |

Книга “Биржевые маги” является первой книгой в серии “Маги рынка”. Всего в этой серии 5 книг:

- Биржевые маги (1989 год)

- Новые маги рынка (1991 год)

- Маги фондового рынка (2001 год)

- Волшебники рынка хедж-фонда (2012 год)

- Маленькая книга волшебников рынка (2014 год)

Как часто бывает, первая книга серии оказалась, на мой взгляд, самой удачной и интересной. Мне повезло, что именно эта книга была одной из первых, которую я прочитал о рынке. Именно благодаря ней, я понял, что лучшие акции остаются лучшими, а аутсайдеры так и остаются аутсайдерами.

Книга “Биржевые маги” представляет из себя набор интервью с выдающими трейдерами. Автор задает им простые вопросы, примерно такие же, какие могли бы задать и мы с вами, и получает ответы, которые для читателя представляют большой интерес.

Трейдерам, у которых берет интервью Джек Швагер, не нужно ничего никому доказывать. Эти люди заработали многомиллионные состояния торговлей на рынке. Поэтому советы, которые они дают, могут очень пригодиться начинающим и не только начинающим трейдерам.

( Читать дальше )

- комментировать

- 11.2К |

- Комментарии ( 24 )

Почему я не боюсь стратегии “Buy and Hold”

- 17 января 2019, 13:31

- |

Навеяно: smart-lab.ru/blog/516283.php

У вас есть N ненужных рублей, и выбор что с ними делать.

Вариант первый: поднять свой уровень жизни, потратив их немедленно. Это, наверное, самое выгодное решение, т.к. при заведении их на биржу тратить потом будет нечего.

Шучу. Просто не подходит вариант. По условию задачи деньги — «ненужные».

Вариант второй. Начать ими активно торговать. Статистика результатов всем известна: теряем с вероятностью ~ 95%. Либо мне придется сделать свою жизнь — жизнью интрадейщика, а это в мои глобальные планы не входит: сидя перед монитором по 10 часов я гарантированно заработаю гораздо большие суммы с помощью своей текущей работы.

Я, кстати, потратил последние два года на активный интрадей. И знаете что? К концу второго года я понял, что это очень нервно. А потом мне просто стало скучно пялиться в эти свечи.

Вариант третий. Можно просто оставить их в наличности. Ну, тут понятно: деньги начнут таять как минимум на величину официальной инфляции (реальную в цифрах посчитать трудно, но она всегда больше официальной).

Остается четвертый вариант: вложить эти N рублей в долгоиграющие инструменты с малым риском: дивидендные бумаги, ОФЗ, депозиты и т.п. Я останавливаюсь на этом варианте не потому, что он лучший, а потому, что другого варианта, в принципе, и нет.

Некоторые товарищи утверждают, что и в этом варианте есть риск: может случиться кризис, страна может объявить дефолт, банк может лопнуть.

Всё может быть. С той же вероятностью, что я вообще не доживу до завтра, что в современном мире вполне реально (у меня уже несколько друзей ушли внезапно и по совершенно случайным причинам).

Плюс, всем сильно беспокоящимся об инфляции, я хотел бы напомнить, что у денег в жизни есть не только свойство текущей покупательской способности, но и ценности для конкретного человека.

Я смотрю на жизнь некоторых своих знакомых и родственников (включая родителей) в возрасте за 60-70. Им сейчас, с их текущими потребностями в жизни, 50 тысяч рублей гораздо нужнее, чем (образно говоря) в молодости миллион. Я приходил к родителям, и говорил: вот вам деньги, сколько надо — поезжайте на море, купите новый дом, новую машину. Им не надо. Они не стеснялись, не отказывали из гордости, им просто РЕАЛЬНО не надо. У них есть свои накопления, небольшие пассивные доходы (включая государственную пенсию), есть домик, машина, есть всё, и рисковые инвестиции становятся даже не то, чтобы «вредны», они просто не нужны.

Я к чему всё это? Хотите спокойных инвестиций: откладывайте и накапливайте. Не рискуйте, не торгуйте активно, не вкладывайте непонятно куда. Очень несложные инвестиционные правила (только лонг, без плечей, только дивидендные бумаги и т.п.) сохранят капитал с очень большой вероятностью. Под понятием «очень большая» вероятность я подразумеваю, что эта вероятность соизмерима с вероятностью того, что вы вообще доживете до этого возраста.

Покупайте ОФЗ, дивидендные бумаги, валюту, ОМС, открывайте депозиты. Сваливайте туда все средства, которые вам не нужны в данный момент. Реинвестируйте прибыль: сложный процент никто не отменял.

Одновременно с этим необходимо сильно переосмыслить свои потребности и желания. Я к своему возрасту (мне сейчас 44) уже понял, насколько немного мне надо в реальности для комфортной жизни.

Были времена, когда я спокойно выбрасывал на ветер ту сумму, которую мне сейчас было бы очень жаль потерять. И не потому, что я стал беднее или доход стал меньше. Я стал понимать на что я трачу и зачем мне это надо.

И вот когда эти два ручейка (сумма ежемесячных потребностей и сумма ежемесячного пассивного дохода) вдруг сравняются, запишите эту дату красной точкой в историю своей жизни: Вы богаты. Дальше — укрепляйте это состояние.

p.s.

Совещание очередное начинается. Завтра зарплата от работы на дядю. До красной точки мне еще как до Китая. Пошел работать.

Мои действия после осознания, того что я не хочу работать до гробовой доски. Часть 1

- 15 января 2019, 15:33

- |

Мне 2 недели назад стукнуло 30 лет

А крепко я думаю о том, что не хочу работать до гробовой доски с начала прошлого 2018 года.

И в июле 2018 начал путь к воплощению своего желания.

Тут на прошлой неделе был пост похожей тематики в котором автор оставил нераскрытым основной вопрос «откуда стартовое баблишко», я решил написать про свою ситуацию т.к. в 2014 долларов не имел, и мой стартовый капитал более прозрачен. Но читая тот пост я поймал себя на мысли, что мыслим с автором мы одинаково и цель у нас одна.

Читая разные умные книги наталкиваешься на ценные мысли авторов, жаль что из каждой прочитанной книги чаще всего выносишь только одну полезную мысль.

Итак к какие основные мысли заложены в мой так сказать «пенсионный план»:

1) Откладывать часть текущего заработка.

2) Инвестировать отложенные деньги (не путать в высокодоходными рискованными спекуляциями), самый надежный вариант — ОФЗ — даже при их невысоких доходностях на длинном промежутке у нкас все получится, далее будет подтверждение с картинками.

( Читать дальше )

Закрываю год. Cколько надо денег чтобы увольнятся с наемной работы? ЛЧИ-2018.

- 10 января 2019, 15:17

- |

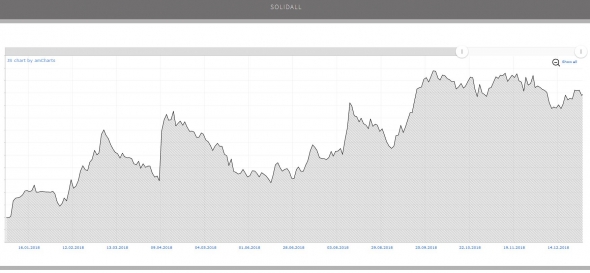

По традиции 10 января мини-отчет по алго и не только.

В этом году прямо ажиотаж по «Итогам» в блогах, не серчайте я побыстрому.

2018-ый был уже повеселее чем 2016 и 2017. С начала 2018ого года вола подросла!

В этом году алго показывали доходность сопоставимую с движняком в 2014 и 2015.

Сентябрь занял второе место по месячной доходности за последние 5 лет.

Маленькая радость: более десяти раз за год обновил ист. хай.

План на ЛЧИ-2018 изначально был: показать не сильно большую просадку. Дело в том что начало конкурса пришлось на осений исторический хай по счету и ожидаемая коррекция в ближайшие месяцы должна была составить порядка 5-15% И время коррекции пришлось именно на месяцы проведения ЛЧИ. Ну что поделать, такое тоже бывает. По графикам как раз видно как в конце года упала вола и рынок «запилило». При этом нефть в конце года была прекрасна! Смотрю на фьюч нефти последние 3 месяца. Пора добавлять этот инструмент в работу.

( Читать дальше )

что думают трейдеры про ETF

- 07 января 2019, 02:11

- |

смысл данного поста – что думают трейдеры про ETF

«Старый Соломон Маркович уже столько отложил себе на чёрный день, что таки ждал его с большим нетерпением.»

Здравствуйте.

Мой первый пост на Смартлабе. Хотя я в рынке с сентября 2008. (захотелось мне поднять рейтинг – а то обидно, что не могу «плюсики» постам ставить – несправедливо как то)

Нынешний мой заход на рынок связан не со спекуляциями, а с инвестированием (опасаюсь я приобретать ещё одну квартиру – нет преспектив у нашего рынка недвижимости. Акции США — спокойнее).

И задумал я инвестировать по следующей схеме:

30% депо рубли (20% офз на просадке к 11 процентной доходности, 10% акции 10-12 эмитентов которые мне нравятся);

70% депо в иностранцев (60%-инвалютного портфеля различные ETF + 40% инвалютного портфеля акции).

Такой баланс портфеля – мои подсчёты инфляции и риска РФ для периода 30-50 лет (дольше я точно не проживу и соответственно дивиденды меня мало будут интересовать).

( Читать дальше )

Нефть. Огромный обзор деятельности компании Газпром нефть.

- 06 января 2019, 21:58

- |

Всем снова хай.

Тем кто ждал моего воскресного поста — хай вдвойне.

Еще раз С Новым Годом!

Из последних новостей:

1) Саудовская Аравия снижает экспорт нефти — распродажа «продукции» по бросовым ценам с заметными скидками подходит к концу.

ОПЕК+ специально оттягивала начало соглашения, чтобы максимально продавать излишки. Зафиксирован рост добычи в Ираке, Сирии, Нигерии. Да и Россия качала весь декабрь без остановок.

https://oilprice.com/Energy/Oil-Prices/Oil-Prices-Rise-As-Saudi-Oil-Exports-Plummet.html

2) Обвалились фьючерсы на газ.

3) Франция прододжает бастовать даже в праздники. РТ пишет, что полиция разогала манифестантов, которые заблокировали НЕФТЯНОЙ ТЕРМИНАЛ!

4) В целом ситуация номализуется, появляется много противоречивой информации — и это уже позитив. Другое дело, когда льется один сплошной негатив — как перед ним устоять? — Да, никак.Так что есть некоторая надежда на 60 по Brent.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал