Избранное трейдера Charley

Заключен первый контракт на майские поставки нефти по отрицательной цене

- 20 апреля 2020, 21:44

- |

Анализ происходящего t-do.ru/kudaidem

:-) Продавцы нефти уже доплачивают покупателям $26 за каждый баррель. Боюсь представить насколько в России подорожает бензин.

- комментировать

- 5.2К | ★1

- Комментарии ( 10 )

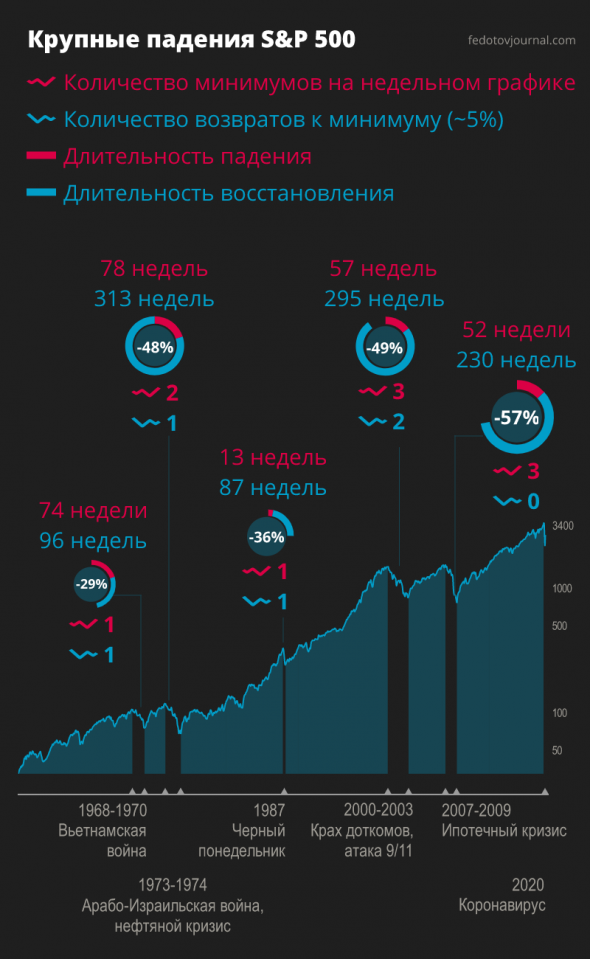

ЛОВИМ МИНИМУМ РЫНКА: статистика крупных падений S&P 500, начиная с 1968 года

- 12 апреля 2020, 19:59

- |

После Великой Депрессии индекс S&P 500 перенес пять крупных коррекций. Я скачал данные, изучил поведение рынка и выделил закономерности. Ниже — результаты.

Что рассказывает история

После Великой Депрессии было пять случаев, когда S&P 500 падал от максимумов больше, чем на 30%. Шестая коррекция происходит сегодня, на фоне эпидемии коронавируса.

Вот закономерности прошлых падений:

1. Все кризисы имеют сильную фундаментальную причину. Исключение — «Черный понедельник» 1987 года. Тогда серьезных предпосылок не было, а рынок обвалился иррационально.

2. Три падения из пяти показали двойное или тройное дно перед восстановлением. Инвесторы, которые покупали на первом откате, теряли деньги.

3. Перед началом ралли рынок возвращался на близкие к минимумам уровни. Инвесторы, которые пропустили первое или второе дно, могли зайти на 5% выше.

( Читать дальше )

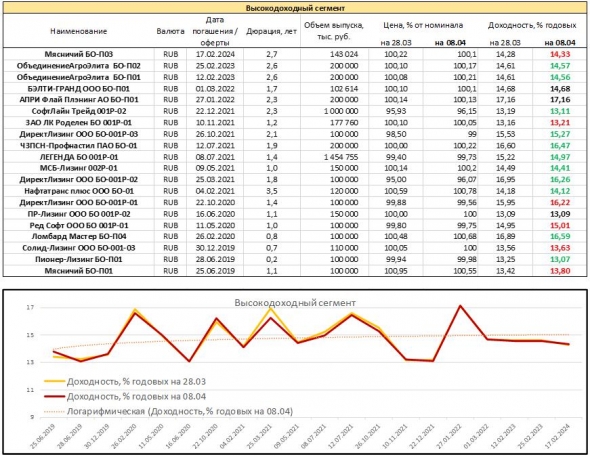

Срез доходностей рублевых облигаций. Высокодоходный сегмент

- 10 апреля 2019, 08:12

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Знакомство

- 23 марта 2019, 10:57

- |

Добрый день, Коллеги!

Раньше я ничего не писал на Смартлаб, потому что сам являюсь больше Инвестором нежели Трейдером.

Но в последнее время данный ресурс и его основатель Тимофей Мартынов сделали очень много полезных вещей для инвесторов.

Поэтому решил попробовать.

Вдруг кому-то станет интересно.

Сам я уже больше трех лет живу с фондового рынка.

Не сказать, что живу хорошо или плохо.

Просто веду тот образ жизни, что меня очень устраивает!

Самое главное, я смог в определенный момент сказать всем работодателям «до свидания» и ушел в свободное плавание.

Хотя, хочется сказать прощай, по пути инвесторские неисповедимы, поэтому не стану загадывать.

По крайней мере пока уверенно не перешагну Вторую точку Капитала!

Итак.

Очень коротко о себе.

Меня зовут Бабинцев Александр и вы легко меня найдете в социальных сетях.

Проще всего это сделать через любой поисковик, набрав запрос «Мой путь инвестора», либо «Ленивая Инвестиционная Блондинка».

( Читать дальше )

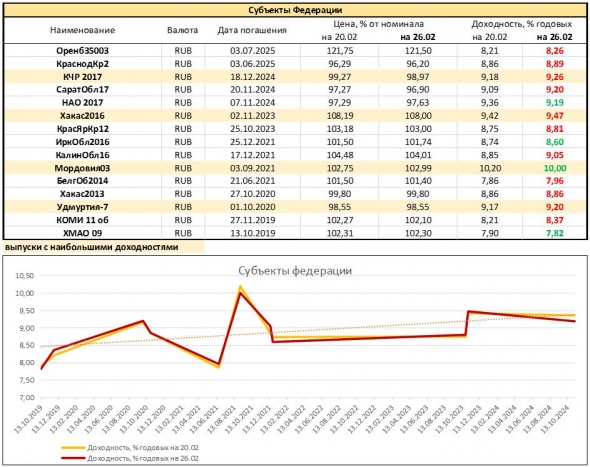

Так ли опасны облигации субъектов федерации?

- 27 февраля 2019, 07:53

- |

#probondsмонитор #долгиденьги

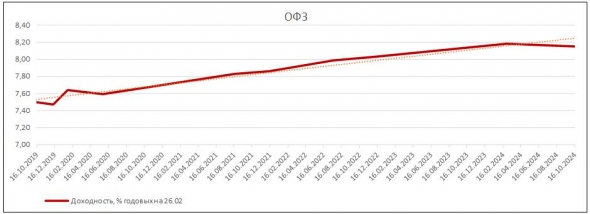

Приводим срез доходностей 15 наиболее ликвидных выпусков субфедеральных облигаций. Разница с кривой ОФЗ существенная, едва ли не настораживающая. Какие-то пересечения с доходностью ОФЗ происходят в исключительном 2025 году и, видимо, слабо отражают общую картину. Если же брать ближайшую пятилетку, доходности долгов регионов, в среднем, на фигуру выше доходностей федеральных бумаг.

Неужели все так плохо с регионами?

( Читать дальше )

#ЛебедьЧитает "Рискуя собственной шкурой"

- 07 февраля 2019, 18:49

- |

В целом, книга крутая, скажу больше, возможно лучше даже самого «Черного Лебедя». Почему? Тезисы ниже.

.

1️⃣Слушайте советы того, кто зарабатывает на жизнь советами, только если он, давая совет, чем-то рискует

.

2️⃣Никто не хочет выиграть спор. Все хотят просто выиграть

.

3️⃣В жизни важно не то, часто ли вы бываете правы в своих прогнозах, а то, сколько вы, будучи правы, зарабатываете

.

4️⃣Ты обязан есть то, чем кормишь других

.

5️⃣Всегда задавай вопрос собеседнику: Каков Ваш интерес?

.

6️⃣Муравейник не совокупность муравьев

.

7️⃣Разница между успешными и действительно успешными людьми в том, что последние говорят «нет» почти на любое предложение (Просто не распыляйтесь на дерьмо)

.

Не забудь поставить лайк, если ждёшь следующий обзор :)

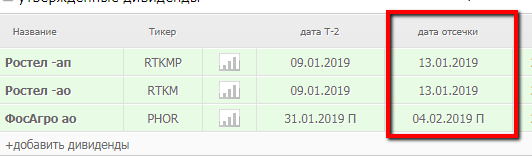

Как работает дивидендная отсечка? Когда покупать акцию, чтобы получить дивиденды?

- 08 января 2019, 17:34

- |

Дивидендная отсечка работает так:

есть дата закрытия реестра официальная. Например у Ростелекома сейчас 13 января.

Эту дату вы можете найти на форуме акций Ростелекома или в нашем дивидендном календаре:

Ваши права собственности могут быть зарегистрированы напрямую в реестре. Это если вы перевели туда свои права с депозитария особым распоряжением, либо покупали акции через договор купли-продажи. Тогда чтобы получить дивиденды вам надо быть в реестре на 13 января.

Если вы торгуете на бирже, то ваши акции учитываются у номинального держателя — депозитарии Мосбиржи (АО НРД), а не в реестре.

Депозитарий передает информацию о владельцах акций в реестр на день закрытия реестра.

На Мосбирже работает режим поставка акций на счёт-депо в Депозитарий на второй рабочий день после совершения сделки.

Поэтому чтобы получить дивиденды, вам надо быть в реестре на 2 рабочих дня раньше «отсечки».

Отсечка Ростела приходится на 13 января, воскресение (обычно кстати она все-таки в рабочий день).

Вам надо чтобы акции поступили на ваш счет-депо уже в пятницу 11 января, т.к. в выходные биржа не работает.

Для этого придется их купить на 2 рабочих дня раньше — 9 января.

Если вы купите акции Ростелекома 10 января, в четверг, то на ваш счет-депо они будут зачислены только в понедельник. К этому моменту закрытие реестра уже произойдет и вы останетесь без дивидендов.

- комментировать

- 10.5К |

- Комментарии ( 30 )

Аксиомы биржевого спекулянта — Макс Гюнтер. Рецензия

- 04 января 2019, 13:31

- |

Читал в 2011 и в 2018 году. Оба раза 5. Только 2-й раз осознаёшь всеми фибрами души правоту автора.

Самое ценное, на мой взгляд, “западня исторических параллелей” и о “прогнозах и пророках”.

Это не передать словами, сколько трейдеров и аналитиков ищут (и находят) 2 одинаковых паттерна, сигнала, корреляции и т.д.,

и полагают что нашли что-то ценное.

Прекрасный пример книги, философию подходов которой можно применять на любых рынках как 50 лет назад так и сейчас.

Драматическое уплощение

- 03 января 2019, 00:47

- |

В первый же день торгов в 2019 году произошло резкое уплощение кривой доходности американских гособлигаций. Летом писал в телеграм канале(https://tele.click/MarketDumki/605), что это один из самых верных признаков того, что циклический кризис в американской экономике всё ближе и ближе. Спреды между доходностью по длинным и коротким гособлигациям стремительно приближаются к нулю. Если в начале декабря произошла первая инверсия (https://tele.click/MarketDumki/810), когда доходность по 3-х летним бумагам превысила аналогичный показатель по 5 — леткам, то сейчас уже и по 6-месячным билам дают больше, чем по 5-леткам! Осталось теперь дождаться, когда произойдет самая главная инверсия, а именно, когда доходность по 3-месячным и 2-х летним гособлигациям превысит аналогичный показатель по 10-леткам, которые фактически являются бенчмарком для всех долговых инструментов в мире.

Не нужно даже глубоко разбираться в экономике и рынках, чтобы понять, что это абсолютно нездоровая ситуация, когда по длинным гособлигациям доходность меньше, чем по коротким. Исходя из динамики долгового рынка, полагаю, что абсолютно неверно винить Трампа или Пауэлла в том, что рынки в прошлом году упали. Вряд ли они виноваты. Просто бизнес цикл, который начался в 2009 году подходит к концу. И часть крупного капитала перетекла из рисковых активов в безрисковые. Это не значит, что теперь рынки будут только падать. Обязательно будут сильные всплески оптимизма. Но эти моменты лучше использовать для продажи рисковых активов. Очень высокая вероятность того, что максимумы по американским биржевым индексам в этом бизнес цикле, мы уже видели в прошлом году.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал