SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. andreihohrin

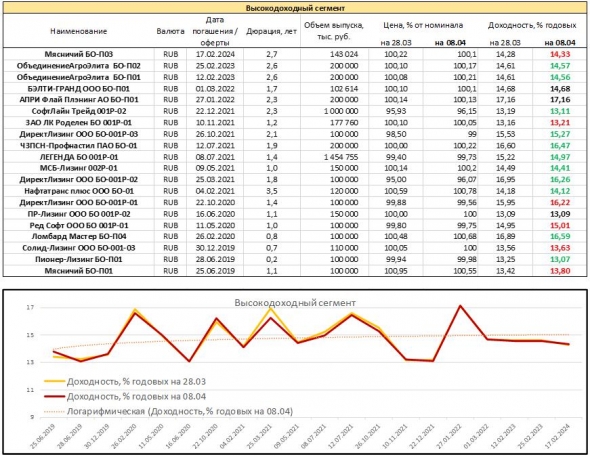

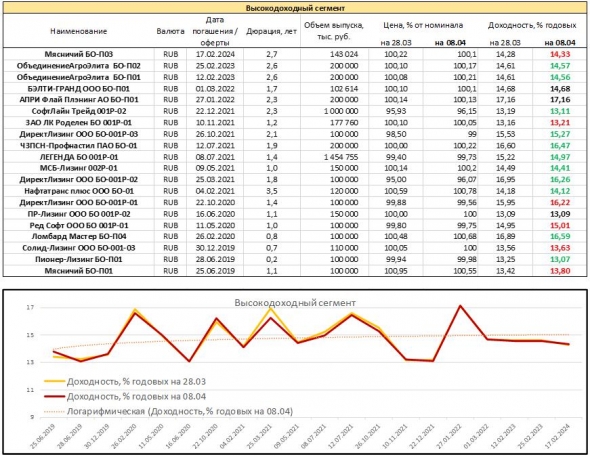

Срез доходностей рублевых облигаций. Высокодоходный сегмент

- 10 апреля 2019, 08:12

- |

Что тут можно констатировать? Из хорошего, средняя величина облигационного выпуска для тех, «кому за 13», растет. Из нехорошего. Ставки как были на ±15% годовых, так там и остаются. Новые выпуска не предлагают более низких купонов. То ли спрос недостаточен, то ли качество хромает. Думается, и первое, и второе. Хотя, по нашей оценке, ряд имен в таблице – финансово очень крепкие компании, волне себе соперничающие по метрикам с крупнейшими корпоратами (это Легенда, АгроЭлита, Мясничий, БЭЛТИ, Роделен, МСБ, ПР-Лизинг). Остальные – или нами не изучены (Ломбард Мастер, Пионер-Лизинг, Нафтатранс, ЧЗПСН), или в стадии начала/роста бизнеса, или… В общем, выбор имен и выпусков увеличивается, ставки, в среднем, не падают, прозрачность и доступ к отчетностям и аналитике возрастают. Дальше – Ваш выбор участия.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

2.7К |

Читайте на SMART-LAB:

Совкомфлот: танкеры сошли с якоря - текущий год будет ЛУЧШЕ предыдущего, вопрос насколько и стоит ли покупать акции?

Совкомфлот отчитался за 4-й квартал 2025 года — компания продолжает работать в 0 на операционном уровне (всему виной прощальные SDN санкции...

17:30

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Сильно ли просядут корпоративные облигации? В частности, ВДО из списка этого поста.

Несколько месяцев назад читал вашу статью, после введения очередного пакета санкций, где была собрана статистика по просадкам ОФЗ, муниципальных и корпоративных облигаций. Судя по графикам, корпоративки не шелохнулись «от слова совсем».

Но тут на днях попалась статья аналитиков сбера, которые не исключают сильной просадки по корпоративным облигациям. Но судя по всему, сбер ведет речь про еврооблигации… хотя явно об этом в их статье не упоминалось.

Интересует ваше мнение по ВДО и санкциям.

Ими торгует 3,5 инвалида.

Часть фондов держат ВДО. Недавний пример — арест главы фонда Восток и падение «ПКБ БО-01».

То есть, весь этот говномусор занимает по факту под 15-18% на фонде,

И тогда вопрос:

почему они не берут кредиты в банках по ставке существенно меньше?

Андрей Хохрин, интересно ваше мнение по облигации Волга капитал, платежи пока все выплачивала, а цена скачет, сверху вниз.