Избранное трейдера Борян Буффетoff

Включаем голову-3 : Как заработать на этом кризисе.

- 20 апреля 2020, 05:51

- |

Вы достали с этим вашим Ковидом !!!

Давайте лучше в очередной (3-й) раз включим голову, и поговорим о долгосрочных последствиях, и как их использовать при выборе инвестиций и стратегий поведения в жизни.

Для тех, кто хочет смотреть сериал с начала — предыдущие два поста из этого цикла: Раз и два.

Итак, начинаем

Последствие номер 1:

Резкое увеличение дисконта будущего времени и будущих денег.

Как известно из финансовой теории, для того, чтобы пересчитать сумму в 100 долл, которую вы получите в будущем, к текущим деньгам, их надо дисконтировать, используя какую-то процентную ставку.

Проблема в том, что эта процентная ставка выросла в несколько раз, и мы реально не знаем, насколько, ввиду общей неопределенности этого будущего. Деньги, удовольствия, покупки, путешествия, которые вы откладывали на будущее – только что колоссально обесценились, потому что либо в этом будущем вы не сможете потратить деньги, потому что двинете коня от очередного вируса, или не сможете поехать в путешествие, потому что везде карантин.

( Читать дальше )

- комментировать

- 10.3К | ★24

- Комментарии ( 73 )

Рубль в 6 раз тяжелее доллара

- 20 апреля 2020, 00:18

- |

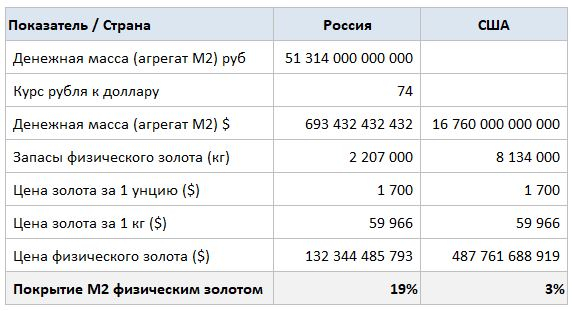

Делаем выводы:

Вывод №1. Рубль в 6 раз тяжелее доллара (если измерять в физическом золоте).

Вывод №2. Американцев больше русских в 3 раза, а денег у них больше в 24 раза.

Вывод №3. Что-то не так в финансовой системе России.

Регламент у брокера - на чьей стороне закон?

- 19 апреля 2020, 00:36

- |

Вопрос:

— согласовывает ли этот регламент ЦБ РФ?

— кто вообще определяет законность прописанных там положений?

Судя по регламентам брокер имеет право «случайно» допустить технический сбой в самый неподходящий момент для клиента и при этом не нести никакой ответственности — это вообще законно?

А за что тогда брокер взимает плату (деньги) с клиентов?

Брокер вносит в регламент изменения в одностороннем порядке — но какие именно — не отражает информацию.

Кто что думает — только не надо пустых слов — обосновывайте свою позицию ссылками на нормативно-правовые акты, законы...

Спасибо!!!

Ответ Тимофею Мартынову или Don't fuck with FED.

- 19 апреля 2020, 00:05

- |

Думаю, все участники Smart-Lab следили за постами Тимофея во время последней просадки. Если вкратце, то их можно обобщить следующим образом — это падение системное, быстро всё не кончится, из-за залива деньгами со стороны ФРС сейчас отскок, но покупать акции опасно, держим в портфеле золото как инфляционный и кризисный хедж. Потом медвежий осткок перерастает в V-образный рост, но фундаментально ситуация очень плохая, поэтому будем закупаться папиром только после второй ноги коррекции.

Подобную точку зрения я постоянно встречаю в различных постах на smart-lab, комментариях и телеграмм-каналах, и честно говоря она не может вызывать ничего, кроме глубокого удивления.

Как будто не было последних двух лет, и мы не видели того, что происходило на рынках. Как президент США всеми силами оттягивал здоровую коррекцию рынка. Как заставил председателя ФРС сменить позицию на 180 градусов в начале 2019, после чего рынки развернулись и показали мощнейшее ралли. Как ФРС запустила QE в октябре, только для того, чтобы не дать перекупленному рынку скорректироваться, загнав его в зону максимальной исторической перекупленности к концу января. И когда рынок в этой экстремальной перекупленности столкнулся с локаутом экономики, мы увидели падение мощнее, чем в 29 году. Но Трамп отступать не привык и ФРС зарядил по рынку из всех калибров, истратив весь боезапас. Как результат — самое мощное ралли в истории.

Тимофей все это время не верил в монетарные стимулы от ФРС, не верил в то, что Трамп can make America great again! вкладывался в золото потому, что «это защитный актив», и вот теперь говорит, что будет закупаться бумагами как долгосрочный инвестор после второй волны падения. Но будет ли эта вторая волна? Или рынки будут аккумулировать бесконечное QE и мы увидим 5000 по SP и 300000 по РТС в обозримом будущем? На самом деле, это единственный приемлемый для любого долгосрочного инвестора вариант развития событий, так как вторая волна снижения (а на самом деле любая волна снижения) будет означать, что даже бесконечное QE уже не может помочь рынкам, а это значит им уже не может помочь ничего, (ну кроме может быть введения альтернативных государственных криптовалют с параллельным обнулением всех текущих долгов через гиперинфляцию классических валют). В какую пропасть рынки тогда упадут, и можно ли будет в этой пропасти чем-либо закупиться, мы не знаем. Как показывает история, золото во время системного кризиса падает не хуже других активов, так что оно ни в коем случае не является хеджем от такого развития событий.

( Читать дальше )

Фондовый рынок США стремительно перегревается

- 18 апреля 2020, 16:39

- |

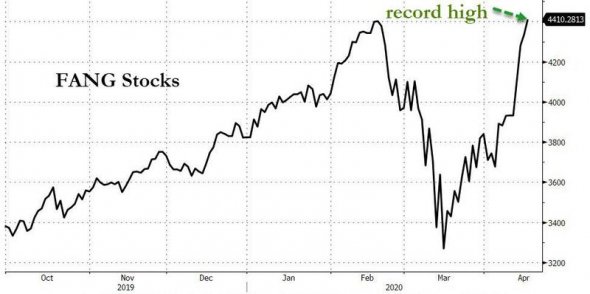

Коррекция на падающем фондовом рынке США, последовавшая после запуска масштабного QEternity от ФРС, очень быстро привела к его локальному перегреву. Так, индекс акций четырех высокотехнологичных гигантов FANG (Facebook, Amazon, Netflix, Google) уже покорил февральские максимумы!

(Индекс акций четырех высокотехнологичных гигантов FANG покорил докризисные максимумы.)

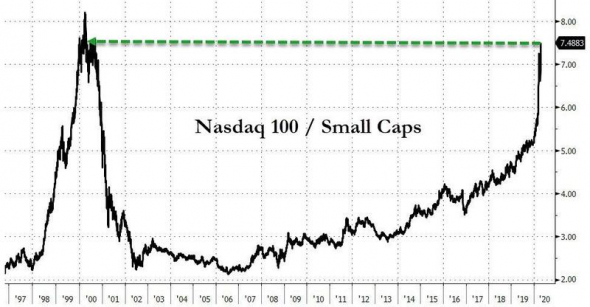

Что еще более важно, доминирование капитализации индекса Nasdaq 100 (представляет сто крупнейших высокотехнологичных компаний) над капитализацией Nasdaq Small Caps (высокотехнологичные компании с малой капитализацией) достигло максимальной величины со времен пузыря доткомов:

( Читать дальше )

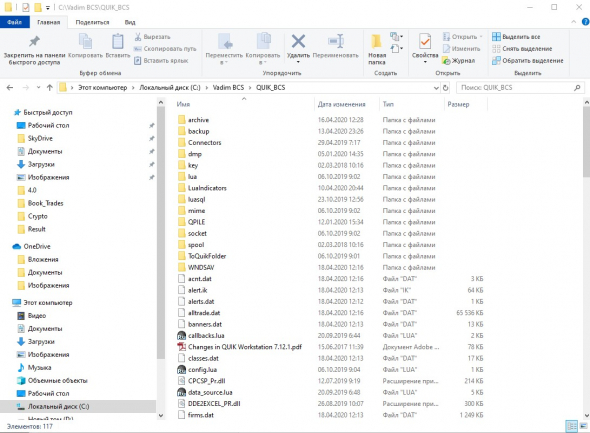

Как ускорить терминал Квик

- 18 апреля 2020, 15:25

- |

Всем привет.

Все кто давно пользуется терминалом Квик – знают, что со временем он начинает «подтормаживать», долго загружаться, медленно переключаться между вкладками, а в особо тяжёлых случаях проводить заявки с задержкой. А это уже чревато потерей реальных денег….

В этой статье мы рассмотрим простые действия для ускорения работы Квика, которые нужно проводить регулярно, как сервисное обслуживание в автомобиле. А чтобы был спортивный интерес – проведем замер скорости загрузки терминала.

Поехали!

Итак – включаем секундомер и делаем первоначальные замеры:

Результат времени загрузки до появления окна загрузить новую версию

1 минута 21 секунда.

Ну что ж…. За работу:

1-е что мы сделаем удалим лог файл, который больше всего влияет на загрузку. Переходим в папку с Квиком

( Читать дальше )

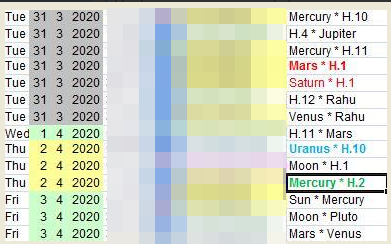

Умом Россию не понять, звездой во лбу не перемерить!

- 03 апреля 2020, 22:59

- |

Пришел ваш заветный час, когда я снова вижу вас, надеясь на взаимность!

Это про платный сервис прогнозов общего профиля. После интенcивных промо акций, мне заплатил 1 достойный человек. Все 300 рублей, т. е. 10 рублей в день. Сегодня рассылку эту закрыл, не открывши. )). Мани вернул.

Кто ж, за копейки будет давать такую ценную информацию?

НЕФТЬ. 2 апреля. В моменте +41 %. Никому такая информация за 10 рублей в день НЕ НУЖНА.

Все умные только пост фактум.

( Читать дальше )

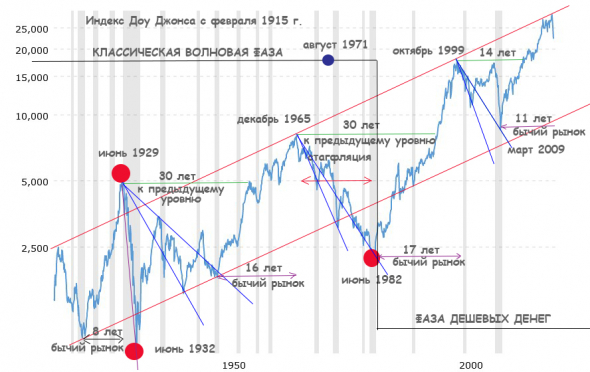

Доу Джонс с 1915 по 2020 год, глобальный анализ с перспективами дальнейшего движения

- 01 апреля 2020, 21:30

- |

График рассчитан по экспонентной шкале, так правильнее с точки зрения технического анализа на большом периоде времени.

На графике можно разглядеть две фазы движения рынка: классическое волновое движение и фаза движения в условиях дешевых денег. Фаза движения с 1982 года пока напоминает классическую волновую фазу, но характеризуется:

— меньшим количеством рецессий с общей короткой протяженностью во времени

— нахождением волны ближе к верхней границе и короткими, но сильными провалами

— сходством скорее с перманентным бычьим трендом, поскольку медвежья фаза является неубедительной

Точкой перехода от одной фазы к другой служит август 1971 года, когда США перестали привязывать стоимость доллара к стоимости золота, но эффект от этой меры дал о себе знать лишь в 1982 годы с началом нового бычьего тренда. Как видно, на это потребовалось почти десятилетие, между тем США пережили острый кризис, характеризующийся стагфляцией (инфляцией при экономическом спаде). Золото при этом выросло с 37 до 850 долларов (1980 год).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал