Избранное трейдера Даниил Николаев

Индекс MSCI Russia: инструкция по применению

- 27 октября 2020, 15:01

- |

Моя статья в ДОХОДЪ про MSCI Russia.

Yandex, TCS Group, Mail.ru… кто следующий попадет или покинет индекс MSCI Russia?

Эта статья посвящена индексу MSCI Russia, который рассчитывается международной аналитической компанией MSCI Inc. MSCI Russia — фондовый индекс российского рынка, входящий в группу индексов развивающихся рынков MSCI Emerging Markets. В составе индекса — ценные бумаги 23 российских эмитентов. Вес акций каждого эмитента в составе индекса зависит от капитализации компании и доли её акций в свободном обращении (free float). Состав и структура индекса пересматривается раз в квартал.

Пассивное инвестирование (через покупку индексных фондов или самостоятельное формирование портфелей согласно определенным бенчмаркам) с каждым годом всё больше и больше занимает долю на рынке акций во всем мире, и Россия здесь не исключение. Ведь для многих участников рынка получение даже среднего рыночного результата на длинном интервале является недостижимой целью, а покупая индекс ты решаешь эту задачу легко и дешево (относительно активного управления).

( Читать дальше )

- комментировать

- ★67

- Комментарии ( 17 )

Мои первые ошибки в инвестициях (17 лет назад). Разбор отчетов: CHMF, NLMK, MAGN, MAIL, FIVE

- 26 октября 2020, 22:35

- |

Хронометраж выпуска:

00:00 вступление

02:40 долгосрочное счастье — основа всех ценностей

12:00 Как выучить английский язык?

15:00 Заболел, потерял голос. ЗОЖ маркеры.

23:00 мой дневник 2003 года. Ошибки молодости в инвестициях

31:50 Сколько времени уходит на анализ отчета?

38:00 Топ компаний с потенциалом роста

44:00 Общий обзор рынков

49:30 Отчеты металлургов

59:50 Продление льготной ипотеки. Параметры.

01:06:00 Что в итоге с моей ипотекой?:)

01:10:00 Отчет Mail.ru Group

01:15:00 Перспективы развития интернет бизнеса

01:18:20 Отчет X5 Retail Group.

( Читать дальше )

ГК Самолет и конкуренты.

- 25 октября 2020, 00:23

- |

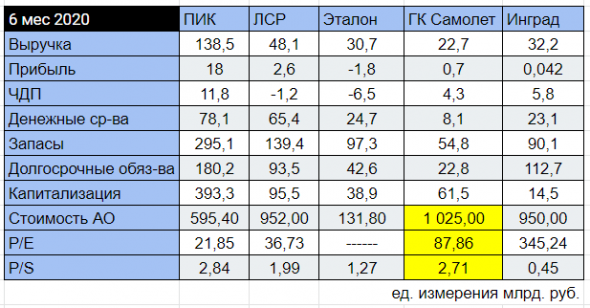

В преддверии IPO ГК Самолет решил рассмотреть и сравнить финансовые результаты за полгода компаний ПИК, ЛСР, Эталон, ИНГРАД и самой ГК Самолет. Цель данного поста попытаться понять, насколько дороже/дешевле оценивают ГК Самолет относительно конкурентов.

Из таблички можно увидеть следующее:

$PIKK — Большая выручка, прибыль, хороший ЧДП (чистый денежный поток), много налички на счетах. Из плохого — сильная закредитованность, высокая капитализация.

$LSRG — Довольно неплохо, радует объем денежных средств, за счет которых можно погасить более чем ⅔ долгосрочных обязательств. Напрягает невысокая прибыль, отрицательный ЧДП.

$ETLN — В целом по показателям отрицательный ЧДП, убыток, огромное кол-во запасов (непроданной недвижимости) ну в связи с этим невысокая капитализация.

Если учесть, что 25% данной компании принадлежит $AFKS, можно объяснить выплату дивидендов при отрицательном ЧДП и прибыли (Система можно сказать доит свои дочерние и контролируемые предприятия).

( Читать дальше )

Как я управляю своим портфелем под пассивной стратегией

- 24 октября 2020, 22:57

- |

Я написал пост «Как я построил свою пассивную стратегию» с единственной целью, собрать немного лайков, чтобы получить возможность оценивать посты других участников СЛ. Цель достигнута. И я получил неожиданно большое количество вопросов и комментариев.

Большое количество поступивших вопросов позволяет думать, что некоторые мои комментарии могут показаться интересными для отдельных посетителей СЛ.

Когда я начинал управление портфелем, мне казалось, что все просто: придумал структуру портфеля, купил и сиди пассивно, жди прибыли. Однако, в процессе управления возникает множество нюансов. Почти каждый абзац упомянутого поста можно развернуть в новый отдельный пост. И там будет, что написать. Мне интересен мой портфель не только с точки зрения получить прибыль. Мне интересно исследовать на себе различные эффекты, знакомство с которыми в теории не дает полного понимания процесса. Примерно, как первые врачи, заражаясь ужасными болезнями случайно или намеренно, исследовали течение болезни и возможные пути лечения на себе.

( Читать дальше )

⭐️ Сургутнефтегаз: тайна третьей планеты

- 18 октября 2020, 14:00

- |

Добрый день, друзья!

Прошу Смарт-Лабовцев помочь разгадать очередную загадку, которую нам подкинула самая таинственная публичная компания российского фондового рынка.

Конечно же, Вы поняли, что речь идёт о Сургутнефтегазе («Сургуч» — как ласково его прозвали российские инвесторы). Чем известен этот нефтегазовый гигант? Тем, что о нём почти ничего не известно. Абсолютно непрозрачная структура собственников и абсолютно непрозрачная схема бизнеса.

🚀 Все помнят, как в сентябре прошлого года котировки акций Сургутнефтегаза начали стремительный взлёт, показав к концу года рост почти в 100% (за 4 месяца!!!). До сих пор никто не знает факторов и причин того ошеломительного роста.

😀 Эта таинственность могла бы показаться забавной, если бы не тот факт, что Сургутнефтегаз входит в Топ-10 эмитентов РФ по капитализации и является «голубой фишкой» российского фондового рынка. Вот такой он, российский фондовый рынок. Однако, топик не об этом.

( Читать дальше )

Как я построил свою пассивную стратегию.

- 17 октября 2020, 09:45

- |

Так случилось, что до 2012 года я «обнулился» по причинам, не связанным с фондовым рынком. В 2012 пришлось возобновить накопления с нуля, что было поздновато – исполнилось 40. Поэтому риск принимаю несколько избыточный. Большая часть накоплений в ценных бумагах.

Отдаю себе отчет, что управление осуществлялось на растущем рынке. Поэтому высокими результатами (а я оцениваю результаты, как высокие) я обязан именно этому фактору. Изначально думал отложить публикацию до кризиса, чтобы отразить преодоление оного. Но кризис все не наступает. В то же время надеюсь получить пару разумных комментариев для «подумать», а также 100 баллов от Мартынова, чтобы получить возможность ставить оценки другим постам на форуме.

За время управления портфелем понял важность сформулированной стратегии. Помогает защититься от неоправданных метаний. Очень важно, когда есть четко сформулированные идеи и расчеты, положенные в основу стратегии. Если хочется что-то поменять, надо сначала переформулировать положения стратегии. Чаще всего при спокойном размышлении необходимость вносить изменения отпадает.

( Читать дальше )

Рейтинг доходности инвестиций за 17 лет. Худшая ДОЛЛАР!!!

- 14 октября 2020, 17:24

- |

42trends.ru

Особенный привет секте «Бакс наше все» -2.8% годовых

Самая лучшая инвестиция в акции РФ 7.78% годовых

( Читать дальше )

Стратегия паразитирования на индексных фондах

- 14 октября 2020, 13:33

- |

Ранее в блоге публиковал серию статей о стратегиях инвестирования (не путать со спекуляциями). Думал, что описал почти все. Оказалось — нет.

Сначала я расскажу как при помощи стратегии паразитирования зарабатывают спекулянты и стоимостные инвесторы. А потом попробую объяснить почему к ней стоит присмотреться как дивидендным, так и доходным инвесторам.

ПредпосылкиПассивные инвесторы наступают. В августе 2019 года агентство Morning Star впервые в истории зафиксировало превышение сумм, инвестированных в фонды пассивного управления над активными фондами.

Напомню суть пассивной стратегии.

( Читать дальше )

Снова про энергетику в долгосрок - как сыграть в газовые компании? (или ну его нафиг)

- 14 октября 2020, 00:24

- |

Тут меня в прошлом посте в каментах потыкали, мол что же ты график такой старый прикрепил за 2015 год (распределение источников энергии).

Ну я было закусился спорить, что в 2020м то не сильно что то поменялось. Но потом остыл и подумал… ну ладно, допустим не поменялось сейчас.

Но с чего я решил, что не поменяется в ближайшие 20 лет? (а это один из выводов того поста). И я понял что мой мозг меня наипал и подсунул какой то наспех сделанный вывод что бы не трудится. И что информации то у меня маловато на этот счёт.

Ну и я сегодня мощным усилием воли изучил два овервью отчётов МЭА. И не пожалел! Вот ведь, заставил чей то комент поработать- и не зря. Шарю мои конспекты этих отчетов. Мой апдейт по мыслям — газ или не газ, и вообще по энергетике — в конце.

Ссылки: 2020 и 2019

Сначала вообще смотрел за 2020 год, но они там в агенстстве по-моему находятся в ахере от происходящего и везде и всюду вставляют соотв-ие ремарки и он какой то не полноценный отчет а типа апдейт к 2019му. Поэтому картинки будут из отчета 19го года. Поехали.

( Читать дальше )

Не совсем уроки, поэтому нужно прочитать.

- 12 октября 2020, 06:02

- |

Страницы книги обладают запахом дерева, а не типографской краской. Хоть обложка не внушает доверия, но наконец-то я могу смело сказать: «не судите книгу по обложке» ©

Писать ещё одно эссе (на предыдущие в этой книге) я не собираюсь, поэтому выделю пару моментов:

«Государство — это я» и «После нас хоть потом» разделяют всего 3 поколения. Ничего ли это кому не напоминает?

Судя по написанному, если богачи перестанут вмешиваться в некоторые дела, то скоро наступит новый передел, где тот, ко недавно был на коне и кричал «эге-гей», вскоре станет вычерпывать ладошками содержимое выгребных ям на рудниках. И это если повезёт...

Никто не равен. Где бы человек не родился, он никогда не будет равен кому-то. У всех разные возможности. Кто-то умнее, кто-то сообразительнее, а кто-то способен раздать по щам. Кто-то богаче финансово, а кто-то духовно. Одни щупают мадемуазелей налево и направо, а другие стесняются поздороваться. Причём это всё вперемешку и разным соотношением. Даже близнецы изначально не равны. Поэтому, когда говорят, что кто-то добился чего-то, знайте — у него было какое-то преимущество. Например настойчивость, смелость, финансы, воля случая — да что угодно. Но иногда вы можете взять себя в руки и сделать шаг на встречу чему-то новому.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал