Избранное трейдера Dendro

Что под капотом у роста акций?

- 19 февраля 2024, 17:30

- |

Например, Магнит упал в четыре раза от максимумов, когда растерял темпы роста и рентабельность капитала. Покупать акции растущих копаний может быть очень опасным делом.

Другая группа инвесторов более подкована. Они прочитали книгу Бенджамина Грэма «Разумный инвестор». Они знают что лучше покупать недооцененные акции (по прибыли — P/E или балансу — P/B). Это безопаснее и позволяет обогнать рынок. Действительно, гигантское число исследований подтверждает это. Но если вы также спросите у этих инвесторов за счет чего недооцененные акции должны вырасти то вряд ли получите ясный и логичный ответ.

( Читать дальше )

- комментировать

- 5.1К | ★6

- Комментарии ( 6 )

Длинные облигации как ржавая середина

- 01 ноября 2023, 12:25

- |

Никогда не понимал, кстати, любителей длинных ОФЗ. В стране с непредсказуемой инфляцией и процентной ставкой это, мягко скажем, чересчур надежда на будущее.

По мне, это инструмент, сочетающий доходность облигаций и рискованность акций, называется — возьми от всех классов активов самое худшее. Чистая хрупкость по Талебу. За премию в пару процентов возьми на себя риск падения в десятки процентов. А если, не дай бог, гиперинфляция, то ближние депозиты и облигации мы как-то вытащим, с потерями, но вытащим. А это просто сгорит. При том, что акции в любой кризис упадут, но встанут, длинные облиги не встанут. В каком-то глобальном смысле инструмент опаснее акций!

Еще это сгорит, если со страной случится что-то плохое. Акции испарятся, если случится что-то совсем плохое (а ля 1917), с длинными ОФЗ хватит дефолта. Короткие, наверное, успеем вытащить, если запахнет жареным. А над длинными будет сидеть жаба, и не давать продать их по цене 30% от номинала.

( Читать дальше )

Пособие серийного вкладчика.

- 31 октября 2023, 20:43

- |

Вначале проверил, может по ошибке на банки ру зашел, но нет. Трейдеры, для которых доходность10% ни о чем, всерьез обсуждают вклады.

Может сайт в банки ру переименуем?))

Почитал комментарии, народ конечно наивный тут.

Поделюсь своим мнением, профессионального серийного вкладчика с 2006 года, с момента прихода на рынок вкладов АСВ.

Основные ошибки вкладчика.

1. Думать, что все банки одинаково надежны. Многие на этой ошибке погорели. Доверять крупные суммы стоит только системообразующим банкам. В РФ их всего 13 штук.

Для сомневающихся, советую данное видео к просмотру.

2. Думать, что банки, это ваши добрые друзья. Обычная практика — не читаем договор, доверяем словам операционистам, доверяем рекламе. Много народа обнуляется по этой ошибке.

Вместо вклада заключают договоры ИСЖ, доверительного управления, отдают свои деньги организациям — партнерам банка.

К примеру история с клиентами Татфондбанка, когда они вместо вклада, как в итоге оказалось купили облигаций банка, которые при банкротстве банка, дефолтнулись.

( Читать дальше )

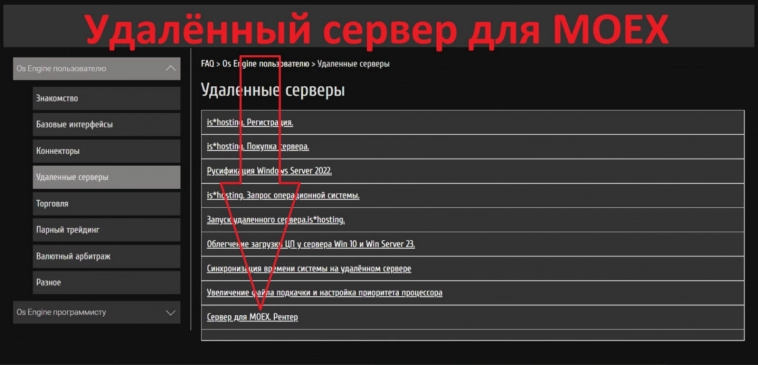

Удалённый сервер для торговли роботами на MOEX

- 28 октября 2023, 09:59

- |

Около месяца уже прошло как мы вернулись на Московскую биржу. Торгуем естественно через удалённый сервер. Проблем нет, можно и рекомендовать.

Мы в своё время что только не перепробовали. Это были Ру-Вдс. Ультра-Вдс. И т.д. Пять или шесть различных хостеров.

В этот раз решили попробовать выделенный сервер, не виртуальный. Компания «Рентер». Пока полёт нормальный. Торгуем через Финам Транзак. Проблем не замечено.

Сервера у них не виртуальные, а вполне себе настоящие. Без каких либо проблем с распределением ресурсов между разными операционками.

В общем, в FAQ новая статья об этом. Если вдруг! Кто-то ещё не читал наш FAQ по тому как правильно и где наладить удалённую торговлю роботами — обязательно переходите по ссылке и читайте. o-s-a.net/os-engine-faq/index/32

ВАЖНО! Будете читать все подряд статьи, хостер IsHosting — он для Крипты! Из Японии, само собой, Московскую биржу торговать не надо. Ничего хорошего из этого не выйдет.

Ссылка на FAQ по серверам:

o-s-a.net/os-engine-faq/index/32

( Читать дальше )

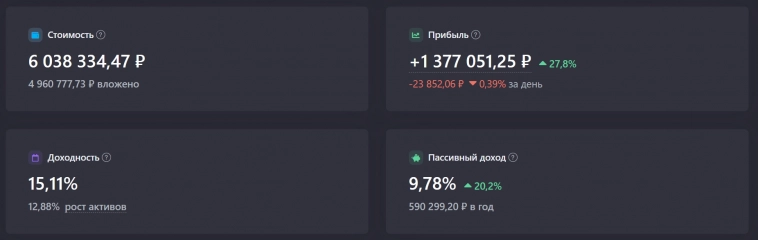

Итоги 5 лет инвестиций. Часть 1: Российские акции

- 05 октября 2023, 16:16

- |

Я уже пять лет в режиме полной открытости рассказываю о том, как я формирую свой собственный «мини-пенсионный фонд».

Будет ещё две части: вторая будет посвящена облигациям, а третья — иностранным акциям и совокупным итогам.

Что вы писали в этот день в прошлом? - Смарт-Лаб предлагает мне прочитать мой пост годичной давности. Год назад российские акции были на дне. Была объявлена мобилизация. Люди массово покидали страну, сфера услуг испытывала не самые лучшие времена. Некоторые мои знакомые, пережившие февральскую шоковую терапию, распродали свои акции в конце сентября 2022 года, фактически сделав ставку на смерть российского фондового рынка. Тогда мой портфель российских акций стоил 2,3 млн ₽ (при вложенных 3 млн ₽), результат составлял почти -700 тысяч или -23%. Что изменилось за год с того времени и за 5 лет с начала существования этого портфеля? Сейчас всё расскажу.

Прирост +3,72 млн ₽ за 1 год. На самом деле, никакого финансового гения здесь нет. Секрет такого результат простой — вложено +1,93 млн ₽ новых средств (из них 328 тыс. ₽ реинвестированных дивидендов и 1,6 млн ₽ своих).

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 26 )

Простые финансовые модели для прогнозирования цен акций

- 22 июня 2023, 19:37

- |

Простые финансовые модели для прогнозирования цен акций.

Существует множество моделей, которыми пользуются финансовые аналитики для оценки компаний, в них вы должны: дисконтировать денежные потоки, искать бета коэффициенты, рассчитывать коэффициенты для различных рисков, в общем, заниматься больше «астральной» деятельностью, чем аналитической. Сам же я склоняюсь к тому, что чем проще финансовая модель, тем лучше она может быть понята и применена. Простые модели имеют меньше возможности для ошибок и позволяют быстро получить результаты. Они также более прозрачны и могут быть более легко объяснены заинтересованным сторонам, таким как инвесторы.

В данной статье я хочу продемонстрировать несколько простейших финансовых моделей, которыми я активно пользуюсь для определения справедливой цены бумаги, с которыми разберется даже первоклассник. После прочтения вы сможете сами прогнозировать справедливые цены бумаг и совершать прибыльные сделки.

Для начала мы научимся определять справедливую цену компании из добывающей отрасли(майнеры). Добывающие компании самые простые для анализа, по сути, они просто копают землю и продают полезные ископаемые, которые в ней залегают.

( Читать дальше )

Раздаю бесплатно скринер арбитражных спредов под Quik с выводом ТОП10 лучших вариантов

- 31 мая 2023, 08:34

- |

Торгую арбитражные стратегии с помощью роботов.

Для выбора инструментов использую скринер спредов.

Решил поделиться)

Публикуюсь тут впервые, поэтому не знаю, как здесь правильно передавать файлы.

Давайте вначале так — пишите кому нужен — пришлю

Если есть какой-то другой вариант, то посоветуйте — исправлю пост.

Вот такой внешний вид. В первом окне выводится общая информация о Базовом активе, двух ближайших

фьючерсах и спреде между ними. В последнем столбце активируем какие данные участвует в ТОПЕ

Во второй столбце выводятся лучшие варианты для сделок

Скачать скрипт — disk.yandex.ru/d/2GcpZeQkL6xZrg

КАК БОРОТЬСЯ С ЛОСЯМИ?

- 12 мая 2023, 21:18

- |

Вот уже лет 10 я разбираю скрины каждого отторгованного дня. Закончилась сессия, сажусь и разбираю все совершенные за день сделки. Делаю выводы, на чем я лучше всего зарабатываю, и на чем я теряю.

Один скрин, по просьбе, расписывал детально, по пунктам. Так-то я знаю почему совершаю каждую свою сделку, почему ставлю стоп именно в этой точке, почему тяну и не фиксирую прибыль и т.д. Просто сделал для наглядности.

Вот пример отторгованного дня:

А вот этот же скрин с разбором (для увеличения, кликните на скрин):

( Читать дальше )

как не заниматься фигней в алго

- 12 мая 2023, 19:36

- |

2. Системы со средней сделкой меньше полпроцента не стоит даже разрабатывать. Все недооценивают проскальзывания. Даже маленькие изменения в рынке могут слишком сильно изменить расклад у таких систем. Просто попробуйте увеличить комисс или убрать часть прибыльных сделок и увидите наглядно что будет с такими системами.

( Читать дальше )

Расставим все точки над i про теорию вероятностей в трейдинге

- 07 мая 2023, 16:44

- |

1. Аксиома

Цены случайны (в философском смысле)

Почему? Потому что альтернатива этой аксиоме:

В любой момент времени знак будущего приращения цены может быть предсказан точно.

Третьего не дано.

За все время существования рынков альтернативу случайности никто не доказал (аксиому доказать невозможно). А это значит выбор между аксиомой и альтернативой — это вопрос веры. О вере не спорят.

Поэтому, все, что дальше, сформулировано в рамках аксиомы.

2. Успешная торговля возможна только на базе статаналога статистических взаимосвязей между прошлой информацией и будущим изменением цены. При этом точное знание статистической взаимосвязи необязательно.

Примечание. В рамках аксиомы любая взаимосвязь между прошлой информацией и будущим изменением цены может быть только статистической. Теория вероятностей тут не причем — это просто логическое следствие философского определения случайности.

3. (необязательное). Если Вы нашли какую-то идею для торговли, то проверьте ее на то, что она не противоречит статистическим параметрам ценовых рядов. Для этого Вам понадобятся инструменты теории вероятностей. Этот шаг необязателен, но в случае отрицательного результата он избавит Вас от необходимости тратить время на следующие шаги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал