Избранное трейдера AndkL

Система Каналья. Лечит неврозы, хандру и другие болезни, вызванные фондовым рынком. Идеальная система для новичков.

- 15 декабря 2020, 13:03

- |

Цель данной статьи, показать, что активно-пассивное инвестирование с разумным подходом имеет место быть. Данный метод идеально подходит новичкам, так как снимает психологическое давление от необходимости принятия решения, постоянно мониторить рынок, читать новости и тд. Не верьте тому кто говорит, что он не переживает относительно убытков, скорее всего он переживает их в два раза сильнее.

Основная идея это выбрать максимально стабильные фишки с дивидендной поддержкой, в которых было бы не страшно «зависнуть», получая дивиденды. Далее покупать каждые 4% просадки, и закрывать позицию каждые 4% роста. Данную стратегию продвигает Григорий Богданов, как оптимальную стратегию с точки зрения комфортной для психики. Но обо всем по порядку.

1. Манименеджмент.( риск-менеджмент и тд.)

ММ это наше все.(не путать ММ с маркет-мейкером) Контроль над рисками одно из самых главных на фондовом рынке. Можно срубить 100% за месяц и тут же за месяц все это слить. Нас интересует скромность, надежность и сложный процент на длительном периоде.

( Читать дальше )

- комментировать

- 9.5К | ★43

- Комментарии ( 63 )

Рациональность толпы.

- 30 ноября 2020, 10:45

- |

Как так получилось, что в феврале-марте случилось падение рынка и тут же обратный рост? Размышление не для слабаков и поэтому меня это заставило глубже посмотреть на этот вопрос, я бы даже сказал, что осмелился войти внутрь и осмотреться, для увеличения широты обзора. Давайте с вами взглянем, чего из этого вышло.

Рациональность человека.

Как мы все знаем (или нет). Индивид сам по себе разумный, но толпа глупа. Как мыслит рациональный человек? Простейший алгоритм выглядит так:

Выглядит просто? – безусловно. Все ли мы пользуемся этим? – ни-хре-на-туш-ки! Однако это не самое важное.

При выявлении какой-либо проблемы, мозг сам начинает искать лучший вариант. Очень часто он останавливается на первой попавшейся более-менее нормальной альтернативе и говорит сам себе: поезд отправляется в депо, все выходим. Послушный организм использует лучшую единственную придуманную альтернативу. Почему так происходит? Потому как

( Читать дальше )

10 фундаментальных принципов инвестирования

- 30 ноября 2020, 06:33

- |

Тут на смартлабе пошёл тренд делиться своими правилами инвестирования. Я решил не стоять в стороне и сформулировать неочевидные советы, которые дал бы себе 3 года назад, когда только начинал знакомиться с миром инвестиций. Это не заезженные правила в духе «диверсифицируйтесь» или «не используйте плечо», с которыми все наверняка уже знакомы. Мне кажется эта информация будет полезна и начинающим, и уже опытным инвесторам. Хотя для кого-то сказанное здесь может оказаться очевидными. В таком случае я могу вас только поздравить: ваша компетенция на высоком уровне. В любом случае, всем желаю приятного и, надеюсь, полезного чтения.

1. Составить и пользоваться своей системой правил.

Удивительно, что это первое правило в списке? Неудивительно, ведь оно — самое главное. У каждого человека за годы жизни сформирована картина мира на основе личного опыта. При всём желании никто не сможет изложить эти знания в сжатом виде, а вы не сможете понять о чём речь. Вот попробуйте сформулировать для другого человека 10 правил жизни? Или 10 советов для хорошего настроения? Вы их конечно сформулируете и он вас услышит. И вам обоим может показаться, что он вас понял. Но понял ли, не обладая вашим опытом? Сомневаюсь.

( Читать дальше )

- комментировать

- 14.8К |

- Комментарии ( 72 )

Российский рынок. Стратегия "Купил и забыл. Вспомнил и ужаснулся" ?

- 22 ноября 2020, 20:39

- |

Индексу РТС недавно исполнилось 25 лет. И это совсем немного.

Но, имея уже определенную историю, мы разберем, казалось бы, извечный вопрос инвестиционной привлекательности российского фондового рынка, утверждение о неработающей здесь стратегии «купил и забыл» или «купи и держи», но для начала придется рассмотреть частности.

Стоит вспомнить, что по факту до 2008 года ни у кого не возникало таких вопросов, почти никто не говорил в серьез про американские акции на фоне российских. «Какая к черту Америка? У нас перспективный развивающийся рынок, который прет и прет в гору» — сказали бы Вам в двухтысячные.

Сейчас индекс РТС находится на уровне 2007 года, а для инвестировавших в 2008 году картина, можно сказать, выглядит пугающе: продержать акции более 10 лет, да при этом остаться в минусе. Речь, конечно, идет про доходность в долларах, когда это обсуждают. Но и в рублях часто любят приводить в пример такие известные истории потери стоимости как ВТБ, Газпром и даже Магнит с 2013 года.

( Читать дальше )

- комментировать

- 16.1К |

- Комментарии ( 48 )

10 уроков по ETF

- 17 ноября 2020, 19:23

- |

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре,

возможностях и ограничениях этих ценных бумаг.

1.«Дивидендные ETF» не всегда приносят большие дивиденды

Многие инвесторы восприняли ETF как эффективные инструменты для реализации стратегии инвестирования, ориентированной на дивиденды;

Обертка, торгуемая на бирже, обеспечивает дешевую и низкую в обслуживании реализацию экрана дивидендов на основе правил.

Благодаря тому, что инвесторам доступны десятки ETF, ориентированных на дивиденды, у покупателей нет недостатка в выборе.

Важно отметить, что не все «дивидендные ETF» предлагают значительную дивидендную доходность, в основном в результате того, как эти дивидендные ETF создаются и обслуживаются.

Многие ETF, ориентированные на дивиденды, ставят во главу

угла последовательность выплат, а не величину дивидендной доходности

.

Например,

ETF Vanguard Dividend Appreciation (VIG) включает только компании, которые увеличивали свои дивиденды не менее десяти лет подряд.

Таким образом, компании-производители компонентов могут иметь мизерную дивидендную доходность до тех пор, пока абсолютные выплаты в долларах неуклонно растут.

В этом подходе нет ничего плохого, но он может не подходить тем, кто хочет максимизировать текущую прибыль.

Прежде чем приступить к делу, важно заглянуть под капот и полностью понять цель инвестиций.

Практический результат:

( Читать дальше )

- комментировать

- 12.9К |

- Комментарии ( 17 )

Фьючерсы и опционы, чем и когда выгодно страховать свои позиции?

- 09 ноября 2020, 11:11

- |

1. Я не считаю себя профессионалом в опционной торговле. Поэтому на текущий момент работаю с опционами исключительно от покупки, хотя в среде профессионалов опционщиков говорят так: «При низкой волатильности мы работаем от покупки, при высокой – от продажи». Ещё один совет, которые дают профессионалы начинающим: «Если Вы только начинаете, не продавайте опционы». После двух лет экспериментов с опционами я четко следовал второму принципу, поэтому я сравниваю свои потенциальные страховки только для случаев где осуществляется покупка опционов.

2. Я немного упрощу пример и не буду учитывать в расчетах ставку без риска. Это допустимо если мы будем считать, что движение цены базового актива может быть существенным в том периоде, на который покупается страховка. Мне хотелось бы, чтобы данная статья была понятна не только тем, кто в теме, но и тем, кто интересуется ей и только начинает свой путь в инвестициях и излишние усложнение только помешает.

Итак, пример. Я буду рассматривать страховку рублевой позиции от роста курса USD/RUB, или иными словами от обесценения рубля. Все тоже самое можно сделать с точностью до наоборот, и если кому интересно – пусть он считает это домашним заданием. Рублевую позицию я буду опять же для простоты рассматривать просто как рубли, хотя суть не меняется если это рублевые ценные бумаги, депозиты и другие рублевые активы. Просто в этом случае в расчет добавляются некоторые динамические составляющие, но это не меняет сам принцип.

( Читать дальше )

- комментировать

- 14.2К |

- Комментарии ( 46 )

Две простые модели на вход в моей торговле

- 04 ноября 2020, 21:52

- |

Одинаково будет базовое ожидание: дойти от одной границы ренджа до другой (что на часе что на 5 мин).

1. Часовик

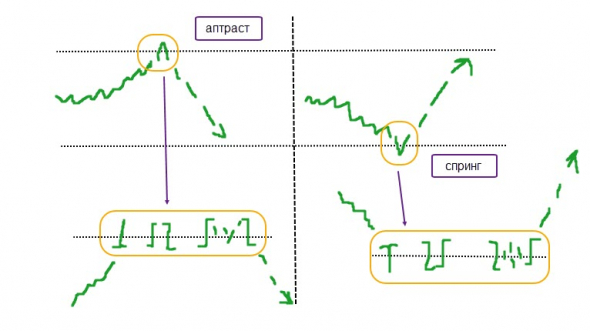

Использовал терминологию VSA: аптраст — ложный пробой сопротивления (для шорта), спринг — ложный пробой поддержки (для лонга).

Цена делает ложный пробой границы ренджа и стремится к противоположной границе. Сам ложный пробой м.б. однобарным, двубарным или многобарным. Я делаю вход на пробой экстремума ложного пробоя. Стоп за противоположный экстремум.

Этот вариант взят из курса «Базовый» А. Пурнова.

( Читать дальше )

Работа vs Трейдинг - что ты потянешь?

- 01 ноября 2020, 17:29

- |

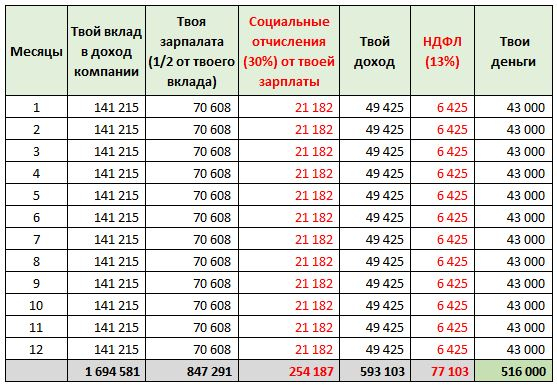

Обрати внимание, ты получаешь на руки примерно 30% от дохода, который создаешь своим трудом. Мир ужасно несправедлив к тебе.

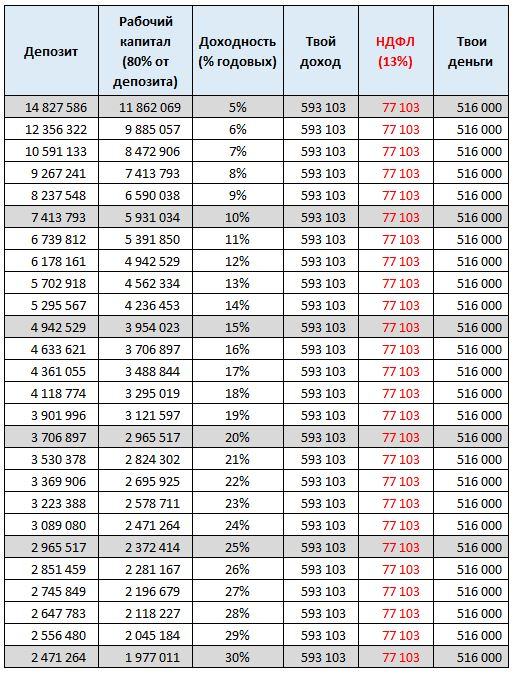

Теперь давай обсудим твою мечту — уволиться и жить с рынка. Допустим, на те же 516 тыщ фантиков в год. Посмотри расклад в таблице:

( Читать дальше )

Мантуров и Смартлаб

- 17 октября 2020, 15:43

- |

Пролог

Тут значитсо на днях Мантуров, который в нашей банде министряк — главарь за промышленность и торговлю, сказал что слабый рубль это «круто».

Смартлаб поделился на два лагеря. Возникла жаркая полемика. Включился даже специалист по банковскому делу, хотя речь вроде не про банки.

Посетовал, что все скатываются в частности, и сам привел тут же частный пример оконной фирмы :)

Я как то всё ждал, когда же кто нибудь разберет структуру импорта/экспорта и подумает в эту сторону вообще как то. Но во всех ветках только рубилово «кремлеботов» с «либерастами». Вы же знаете да, что у них черно-белое мышление, и третьего как бы не дано. Сиди и выбирай в каком лагере упоротых ты. Помните в фильме «Американская история Х» момент когда Дэрэк в тюрьму попадает? Что то вроде этого. Надо сразу в ветке обрисовать за кого ты- тебя увидят все враги, но и друзья тоже увидят. И да начнётся война плюсов-минусов, «иди в ЧС», «нет это ты иди в ЧС».

( Читать дальше )

Как торговать опционы. Часть 1: опционный чат, брокеры и софт.

- 15 октября 2020, 23:42

- |

Если честно, удивлён интересом, проявленным смартлабовцами к опционам, все хотят научиться торговать опционы и не знают с чего начать.

Мой топик собрал 92 добавления в избранное и теперь висит в топе полезности за 30 дней. Это прям рекорд.

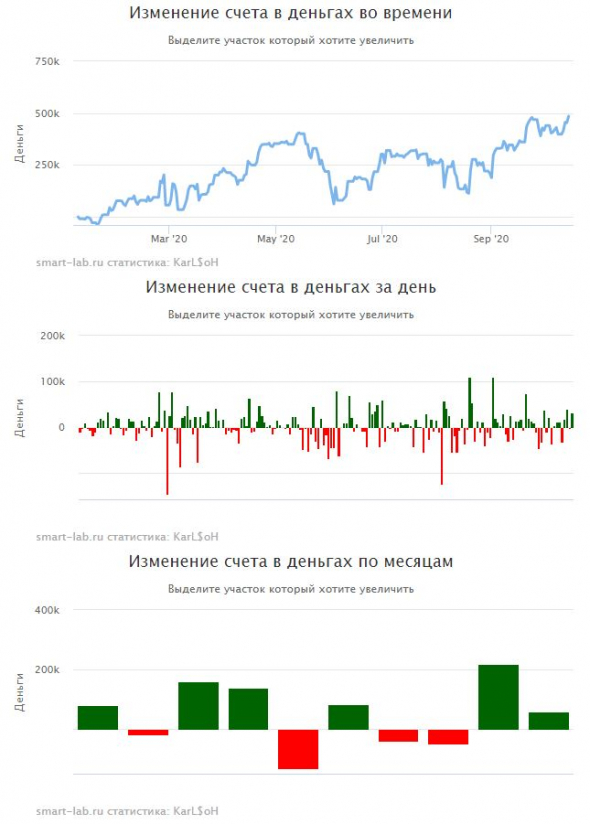

Тем временем, эквити прошила отметку 500К.

Доходность на текущий момент: +280%

Напомню, стартовал в этом году с 173К, цель — размеренно взять отметку 1 млн.руб чистой прибыли, заработанной на опционах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал