Избранное трейдера Alex64

Дивидендный портфель-2019 от БКС

- 14 марта 2019, 12:49

- |

В условиях роста санкционных рисков многие инвесторы в российские акции ищут защитные активы, которые были бы не так сильно подвержены зависимости от внешних геополитических факторов.

Один из возможных вариантов защиты от подобных событий – составление консервативного портфеля из дивидендных бумаг. Высокая дивидендная доходность позволяет частично нивелировать негативные шоки. Статистически подобные портфели являются наиболее надежным инструментом на рынке акций во время просадок, поскольку привлекательная доходность не дает бумагам сильно просесть.

Ранее мы опубликовали обзор с прогнозами дивидендов на 2019 г. по акциям российского рынка. Данные расчеты мы взяли за основу нашего дивидендного портфеля. В итоге мы отобрали 10 наиболее привлекательных бумаг из разных отраслей, обладающих различной ликвидностью, что позволяет максимально диверсифицировать риски.

В портфель вошли бумаги следующих эмитентов: Сбербанк-ап, Татнефть-ап, Северсталь, АЛРОСА, ФСК ЕЭС, Сургутнефтегаз-ап, Башнефть-ап, Детский мир, ЛСР, Мечел-ап.

( Читать дальше )

- комментировать

- 16.3К | ★58

- Комментарии ( 13 )

Дивиденды 2019

- 18 февраля 2019, 18:53

- |

В следующем году дивдоходность может составить 6,6%.

Спред Россия — EM по дивидендам = рекордные 400 пунктов.

Летние дивы могут составить 1,3 трлн руб

Всего дивиденды за 2019 будут 2 трлн руб

Это +153 млрд руб к 2018.

14 из 15 компаний с максимальной выплатой — экспортеры.

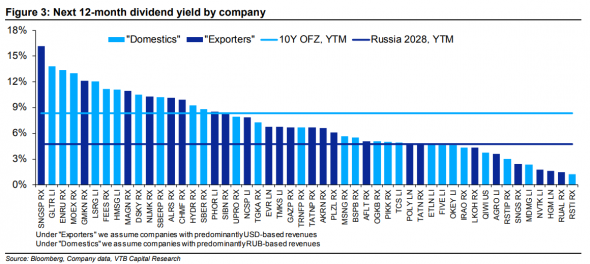

Интересно, что ВТБ Капитал насчитал дивдоходность Московской Биржи следующие 12 мес на уровне 13%. Видимо из-за того что они ждут годовые и следом промежуточные дивиденды. Картинку по прогнозы дивидендов от ВТБ Капитал я уже выкладывал:

на смартлабе можно тоже посмотреть прогнозы по дивидендам, а также аналогичный график по дивидендам, уже выплаченным за последние 12 месяцев: https://smart-lab.ru/dividends/

Вопрос. Работа с опционами на амер рынке через IB.

- 18 февраля 2019, 15:00

- |

Для себя пока определился, что начну с акций, стратегии в основном гамма +, поэтому нужны БА, которые «ходят» хоть изредка, я имею в виду не конкретные тикеры, а именно сегмент на рынке/бирже. Немного сумбурно, но просто пока не до конца понимаю с какой стороны подойти к этой «лошади».

Всем благодарен за конструктивную информацию.

Портфель облигаций или что взять вместо мусора

- 06 февраля 2019, 12:07

- |

Дисклеймер- автор не несёт ответственности за любые последствия вызванные применением данного материала. Данный материал является личным мнением и не несёт в себе рекомендации к действию.

В последнее время стали очень популярны мусорные облигации, я решил подобрать альтернативу из компаний которые имеют достаточно высокую доходность, однако обладают инвестиционным рейтингом.

Лизинговая компания работает с 2004 года, 26 место по объёму лизингового портфеля.

Не так давно АКРА повысила рейтинг с ВВВ+ до А-. Котировки пока не отреагировали.

цена в терминале 99,85 дох. 11,22% погашение через 779 дн.

Амортизационное погашение равными частями по 8,3% от номинала.

Фактически половина вложенных вами денег вернётся уже через год.

Подходит для тех кому интересно короткое вложение средств под хороший процент и с хорошей надёжностью.

( Читать дальше )

Налог на доход более 75% на примере покупки дивана

- 22 января 2019, 02:49

- |

На примере покупки дивана я покажу, что налог более 75%.

Берём зп= 100.000р

Налоги:

подоходний 13%

пенсионное страхование 22%

медстрахование 5,1%

соцстрах 2,9%

На руки получаем 57.000р

Вы решили купить диван, нашли подходящий в магазине, он стоит, пусть 57,000р.

Я не знаю точную экономику производства диванов, но пусть будет так:

прибыль 4300р

аренда 6000р

материалы 18000р

заплата мастера и водителя 17200р

ндс 11400р

Фишка в том, что когда вы платите 4300р прибыли производителю диванов, то эта прибыль идёт на покупаку чего, что уже обложено надогом, производитель знает это и вкладывает эти расходы в прибыль. Предположим на эту прибыль владелец фабрики что-то купил, что облагается ндс, плюс с 4300 ему надо заплатить налог (который он оплачивает с ваших денег!). Чтоб сильно не мудрить, я эту цифру обложу дважды ндс — один ндс с прибыли, другой с трат этой прибыли. Таким образом реальная сумма, которую вы заплатили в прибыль производителю = 2752р.

( Читать дальше )

Инвестграм#21. Облигации. Легко, просто и непринужденно.

- 16 января 2019, 13:03

- |

Доброго времени суток, коллеги!

В рамках сегодняшнего Инвестграма предлагаю Вам в тезисной форме ознакомиться с облигациями.

Облигация – долговая ценная бумага. Кто – то у Вас берет в долг в форме ценной бумаги, которая и называется – облигация.

Облигации бывают двух типов:

1) Корпоративные облигации. Их выпускает частный бизнес.

Они в свою очередь подразделяются на финансовые, эмитентом является банковский сектор, и реальные, эмитентом является какая – то компания, которая берет в долги деньги у инвесторов под инвестиционные проекты для своего развития. Облигации данного типа являются рискованными, но при этом по ним и доходность выше, чем у облигаций других типов.

2) Государственные облигации. Их выпускает Министерство финансов Российской Федерации. Самым распространенным видом таких облигаций являются ОФЗ (Облигации Федерального Займа). Данные облигации считаются самыми надежными, но и доходность у них не высокая.

( Читать дальше )

Оформляем возврат на ИИС в 2019 году через личный кабинет сайта nalog.ru

- 14 января 2019, 16:49

- |

Итак по по порядку:

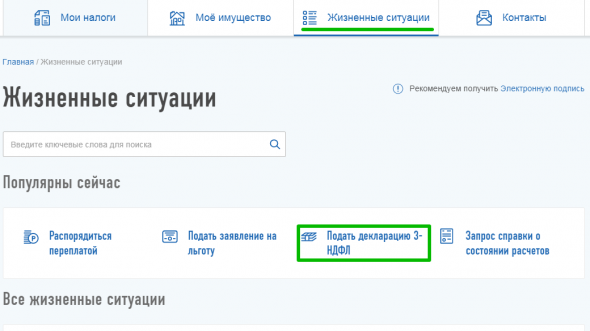

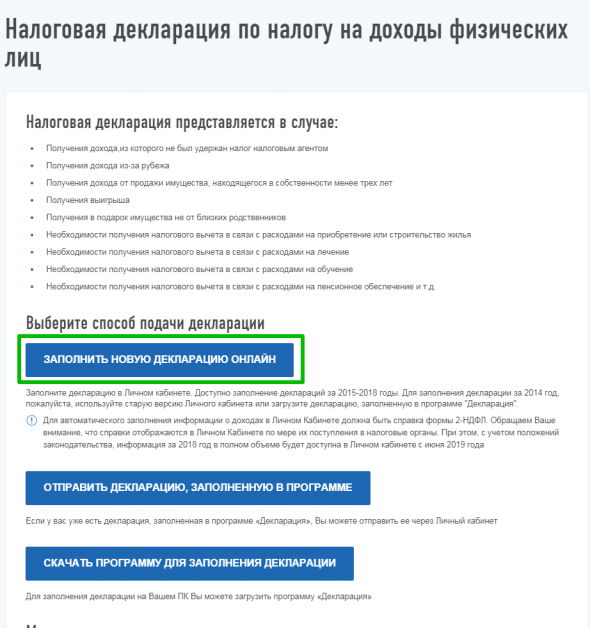

1) Заходим в личный кабинет на сайт nalog.ru, через: либо подтвержденную запись на госуслугах, либо через учетную запись полученную именно в налоговой службе.

2) Выбираем «Заполнить декларацию онлайн».

( Читать дальше )

- комментировать

- 28.2К |

- Комментарии ( 94 )

15 акций, в которые я планирую инвестировать в 2019 году

- 13 января 2019, 18:30

- |

Принципы инвестирования:

— Стоимостное;

— Дивидендное;

— Стратегическое.

Условные обозначения:

E5 — средняя чистая прибыль за последние 5 лет;

P/E; EV/E; P/E5; EV/5E — по котировкам на 11.01.2019;

ROE — Рентабельность собственного капитала за последний год;

ДД — мои ожидания дивидендной доходности за 2019 год по котировкам на 11.01.2019.

Приоритет инвестирования — чем выше акция в списке, тем выше приоритет.

Акции стоимости

1) Сбербанк преф (170,05)

P/E = 5,3

P/Е5 = 8,4

EV/E = 5,3

EV/E5 = 8,4

ROE = 24,1%

P/B = 1,21

ДД = 10,6%

Резюме — отличные показатели, растущий бизнес, нет долга, практически монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

2) Мосбиржа (88)

P/E = 9,8

P/Е5 = 9,1

EV/E = 5,7

EV/E5 = 5,3

ROE = 16,9%

P/B = 2,32

ДД = 9,1%

Резюме — отличные показатели, растущий бизнес, нет долга, монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

( Читать дальше )

- комментировать

- 13.1К |

- Комментарии ( 70 )

Мои опционные правила по состоянию на начало 2019

- 08 января 2019, 17:28

- |

Делал для себя итоговое резюме по своей годовой опционной стратегии и подумал, что если убрать цифры, то правила подходят для любого инструмента, в частности для фьюча (но надо учитывать, что все-таки писалась для опционной позы), может кому пригодится и сэкономит время.

Сразу оговорюсь, что грааля здесь нет, а для торговли фьючами или другими инструментами эти правила необходимо скорректировать, т.к. фьючами не торгую с 2011 года.

Собственно правила:

1. Пропорция в момент открытия (для фьючей мани менеджемент – усиление/уменьшение объема, уровень тейк-профита (ТП) и стоп-лоса(СЛ)). Тут как говорится, кто как хочет, так и дрочит, но следует обратить внимание на то, что в момент открытия конструкции нужно смотреть на состояние рынка, т.к. в 2008 году и в 2013 рынки были абсолютно разными и соответственно и соотношения количества купленных к количеству проданных надо делать разным (для фьючей соотношение объема и уровень СЛ и ТП). Для себя соотношение привязываю к относительному показателю ATR.

( Читать дальше )

Техника пирамидинга

- 25 декабря 2018, 17:16

- |

Уважаемые читатели, вы не раз просили меня написать более подробно на тему «пирамидинга». В данной статье постараюсь удовлетворить ваше любопытство. Я долго не писал на данную тему, потому что, честно говоря, не находил в этом особого смысла, ибо:

1. Кажется, всё, что я мог сказать, я сказал в своем выступлении здесь: https://www.youtube.com/watch?v=-98jbH7VnTA

2. Техника пирамидинга сугубо индивидуальна. Насколько агрессивно докупаться: увеличивать позицию сразу в два раза, т.е. в геометрической прогрессии, или докупаться каждый раз на равное количество лотов, а также через какое расстояние наращивать позицию – всё это зависит от вашей индивидуальной склонности к риску. Единственного правильного пути здесь нет.

3. Признаться, техника эта у меня самого отработана не в полной мере. Многие вещи я делаю… да, вы угадали. Чисто интуитивно. Где докупаться? По ходу движения или на откатах? В каком объеме? Где фиксировать прибыль? Как понять, что движение развернулось и уже пора закрывать позицию? Па-бааам. Я НЕ ЗНАЮ! Если бы точно знал, я бы уже давно махал вам ручкой с телевизора, сверкая белым рядом искусственных зубов, в окружении телок с нефиговыми дойками.

( Читать дальше )

- комментировать

- 13.5К |

- Комментарии ( 67 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал