Избранное трейдера Alex223

Газпром

- 26 мая 2024, 14:39

- |

Капитализация «Газпрома» через 7-8 лет достигнет $1 трлн

сказал Миллер в июне 2008 года.

На тот момент рыночная капитализация Газпрома превышала 360 млрд долларов. Cтоимость ископаемого топлива била все рекорды, аналитики рассуждали о хороших перспективах нефтегазовых компаний во всём мире, и никто подумать даже не мог, во что может вылиться ипотечный кризис в США.

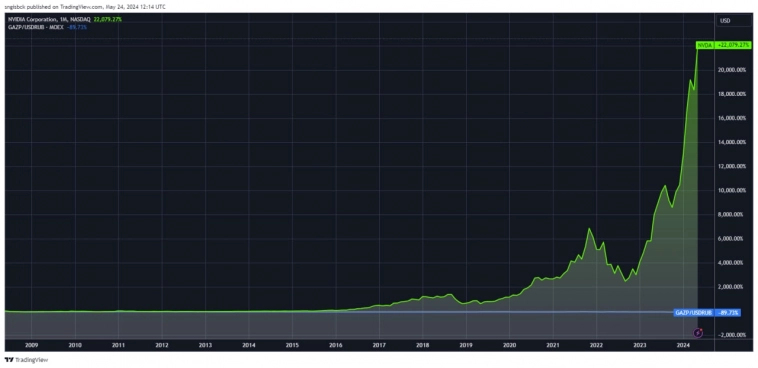

Примерно в то же время некрупная, но перспективная технологическая компания NVIDIA готовила к выпуску свой флагманский продукт — видеокарту GeForce 9800 GT. Рыночная капитализация NVIDIA на тот момент составляла 11,5 млрд долларов, меньше Газпрома в 31 раз. Ещё не остыли в памяти воспоминания о пузыре технологических компаний, так что на перспективы таких как NVIDIA все смотрели скептически.

Спустя 15 лет, рыночная капитализация Газпрома в долларах США снизилась в 10 раз. Сегодня Газпром стоит 36 млрд долларов. А занимавшаяся на тот момент удовлетворением потребностей каких-то непонятных геймеров NVIDIA сейчас раскопала золотую ИИ-жилу, выросла на 22000 процентов (или почти в 220 раз) и стала одной из крупнейших мировых публичных компаний с капитализацией 2,5 трлн долларов, уступая на данный момент по размеру только Apple и Microsoft.

( Читать дальше )

- комментировать

- 11.2К | ★9

- Комментарии ( 69 )

Нефтяной срез: выпуск №1. Дисконт нефти, маржа переработки и фрахт танкеров

- 10 мая 2024, 16:46

- |

Уже почти год собираю интересные данные в отношении нефти — пора делать регулярную рубрику.

Почему это важно? Тут будут данные, которые еще не впитаны в отчетность и показывают тенденции (будущее) на которых можно заработать с высокой вероятностью (гарантий никто не дает).

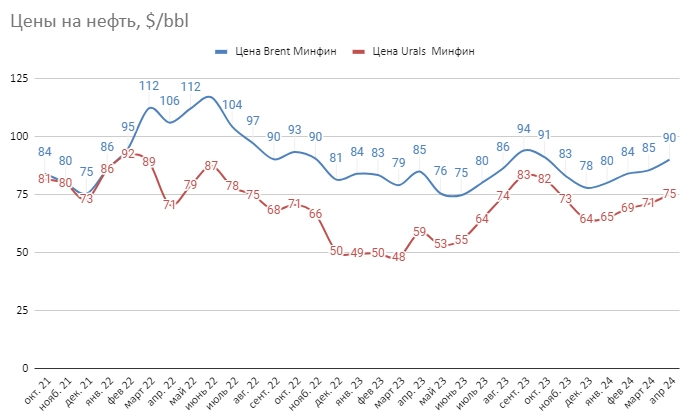

Начинаем со стандартного — дисконта российского Urals к Brent. Цена на нефть в последние 5 месяцев стремительно росли в долларах (в мае Brent упал до 83$, но май еще не закончился)

Дисконт сейчас стабильный и составляет примерно 15$ уже последние месяцы. В целом это нормальный дисконт, сейчас объясню почему на примере поставок в Индию

( Читать дальше )

В каком направлении брокеры ведут на убой своих хомяков и куда идти нам? Weekly #68

- 23 апреля 2024, 20:28

- |

Постараюсь коротко, по делу, без воды. Пишите пожалуйста комментарии, полезен ли данный формат.

В относительно “мирное время” с 2009 по 2021 год средняя доходность 10-летних ОФЗ была 8,8% годовых, обычно, превышая дивидендную доходность рынка акций. Дивдоходность рынка только сейчас подобралась к 10% годовых, но в моменте, длинные ОФЗ дают доходность 13,5%.

Означает ли что рынок дорогой? Средняя разница между ОФЗ и официальной инфляцией составляла в этот период 2пп, то есть реальная доходность ОФЗ составляла 2% годовых.

( Читать дальше )

Измените мысли — изменится и жизнь!

- 09 апреля 2024, 23:46

- |

Многие после этого поста сочтут меня сумасшедшим и напишут много гневных отзывов в комментах. Но эти правила я взял не из воздуха, перелопатил море литературы я применяю их на практике и в личной жизни. И вы знаете, если это знать, жизнь становиться намного веселее. Конечно, это все ненаучно и относится к жанру фантастики, но это работает. К этому пришли многие ученые, многие психологи. Правда я вам расскажу об этом с точки зрения научной фантастики, так как описать с этой точки зрения намного проще.

Начал я всё это «дерьмо» постигать очень давно, лет 15 — 20 назад, когда открыл свой первый бизнес, после чего находился в постоянном стрессе, ну а когда пришел в жизнь трейдинг, стресс усилился стократно. В итоге, пройдя через огонь и воду я попал на цигун к одному мастеру. После чего жизнь улучшилась, не физически а ментально.

Я начал копать дальше и понял, что все религии, учения, психологи, говорят по сути об одном.

Измените мысли — изменится и жизнь!

Вышеописанное изречение, хорошо работает совместно с ДАОСКОЙ философий и главным трактом ДАО ДЭ ДЗИНЬ. Есть даже автор Вейн Дайр, который даоский трактак, перевел и расшифровал с точки зрения европейского мышления. У него есть книга с таким же названием.

( Читать дальше )

- комментировать

- 10.3К |

- Комментарии ( 48 )

🚨Магнит: ЧИТАЙТЕ ПЕРВОИСТОЧНИКИ!

- 28 марта 2024, 18:59

- |

Компания Магнит ( $MGNT ) опубликовала финансовые результаты по РСБУ за 2023 год.

Выручка компании заметно снизилась – 558,7 млн рублей в 2023 vs. 713,1 млн рублей в 2022 (-21,65% к уровню 2022 года).

Валовая прибыль компании сократилась до уровня 495,715 млн рублей (с 661,73 млн рублей годом ранее).

Чистая прибыль астрономически выросла, достигнув уровня в 98,33 млрд рублей (в 2022 году – 272 млн рублей). Рост в 361,5 раза! Но спокойно, все “чудо” заключается в строке “от участия в других организациях” – показатель равен 97,6 млрд рублей. За исключением этого чистая прибыль равна 730 млн рублей. Однако даже это означает, что чистая прибыль год-к-году выросла в ~2,7 раза! Указание в балансе строки “от участия в других организациях” означает, что компания подняла в материнскую компанию дивиденды с дочерних компаний.

🔥Казалось бы, это очень жирный намек на то, что Магнит собирается таки заплатить дивиденды: в последний раз (без учета выплаченных в январе 2024 412,13 руб\акцию из нераспределенной прибыли прошлых периодов) компания производила выплату дивидендов за девять месяцев 2021 года – тогда они составили 294,37 руб\акцию. Но не спешите радоваться, читайте до конца...🤢

( Читать дальше )

Оказал ли я влияние на вашу жизнь? Если да, то какое?

- 26 марта 2024, 20:06

- |

Ну ка друзья, расскажите, оказал ли я влияние на вашу жизнь? А то прям интересно стало

И какое если не секрет?

Лайфхак для этого сайта. Пересказ видео и текста Яндексом.

- 23 марта 2024, 14:24

- |

Обычно видео с YouTube.

В Яндекс браузере открываем пост с видео. На этом сайте, нет пересказа почему-то (написано Субтитры только). Поэтому нажимаем на слово YouTube в правом нижнем углу видео и переходим на сайт YouTube тоже в Яндекс браузере. У вас может быть настроено открытие видео с Ютуба в приложении Ютуба, это надо отключить в настройках приложения YouTube на вашем смартфоне.

На сайте YouTube сразу появляется плашка с предложением пересказать видео и сразу сворачивается в кружок с буквой Y. Можно открыть снова эту плашку.

Пересказ нейросетью.

Пробуйте. Или добавьте этот пост в избранное. Пригодится.

Добавьте пожалуйста посту до 15 плюсов, чтобы он попал на первую страницу, если вам интересна эта тема.

Проблемы с налоговой декларацией за 2023 год и справкой 2-НДФЛ от брокера

- 19 марта 2024, 19:42

- |

В этом году опять стал заполнять декларацию 3-НДФЛ за 2023 год. Когда автоматически подтянулись данные из справки о доходах и суммах налога физического лица от брокера ПСБ, то возникло сразу несколько проблем.

Самым шокирующим было то, что когда я не разбивал доходы на две части, автоматически формируя налоговую декларацию 3-НДФЛ по справкам по форме КНД 1175018, то у меня возникала какая-то невероятная сумма задолженности по налогам, сравнимая с налоговой базой, хотя на самом деле никакой задолженности не должно было образовываться.

Я решил, что вместо онлайн декларации нужно попробовать воспользоваться приложением для Windows.

( Читать дальше )

Заметки о жизни на ночь: следующий уровень для людей с капиталами

- 18 марта 2024, 00:46

- |

Все-таки 42-я весна весна моей жизни добавляет оптимизма сейчас мне больше, чем что-либо. Больше света, больше тепла, больше солнечных лучей.

Мне, как жителю Петербурга, осознавать весну особенно радостно.

Иной раз задумываюсь вот о чем.

Люди — достигаторы по мере роста все время хотят улучшений своей жизни. Вот ты заработал чуть чуть — купил тачку. Заработал еще — купил хату. Сверхбогатые люди, не чуждые мирских удовольствий, рано или поздно, хотят продолжать потреблять блага все более высокого уровня, поэтому хотят домик у Гайд-Парка в Лондоне, квартирку с видом на Эйфелеву Башню и домик в Форте Дей Марми. Переезд куда-нить типа в США для богатых из России выглядит как следующий уровень цепочки их достижений. Им кажется, что Россия — это уже пройденный этап в их игре.

( Читать дальше )

Как мы анализируем компании? Weekly #66

- 16 марта 2024, 20:52

- |

Какая польза в бессмысленных многочисленных разборах компаний, в которых по итогу разбора нечего «ловить»?— такой вопрос задал Михаил в нашем телеграм-чате для годовых подписчиков.

Михаилу спасибо за вопрос. Ответ на него касается нашей общей философии инвестиций и инвестирования, поэтому мы хотели бы ответить на него так, чтобы максимальное количество наших читателей понимали ответ на него.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал