Избранное трейдера Al9

Дивиденды2019 и индексы Мосбиржи

- 19 ноября 2019, 21:36

- |

Россия мировой дивидендный лидер по итогам 2018 года

По данным Bloomberg, по итогам 2018 г. дивдоходность российского рынка составляет порядка 8%.

Данные Национального рейтингового агентства свидетельствуют о выплате рекордных 3,13 трлн руб. Это в 1,5 раза выше, чем по итогам 2017 г.

Допустим, что мажоритарные акционеры получат две трети от этих 3,13 трлн. Но ведь на долю миноритариев достанется около 1 трлн рублей.

Законодательство в РФ таково, что если акционеры на собрании проголосовали за выплату дивидендов, то их получат все акционеры имеющие акции в дату закрытия реестра для получения дивидендов. И основные владельцы, и миноритарные акционеры, то есть мы с вами

И если мы пришли на российский фондовый рынок за дивидендами, то, желательно за дивидендами, размер которых будет больше, чем банальный депозит. Это стало особенно актуально в связи с постоянным падением процентных ставок по банковским депозитам.

( Читать дальше )

- комментировать

- 45.6К | ★103

- Комментарии ( 34 )

Казанский биржевой Форум частных инвесторов «Практика торговли на российском биржевом рынке» грааль на граале прямо)))- впечатления очевидца( краткость сестра таланта))

- 17 ноября 2019, 00:00

- |

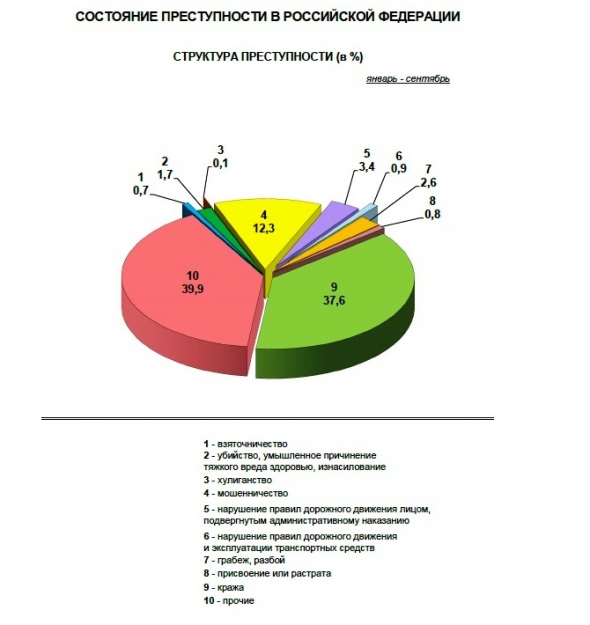

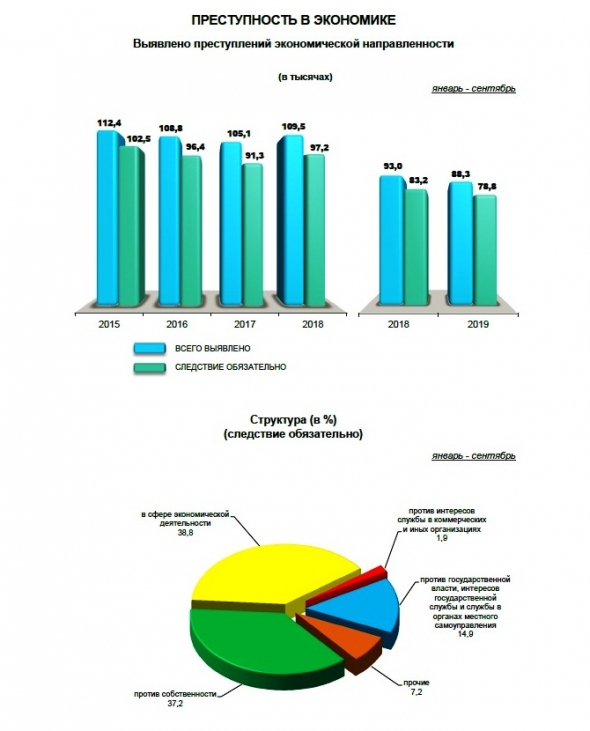

Еще интересная статистика

- 15 ноября 2019, 15:43

- |

Всего преступлений с января по сентябрь 1521,7 тыс

из них мигрантами 27, 3 тыс

Экономические преступления:

( Читать дальше )

Почему американцы живут на 4% своего портфеля ежегодно

- 04 ноября 2019, 22:01

- |

Перед теми людьми, кто хочет жить на пассивные доходы в зрелом возрасте или на пенсии, встает вопрос, а сколько процентов можно изымать из своего портфеля ежегодно, чтобы он не иссяк досрочно, и в старости вам не пришлось снова пойти на работу. Американские консультанты и инвесторы нашли ответ на этот вопрос, и проверили его теорией и практикой, что мы и рассмотрим далее.

Начнем с главного вопроса, а зачем вообще продавать акции из своего портфеля, почему нельзя просто жить на дивиденды. Дело в том, что в США дивидендная доходность индекса S&P 500 составляет всего 1,9%. Если ваш портфель — 1 млн. $, то вы будете получать всего 19 000$ дивидендов в год без учета подоходных налогов, которые в США могут достигать 20-30%. Этой суммы явно не хватит, чтобы прожить (средняя зарплата по разным штатам 40-50 000$ в год). Поэтому помимо дивидендов потребуется еще и продавать часть акций в портфеле ежегодно.

( Читать дальше )

- комментировать

- 20.4К |

- Комментарии ( 32 )

Самый большой риск - затратить ваше время на активные инвестиции и трейдинг, а не на повышение своих полезных компетенций.

- 27 октября 2019, 21:54

- |

Представим разные жизненные ситуации:

- вы имеете регулярные нерыночный доход (РНД) и сбережения

- вы имеете существенные сбережения (СС) и не имеете РНД

Время важно распределять максимально эффективно.

Инвестиции — это никакое не хобби и не может быть хобби! Инвестиции — это серьезный ответственный процесс, который требует полной самоотдачи и 100% вовлечения. Я уверен, что результат ваших инвестиций в долгосрочной перспективе будет пропорционален затратам вашего времени на них.

В ситуации №2 всё очевидно. Вы должны 100% своего свободного для работы времени посвятить повышению эффективности управления СС.

В ситуации №1 этот вопрос не так очевиден.

И я уверен, что в ситуации 1 находится большинство людей.

Представим, что я зарабатываю 100 тыс рублей в месяц. Этот доход зависит от моих усилий. То есть если я расслаблюсь, он уменьшится. Если я буду реинвестировать время в работу, прилагать максимум усилий, этот доход может вырасти на 50-100% на интервале 3-5 лет.

Основной вопрос звучит так:

При каком размере сбережений мне надо забить болт на работу и или повышение компетенций и полностью инвестировать всё время в повышение эффективности инвестиций?

( Читать дальше )

Собрал самое полезное про анализ и торговлю! Бери и изучай

- 27 октября 2019, 18:13

- |

В сети куча информации, у меня самого на канале более 100 видео, но сил и времени разобраться со всем этим часто нет, поэтому я хочу посоветовать Вам посмотреть несколько очень полезных видео, которые однозначно продвинут вас в понимании рыночных движений! Они помогли уже не одной сотне людей! Один из последних комментов у меня в вк:

1. Самое важное, что нужно понимать, рынок — аукцион между покупателями и продавцами. График — это взаимодействия людей, как их понимать через активность той или иной стороны! Главное видео на канале!

( Читать дальше )

- комментировать

- 13.5К |

- Комментарии ( 10 )

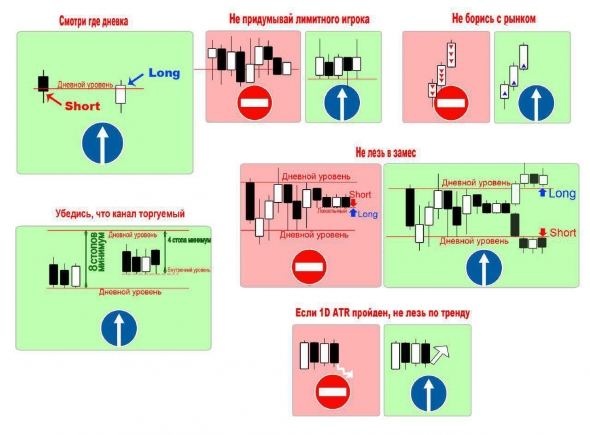

Рекомендуем! Памятка для начинающего трейдера. Распечатать и повесить у монитора :)

- 25 октября 2019, 15:11

- |

Памятка принадлежит участнику нашего клуба — Михаилу Б:

От себя лично добавлю пару пунктов:

Первое, что важно научиться делать на рынке - определять ключевые точки для принятия торговых решений, по-простому не заходить в середине диапазона, где ситуация 50 на 50. Да, на форексе нет аксиом и идеальных точек-позиций, но склонить вероятность успешной сделки в свою сторону вполне реально.

(Кому интересно узнать, как это делать — пишите — найдем для Вас максимально понятную и работающую торговую систему)

Второе - умение дождаться появление данных точек-сигналов. Не лезть в торговлю ради самого процесса (один из самых больших соблазнов на рынке).

Третье - знать новостной фон. Тут даже не столь важно уметь «читать», анализировать новости, но знать, что сегодня, в 12-00 заседает к примеру ЕЦБ — обязательно, иначе увидим это постфактум на графике., когда этого совсем не ждем.

( Читать дальше )

7 минусов дивидендной стратегии! Есть смысл задуматься.

- 22 октября 2019, 12:56

- |

Я заметил, что самая модная и распространенная стратегия инвестирования сейчас – это покупка дивидендных акций: «Дивидендная стратегия».

Я тоже, в основном, придерживаюсь этой стратегии. Это вполне действенный способ создания, относительно устойчивого источника пассивного дохода. И мой накопленный за много лет инвестирования капитал превысил уже 20 млн. руб. Вы можете ознакомиться с моим инвестиционным портфелем в видео по этой ссылке:

( Читать дальше )

- комментировать

- 13.3К |

- Комментарии ( 75 )

5-8% успешных трейдеров

- 18 октября 2019, 15:24

- |

Сегодня в глаза бросился тренд на тему «как войти в число зарабатывающих трейдеров». Что-то прям поразмыслил и полагаю, что все это относительно ведь. На каком периоде смотреть, как торговать, какая доходность. Давеча я про торговые системы писал, что вот никто не обсуждает и не делится.

В целом ведь вопрос сугубо индивидуальный. Кому что подходит.

По себе могу сказать так — пока вхожу в число зарабатывающих, торговая система есть, но есть и ряд проблем с ней. Я много времени потратил на создание своей системы, долго к ней привыкал, много терял, пока учился, ибо не сторонник я тестирования на истории. В итоге создал.

Я называю себя «скальпер-интрадейщик». Скрин вчерашних сделок:

Стрелками обозначил входы свои за вчерашний день. И вот что получается — я научился входить, но пока учился и терял, я заработал себе страх потерь. Я фиксирую по 2-5 пунктов в нефти и выхожу. Нервы не выдерживают. Причем сама система прописана и создана стратегия стоп 10 пунктов, тейк 20 с трейлингом 5 пунктов. Уже только следуя этому можно улучшить результат в 5-10 раз. Вчерашний день принес таким вот способом 1,5% на задействованный капитал. А могло быть 15-18%.

( Читать дальше )

Статистика брокеров за август-сентябрь

- 17 октября 2019, 19:40

- |

- Рост активных клиентов застопорился после ударного июня.

- В августе активные клиенты упали почти у всех, заметный рост только у ВТБ

- В сентябре все падают, а вот Сбер, ВТБ и Тинькофф Инвестиции обновили свои максимумы по активным

- Среди «малышей» плавно растет клиентура у QBF, который уже обошел по активным клиентам (1152) такие известные имена как Уралсиб (1129), Алор(864), Церих (698), ITI (636), Солид (620). Еще в январе 2019 QBF был меньше их всех, имея 238 клиентов:)

- Правда что делают их клиенты — непонятно, ибо эти 1152 даже 0,8 ярда не наторговали за месяц, чтобы попасть в таблицу топ-50 оборотов на фр мосбиржи

- Судя по смартлаб стате (см. нижнюю картинку, смартлабовцы больше всего счетов открывали в Открытие Брокер и Сбербанке.

- Обороты по акциям у всех падали в августе. У Тинькофф они медленно растут, достигли нового хая (28,8 млрд руб). У Солида вдруг за месяц обороты выросли почти в 2 раза и составили 9,9 млрд.

- В сентябре обороты у всех чуть восстановились. Рекорд года в сентябре поставили ВТБ (177ярд), Открытие (111 ярд), Тинькофф (40 ярд), Алор (23ярд), ФФ(3,4ярд)

- В августе капитал БКС скакнул в 2 раза — с 5 млрд до 10 млрд руб. Они случайно ничего не продавали?

- Бест Эффортс Банк продолжает проедать капитал:( за 9 мес почти -300 млн руб до 1,255 млрд руб.

- У Фридом Финанс откуда-то появились бабки в августе: капитал резко вырос с 568 млн руб до 1167 млн руб.

Тинькофф Инвестиции все никак не догонят по активным Сбербанк:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал