SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. sng

Пенсионные сбережения. Итоги года. Долларовый портфель

- 07 октября 2019, 11:50

- |

Я открыл счет 5 октября, и подвожу итоги года.

Здесь долларовая часть своего пенсионного портфеля, а в предыдущем посте была рублевая его часть.

Предупрежу сразу — я не писатель инвест-идей. Я ни в коем случае не призываю вас покупать что-либо. Ни в коем случае не воспринимайте информацию из поста как руководство к действию. Отнеситесь к этому как к развлекательному контенту.

По ценам на слайдах — я в курсе, что они уже ушли немного, но на результат это почти не повлияло.

---

Итак, итоги года в долларовой части портфеля.

1. Equinix (EQIX) – вход $375,1, цена на момент написания поста – $567,8. Рост на 51,4%, с учетом полученных дивидендов – на 52,3%. Позиция набрана на 100%. Компания является Real Estate Investment Trust (REIT), бизнес — строительство дата-центров и аренда серверов (колокация) по всему миру и сопутствующие услуги. На момент покупки компания УЖЕ была переоценена по мультипликаторам, с точки зрения фундаментального анализа её ни в коем случае не рекомендовалось покупать ни тогда, ни сейчас. Но я купил просто потому что она мне подходила, закрыв сразу пару секторов – и недвижимость, и сервисы в области технологий. Да, она переоценена, но стоимость растет засчет сильно растущего бизнеса, а другие недооцененные с точки зрения фундамента компании так и продолжают падать. Расчет на рост и экспансию оправдался. Вряд ли она и дальше будет расти такими темпами, но исключать из портфеля её я не планирую.

2. Procter&Gamble (PG) — вход $91, цена на момент написания поста – $121,75. Рост на 33,7%, с учетом полученных дивидендов — 34,7%. Позиция набрана на 60% от запланированного. P&G — одна из тех компаний, продукты которой под брендами Head&Shoulders, Pampers, Ariel, Fairy, Gilette и др. точно хотя бы раз использовал каждый подписчик канала. А еще #PG находится на 10 строчке в индексе S&P500, т.е. входит в десятку влиятельнейших компаний США. Покупал беспристрастно в качестве плановой закупки по индексу, а выросла она по причине того, что является защитным активом, в который перетекли «умные деньги» в опасении кризиса. Вся отрасль подорожала за год сильно, P&G как флагман — в 1-ю очередь. Идеальная для меня дивидендная история — дивиденды выплачиваются непрерывно уже несколько десятков лет, несмотря ни на какие кризисы. Добирать до 100% пока не планирую, ибо P&G кажется дорогой, и есть пока список из акций, которые надо купить.

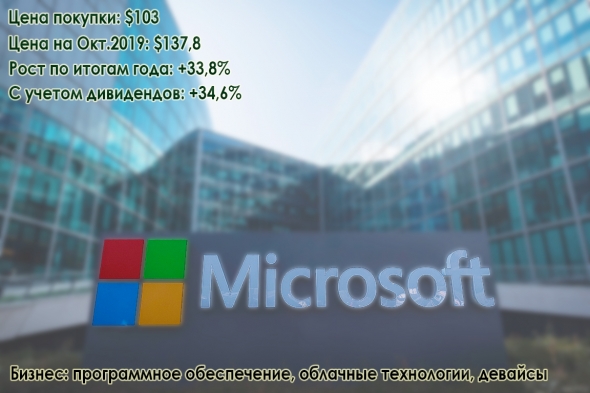

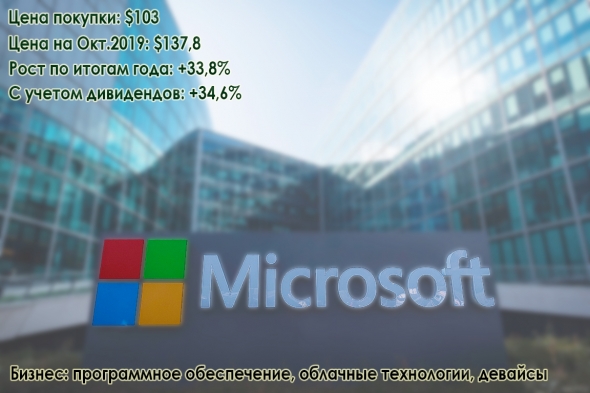

3. Microsoft (MSFT) – вход $103, цена на момент написания поста – $137,8. Рост на 33,8%, с учетом полученных дивидендов – 34,6%. К купленным по вкусной цене в $103 я добавлял акции по $138, и сейчас позиция набрана на 21% от запланированного. Microsoft сейчас самая дорогая компания с капитализацией больше одного триллиона долларов, №1 в индексе S&P500 с какими-то невероятными показателями по выручке и чистой прибыли. Многие скажут «Microsoft – это Windows и MS Office, тут всё понятно!», редкий подписчик вспомнит, что вообще-то это еще и приставки Xbox, и планшето-ноутбуки Surface. И только единицы знают, что это огромная корпорация, у которой есть и CRM-система MS Dynamics, и облачный сервис Azure, и соцсеть LinkedIn, и ещё много всего. Всемирный тренд перевода клиентов от разовых покупок к подпискам Майкрософтом подхвачен уже давно, что дает надежды на стабильный не затухающий в трудные времена денежный поток.

----

Провалы года:

1. Amazon, (AMZN) – вход $2008, цена на момент написания поста – $1740. Снижение на 13,4%. Позиция набрана на 50% от запланированного. Мне очень нравится Amazon, начав с книжного интернет-магазина, она пережила кризис доткомов в самом начале своего пути, а сейчас стала не только топ-1 онлайн-ритейлером в США и Европе, но и агрессивно захватывает все рынки, до которых может дотянуться (яркий пример – облачный Amazon Web Services), а получение лицензии на продажу медикаментов и инвестиции в разработку складских роботов, анализ больших данных и искусственный интеллект — могут стать драйверами роста на долгие годы вперед. Я купил Amazon на локальном пике в июле, за $2008, после чего она практически сразу опустилась в цене. Я конечно немного расстроен, но я уверен в этой компании, у которой есть еще много топлива для роста в следующем экономическом цикле. Продавать Amazon я не планирую ни по какой цене еще лет 10.

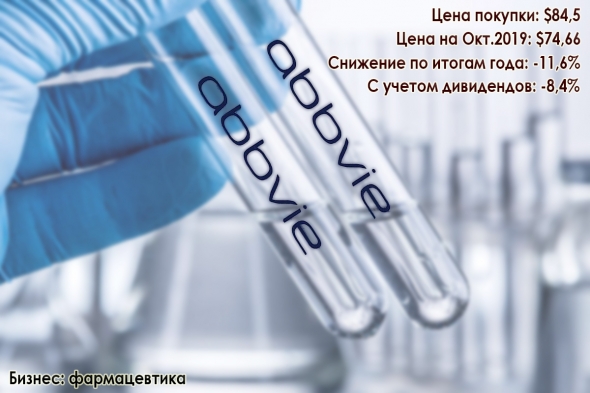

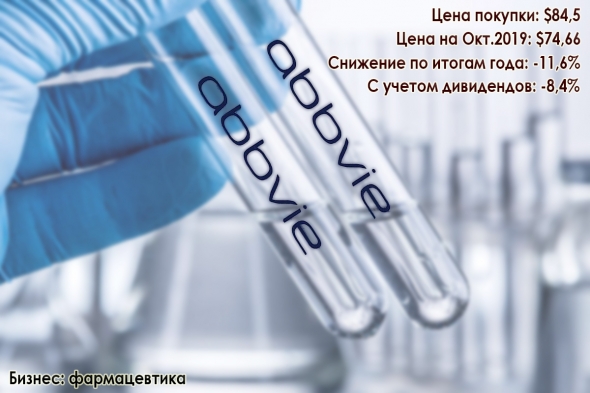

2. AbbVie (ABBV) – вход $84,5, цена на момент написания поста – $74,66. Снижение на 11,6%, с учетом полученных дивидендов – -8,4%. Позиция набрана на 130% от запланированного. Одна из крупнейших фармацевтических компаний в США. Очень неудачная история с «усреднением» просевшей акции. И высокие дивиденды не спасли. Купленные изначально по $89 акции начали снижаться, и я докупал по $85, $80… А новости появлялись одна негативнее другой. Огромные долги и слабые перспективы помогли мне вовремя остановиться. Это достаточно токсичная акция в портфеле, которая перестала мне нравиться – долг $37 млрд, на дивидендные выплаты уходит в 1.5 раза больше средств, чем компания зарабатывает (по сути, берут в долг чтоб заплатить дивиденды — выкачивание денег?..), отрицательный акционерный капитал. Да еще и превышен мой лимит (наусреднялся) – все это заставляет меня задуматься о том чтобы продать половину акций, несмотря на отрицательный результат. AbbVie может стать первой проданной акцией из моего портфеля.

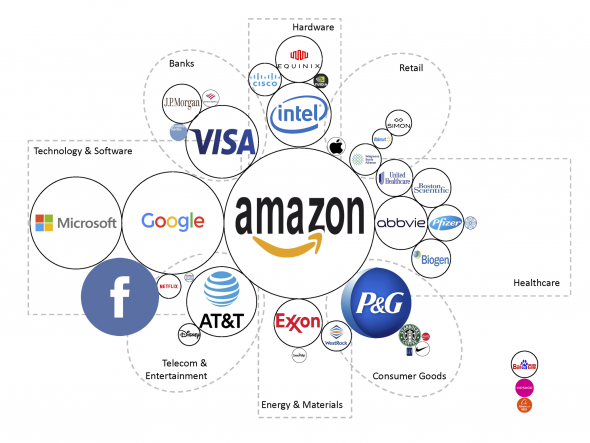

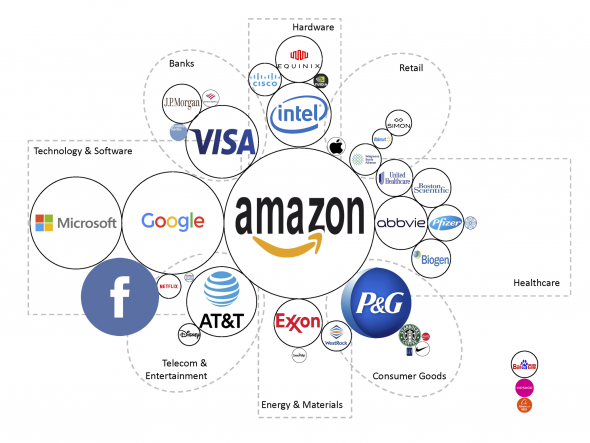

Вес акции в портфеле прямо пропорционален диаметру окружности. Большое разрешение тут.

Цифры

Чистая стоимость акций в портфеле выросла на 6,15% (по отношению к средним активам). Если бы я вкладывал в индекс S&P 500 теми же суммами в те же даты (и без % за обслуживание БПИФа на индекс), рост бы составил 7,4%.

Я и здесь проиграл индексу – из-за одной плохой покупки (#AMZN по $2008). Если бы я отказался от покупки или купил бы например сегодня, я бы обогнал индекс на символические 0,3%. Это сложно назвать ошибкой, это скорее несовершенство метода — с такими дорогими акциями как у Amazon данный метод вынуждает совершать нерациональное решение — нарушается размерность сделок (обычно я покупаю в диапазоне $150-$400 за сделку). Опять же надо смотреть на второй год, если и там будет проигрыш — возможно надо будет перестраиваться.

С учетом выплаченных дивидендов (+ пройденные отсечки и минус 3% налог), рост составил 7,5%.

Опять же удачные покупки еврооблигаций (ВЭБ-20 и ВЭБ-23) в январе — половина успеха: средняя купонная доходность по отношению к цене покупки 5,74% (если покупать сейчас — доходность 3%).

Рыночная стоимость этих еврооблигаций сейчас гораздо выше, чем в момент покупки, их единоразовая продажа сейчас суммарно принесла бы мне сейчас еще +2,6% относительно стоимости покупки. Это связано с понижением ключевой ставки ФРС США, которая сделала такие высокодоходные облигации как наши очень привлекательными для покупки этим летом. Я буду их держать и дальше, в июле 2020 ВЭБ-20 истекает, высвободится круглая сумма для дальнейших реинвестиций.

Как итог, долларовый портфель (77/23 – акции/облигации), выросли на 7,7% по итогам первого года.

Акции в портфеле графически можно представить так. Размеры окружностей пропорциональны доле бумаги в портфеле

Общий итог (₽ + $) в долларовом эквиваленте составил +10,5% (засчет хорошо выросшего российского рынка), и это очень хорошо, особенно с учетом того, что весь год всех пугали армагеддоном, и особого роста рынков не было.

А ещё и накоплений получилось сделать чуть больше запланированного, а это значит, в запасе теперь есть 3 месяца, когда можно не откладывать.

---

Ну а я постепенно движусь к своей цели — уйти на пенсию в 43 года.

Следить за этим экспериментом можно, просто подписавшись на мой канал в Телеграм, где я публикую только уникальный и интересный материал.

Если ссылка блокируется, просто введите в поиск в приложении Telegram: @finindie.

Здесь долларовая часть своего пенсионного портфеля, а в предыдущем посте была рублевая его часть.

Предупрежу сразу — я не писатель инвест-идей. Я ни в коем случае не призываю вас покупать что-либо. Ни в коем случае не воспринимайте информацию из поста как руководство к действию. Отнеситесь к этому как к развлекательному контенту.

По ценам на слайдах — я в курсе, что они уже ушли немного, но на результат это почти не повлияло.

---

Итак, итоги года в долларовой части портфеля.

1. Equinix (EQIX) – вход $375,1, цена на момент написания поста – $567,8. Рост на 51,4%, с учетом полученных дивидендов – на 52,3%. Позиция набрана на 100%. Компания является Real Estate Investment Trust (REIT), бизнес — строительство дата-центров и аренда серверов (колокация) по всему миру и сопутствующие услуги. На момент покупки компания УЖЕ была переоценена по мультипликаторам, с точки зрения фундаментального анализа её ни в коем случае не рекомендовалось покупать ни тогда, ни сейчас. Но я купил просто потому что она мне подходила, закрыв сразу пару секторов – и недвижимость, и сервисы в области технологий. Да, она переоценена, но стоимость растет засчет сильно растущего бизнеса, а другие недооцененные с точки зрения фундамента компании так и продолжают падать. Расчет на рост и экспансию оправдался. Вряд ли она и дальше будет расти такими темпами, но исключать из портфеля её я не планирую.

2. Procter&Gamble (PG) — вход $91, цена на момент написания поста – $121,75. Рост на 33,7%, с учетом полученных дивидендов — 34,7%. Позиция набрана на 60% от запланированного. P&G — одна из тех компаний, продукты которой под брендами Head&Shoulders, Pampers, Ariel, Fairy, Gilette и др. точно хотя бы раз использовал каждый подписчик канала. А еще #PG находится на 10 строчке в индексе S&P500, т.е. входит в десятку влиятельнейших компаний США. Покупал беспристрастно в качестве плановой закупки по индексу, а выросла она по причине того, что является защитным активом, в который перетекли «умные деньги» в опасении кризиса. Вся отрасль подорожала за год сильно, P&G как флагман — в 1-ю очередь. Идеальная для меня дивидендная история — дивиденды выплачиваются непрерывно уже несколько десятков лет, несмотря ни на какие кризисы. Добирать до 100% пока не планирую, ибо P&G кажется дорогой, и есть пока список из акций, которые надо купить.

3. Microsoft (MSFT) – вход $103, цена на момент написания поста – $137,8. Рост на 33,8%, с учетом полученных дивидендов – 34,6%. К купленным по вкусной цене в $103 я добавлял акции по $138, и сейчас позиция набрана на 21% от запланированного. Microsoft сейчас самая дорогая компания с капитализацией больше одного триллиона долларов, №1 в индексе S&P500 с какими-то невероятными показателями по выручке и чистой прибыли. Многие скажут «Microsoft – это Windows и MS Office, тут всё понятно!», редкий подписчик вспомнит, что вообще-то это еще и приставки Xbox, и планшето-ноутбуки Surface. И только единицы знают, что это огромная корпорация, у которой есть и CRM-система MS Dynamics, и облачный сервис Azure, и соцсеть LinkedIn, и ещё много всего. Всемирный тренд перевода клиентов от разовых покупок к подпискам Майкрософтом подхвачен уже давно, что дает надежды на стабильный не затухающий в трудные времена денежный поток.

----

Провалы года:

1. Amazon, (AMZN) – вход $2008, цена на момент написания поста – $1740. Снижение на 13,4%. Позиция набрана на 50% от запланированного. Мне очень нравится Amazon, начав с книжного интернет-магазина, она пережила кризис доткомов в самом начале своего пути, а сейчас стала не только топ-1 онлайн-ритейлером в США и Европе, но и агрессивно захватывает все рынки, до которых может дотянуться (яркий пример – облачный Amazon Web Services), а получение лицензии на продажу медикаментов и инвестиции в разработку складских роботов, анализ больших данных и искусственный интеллект — могут стать драйверами роста на долгие годы вперед. Я купил Amazon на локальном пике в июле, за $2008, после чего она практически сразу опустилась в цене. Я конечно немного расстроен, но я уверен в этой компании, у которой есть еще много топлива для роста в следующем экономическом цикле. Продавать Amazon я не планирую ни по какой цене еще лет 10.

2. AbbVie (ABBV) – вход $84,5, цена на момент написания поста – $74,66. Снижение на 11,6%, с учетом полученных дивидендов – -8,4%. Позиция набрана на 130% от запланированного. Одна из крупнейших фармацевтических компаний в США. Очень неудачная история с «усреднением» просевшей акции. И высокие дивиденды не спасли. Купленные изначально по $89 акции начали снижаться, и я докупал по $85, $80… А новости появлялись одна негативнее другой. Огромные долги и слабые перспективы помогли мне вовремя остановиться. Это достаточно токсичная акция в портфеле, которая перестала мне нравиться – долг $37 млрд, на дивидендные выплаты уходит в 1.5 раза больше средств, чем компания зарабатывает (по сути, берут в долг чтоб заплатить дивиденды — выкачивание денег?..), отрицательный акционерный капитал. Да еще и превышен мой лимит (наусреднялся) – все это заставляет меня задуматься о том чтобы продать половину акций, несмотря на отрицательный результат. AbbVie может стать первой проданной акцией из моего портфеля.

Вес акции в портфеле прямо пропорционален диаметру окружности. Большое разрешение тут.

Цифры

Чистая стоимость акций в портфеле выросла на 6,15% (по отношению к средним активам). Если бы я вкладывал в индекс S&P 500 теми же суммами в те же даты (и без % за обслуживание БПИФа на индекс), рост бы составил 7,4%.

Я и здесь проиграл индексу – из-за одной плохой покупки (#AMZN по $2008). Если бы я отказался от покупки или купил бы например сегодня, я бы обогнал индекс на символические 0,3%. Это сложно назвать ошибкой, это скорее несовершенство метода — с такими дорогими акциями как у Amazon данный метод вынуждает совершать нерациональное решение — нарушается размерность сделок (обычно я покупаю в диапазоне $150-$400 за сделку). Опять же надо смотреть на второй год, если и там будет проигрыш — возможно надо будет перестраиваться.

С учетом выплаченных дивидендов (+ пройденные отсечки и минус 3% налог), рост составил 7,5%.

Опять же удачные покупки еврооблигаций (ВЭБ-20 и ВЭБ-23) в январе — половина успеха: средняя купонная доходность по отношению к цене покупки 5,74% (если покупать сейчас — доходность 3%).

Рыночная стоимость этих еврооблигаций сейчас гораздо выше, чем в момент покупки, их единоразовая продажа сейчас суммарно принесла бы мне сейчас еще +2,6% относительно стоимости покупки. Это связано с понижением ключевой ставки ФРС США, которая сделала такие высокодоходные облигации как наши очень привлекательными для покупки этим летом. Я буду их держать и дальше, в июле 2020 ВЭБ-20 истекает, высвободится круглая сумма для дальнейших реинвестиций.

Как итог, долларовый портфель (77/23 – акции/облигации), выросли на 7,7% по итогам первого года.

Акции в портфеле графически можно представить так. Размеры окружностей пропорциональны доле бумаги в портфеле

Общий итог (₽ + $) в долларовом эквиваленте составил +10,5% (засчет хорошо выросшего российского рынка), и это очень хорошо, особенно с учетом того, что весь год всех пугали армагеддоном, и особого роста рынков не было.

А ещё и накоплений получилось сделать чуть больше запланированного, а это значит, в запасе теперь есть 3 месяца, когда можно не откладывать.

---

Ну а я постепенно движусь к своей цели — уйти на пенсию в 43 года.

Следить за этим экспериментом можно, просто подписавшись на мой канал в Телеграм, где я публикую только уникальный и интересный материал.

Если ссылка блокируется, просто введите в поиск в приложении Telegram: @finindie.

4.3К |

Читайте на SMART-LAB:

«Профи» из группы Займер окупил первый приобретенный портфель

Делимся новостями коллекторского агентства из группы Займер. КА «Профи» вышло на точку окупаемости по первому приобретенному портфелю. ⚡️ Для...

27 февраля 2026, 10:30

🧸 Как российский рынок акций проводит День медведя?

27 февраля — Международный день белого медведя. Мы заглянули в историю с момента появления праздника в 2008 году и вот что обнаружили....

27 февраля 2026, 11:36

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

И это сложный год.

Ну упадет на 40% за год, я к такому сценарию готов полностью, и морально и физически.

ну тогда пенсии не будет :) будет государственная в 65.

Какой выход — перестать откладывать?

Я ж не торгую :) у меня налогооблагаемой базы нет, только дивы

И еще, если позволите:

Вы уже подавали 3% в ФНС за 2018?

— Что с расчетом налога на курсовую разницу?

— Что с зачетом убытков прошлых периодов?

Пока план такой.

Мое мнение идет вразрез со всеми вокруг, но я считаю, что глупо сидеть в высокодивидендных историях, когда у тебя 13 лет впереди. Ты просто теряешь весь потенциал роста ради мнимой гарантии 4-5% прямо сейчас.

КАк доказательство — все мои высокодивидендные акции в целом плавают около нуля по итогам года, все низкодивидендные — дали весь рост.

Конечно же вы сейчас мне утрете нос аргументом «в кризис у тебя все упадет, а вот дивы — это навсегда, и в кризис нужно сидеть в дивах» — сидите, я пас. Через 10 лет спишемся :)

Пугают кризисами — не знаю, было жёстко и страшновато в 2008-2009, но выжили, даже кое-какие возможности были интересные. К примеру, продать то, что упало на 50-70% и купить то, что упало на 80-90%. В итоге всё обратно отросло и даже выше.