Избранное трейдера BydloTrader

ФРС и процентная ставка

- 30 апреля 2019, 12:22

- |

Когда мы видим эти показатели, мы должны понимать, что этот рост мы имеем за 12 последних месяцев, а не за 1 квартал, как многие считают. При таких цифрах, исторически, экономика действительно показывала нам, что не стоит волноваться, но нужно и понимать благодаря чему нарисована эта цифра, и отражает ли она общие настроения будущего экономики.

После 1 квартала 2019 года, мы можем изучить цифры и понять причины того, что произошло, и благодаря чему, экономика восстановилась. (падения на 20% на фондовом рынке SP 500 в 4 квартал 2018 года). Хотя для многих это очень странно, и все считают, что это заслуга ФРС, которая вовремя увидев проблему, сумела ее исправить. На самом деле, ФРС только на внешний рынок влила 77 млрд долларов, избавив цены от дефляции, вот и вся ее заслуга. Внутренняя проблема решалась самим спросом на кредит. Если и есть что-то необычное, то это тот факт, что краткосрочные процентные ставки упали больше, чем они когда либо падали, дав надежду самой системе оживиться. Благодаря этому, участники получили доступ к дешёвым деньгам. Также, надежда на будущее, пришла в понимание того, что рынок стал закладывать понижение процентной ставки от ФРС и снижение в диапазон 2%-2,25% по FED FUNDS RATE. Закладывать он может, но нужно понимать, что это зависит от ФРС, а у нее нет таких планов, и я о них не слышал. На деле ФРС планирует лишь сократить программу QT c 50 млрд. до 35 млрд. с мая по сентябрь, а после ее свернуть полностью. Эти сроки согласуются с теорией Б. Бернанке о стимулировании экономики от Q1, Q2, Q3. которая способна оказывать эффект до конца 2019 года. Я не знаю, правильное ли это решение, но последствий тут много.

( Читать дальше )

- комментировать

- 2.1К | ★3

- Комментарии ( 4 )

Как вам выступлене Шумихина Михаила?

- 30 апреля 2019, 08:37

- |

Всё никак концептуально не могу отказаться от нейро. Но вижу что мои результаты в нём слабые, когда она работает как фильтр — часто пропускаются целые прекрасные месяцы и результат даже хуже чем был бы с ней.

В лучшем случае хорошо уменьшается просадка, но потери при этом хороших сделок погружают робота в долгие боковики. Или другая болячка, работает скажем нейра месяца, даже отлично работает. А потом бац и всё. Как будто совсем сломалась и некоторое время «не работает», полгода, год. Потом опять снова всё хорошо. Вобщем, много проблем. Настолько что переодически пытаюсь работать совсем без нейро. Как и сейчас возникло такое желание. Буквально вчера перед сном такие мысли обдумывал. Потому что нужна надёжность.

А тут "Конфа. Мое выступление на тему Машинного обучения. Итоги." — сразу захотелось поучаствовать в обсуждении. Но по какой-то неизвестной причине — в ЧС у автора.

( Читать дальше )

свидетели сырьевого суперцикла

- 29 апреля 2019, 21:11

- |

распределение весов в индексе:

WTI Crude Oil 23%

Unleaded Gas 5%

Heating Oil 5%

Natural Gas 6%

Corn 6%

Soybeans 6%

Live Cattle 6%

Gold 6%

Aluminum 6%

Copper 6%

Sugar 5%

Cotton 5%

Cocoa 5%

Coffee 5%

Nickel 1%

Wheat 1%

Lean Hogs 1%

Orange Juice 1%

Silver 1%

кросспост rffx.ru

Небольшие алготрейдеры не довольны политикой Московской Биржи

- 29 апреля 2019, 13:58

- |

В кулуарах конференции смартлаба я пообщался с алго командами. Народ настроен очень скептически по поводу своего будущего на Московской бирже. Алготрейдеры совершенно уверены, что повышение тарифов на срочном рынке, которое произошло в 2016 привело к сокращению объема торгов (по некоторым контрактам в разы). Лично я думал, что в сокращении оборотов виновата падающая волатильность, но алготрейдеры меня переубедили.

Местные алго-команды говорят так: нам сейчас бы затраты свои на Московской бирже отбить, если отбил — уже хорошо. О прибыли уже никто особо даже не заикается. Говорят, что народ уже массово позабирал свое оборудование с дата-центра Мосбиржи. И виновата не волатильность, а именно тарифы, которые продолжают повышаться.

Тарифная дискриминация

Небольшие алго-команды даже говорят, что их как будто намеренно выжили с рынка для того, чтобы расчистить дорогу крупным игрокам с запада. Крупные игроки располагают более серьезными ресурсами, железом, более дорогими дата-фидами, поэтому они могут зарабатывать даже при относительно высоких комиссионных по фьючерсам. Например, называлась цифра, что самый быстрый фид по нефти стоит $250 тысяч в месяц, позволяет снизить latency до 300 нс.

Крипта как спасение

Крипта поддержала индустрию. Но и увеличила издержки. Приходится делить процесс разработки на два: 1. для мосбиржи 2. для криптобирж.

Что будет дальше?

Алготрейдеры говорят, что намерение ЦБ снизить плечо на фьючерсах еще сильнее добьет их как класс. Кроме того, насколько я уловил, биржа собирается повысить цены на логины. В общем-то уход команд на крипту — это уже состоявшеесся событие, алго команды уже давно активно параллельно прорабатывают торговлю фьючерсами в Чикаго, хотя и признают, что издержки торговли там не ниже, чем на Мосбирже.

Итог

Описанное выше касается небольших команд высокочастотных трейдеров.

(Для медленных стратегий комиссии не так критичны)

Идея для индустрии в целом в том, что тарифная политика привела к существенному падению объема торгов.

Призываю сообщество к обсуждению.

Если вы являетесь алго-трейдером, расскажите в комментариях,

действительно ли тарифы виноваты в падении активности, или все же это такое состояние рынка и волатильность?

, насколько сильно по-вашему повышение тарифов на Срочке Мосбиржи повлияло на индустрию?

Выскажите свое мнение, о том, что Мосбиржа по-вашему должна сделать ради поддержания здоровья и жизнеспособности индустрии?

Торговые системы: механика и автомат

- 29 апреля 2019, 09:47

- |

Заметка до кучи, вот этой smart-lab.ru/blog/533326.php (как делать торговую систему), smart-lab.ru/blog/535145.php (как оценить торговую систему), smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным), smart-lab.ru/blog/532375.php (гипотезы надо не щадить), smart-lab.ru/blog/533056.php (за математикой желательна физика), smart-lab.ru/blog/535612.php (управление капиталом в сделках).

Вот еще вопрос – а робот в алготрейдинге обязателен? Когда как.

Торговать строго механически – обязательно, торговать ли автоматически – решается по обстоятельствам.

Если в системе много сделок в день в непонятное заранее время – конечно, только робот. Если для исполнения алгоритма достаточно подойти раз в день, в понятное заранее время, глянуть в терминал и принять решение – лучше дойти ногами и сделать руками, чем использовать робота.

( Читать дальше )

Сегодняшние торги на Тегеранской бирже. TEDPIX +1.93%. Ирану пох на американские санкции

- 28 апреля 2019, 18:55

- |

Tehran Stock Exchange

TEDPIX 209243.88 +3956 (+1.93%)

April 28, 2019

Объем торгов на 28.04.2019г: $359,29 млн

1 USD = 42153 IRR

new.tse.ir/pages/Files/Peyvast/pf_52482.pdf

TEDPIX 161405

December 31, 2018

1 USD = 42000 IRR

new.tse.ir/pages/Files/Peyvast/pf_52374.pdf

С 31 декабря 2018г по 28 апреля 2019г индекс TEDPIX вырос на 29,64%.

Проп-компании и EToro. И причем здесь В.Олейник...?

- 27 апреля 2019, 18:52

- |

Мне прекрасно известно про отношение к большинству пропов в РФ. Не знаю как Вы, но я имел в виду в посте такие пропы как Propex, SMB, TST, ну и конечно легендарный Futex (который плохо кончил, но легендарным от этого быть не перестал).

Я Вам про Ли Гиббса и Навиндера Сингх Сарао (писал о нем в моем втором посте), а Вы мне про В. Олейника. Ну Вам самим то не смешно? Я НЕ знаком с Василием, слухи разные ходят, возможно он не плохой трейдер и управляющий, а возможно просто медийное лицо. Но вот когда ФБР будет обвинять Василия в том, что он манипулирует ценами на американские индексы, или что EToro обанкротился потому что В. Олейник решил забрать оттуда свои деньги, вот тогда Ваше сравнение будет уместно.

Если кому то будет интересно, думаю можно будет посвятить небольшую серию постов пропу Futex и трейдерам которые там работали) Это весьма познавательно)) И просто для общего развития ещё раз: не все пропы работают интрадэй, есть и те кто допускает торговлю на колебаниях у своих трейдеров. Пропы торгуют не только акциями, но так же фьючерсами, опционами и форексом.

P.S. Согласен, я тоже не написал что подразумеваю под пропами. Но теперь надеюсь вопрос снят.

С уважением,

Alex_Gold

МВФ предрекает эру отрицательных процентных ставок по всему миру, мы на пороге новой реальности?

- 27 апреля 2019, 14:05

- |

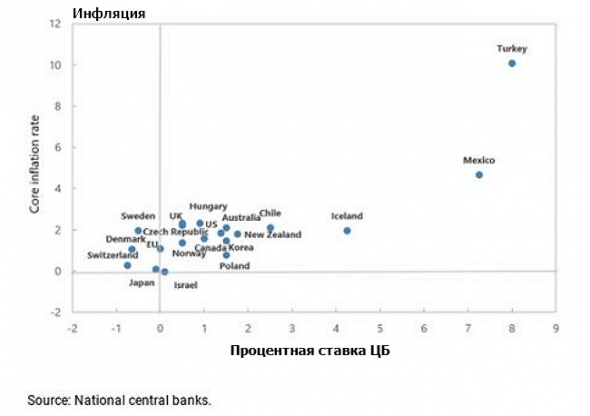

Итак, мы возможно стоим на пороге глобальных изменений. Предыдущий финансовый кризис привел к значительному снижению процентных ставок по всему миру, при этом слабое восстановление, длившееся последние годы, не позволило центробанкам вернуть их на докризисные уровни. Иными словами, они в значительной мере утратили пространство для маневра и это происходит в ситуации, когда мировая экономика как никогда близка к тому, чтобы перейти от фазы роста к очередному спаду.

(Слабое восстановление после предыдущего кризиса привело к тому, что ставки ЦБ во многих странах по прежнему находятся на крайне низких значениях)

Сохранение низких процентных ставок означает, что центробанки не смогут дать адекватный ответ на ухудшение экономических условий в случае начала очередного кризиса. Один из очевидных вариантов — снижение ставок в отрицательную зону уже реализуется в некоторых странах (например в Японии), однако его побочным следствием является уход инвесторов в наличные деньги и сокращение безналичных операций в экономике.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал