Избранное трейдера AAS

Свершилось (Газпром)

- 27 мая 2022, 00:24

- |

Для начала следует действительно порадоваться, что Газпром придерживается своей див.политики, хочется верить, что начинает появляться пул компаний, на которые можно будет рассчитывать даже в кризисные времена.

Теперь о чуть менее очевидных вещах — следует отметить, что я ожидал чуть больший рост на новостях о дивидендах, слишком уж большая сейчас див.доходность у Газпрома, хотя думаю все мы понимаем почему это происходит:

1. Будущее компании достаточно туманно из-за желания Европы отказаться от наших энергоносителей. (Но по этому пункту есть множество мелочей, которые надо иметь в виду и о которых чуть позже).

2. Многие начали сходу не дожидаясь окончания роста проводить ребалансировку (на рынке сейчас много компаний, которые потенциально могут выплатить еще большие дивиденды, пусть и значительно позже).

( Читать дальше )

- комментировать

- 8.3К | ★11

- Комментарии ( 17 )

Боль от ADR и GDR

- 23 мая 2022, 12:02

- |

Весеннее попадалово застигнуло врасплох инвесторов. Всем любимая диверсификация не сработала и люди застряли со своими расписками. Что это за зверь? Вчера послушал эфир Олега Кузьмичёва и Дмитрия Гринберга. В конце выпишу тезисы. А сейчас немного расскажу про расписки.

Законодательство некоторых стран запрещает свободное хождение акций иностранных компаний. Чтобы обойти подобную неприятность, банк Morgan Guaranty придумал первый ДР (депозитарные расписки). Но было это аж в 1927 году. А там великая депрессия и оттормаживание развития этого вида ценных бумаг.

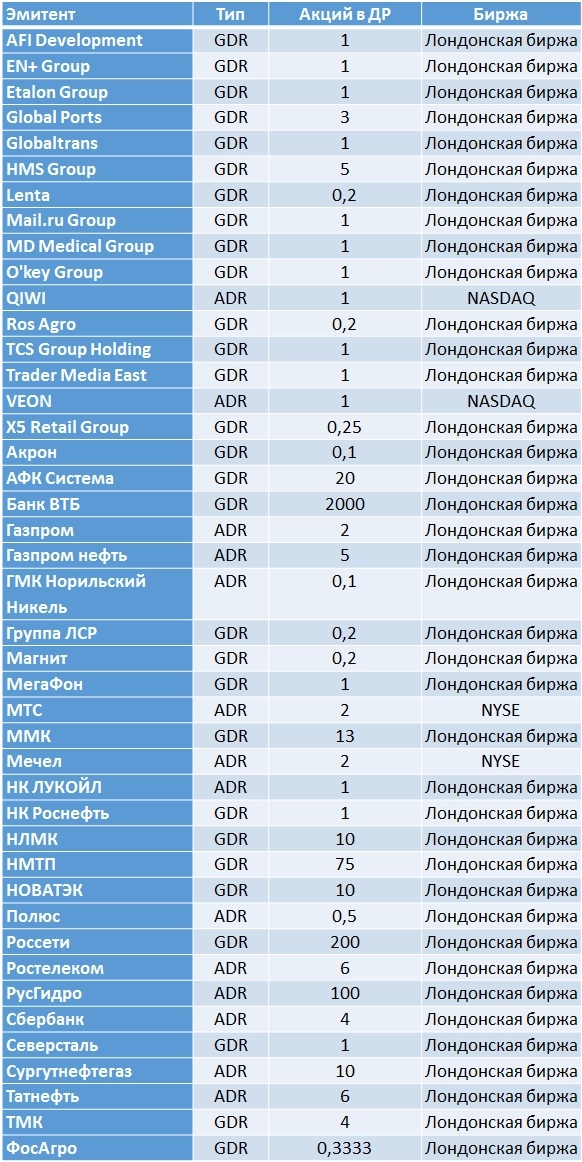

Мы сейчас говорим об АДР и ГДР, а именно Американские Депозитарные Расписки и Глобальные Депозитарные Расписки. Вот вам коротенький список депозитарных расписок:

( Читать дальше )

Возможный сценарий будущего кризиса на фондовом рынке РФ.

- 21 мая 2022, 12:13

- |

Не буду углубляться в текущее положение дел, все и так всё знают и рынок уже включил в цену все возможные риски в связи с текущей ситуацией, такие как затягивающаяся СВО, долговременный разрыв отношений с западом и т.п. и т.д. Но также все прекрасно видят затянувшийся боковик на ММВБ с 24 февраля по сегодняшний день и снижение волатильности. Сжимается пружина, господа, и направление выхода из этого боковика определит дальнейший вектор движения. На сегодняшний день 2370-2400 п. являются точкой сжатия, как раз серединой боковика.

Я склоняюсь к негативному сценарию, попробую привести доводы.

1. Пожалуй самое важное на сегодняшний момент — бесконтрольное укрепление рубля, которое скорее всего продолжится в виду отсутствия рычагов влияния ЦБ на биржевой курс. Окажет наиболее сильное давление на ММВБ. Не исключаю укрепление до 30 р. и ниже. Последствия думаю все и так должны понимать.

2. Надвигающийся мировой финансовый кризис в Америке и Европе. Хоть и большинство и считают, что мы отвязаны от мировых рынков, но думаю что заденет и нас и не слабо.

( Читать дальше )

Сбер 25 руб. через месяц

- 20 мая 2022, 18:46

- |

Не стану расписывать доводы и приводить расчеты. Все равно никто в это вчитываться не будет. Оцените точность моего предыдущего прогноза по сберу smart-lab.ru/blog/717102.php возможно, это позволит вам хотя бы обратить внимание на мое предупреждение. Убеждать никого не буду, просто предупреждаю всех. Хотя бы имейте это в виду. Пока не поздно, режьте плечи, сократите лонги, возьмите хедж. Волатильность будет колоссальная, биржу скорее всего прикроют. Так что выведите часть средств.

( Читать дальше )

Какие российские компании заплатят высокие дивиденды

- 19 мая 2022, 16:55

- |

Чтобы было проще ориентироваться и искать интересные идеи, мы сформировали список бумаг с прогнозами по их дивидендам в летний дивидендный сезон.

Кто точно выплатит

Сургутнефтегаз-ап. Совет директоров (СД) Сургутнефтегаза рекомендовал по итогам года выплатить в качестве дивидендов по привилегированным акциям 4,73 руб. на бумагу, что соответствует около 14,2% дивидендной доходности.

МТС. СД МТС также уже дал свои рекомендации по дивидендам — 33,85 руб. на акцию, что соответствует 13,9% дивидендной доходности. Выплаты оказались сильно выше ожиданий, спровоцировав рост акций на 10%+.

Россети Ленэнерго-ап. СД рекомендовал выплатить 21,22 руб. на акцию, дивдоходность 13,4%. Компания сохраняет репутацию стабильной дивидендной фишки. Все выплаты осуществляются в рамках политики, закрепленной в Уставе.

( Читать дальше )

- комментировать

- 12.1К |

- Комментарии ( 4 )

Задумались над курсом рубля и доллара? Посмотрите на динамику импорта

- 18 мая 2022, 08:08

- |

Много кто в последнее время говорил про рубль и доллар. Тоже кратко выскажусь. Чтобы ожидать 60 или 50 по паре USDRUB было не так больно, если у Вас доллары есть. Или чтобы увереннее делать выбор в пользу покупки валюты на этих уровнях. Предлагаю подумать об импорте. По оценке телеграм-канала MMI, его падение в апреле составило 70-80% год к году. Т.е. практического спроса на иностранную валюту попросту не было. Возрождая автозавод «Москвич», мы быстрого импортозамещения не получим. А спрос на импортные товары хоть и отложен за счет охлаждения потребительских настроений и вымывания запасов, накапливается.

Так что чудес, как обычно, не будет. И уже нынешние котировки доллара или евро к рублю рассматривал бы как аномалию.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

❓Какого брокера выбрать в 2022 году в новой реальности?

- 16 мая 2022, 20:09

- |

Санкции резко изменили индустрию брокерской деятельности в РФ. Предлагаю вместе попробовать разобраться, у каких брокеров остались хорошие шансы сохранить свое положение, а также, какой средний тариф у ТОП-10 представителей сектора.

Записал небольшое видео на эту тему:

🎞

( Читать дальше )

Продажи легковых автомобилей в апреле упали на 78%

- 11 мая 2022, 15:44

- |

Если ориентироваться на данные АЕБ (по легковым и лёгким коммерческим автомобилям), то продажи легковых автомобилей в апреле могли составить, по нашим расчётам, около 31,6 тыс. шт.

Это антирекорд за всю имеющуюся историю наблюдений. Предыдущий антирекорд был тоже в апреле — в 2020 году.

Темпы падения опять же рекордные: -78,5%.

( Читать дальше )

Торгуем ретест: внимание на риск!

- 08 мая 2022, 02:13

- |

Сразу берём за константу общие факторы: тренд, сонаправленность поводыря (на крипте это биток, на МОЕХ сейчас — кто бы знал:).

РЕТЕСТ НЕ ОБЯЗАН ПОЯВЛЯТЬСЯ В ПРИНЦИПЕ. Это просто ещё одна точка на вход.

Чем обусловлен ретест?

Пробойные трейдеры начинают фиксироваться, другие трейдеры начинают входить против пробоя, фиксируясь в зоне ретеста — таким образом, эта перетекающая сила и создаёт нам ГРАФИЧЕСКИЙ ретест цены к пробитому уровню.

Техника входа на ретесте.

Суть простая: мы ставим лимитную заявку в сторону пробоя на продолжение движения, и, как только нас забирает, ставим стоп-лосс сразу за уровень в пределах риска на сделку.

КРИТИЧЕСКИ ВАЖНО ВХОДИТЬ ВПЛОТНУЮ ОТ УРОВНЯ.

Такая техника даже в 30% успешных сделок приносит хороший результат на дистанции, т.к. у нас короткий стоп и приличный потенциал (как правило).

( Читать дальше )

Валюта и цены.

- 06 мая 2022, 09:00

- |

Кто как переживает данное событие?

Я закупаю безналичный бакс с выводом в банк Открытие. Лимит до 50 тыс баксов, по 5 тыс баксов в неделю.

Планирую еще валюту закупить в ВТБ.

Либо швейцарский франк, либо юань.

Какая валюта лучше?

Евро, честно говоря, боюсь брать, такое ощущение что евро союз в течении 3 лет просто развалится.

Есть возможность сейчас в ВТБ брокер закупить юань и франк с выводом на счет в банке ВТБ?

Перспектива, при снятии части ограничений, курс бакса должен вернутся на 75 руб.

Что касается цен, то цены на технику опустились на уровень января 22 года.

Например, присматривал ТВ до кризиса. Такой стоил 18 тыс.

www.citilink.ru/product/televizor-led-xiaomi-32-mi-tv-32-p1-smart-chernyi-hd-ready-60hz-dvb-t2-1616316/properties/

В марте цена уходила на 24 тыс. Сейчас цена вновь вернулась на 18 тыс.

Примеров много, все выкладывать не буду.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал