Избранное трейдера из Простоквашино

Трейдер: механизм сваливания в тильт

- 05 октября 2017, 22:26

- |

Все знают про риски. Но помогает это единицам, особенно крепким умом и особенно упертым в соблюдении правил. На смартлабе они есть.

Остальные, увы...

Как оно все происходит.

Свежий и отдохнувший трейдер, полный сил и энергии, возвращается к работе.

Открывает торговый терминал и начинает торговать. Очень консервативно, просчитывая каждую копейку и каждый цент. И торгует удачно.

Но. Но рынок почти не движется и становится скучно. Да и денег почти не капает.

И трейдер решает увеличить объемы. Увеличивает и снова торгует удачно. И деньги уже текут ручейком, а не капают по капельке. И будущее кажется безоблачным.

Но риски есть риски. И в череду удачных сделок неизбежно вклинивается неудачная, которая вследствие завышенных рисков наносит ощутимый удар счету. Этой сделки просто не может не быть, ибо такова природа рынка.

И вот тут начинается утрата адекватности. Точнее адекватность была уже утрачена, когда были повышены риски. Но тогда это не было так заметно, наоборот, казалось как круто идет торговля.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 29 )

23 Сайта помогающие в трейдинге

- 26 мая 2017, 13:04

- |

Привет трейдерам :) Выкладываю ссылки на сайты, которые я использую почти каждый день, торгуя на Америке 8 лет.

Для удобства я всегда располагаю все в порядке убывания. Т.е. самые первые сайты это те которые я больше всего использую, самые последние те которые я не очень люблю, но они тоже есть :)

Важно: Сохраните себе эту страницу, чтобы не потерять ссылки. либо скачайте себе этот PDF файл c полезными сайтами тут http://pennystock.ru/files/sites.pdf

Сайты для просмотра графиков и сканирования (скринеры):

http://finviz.com — Всем известный финвиз. Хороший графический скринер акций + просмотр графиков.

http://bigcharts.com - Просто просмотр графиков, но преимущество в простоте, и показывает историю за все время, например за 20 лет на недельном графике. Этим похвастаться не могут другие сайты, тот же финвиз показывает историю за 7 лет на дневке. Поэтому если необходима история за много лет, я пользуюсь этим сайтом + красивые графики, можно настроить под себя.

( Читать дальше )

Эх, было же время!

- 09 апреля 2017, 19:41

- |

Ностальгирую по интересным материалам, где практически раздавались граали.

Годнота из моего избранного ниже:

1. Мувинги… Невкусно? Да вы их просто готовить не умеете! :)

2. Let’s trade together. Серия 1. Индустрия по отъёму денег.

3. *** РАБОЧАЯ ТЕМА ***

4. Целевая цена...

5. Особый мани-менеджмент

6. И Райан Джонс призывает к этому...

7. Интересный метод анализа рынка.

8. 20 советов по управлению личными финансами

9. Повторю один хороший пост.

10. Вниманию трейдеров: расчет налога, который можно вернуть за убыточный год

11. Разогнать депозит...

( Читать дальше )

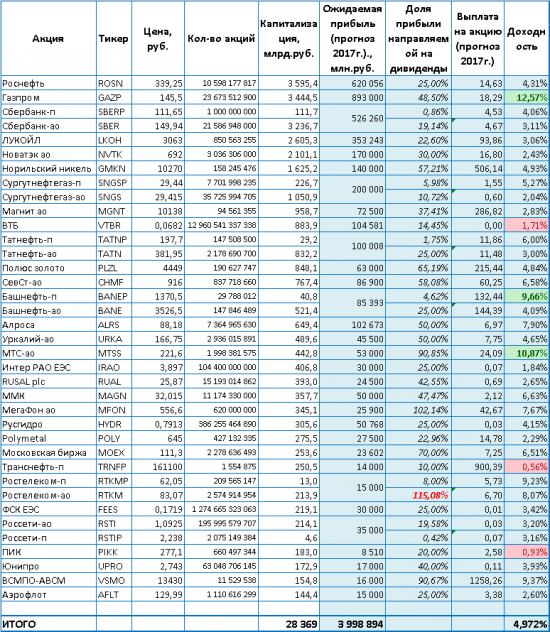

Ожидаемые дивиденды и доходность в 2017г. по основному крупняку

- 17 ноября 2016, 17:04

- |

дивиденды и доходность в 2017г. по основному крупняку" title="Ожидаемые дивиденды и доходность в 2017г. по основному крупняку" />

дивиденды и доходность в 2017г. по основному крупняку" title="Ожидаемые дивиденды и доходность в 2017г. по основному крупняку" />( Читать дальше )

Универсальный торговый метод: что следует знать про таймфрейм (обещанный пост Ивана Чурилова)

- 23 октября 2016, 20:34

- |

Напомню, что когда я увидел видео с конференции в Екатеринбурге, где Андрей Беритц рассказывает про торговлю на таймфрейме внутри минуты, я был настолько удивлен и не согласен, что предложил написать свой взгляд на таймфреймы, если будет достаточный интерес. Лайков было много, и я выполняю обещанное, правда, не через видео, а текстом.

Начну с того, что для спекулянтов не выработаны еще даже простейшие теоретические понятия. Универсальный торговый метод восполняет этот пробел, но многие пока не понимают важности «теории практики», все сразу торопятся торговать, хотя надо сначала понять, кто вы и что вы будете делать на рынке.

Отдельный дисклеймер: унимет разрабатывает правила безопасной торговли только для торговли на коротких торговых периодах (до месяца), и только голубыми фишками. Этот подход дает возможность торговать на большие суммы с очень высокой доходностью.Дивидендный трейдинг, агрессивный трейдинг в глубоких эшелонах, фортс-торговлю мы не рассматриваем совсем.

( Читать дальше )

Текущий момент: почему рынок меняется. Часть 3

- 09 февраля 2014, 16:58

- |

Для описания модели оценки риска начну немного издалека. Как известно, с психологической точки зрения рынком двигают две эмоции: страх и жадность. Исторический опыт показывает, что любой пузырь на рынке берет свое начало из человеческой жадности. Это хорошо все понимают. Однако, и страх может оказывать тоже самое влияние на рынок и приводить не к дивжению вниз, а к движению наверх! Страх неучастия в росте, когда все кругом зарабатывают легкие деньги, страх оказаться в стороне заставляют людей буквально вскакивать в растущий тренд, несмотря на что, разум подсказывает — будь в стороне.

Долгосрочные профессиональные инвесторы очень хорошо знают, что иногда лучшей рыночной стратегией является стратегия — не поддаваться действиям большой иневстиционно-спекулятивной толпы. Но они также боятся давления с обратной стороны — в сегодняшней высококонкурентной индустрии управления активами даже относительно краткосрочная underperfomance (т.е. результат хуже индекса) может привести к очень негативным последвиям в виде оттока клиентов и перехода их к более успешным управляющим. По итогам 2013 года 100% хедж фондов, которые используют макро стратегию и 93% фондов со стратегией лонг/шорт, проиграли индексу S&P 500 (по данным HSBC Alternative Investment group). Большинство из них работает по систему 2- 20, когда с активов клиента взымается 2% комиссии за управление и 20% дополнительно так называемого perfomance fee (дохода за успешное управлпение). Все они проиграли самой простой стратегии «купи и держи» — инвестиции в ETF — S&P 500 SPDR ETF (SPY), взымающему комиссию только 0,1%. Дела обстоят еще хуже — это уже второй год подряд, когда указанные хедж-фонды проигрывают индексу. Даже те долгосрочные фонды, которые инвестируют как в акции, так и в облигации, при меньшем количестве акций против индекса (underweight stocks) также показали худшие результаты.

( Читать дальше )

Практикум управления эмоциями в трейдинге

- 23 мая 2013, 17:14

- |

Мало знать, ЧТО надо делать. Надо понимать, КАК это можно сделать. Надо УМЕТЬ это делать. Но, как правило, мы не умеем управлять своими эмоциями. Мозг это как-то делает сам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал