Избранное трейдера 2mkpsi

Недвижимость, спрос рухнул.

- 30 мая 2022, 22:38

- |

В эти выходные вообще один прикол за другим))

В субботу сходили на просмотр квартиры, не устроили документы. Пообщались с риелтором по поводу дисконта, она заявила что у них уже есть покупатель, который просит меньший дисконт.

Ну так нет, как говорится.

Сегодня, эта риелторша 2 раза позвонила, уговаривала купить объект, говорит что собственник согласен на скидку.

Короче фиг знает, объект вроде и нормальный, но смущает меня такой напор, там реально с документами проблемно.

В воскресенье звоню по объявлению, уточняю по документам — квартира под обременением ипотека, торг возможен. В принципе обычное дело, но тут продавец выдает, что сумма в договоре будет на 1 млн руб меньше.

Ппц рынок покупателя, спроса нет, не понятно на что рассчитывает продавец, предлагая такие условия.

( Читать дальше )

- комментировать

- 10.3К | ★14

- Комментарии ( 139 )

Asset Allocation: Великое Переосмысление

- 29 мая 2022, 20:02

- |

Привет, коллеги!

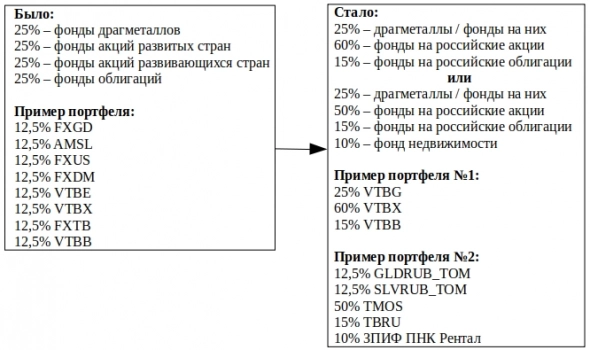

Прошлый мой пост от 27.12.2021 на тему Asset Allocation (https://smart-lab.ru/blog/752312.php «По всем позициям просадка! Что делать?») в суровых и загадочных российских реалиях 2022 года требует доработки и переосмысления. И, поскольку реализовались казавшиеся ранее ничтожными инфраструктурные риски, переосмысление должно быть достаточно глубоким. Я бы даже сказал, это должно быть Переосмысление, с большой буквы. Великое Переосмысление, не меньше!

Пожалуй, не буду вдаваться в подробности того, что произошло с фондами (ETF, БПИФы) – про их заморозку, про уход маркет-мейкеров, про разрушение мостика НРД-Евроклир вы и так знаете лучше меня. Но зарплата, несмотря ни на что, продолжает поступать, а стремление копить, сберегать и преумножать тоже не проходит. А стало быть – что? Нужно делать выводы, модифицировать стратегию или брать на вооружение новую.

Я подумал над этим, и вот к чему пришёл.

Подход остаётся без изменений: каждый месяц вкладываем денежки в портфель, стараясь привести доли к целевым. Но если раньше деньги во многом шли в инструменты на страны, оказавшиеся нам совсем не дружественными, то теперь мы сделали горькие выводы и будем поддерживать только отечественного производителя.

( Читать дальше )

📡 Интерес к дивидендным акциям растет, шокирующие цифры рынка недвижимости США, российская нефть застряла в море

- 25 мая 2022, 09:45

- |

Инвестразведка от 25 мая 2022, среда. Заметки и наблюдения по самому интересному

🐄 Дивидендные акции

В WSJ отмечают устойчивость дивидендных акций в этом году. Если раньше инвесторы были готовы платить премию за рост, то теперь в приоритете стабильные компании с устойчивыми денежными потоками. Интересно, что существует ETF на «денежных коров», который так и называется Cash Cows ETF (COWZ). Он инвестирует в 100 компаний с наиболее стабильным свободным денежным потоком. В этом году его доходность составила +3% против -17% у индекса S&P500. Крупнейшие позиции сейчас в Valero Energy, Dow, ExxonMobil, Pfizer.

🛢Американские сланцевики

Несмотря на рекордные цены на нефть, добыча в США восстанавливается очень медленно. В апреле показатель составил 11,8 млн барр в сутки, что на 10% ниже пиков 2019 года. Где сланцевые нефтедобытчики, когда они так нужны? Одна из причин медленного роста добычи — после пандемии изменился принцип начисления бонусов менеджеров. Если раньше они зависели от объемов добываемой нефти, то теперь выплаты привязаны к прибыли. Американские нефтяники до сих пор так напуганы обвалом цен времен пандемии, что боятся рисковать вкладывать в новые проекты, предпочитая получать прибыль здесь и сейчас.

( Читать дальше )

Как банкротились российские брокеры: куда могут утечь ваши деньги и ценные бумаги

- 25 мая 2022, 07:39

- |

Гордон Гекко показывает, куда могут утечь ваши деньги (ТУДА)

В прошлом году, когда я часто писал про политические риски инвестирования через зарубежные брокерские счета (например, здесь, здесь и здесь), меня нередко упрекали в том, что я сгущаю краски и будто бы вообще топлю за то, что инвестировать нужно только через российских брокеров.

( Читать дальше )

- комментировать

- 14.6К |

- Комментарии ( 91 )

globaltimes.cn : Хранить активы в США больше небезопасно

- 22 мая 2022, 23:18

- |

«This adds to the evidence that the US is no longer a safe place to store reserves.»

"… such as the freezing of the central bank's reserves, will probably become a turning-point for US financial hegemony."

«Их маленькая уловка кристально ясна для международных инвесторов и должна быть осуждена. В результате односторонних санкций США заморозили активы россиян и их правительства на десятки миллиардов долларов. Если иностранные активы — государственные и частные — могут быть заморожены за долю секунды страной с резервной валютой, преследующей эгоистичные политические интересы, политикам не следует даже тратить время на заявления о том, что людям безопасно хранить свои активы в стране. Доверие к США в экономическом мире было подорвано их решением заморозить российские активы с помощью односторонних санкций. Даже если США переведут доходы в Украину, заморозки активов было достаточно, чтобы люди потеряли доверие к стране.»

Ну что кто то еще сомневается что будет дальше?

Говорите баксы надо покупать пока дешево?

Американские акции хорошая идея?

Повторение от Герундия. 25 моих вредных финансовых советов на каждый день.

- 22 мая 2022, 09:16

- |

Если Вы будете следовать правилам и советам этой статьи, то скоро вы станете как все и даже больше.

Поехали...

1.Бросьте привычку вести учёт доходов и расходов, как в электронном, так и в бумажном виде. Электронный файл можно просто стереть, а бумажный вариант выкинуть в корзину.

2.Добейтесь максимального получения кредитных карт от всех возможных Банков представленных в Вашем городе. Деньги дают человеку эмоциональный подъём и избавляют от стресса, не заставляют беспокоиться о завтрашнем дне. За пользование чужими деньгами вы заплатите не только своими деньгами, но и деньгами с другой кредитной карты.

( Читать дальше )

Какие операции брокер вправе совершать без согласия клиента — разъяснения ЦБ

- 13 мая 2022, 14:25

- |

Да, депозитарий/брокер, попавший под санкции, вправе централизованно перевести активы без поручений клиентов, чтобы уменьшить влияние санкций на своих клиентов.

При этом санкционный депозитарий/брокер и принимающий депозитарий/брокер обязаны сообщить клиентам, куда переведены их ценные бумаги.

Также депозитарий/брокер вправе передать права и обязанности по договору с клиентом другому депозитарию/брокеру, но только с согласия клиента и/или если такая возможность предусмотрена договором.

✓ Почему часть моих иностранных ценных бумаг не переведена от брокера, попавшего под санкции, другому брокеру?

- счета с иностранными ценными бумагами, открытые депозитарию/брокеру в европейских депозитарно-клиринговых организациях, были заблокированы;

- лицо или операции подпадают под ограничения законодательства о противодействии отмыванию преступных доходов и финансированию терроризма;

- на владельца ценных бумаг наложены санкции (лицо включено в SDN-лист);

- в поручении на перевод ценных бумаг указаны некорректные сведения;

- на ценные бумаги наложены ограничения (арест), препятствующие проведению операции.

( Читать дальше )

Как перевести бумаги другому брокеру и не попасть на налоги

- 13 мая 2022, 10:39

- |

Всем доброй пятницы! Сегодня разберем актуальную тему: многие российские брокеры попали в санкционный список, в связи с этим у инвесторов появилась потребность перевести свои ценные активы.

Новый брокер не располагает информацией о стоимости активов, которые вы ему доверили. Этот факт говорит о том, что вам придется заплатить НДФЛ при продаже таких акций со всей полученной суммы.

Для того чтобы учесть затраты на покупку при продаже ценных бумаг, переданных новому брокеру, вам необходимо запросить у старого брокера:

- брокерский отчет;

- выписку по счету депо с момента покупки до момента перевода бумаг;

- оригинал или копию договора на ведение счета.

Желательно иметь на руках оригиналы документов на случай проверки ИФНС.

У некоторых брокеров имеется специальная форма: справка о стоимости выведенных бумаг с указанием методов расчета. Уточните, делает ли ваш старый брокер такую справку или нет.

Подтвердить расходы можно:

1. Через нового брокера. Для этого нужно подписать заявление и приложить вышеуказанные документы.

2. Через налоговую инспекцию. Надо подать декларацию 3-НДФЛ по итогам того года, в котором вы продали ценные бумаги. К декларации приложить:

- отчет и выписку по счету депо от старого брокера;

( Читать дальше )

Как перестать работать на дядю

- 10 мая 2022, 13:34

- |

Друг детства задал мне вопрос: «Что прочитать человеку, который, работает на „дядю“, но желает работать на себя?».

Нейронная сеть моего мозга просканировала мгновенно заголовки тысячи прочитанных книг и выдала ответ: Том Питерс «Преврати себя в бренд! 50 верных способов перестать быть посредственностью».

Ради интереса решил проверить ответ и открыл книгу. Один в один под запрос. Первые же слова Тома Питерса:

Эй, вы, офисные рабы! Сорвите галстуки! Сбросьте иго!

Работа бывает клевой!

Работа бывает отличной!

Работа бывает прикольной!

Работа может что-то значить!

Вы можете что-то значить

Хотите добиться успеха? Создайте свой бренд!

Вы стесняетесь? Помните, что скромность — это кратчайший путь к безызвестности.

Я «тащусь» с того, как люди не используют свои возможности. Мой друг — звукорежиссер, который помогает мне делать подкасты, работает над главными праздниками города Краснодара. Муниципальный сотрудник. 9 мая на главной площади Краснодара звучит его работа!!! Почему я вам об этом рассказываю, а не он сам? Где его блог: «Звуки Краснодара?». Где видео о том, как он монтирует музыку, а потом она звучит в городе? Это же круто! Но у него нет портфолио.

( Читать дальше )

Искусство выбора книг. Только 5 звезд

- 05 мая 2022, 23:17

- |

У меня есть развлечение — наблюдать в книжных магазинах, как люди выбирают книги о финансах. Так как прочел большую часть того, что представлено на полках, то знаю, какие стоящие книги, а какие нет.

Наблюдения показывают, что в большинстве случаев люди выбирают не то. Как автор одного из первых сайтов по скорочтению считаю, что важно выбрать правильную книгу — это залог успеха. Какой прок от того, что ты быстро прочтешь «пустую» книгу?

Нужно вкладывать больше времени в сам выбор книги. Как-то люди этого не понимают и наступают на одни и те же грабли. Я поставил себе цель войти в ТОП авторов на Смартлабе по количеству рецензий на книги. За год цель была достигнута. Вошел в тройку.

По факту уступаю только Тимофею. На втором месте закрепился спамер, который взломал систему рейтинга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал