Избранное трейдера 2153sved

Бэнкинг по-русски: Какая информация попадает в Росфинмониторинг от банков ?

- 19 января 2020, 16:35

- |

Финмониторинг не обменивается данными с в автоматическом режиме ФНС!!!

— 600 тыс руб вообще не основной критерий для отправки сообщений — это миф, там много иных критериев которые могут сработать и раньше и не работать и свыше 600 тыс.

— С высокой долей вероятности ваше налоговая инспекция никогда не узнает о тех операциях, сведения о которых были направлены банком или брокером в Росфинмониторинг.

Лишь крайне ограниченный список сведений получает ФНС от Росфинмониторинга, ниже приведены эти данные

--------

| N п/п | Вид информации | Периодичность представления (обновления) |

( Читать дальше )

- комментировать

- ★61

- Комментарии ( 17 )

Обвал недвижимости уже начался. Ценный совет.

- 09 января 2020, 05:31

- |

Таким образом за 6 лет с 2014 года тариф вырос на 428%.

Налог на имущество тоже с каждым годом растёт, т.к. до этого момента был поправочный коэффициент от кадастровой стоимости.

То есть за малогабаритную хрущевку 46 метров нужно заплатить 5000 р. налог и 4725р. взнос на капремонт, итого 9725 р. за 2020 год.

К чему это? А к тому, что до 2014 года этих платежей не было. Налог был, но символический от инвентаризационной цены.

И тем, кто планирует выйти на пенсию в 65 сдавать такую вот однушку-двушку и жить с рынка стоит призадуматься, не продать ли её пока она чего-то стоит. Ведь пресловутые КУ (коммунальные услуги), которые пренебрежительно считаются проблемой арендатора, по своей сути уменьшает доходность от сдачи. В КУ нужно включать все квитанции и налоги. И да, ситуация, при которой КУ превышает доход от сдачи вполне реальна и уже наблюдается в регионах.

( Читать дальше )

Десять советов, если вы решили инвестировать в акции

- 08 января 2020, 14:22

- |

Простые рекомендации, которые сэкономят ваши время и деньги. Придерживайтесь их, даже если ваш брокер утверждает обратное.

Совет №1. Вложитесь в индексный фонд

Например, купите ETF на индекс S&P500 или NASDAQ Composite. Так вы избежите больших комиссий за инвестиционные продукты и обгоните большинство управляющих на десятилетней дистанции. Прочитайте про пари Уоррена Баффета и инвесторов Protégé Partners, чтобы понять всю комичность ситуации.

Совет №2. Не верьте сейлзам

Задача сейлза инвестиционной компании — забрать ваши деньги, снять комиссию и получить премию. Что будет дальше, ему глубоко наплевать. Также ему наплевать на то, получите вы обещанную доходность или потеряете капитал. Поэтому в любых обстоятельствах сейлз инвестиционной компании продает не то, что нужно вам, а то, что имеет высокую маржинальность. А высокую маржинальность имеют рискованные продукты с большой комиссией. Более того — иногда это токсичные инвестиционные активы, от которых инвестиционная компания хочет избавиться.

( Читать дальше )

ТОП-25 самых популярных фильмов для инвесторов для просмотра на новогодних праздниках

- 01 января 2020, 19:04

- |

ТОП-25 самых популярных фильмов для инвесторов для просмотра на новогодних праздниках:

1. «Игра на понижение», 2015

История нескольких человек, которые предсказали кризис 2008 года

2. «Волк с Уолл-стрит», 2013

Безумная история биржевого махинатора Д. Белфорта

3. «Миллиарды», 2016-...

Сериал о противостоянии амбициозного финансиста и принципиального прокурора

4. «Области тьмы», 2011

История писателя по имени Эдди, раскрывшего 100% потенциала своего мозга с помощью специальной таблетки

5. «Аферист», 1999

Реальная история банкира Ника Лисона, махинации которого обрушили один из крупных мировых банков

6. «Стать Уорреном Баффетом», 2017

Документальный фильм об одном из самых скромных миллиардеров планеты

7. «В погоне за счастьем», 2006

Биографический фильм о Крисе Гарднере, который прошёл путь от бедняка до успешного брокера

8. «Силиконовая долина», 2014-2019

Сериал о группе «гиков», готовящих запуск высокотехнологичных стартапов

( Читать дальше )

Все "прелести" брокерского счета за рубежом глазами матерого российского финансового пессимиста

- 26 декабря 2019, 00:02

- |

Всем привет!

Сегодняшнюю тему «Бэнкинг не-по-Русски» я бы хотел посвятить разбору потенциальных рисков и возможных проблем которые получает или может получить Россиянин, налоговый и валютный резидент РФ, открывая и активно торгуя через иностранного брокера.

У отдельной категории смартлабовчан почему-то сложилось, спорное на мой взгляд, мнение, что брокерский счет нужно открывать исключительно за рубежом, а в России все плохо/все брокеры отстой/все кухни и банки всех кинут. Ну и так далее в зависимости от глубины «Россиянофобства».

Давайте же объективно разберем плюсы и минусы использования зарубежного брокерского счета.

Начнем с того, что для того чтоб его открыть нужно пройти нехилый такой компленс у брокера, заполнить кучу форм и анкет, указав там в т.ч. и источники доходов и место работы (ниже поясню в чем тут подвох)

Допустим прошли Вы этот этап успешно, зачет — и прислали Вам кипу бумаг на подпись и реквизиты для пополнения своего нового брокерского счета.

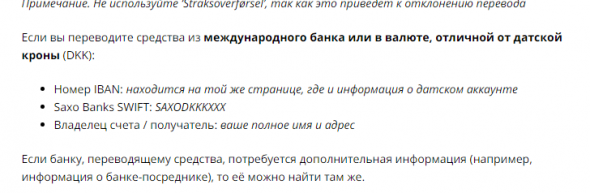

тут маленькая ремарка — существуют два принципиально разных типа представления таких реквизитов — один в виде отдельного IBAN

( Читать дальше )

20 правил рынка и инвестирования

- 25 декабря 2019, 12:48

- |

Практически машинный перевод статьи:

20 Rules for Markets and Investing

compoundadvisors.com/2019/20-rules-for-markets-and-investing

1. Будьте смиренны, иначе рынки в конце концов найдут способ смирить вас.

Больше уверенности в себе — это хорошо во многих сферах жизни. Рынки не являются одним из них. Более уверенные инвесторы, как правило, больше торгуют и берут на себя неоправданный риск, что приводит к худшей доходности.

Мужчины, как правило, более уверены в своих торговых способностях, чем женщины, и как следствие демонстрируют более низкую среднюю доходность.

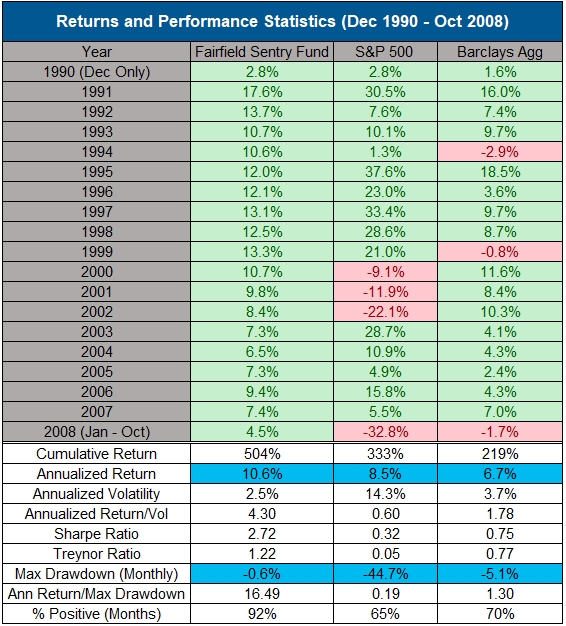

2. Без риска нет вознаграждения. Если это кажется слишком хорошим, чтобы быть правдой, то, скорее всего, так и есть.

Заманчиво высокие доходы. Плавная доходность. Идеальное рыночное время.

Это всего лишь несколько приятных мелодий, которые могут ввести инвесторов в заблуждение.

Взгляните на вторую колонку в таблице ниже:

( Читать дальше )

Расчет рисков и позиций (калькулятор в excel). Расширенная версия

- 24 декабря 2019, 20:08

- |

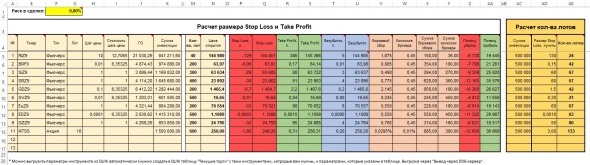

- раздел для расчета стопов и профита (левая часть);

- раздел для расчета количество лотов при указании суммы сделки и размера стопа (правая часть)

Для редактирования, заходите в «Рецензирование» и «Снять защиту листа» (пароли нет).

Если где-то ошибся, поправляйте, буду только рад.

Новая ссылка на калькулятор (дополнил формулы для расчета всех инструментов): yadi.sk/i/c5-I-rUNz216LA

В предыдущем посте ссылка на более простые калькуляторы.

Конец года. Пора считать доходность! Главное знать как.

- 24 декабря 2019, 09:09

- |

Что делает в конце года инвестор? Правильно, подсчитывает результаты года. А правильно ли он это делает? Давайте разбираться.

Нет ничего проще, чем посчитать годовую доходность, если вы вложили в начале года «миллион» и в конце года сравнили с результатом. А что если в течение года были пополнения счета и снятие с него?

Итак, простые кейсы.

- Сумма на начало года 1 миллион рублей. Сумма на конец года 1,12 миллиона рублей. Пополнений и снятий не было. Всё просто (1,12/1)-1=12% годовых заработал наш инвестор.

- Что если мы хотим посчитать среднегодовую доходность в диапазоне нескольких лет? Инвестор в начале 2007 года вложил 1 миллион рублей, в конце 2019 года у него на счету 3,5 миллиона рублей. (3,5/1)-1=250% за 13 лет. И тут инвестору может показаться, что среднегодовая доходность должна считаться так 250%/13=19,23%. Это не совсем корректно. Так как в этом случае высчитывается простой процент, а когда речь идет о промежутке более года, как правило, считают сложные проценты.

( Читать дальше )

Лайфхак по налогам

- 19 декабря 2019, 14:31

- |

Несколько слов о том, как читать отчетность эмитентов облигаций

- 18 декабря 2019, 07:24

- |

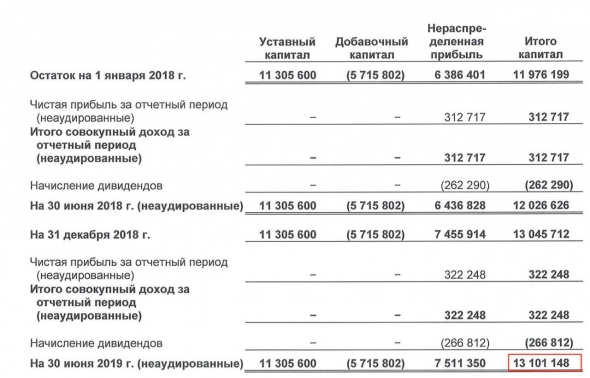

На рисунках: МСФО за 6 мес. 2019 ПАО «ОР»

Финансовая отчетность — сильный инструмент мониторинга развития и состояния любой компании. Существует два типа отчетности: по российским стандартам (РСБУ) и по международным (МСФО). Публичные корпорации, как правило, отчитываются по МСФО, что очень упрощает восприятие. В первую очередь, необходимо обратить внимание на капитал рассматриваемой компании. Это число отражает, сколько собственных средств вложено в бизнес компании. Если этот показатель большой относительно всего баланса (от 30% — сильный показатель), акционеры существенно отвечают своими деньгами, что особенно важно, если Вы инвестируете в долговые инструменты (грубо говоря, большая мотивация расплатиться по долгам и не терять свой капитал). Однако важно не просто изучить размер капитала, но и посмотреть, из чего он состоит. Если основа собственных средств компании — переоценки активов или нематериальные активы, это повод усомниться в реальности показателей

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал