Блог им. BlackDriller

20 правил рынка и инвестирования

- 25 декабря 2019, 12:48

- |

Практически машинный перевод статьи:

20 Rules for Markets and Investing

compoundadvisors.com/2019/20-rules-for-markets-and-investing

1. Будьте смиренны, иначе рынки в конце концов найдут способ смирить вас.

Больше уверенности в себе — это хорошо во многих сферах жизни. Рынки не являются одним из них. Более уверенные инвесторы, как правило, больше торгуют и берут на себя неоправданный риск, что приводит к худшей доходности.

Мужчины, как правило, более уверены в своих торговых способностях, чем женщины, и как следствие демонстрируют более низкую среднюю доходность.

2. Без риска нет вознаграждения. Если это кажется слишком хорошим, чтобы быть правдой, то, скорее всего, так и есть.

Заманчиво высокие доходы. Плавная доходность. Идеальное рыночное время.

Это всего лишь несколько приятных мелодий, которые могут ввести инвесторов в заблуждение.

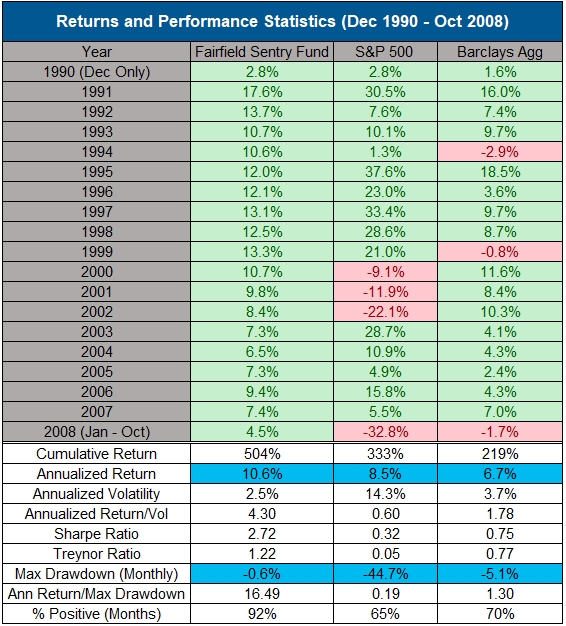

Взгляните на вторую колонку в таблице ниже:

Ни одного убыточного года в период с 1990 по 2008 год.

Доходность в годовом исчислении 10,6% с меньшей волатильностью, чем у облигаций.

Максимальная просадка менее 1%.

Не кажется ли это слишком хорошим, чтобы быть правдой?

Так и было. Это были ложные доходы крупнейшего фонда Берни Мэдоффа. Миллиарды и миллиарды долларов инвестированных в фонд, в погоне за тем, что казалось безрисковым вознаграждением.

3. Чем дольше срок удержания позиции, тем выше шансы на успех.

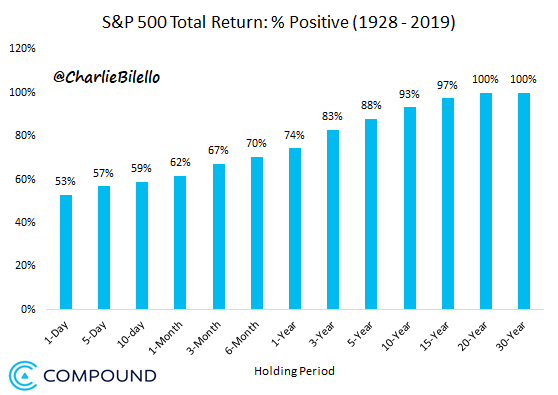

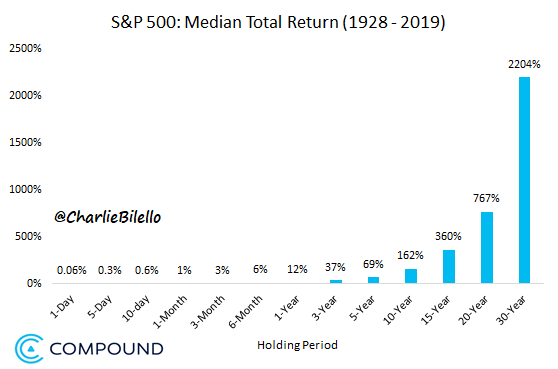

В любой день на фондовом рынке Ваши шансы на положительный доход составляют всего 53%, что немного лучше, чем подбрасывание монеты. Увеличьте период владения до года, и Ваши шансы на успех подскочат до 74%. При 20-летнем периоде владения, никогда не было отрицательной доходности для инвесторов в американские акции.

Большие деньги зарабатываются на большом движении. Самый важный урок из, пожалуй, самой известной торговой книги всех времен (Воспоминания биржевого спекулянта) не имеющий никакого отношения непосредственно к торговле....

«То что приносило мне большие деньги никогда не было моим мышлением. Это всегда было мое терпеливое высиживание».

4. Каждый раз по-разному. Ты не видел этот фильм раньше. Никто не видел.

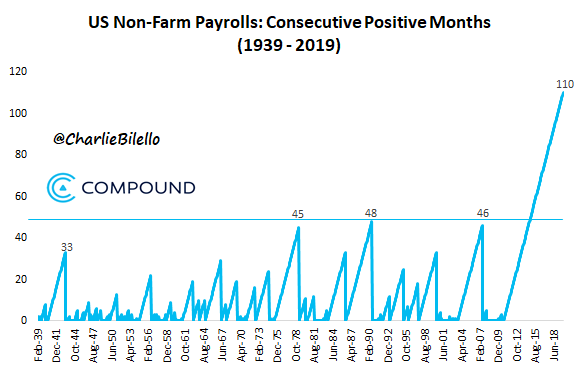

В сентябре 2014 года рабочие места в США выросли 48-й месяц подряд, побив предыдущий рекорд 1990 года и повторив другие серии, которые закончились в 2007 (46 месяцев) и 1979 (45 месяцев) годах.

Все эти серии сменятся вскоре пиком фондового рынка и рецессией, в результате чего многие скажут зловещее «мы уже видели этот фильм прежде».

Ранее в этом месяце мы узнали, что количество рабочих мест в США увеличивалось 110-й месяц подряд, превысив предыдущий рекорд более чем на 5 лет.

5. Ценовые ориентиры бесполезны. Прогнозы бессмысленны.

Давайте перемотаем на мгновение на декабрь 2008 года. В разгар самой страшной со времен Великой депрессии рецессии вот какими были мрачные прогнозы от некоторых «самых крутых мыслителей рынка»...

«8 очень, очень страшных предсказаний:

Доу 4000 пунктов. Нехватка продовольствия. Пузырь в казначейских облигациях. Fortune поговорила с восьмью самыми яркими мыслителями рынков, и то, что они сказали о будущем, пугает.

11.12.2008»

6. Планы > Пророчества. Доказательства > Мнения.

В ноябре 2016 года крупнейший в мире хедж-фонд пророчествовал: в случае избрания Дональда Трампа акции " обрушатся ".

Какие доказательства подтверждают их катастрофическое предсказание?

S&P 500 вырос на 60% после выборов 2016 года, а Nasdaq 100 — на 86%. Когда началось ралли? На следующий день после выборов.

Никогда не позволяйте пророчествам встать на пути вашего плана.

7. Циклы и Тенденции существуют. Это не означает, что их легко предсказать.

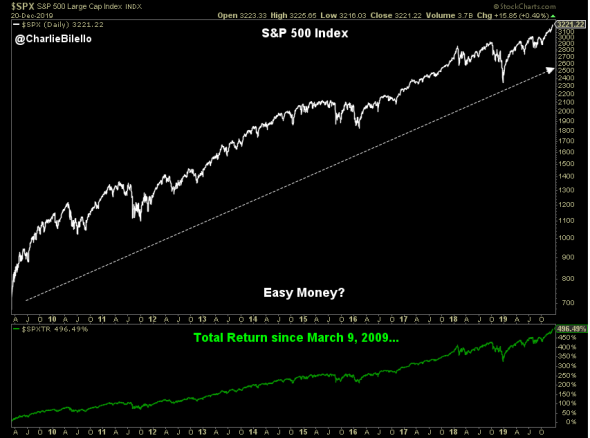

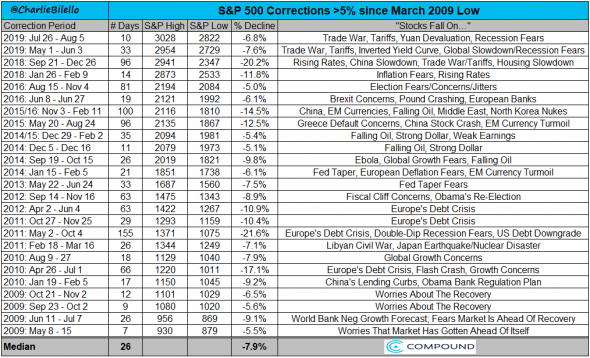

S&P 500 вырос почти на 500% с момента своего закрытия в марте 2009 года. Вверх и вправо, как говорится.

Легкие деньги?

Далеко не так. В S&P 500 было 25 корректировок более чем на 5%. С каждой из них была связана тревожная «причина»...

Торговые войны. Тарифы. Инвертированные кривые доходности. Рост ставок. Предвыборные страхи. Брексит. Европейские долговые кризисы. И снова, и снова, и снова.

Все они в то время казались концом света.

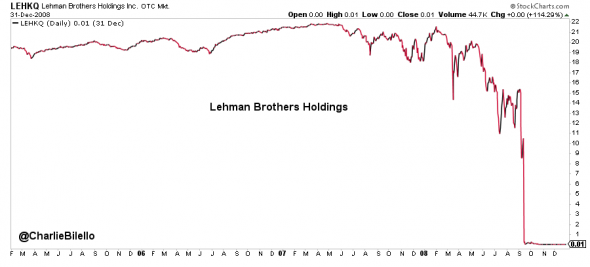

8. Концентрация = самый быстрый способ создания богатства и самый быстрый способ его уничтожения.

Безос. Гейтс. Баффет. Цукерберг.

Список самых богатых американцев имеет одну общую черту: концентрация в акциях одной компании, которую они основали.

Заманчиво поверить, что именно этой модели следует следовать в собственном инвестиционном портфеле, но для большинства это было бы ошибкой.

Почему?

Шансы на то, что вы выберете одну акцию и она станет одним из крупных победителей, не в вашу пользу.

Большинство компаний (72%) значительно отстают от казначейских облигаций в долгосрочной перспективе и более половины из них зарабатывают отрицательную пожизненную прибыль.

Любая отдельная акция может стоить до $0. Напомните себе об этом в следующий раз, когда у вас возникнет искушение поставить всё на одну акцию.

9. Единственная уверенность — это неопределенность. Ожидайте неожиданного.

При достаточном количестве времени, рынок сделает дураком любого, кто свои ожидания на будущее, основывает на том, что произошло в прошлом.

Финансовые рынки не следуют колоколообразной кривой. Вместо этого они действуют в мире жирных хвостов, где экстремальные события происходят с гораздо большей вероятностью, чем можно было бы предсказать при нормальном (или гауссовском) распределении.

После голосования по Brexit 24 июня 2016 года британский фунт упал более чем на 8% против доллара США, более чем вдвое превысив свой предыдущий рекордный уровень падения в 4%.

Это было «15-сигмовое событие», что, по сути, означает, что оно не должно было произойти даже один раз в истории Вселенной. Но оно случилось, и если дать достаточно времени, то случится снова.

10. Время несравнимо дороже денег.

Разумное распределение активов является основой успешного долгосрочного инвестиционного плана, в то время как разумное распределение времени является основой успешного долгосрочного жизненного плана.

Инвесторы часто думают о первом и редко задумываются о втором.

Никакая сумма денег не может купить прошлое. Сосредоточьтесь больше на втором.

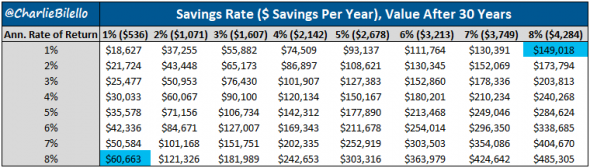

11. Экономия важнее инвестиций. Нет сбережений = нет инвестиций.

Доход от инвестиций привлекает все внимание, но для большинства людей должно быть гораздо важнее то, сколько они сэкономили.

В течение 30 лет экономия 8% дохода с 1%-й нормой прибыли легко выигрывает у 8% прибыли с 1% сэкономленных сбережений.

Примечание: Суммы сбережений в таблице основаны на медианном доходе домашнего хозяйства после налогообложения. Анализ не учитывает налоги или инфляцию.

Это хорошо, поскольку экономить больше — это то, что вы фактически можете контролировать, в то время как получение более высокой доходности от инвестиций не является функцией усилий.

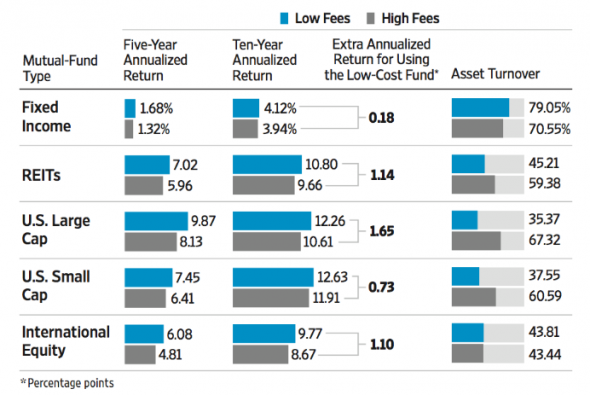

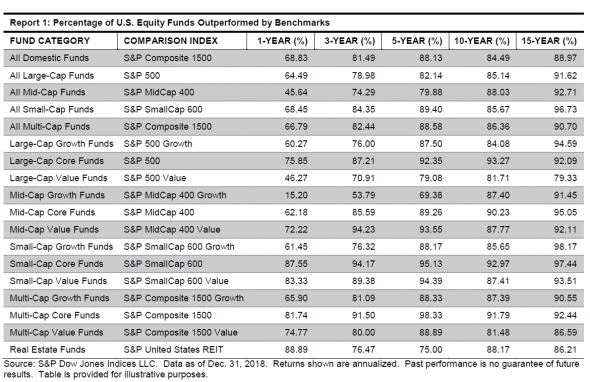

12. Более низкая комиссия в среднем бьет более высокую комиссию. Пассивные инвестиции бьют в среднем активные. Простота в среднем бьет сложность.

Невозможно предсказать, как будет работать какой-либо фонд в будущем, но если бы вам пришлось делать это на основании одного фактора, то это был бы коэффициент расходов.

Во всех категориях фонды с более низкой комиссией в среднем опережают фонды с более высокой комиссией.

Всегда будут активные фонды, которые превосходят свои бенчмарки, но шансы инвестора найти такой фонд заранее — невелики. Чем дольше срок владения, тем правдивее становится это утверждение.

13. Умение хорошо переносить страдания — это суперспособность.

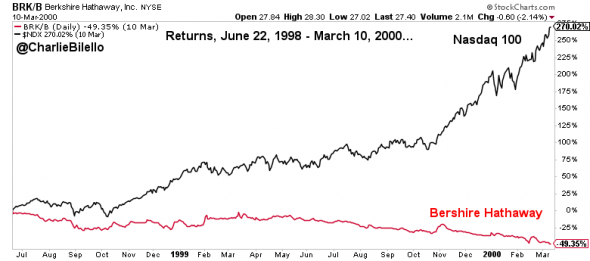

Когда вы думаете о величайших инвесторах в истории, страдание, вероятно, не первое слово, которое приходит на ум. Но иметь высокий болевой порог — это как раз та важная черта, которую вы можете иметь в этом бизнесе.

Без исключения, каждый великий инвестор пережил периоды сильной боли.

Даже Уоррен Баффет?

Да, даже он.

С июня 1998 по март 2000 года Berkshire Hathaway упал более чем на 49%, в то время как индекс Nasdaq 100 вырос на 270%.

Сохранение стратегии инвестирования в стоимость в течение такого периода требовало невероятно высокой терпимости к боли.

Что случилось дальше? Вы угадали...

14. Ничего не делать (низкая частота) обычно лучше, чем делать что-то (высокая частота). Первое — не навредите.

На рынках нас постоянно заманивают просто сделать что-то. Покупать. Продавать. Шортить. Покрывать короткие продажи.

Но для большинства инвесторов такие действия происходят без каких-либо убедительных доказательств того, что предпочтительнее вообще ничего не делать.

Тогда не должно быть сюрпризом, что активность обратно пропорциональна доходности.

Примечание: годовой доход в зависимости от месячного оборота.

15. Не бойся сказать «Я не знаю». Оставайтесь в рамках своего «круга компетенции».

Где будет S&P 500 в конце 2020 года?

Как насчет доходности 10-летних казначейских облигаций?

Кто победит на выборах в следующем году?

Является ли золото хорошей инвестицией сегодня?

Когда будет окончена торговая война?

Продолжит ли ФРС снижать ставки в следующем году?

Когда наступит следующая рецессия?

Заманчиво поверить, что у вас должен быть ответ на такие вопросы, чтобы преуспеть в качестве инвестора, но верно и обратное.

Думать, что вы что-то знаете, и действовать в соответствии с этим мнением может быть гораздо вреднее, чем признавать, что вы просто не знаете.

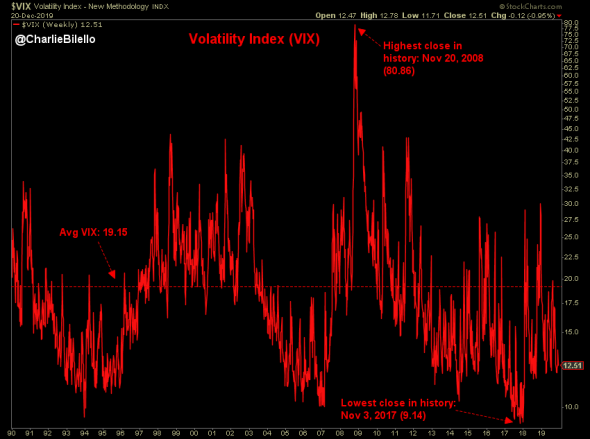

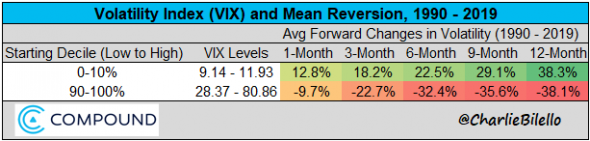

16. Волатильность и «настроения на рынке» являются среднереверсивными в экстремальных ситуациях.

Когда всплески волатильности и страха огромны, может казаться, что плохие новости никогда не закончатся.

Но, время исцеляет все страхи и хорошие новости уже на горизонте.

Когда волатильность поднимается до экстремальных значений, она имеет тенденцию к падению. Когда она опускается, она имеет тенденцию подниматься.

«Возврат к среднему — железное правило финансовых рынков.»

17. Никто не позвонит в колокол и не возвестит что мы на вершине или на дне. Большинство увидят вершины и дно задним числом.

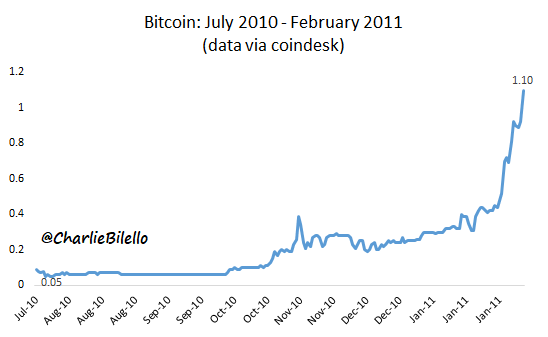

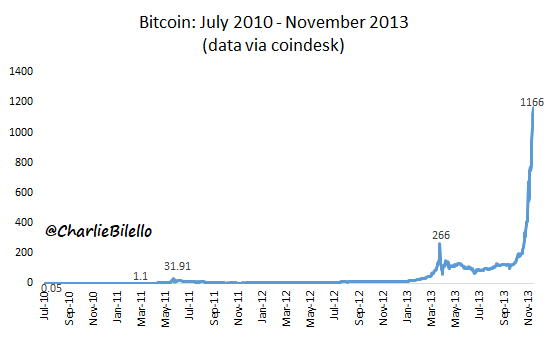

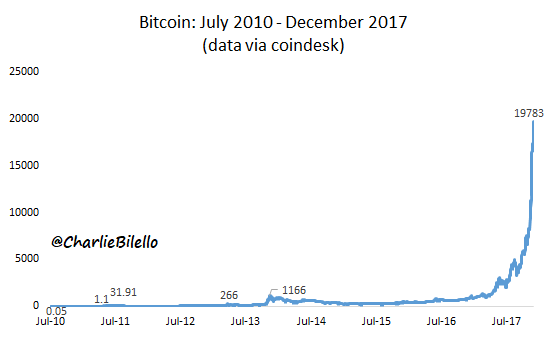

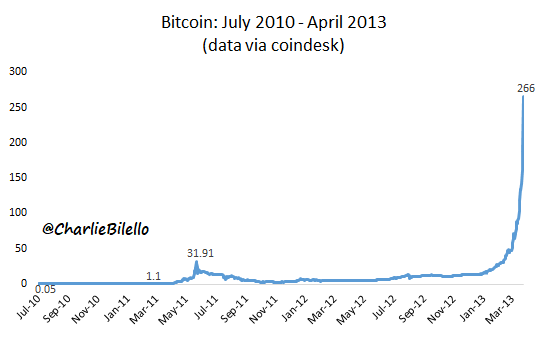

Взгляните на эту диаграмму. По-вашему, это похоже на вершину?

Еще нет? Уверены, что это выглядит как вершина, верно?

Ага, вот оно. Ясно, как день. Если бы только кто-нибудь позвонил в колокол.

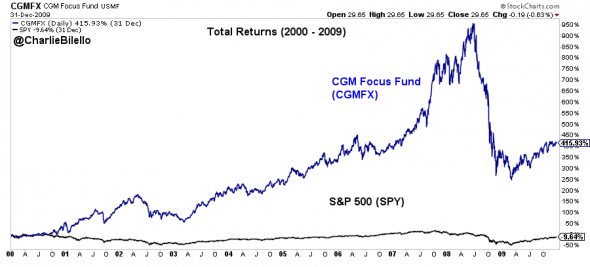

18. Лучшей стратегией является та, которой вы можете придерживаться достаточно долго, чтобы пожинать ее плоды.

Определение «наилучшей» стратегии является невозможной задачей, но еще сложнее придерживаться такой стратегии.

Возьмите «фонд десятилетия» с 2000 по 2009 год: CGM Focus. Он рос более чем на 18% ежегодно (более чем на 3% лучше своего ближайшего конкурента), в то время как его акционеры теряли 11% ежегодно.

Как такое возможно?

Инвесторы вкладывали деньги в фонд после сильной доходности и выводили деньги после слабой доходности. Они покупали высоко и продавали низко, не имея возможности держаться, когда наступали трудные времена.

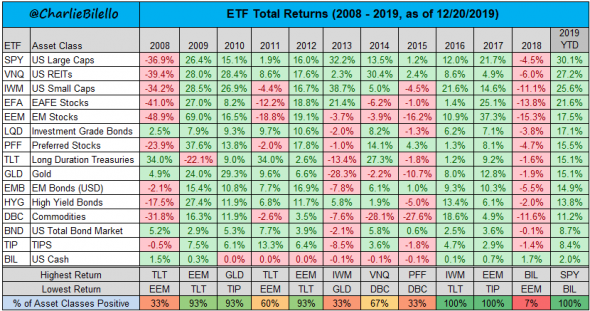

19. Диверсификация и распределение активов защищают нас от неспособности предсказать будущее.

Какой класс активов будет лучшим в 2020 году? А какой худшим ?

Если бы мы могли предсказать будущее, мы бы владели всеми лучшими и ни одним из худших.

Но, увы, такие прогнозы невозможны, поэтому мы диверсифицируем.

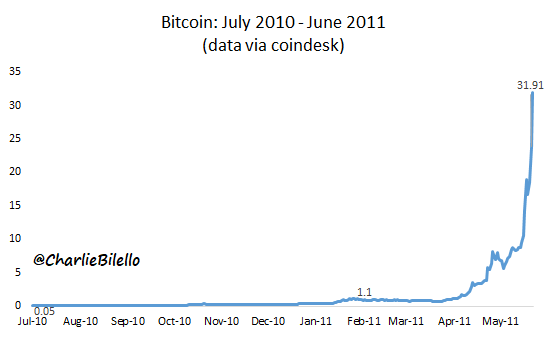

20. Научитесь контролировать свои эмоции, иначе ваши эмоции будут контролировать вас.

Страх и жадность — первобытные эмоции. Мы готовы на них реагировать. Это хорошо служило нам с точки зрения эволюции, но, инвестируя, они приносят больше вреда, чем пользы.

Когда рынки падают, мы боимся потерять все и вынуждены продавать, чтобы остановить боль.

Когда рынки растут, мы боимся упустить будущие выгоды и стремимся покупать, чтобы покончить с сожалением.

Когда возникает искушение действовать, основываясь на страхе или жадности, отойдите. Сделайте глубокий вдох, прогуляйтесь, почитайте книгу, посмотрите любимый фильм. Когда вы вернетесь, рынок будет на месте, и вы будете в лучшем состоянии, чтобы принять любое решение.

«В мире есть три великие силы: глупость, страх и жадность.»

-АЛЬБЕРТ ЭЙНШТЕЙН

теги блога Denis

- data

- ES

- ES futures

- ES1

- Meta Trader 5

- Metatrader

- MetaTrader 5

- multicharts

- QQQ

- spx

- spy

- vix

- акции

- американские акции

- американские брокеры

- американские опционы

- американский рынок

- бабочка

- волатильность

- вопрос

- данные

- Котировки

- опцион

- опцион колл

- опционы

- Паук

- правила

- пут

- рынки

- хеджирование

Когда рынки растут, мы боимся упустить будущие выгоды и стремимся покупать, чтобы покончить с сожалением.»

Не понял — так это правильно или не правильно — продавать падающие рынки и покупать растущие?

И пока не понял — плюс поставить не могу, хотя пальцы и тянутся.

как я понял, в этой статье рассматривается поведение инвестора, а не спекулянта, поэтому термины «покупать» и «продавать» здесь, скорее всего, используются в смысле инвестировать и сокращать вложения, а не торговать без покрытия.

Таким образом, боль вызывает то, что инвестор покупает растущий рынок, а потом, когда рынок падает, вместо того, чтобы наращивать позицию, продаёт ранее купленные бумаги.

Поэтому, в данном случае, продавать (то есть продавать ранее купленные бумаги, а не шортить) падающий рынок — неправильно.

Я так полагаю, что весь смысл статьи сводится к тому, что торговать необходимо только на долгосроке и только через ребалансировку портфеля (без шортов и плечей). В этой логике Вы, продаёте относительно сильно растущие бумаги и покупаете относительно сильно падающие бумаги, делая так, чтобы доля выбранных в портфель активов была постоянной. В среднем, при такой тактике (безотносительно к отдельной бумаги, а в целом по портфелю) Вы покупаете дёшево, продаёте дорого.

С этим согласен. А вот с этим нет:

«и только через ребалансировку портфеля (без шортов и плечей). В этой логике Вы, продаёте относительно сильно растущие бумаги и покупаете относительно сильно падающие бумаги»

Ребалансировка у каждого своя, как по правилам, так и по таймингу (вплоть до дня, недели), что с натяжкой подходит под пассивные инвестиции (правило 12) и правило 14 (ничего не делать обычно лучше, чем делать что-то).

Согласен

«а х*й его знает». (на 43:45)