SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Акции Магнита остаются привлекательным инструментом для вложений - Финам

- 29 октября 2020, 12:23

- |

Сегодня, 29 октября, один из ведущих в России ретейлеров «Магнит» представил сильные финансовые результаты за 3 квартал текущего года. Стоит отметить, что в минувшем квартале совокупная выручка возросла на 11,9% г/г и достигла 383,2 млрд рублей, при этом темпы роста сопоставимых продаж составили 6,9%.

Валовая рентабельность составила 23,8%, увеличившись на 134 б.п. год к году, а показатель EBITDA составил 27,6 млрд рублей, при этом рентабельность по EBITDA показала наибольший рост год к году с начала текущего года и достигла 7,2%. Чистая прибыль, в свою очередь, подскочила на 174,1% г/г и составила 9,6 млрд рублей.

Несмотря на нестабильность макроэкономической ситуации «Магниту» удалось зафиксировать финансовые результаты, превзошедшие ожидания самой компании. По заявлениям генерального директора компании, значительные темпы роста сопоставимых продаж наблюдаются и в октябре, что будет способствовать хорошим результатам в четвертом квартале. Несмотря на снижение прямого положительного влияния пандемии на выручку при сохранении расходов, связанных с коронавирусом, продажи компании остаются стабильными, а рентабельность растет.

( Читать дальше )

Валовая рентабельность составила 23,8%, увеличившись на 134 б.п. год к году, а показатель EBITDA составил 27,6 млрд рублей, при этом рентабельность по EBITDA показала наибольший рост год к году с начала текущего года и достигла 7,2%. Чистая прибыль, в свою очередь, подскочила на 174,1% г/г и составила 9,6 млрд рублей.

Несмотря на нестабильность макроэкономической ситуации «Магниту» удалось зафиксировать финансовые результаты, превзошедшие ожидания самой компании. По заявлениям генерального директора компании, значительные темпы роста сопоставимых продаж наблюдаются и в октябре, что будет способствовать хорошим результатам в четвертом квартале. Несмотря на снижение прямого положительного влияния пандемии на выручку при сохранении расходов, связанных с коронавирусом, продажи компании остаются стабильными, а рентабельность растет.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Угроза исключения акции ММК из индекса MSCI остается негативным драйвером - Альфа-Банк

- 23 октября 2020, 14:32

- |

Компания MMK вчера представила сильные финансовые результаты за 3К20 по МСФО на фоне восстановления объемов продаж и повышения цен в России. В результате EBITDA достигла $350 млн, что на 55% выше к/к, что поддержало свободный денежный поток компании. ММК эффективно сократила оборотный капитал на фоне благоприятной конъюнктуры внутреннего рынка. После высвобождения оборотного капитала в размере $190 млн, СДП составил $335 млн, что привело к увеличению дивидендных потоков. Дивидендная доходность, по нашей оценке, составит 6% по дивидендным выплатам, рекомендованным за 3К20. По состоянию на 3К20 чистый долг ММК был отрицательным. Компания рекомендовала выплатить дивиденды за 3К20 в размере 2,391 руб. на акцию. В соответствии с действующей дивидендной политикой коэффициент дивидендных выплат составил 100% СДП. Дата закрытия реестра назначена на 14 января 2021.

Компания скорректировала прогноз капиталовложений на 2020 примерно до $700 млн. в связи с ослаблением курса рубля и переносом сроков реализации некоторых проектов. Капиталовложения на 2021 ожидаются на уровне $900-950 млн при курсе рубля к доллару на уровне 72 руб./долл. Снижение оборотного капитала в 3К20 предполагает его рост в 4К20, тем не менее, ожидаемый рост объемов продаж и продолжающийся рост цен на сталь должны нейтрализовать динамику оборотного капитала в 4К20. Что касается комментариев менеджмента, в 4К20 компания намерена реализовать 3 млн т стальной продукции в 4К20 и видит потенциал для повышения внутренних цен на 5-6% в текущем квартале.

( Читать дальше )

Компания скорректировала прогноз капиталовложений на 2020 примерно до $700 млн. в связи с ослаблением курса рубля и переносом сроков реализации некоторых проектов. Капиталовложения на 2021 ожидаются на уровне $900-950 млн при курсе рубля к доллару на уровне 72 руб./долл. Снижение оборотного капитала в 3К20 предполагает его рост в 4К20, тем не менее, ожидаемый рост объемов продаж и продолжающийся рост цен на сталь должны нейтрализовать динамику оборотного капитала в 4К20. Что касается комментариев менеджмента, в 4К20 компания намерена реализовать 3 млн т стальной продукции в 4К20 и видит потенциал для повышения внутренних цен на 5-6% в текущем квартале.

( Читать дальше )

Новости рынков |EBITDA ММК в четвертом квартале на уровне $400 млн - амбициозная, но достижимая цель - Атон

- 23 октября 2020, 11:55

- |

ММК представил финансовые результаты за 3К20

Выручка ММК составила $1 565 млн (+23% кв/кв), показатель EBITDA увеличился до $350 млн (+55% кв/кв), рентабельность EBITDA составила 22.4% (+4.6 пп кв/кв), а чистая прибыль достигла $102 млн (+76% кв/кв). На результаты компании благоприятно повлияло увеличение объемов продаж в совокупности с ростом цен на сталь в России и в мире. Свободный денежный поток (FCF) составил $335 млн за счет высвобождения оборотного капитала; совет директоров ММК рекомендовал выплатить дивиденды в размере 100% FCF, что составляет 2 391 руб. на акцию с доходностью 6.2%. Соотношение чистый долг/EBITDA у ММК на конец 3К20 находилось на уровне 0.03x, отражая один из самых низких в металлургической отрасли уровней долговой нагрузки. Также отметим, что ММК понизила прогноз капзатрат на 2020 до $700 млн, что обусловлено переносом сроков строительства новой коксовой батареи и девальвацией рубля.

Выручка ММК составила $1 565 млн (+23% кв/кв), показатель EBITDA увеличился до $350 млн (+55% кв/кв), рентабельность EBITDA составила 22.4% (+4.6 пп кв/кв), а чистая прибыль достигла $102 млн (+76% кв/кв). На результаты компании благоприятно повлияло увеличение объемов продаж в совокупности с ростом цен на сталь в России и в мире. Свободный денежный поток (FCF) составил $335 млн за счет высвобождения оборотного капитала; совет директоров ММК рекомендовал выплатить дивиденды в размере 100% FCF, что составляет 2 391 руб. на акцию с доходностью 6.2%. Соотношение чистый долг/EBITDA у ММК на конец 3К20 находилось на уровне 0.03x, отражая один из самых низких в металлургической отрасли уровней долговой нагрузки. Также отметим, что ММК понизила прогноз капзатрат на 2020 до $700 млн, что обусловлено переносом сроков строительства новой коксовой батареи и девальвацией рубля.

EBITDA ММК за 3К20 соответствует консенсус-прогнозу, но уровень FCF приятно удивил — соответственно, промежуточная дивидендная доходность бумаги в 3К20 оказалась самой высокой в секторе. Фактическая EBITDA по итогам 9М20 составляет 72% от консенсус-прогноза на 2020, а в 4К20 предполагается получить $400 млн, что, на наш взгляд, несколько амбициозная, но вполне достижимая цель. Наш рейтинг по ММК — НЕЙТРАЛЬНО; компания торгуется с консенсус-мультипликатором EV/EBITDA 2020 3.8х, что соответствует 5-летнему среднему уровню.Атон

Новости рынков |НЛМК выглядит позитивно для долгосрочных вложений - Альфа-Банк

- 22 октября 2020, 17:41

- |

Компания НЛМК вчера представила финансовые результаты за 3К20 по МСФО. EBITDA оказалась на 4% ниже прогноза рынка и на 1% ниже наших ожиданий. 3К20 EBITDA составила $579 млн (-1% к/к). Как сообщает компания, отрицательная динамика EBITDA в 3К20 была, главным образом, обусловлена производственными потерями в период ремонтных работ на конвейерной галерее на Стойленском ГОКе после аварии в сентябре. Рост цен на сталь и ослабление курса рубля к доллару отчасти нейтрализовали последствия аварии. Без учета аварии на СГОКе 3К20 EBITDA составила бы $639 млн, что подразумевало бы рост 10% к/к.

СДП за 3К20 превысил наш прогноз и составил $239 млн. НЛМК значительно увеличил капиталовложения в 3К20 в связи с крупным капитальным ремонтом доменного и сталеплавильного производства на основной производственной площадке в Липецке. Компания подтвердила свой производственный прогноз на 2020 г. на уровне 12,2-12,3 млн тонн стали после завершения крупных капитальных ремонтов первых переделов. Производство стали в 2021 г., как ожидается, составит 14,2млн тонн, что на 15% выше г/г.

( Читать дальше )

СДП за 3К20 превысил наш прогноз и составил $239 млн. НЛМК значительно увеличил капиталовложения в 3К20 в связи с крупным капитальным ремонтом доменного и сталеплавильного производства на основной производственной площадке в Липецке. Компания подтвердила свой производственный прогноз на 2020 г. на уровне 12,2-12,3 млн тонн стали после завершения крупных капитальных ремонтов первых переделов. Производство стали в 2021 г., как ожидается, составит 14,2млн тонн, что на 15% выше г/г.

( Читать дальше )

Новости рынков |Северсталь - фаворит в российском стальном секторе - Атон

- 22 октября 2020, 10:44

- |

Северсталь опубликовала финансовые результаты за 3К20

Выручка увеличилась на 18% до $1 875 млн (-1% против консенсуса, -2% против АТОНа) на фоне восстановления цен на сталь и роста объемов продаж. EBITDA выросла на 31% кв/кв до $656 млн (+4% против консенсуса, +10% против АТОНа), а рентабельность EBITDA составила 35.0% (+3.5 пп кв/кв), что является одним из самых высоких показателей по отрасли. Свободный денежный поток увеличился до $382 млн (против $190 млн во 2К20) на фоне роста прибыли и высвобождения оборотного капитала, а соотношение чистый долг/EBITDA составило 0.77x (против 0.82x во 2К20). Северсталь полагает, что внутренние цены на сталь останутся устойчивыми в 4К20 и обновила свой прогноз на 2020 (ожидает, что внутреннее потребление стали снизится примерно на 6% против 2019).

Выручка увеличилась на 18% до $1 875 млн (-1% против консенсуса, -2% против АТОНа) на фоне восстановления цен на сталь и роста объемов продаж. EBITDA выросла на 31% кв/кв до $656 млн (+4% против консенсуса, +10% против АТОНа), а рентабельность EBITDA составила 35.0% (+3.5 пп кв/кв), что является одним из самых высоких показателей по отрасли. Свободный денежный поток увеличился до $382 млн (против $190 млн во 2К20) на фоне роста прибыли и высвобождения оборотного капитала, а соотношение чистый долг/EBITDA составило 0.77x (против 0.82x во 2К20). Северсталь полагает, что внутренние цены на сталь останутся устойчивыми в 4К20 и обновила свой прогноз на 2020 (ожидает, что внутреннее потребление стали снизится примерно на 6% против 2019).

EBITDA Северстали выросла на 30.9% кв/кв до $656 млн, превысив консенсус-прогноз на 4%, а также оказалась выше ранее опубликованного показателя НЛМК в $579 млн (-1% кв/кв). Совет директоров Северстали рекомендовал дивиденды в размере 37.34 руб. на акцию (дата закрытия реестра 8 декабря), что также выше, чем ожидалось, на наш взгляд, и предполагает доходность 3.7% и 107% FCF (по текущему курсу 76.7 руб. за доллар США). Северсталь торгуется с консенсус-мультипликатором EV/EBITDA 2021П 5.0x против 5.6x у НЛМК, и мы подтверждаем ее в качестве нашего фаворита в секторе.Атон

Новости рынков |НЛМК компенсировала свое отставание щедрыми дивидендами - Атон

- 22 октября 2020, 10:27

- |

НЛМК опубликовала финансовые результаты за 3К20

Выручка увеличилась до $2 229 млн (+3% кв/кв) на фоне роста продаж стальной продукции на 2%. Показатель EBITDA составил $579 млн (-1% кв/кв) из-за потерь производства в период восстановления конвейерной галереи на Стойленском ГОКе в сентябре. Рентабельность EBITDA составила 26% (-1 пп кв/кв). Свободный денежный поток достиг $239 млн (-21% кв/кв) в связи с ростом капзатрат из-за второй очереди ремонтов доменного и сталеплавильного производств на Липецкой площадке. Чистая долговая нагрузка по состоянию на конец 3К20 составила 0.9x, и компания рекомендовала выплатить дивиденды за 3К20 в размере $500 млн. НЛМК отметила, что на фоне роста спроса на сталь мировые производители начали возобновлять производство, и средняя загрузка мощностей в мире достигла более 80%, т.е. возвращается к докризисным уровням.

Выручка увеличилась до $2 229 млн (+3% кв/кв) на фоне роста продаж стальной продукции на 2%. Показатель EBITDA составил $579 млн (-1% кв/кв) из-за потерь производства в период восстановления конвейерной галереи на Стойленском ГОКе в сентябре. Рентабельность EBITDA составила 26% (-1 пп кв/кв). Свободный денежный поток достиг $239 млн (-21% кв/кв) в связи с ростом капзатрат из-за второй очереди ремонтов доменного и сталеплавильного производств на Липецкой площадке. Чистая долговая нагрузка по состоянию на конец 3К20 составила 0.9x, и компания рекомендовала выплатить дивиденды за 3К20 в размере $500 млн. НЛМК отметила, что на фоне роста спроса на сталь мировые производители начали возобновлять производство, и средняя загрузка мощностей в мире достигла более 80%, т.е. возвращается к докризисным уровням.

Результаты НЛМК оказались чуть хуже консенсус-прогноза — на 2% в части выручки и на 4% в части EBITDA. Однако отставание было компенсировано очень щедрыми дивидендами, которые превысили FCF за период более чем в два раза, обеспечив доходность 3.7% — 6.43 руб. на акцию, включая 3.21 руб. на акцию, которые призваны компенсировать снижение дивидендов в 4К19. Дата закрытия реестра — 29 декабря. Мы сохраняем рейтинг ВЫШЕ РЫНКА по НЛМК, которая торгуется с форвардным консенсус-мультипликатором EV/EBITDA 5.7x против среднего значения 5.2x у российских сталелитейных компаний.Атон

Новости рынков |Еврооблигация Норникель 25 - интересный выбор на среднем отрезке дюрации - Финам

- 19 октября 2020, 17:34

- |

С 12 октября 2020 г. к обращению в малом лоте (1 бумага) на Мосбирже допущены еврооблигации «Норникеля» с погашением в 2025 г… Это уже третий выпуск этого эмитента (после евробондов с погашением в 2022 и 2023 гг.), имеющий листинг на Московской бирже. Торговля на Мосбирже повышает доступность евробондов для розничных инвесторов, поскольку минимальный лот составляет всего 1 тыс. долларов. Отметим, что выпуск доступен для неквалифицированных инвесторов.

( Читать дальше )

Данный евробонд представляет интерес, в частности, в контексте того, что купон по еврооблигациям облагается налогом, а GMKNRM 25 имеет сравнительно невысокий купон. Это связано с тем, что данный евробонд размещен в прошлом месяце, тогда как в текущий период российские эмитенты имеют возможность размещаться по минимальным в постсоветской истории России долларовым ставкам. Например, данный 5-летний выпуск был размещен под 2,55% годовых. Отметим, что обращение на организованном рынке дает возможность держателям бумаг получить налоговый вычет (напомним, что кроме купона налогом по корпоративным и банковским еврооблигациям облагается и валютная переоценка). При удержании ценной бумаги в портфеле более трех лет инвестор имеет право подать на налоговый вычет в размере до 3 млн руб. в год за каждый полный год по истечении трех лет.Ковалев Алексей

( Читать дальше )

Новости рынков |Определенность в тарифной политике Транснефти снижает риски для дивидендов - Sberbank CIB

- 19 октября 2020, 14:26

- |

Котировки «Транснефти» в течение этого года находятся под давлением в связи с соглашениями в рамках ОПЕК+, ослаблением рубля, тарифными рисками и исключением акций компании из индексов MSCI. С начала года они упали на 16%. Впрочем, хотя объемы дивидендных выплат, вероятнее всего, будут ограничены до 2022 года включительно, недавно одобренная новая тарифная политика на период до 2030 года, которая предусматривает ежегодную индексацию в соответствии с инфляцией, на наш взгляд, должна обеспечить существенное повышение инвестиционной привлекательности акций «Транснефти».

Если исходить из того, что среди акционеров будет распределяться 50% чистой прибыли, дивидендная доходность уже в 2023 году должна превысить 10%, а в 2025 — достичь 14%. При этом, поскольку свободные денежные потоки компании будут обеспечены антиинфляционной индексацией, их доходность в рублевом выражении на уровне почти 30% (моделируемая на 2025 год) выглядит весьма убедительно и обеспечивает в будущем возможность для позитивных изменений с точки зрения дивидендной политики. Мы рекомендуем ПОКУПАТЬ «префы» «Транснефти» и присваиваем им новую целевую цену — 250 тыс. руб. за акцию.

( Читать дальше )

Если исходить из того, что среди акционеров будет распределяться 50% чистой прибыли, дивидендная доходность уже в 2023 году должна превысить 10%, а в 2025 — достичь 14%. При этом, поскольку свободные денежные потоки компании будут обеспечены антиинфляционной индексацией, их доходность в рублевом выражении на уровне почти 30% (моделируемая на 2025 год) выглядит весьма убедительно и обеспечивает в будущем возможность для позитивных изменений с точки зрения дивидендной политики. Мы рекомендуем ПОКУПАТЬ «префы» «Транснефти» и присваиваем им новую целевую цену — 250 тыс. руб. за акцию.

( Читать дальше )

Новости рынков |Рекомендованный размер дивидендов соответствует дивидендной политике Лукойла - Атон

- 16 октября 2020, 10:34

- |

Совет директоров Лукойла рекомендовал промежуточные дивиденды: 46 руб. на акцию, доходность 1.1%

Совет директоров ЛУКОЙЛа рекомендовал выплатить промежуточные дивиденды в размере 46 руб. на одну обыкновенную акцию. Сумма дивидендов подлежит утверждению на ВОСА компании, назначенном на 3 декабря. Дата закрытия реестра намечена на 18 декабря 2020.

Совет директоров ЛУКОЙЛа рекомендовал выплатить промежуточные дивиденды в размере 46 руб. на одну обыкновенную акцию. Сумма дивидендов подлежит утверждению на ВОСА компании, назначенном на 3 декабря. Дата закрытия реестра намечена на 18 декабря 2020.

Рекомендованная сумма дивидендов не стала сюрпризом, поскольку она полностью соответствует дивидендной политике группы и уже упоминалась в ходе телеконференции по итогам 1П20. Доходность по промежуточным дивидендам — 1.1%, что составляет 20% от совокупных дивидендов за 2020 (по оценкам АТОНа).Атон

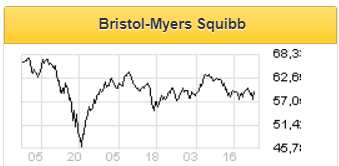

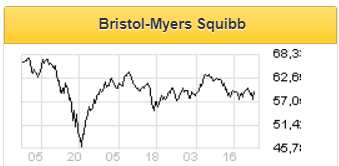

Новости рынков |Bristol Myers — целеустремленная и недооцененная компания - Финам

- 07 октября 2020, 20:17

- |

Bristol Myers Squibb — американская биофармацевтическая компания с рыночной капитализацией $ 135,01 млрд. История компании уходит корнями в XIX век — в 1858 году основана корпорация Squibb, а в 1899 году — Bristol Myers, их слияние произошло в 1989 году.

У Bristol Myers Squibb насчитывается свыше 30 реализуемых на рынке препаратов, в том числе Eliquis для предотвращения тромбов и уменьшения риска инсультов, Opdivo для лечения некоторых видов рака, Orencia от ревматоидного и псориатического артрита, Sprycel для терапии некоторых видов лейкемии и Yervoy для лечения поздних стадий меланомы. Все эти препараты приносят компании растущую выручку.

В линейке экспериментальных препаратов Bristol Myers насчитываются десятки наименований в сферах онкологии и иммунологии, кардиологии и фиброзных заболеваний.

Опубликованную компанией отчетность за второй квартал мы оцениваем в целом конструктивно, и положительная динамика выручки по основным наименованиям не дает причин для пессимизма.

( Читать дальше )

У Bristol Myers Squibb насчитывается свыше 30 реализуемых на рынке препаратов, в том числе Eliquis для предотвращения тромбов и уменьшения риска инсультов, Opdivo для лечения некоторых видов рака, Orencia от ревматоидного и псориатического артрита, Sprycel для терапии некоторых видов лейкемии и Yervoy для лечения поздних стадий меланомы. Все эти препараты приносят компании растущую выручку.

В линейке экспериментальных препаратов Bristol Myers насчитываются десятки наименований в сферах онкологии и иммунологии, кардиологии и фиброзных заболеваний.

Опубликованную компанией отчетность за второй квартал мы оцениваем в целом конструктивно, и положительная динамика выручки по основным наименованиям не дает причин для пессимизма.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс