SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Дивиденды Татнефти за 4 квартал могут составить 2,6 рубля на акцию - АК Барс Финанс

- 06 апреля 2020, 14:10

- |

«Татнефть» рассматривает несколько сценариев выплаты итоговых дивидендов за 2019 г., сообщил помощник генерального директора по корпоративным финансам компании Василий Мозговой в ходе телефонной конференции для инвесторов. Он подчеркнул, что компания сохраняет осторожность, чтобы обеспечить стабильность операций, а также что у «Татнефти» нет намерений менять дивидендную политику. По его словам, «распределение 100% свободного денежного потока остается основным подходом при распределении дивидендов».

По итогам 2019 г. свободный денежный поток «Татнефти» составил 152,8 млрд руб. Вместе с тем, «Татнефть» уже выплатила по 64,47 руб. на все виды акций за 9 месяцев 2019 г. (всего, в совокупности, выплаты за 9 месяцев 2019 г. составили 150 млрд руб.).

По итогам 2019 г. свободный денежный поток «Татнефти» составил 152,8 млрд руб. Вместе с тем, «Татнефть» уже выплатила по 64,47 руб. на все виды акций за 9 месяцев 2019 г. (всего, в совокупности, выплаты за 9 месяцев 2019 г. составили 150 млрд руб.).

По нашим оценкам, дивиденды «Татнефти» за IV кв. могут составить 2,6 руб. на а.о. и а.п. за IV кв., а в сумме за 2019 г. 67,06 руб. на оба типа акций, если компания продолжит направлять на выплату дивидендов 100% чистой прибыли по РСБУ. Годовая дивидендная доходность «Татнефти» по итогам 2019 г. вероятно превысит 11%.ИК «АК БАРС Финанс»

- комментировать

- Комментарии ( 1 )

Новости рынков |Дивидендная история в акциях Сбербанка и других банков отходит на второй план - Альфа-Банк

- 03 апреля 2020, 15:26

- |

Большинство участников рынка, вероятно, не ожидали отсрочки дивидендных выплат на два месяца. Таким образом, эта информация умеренно негативно с точки зрения настроения вокруг акций «Сбербанка», однако, с другой стороны, сохранение денежных средств в размере 422 млрд руб. в банке еще на два месяца (потенциально неспокойных), на наш взгляд, предоставляет банку больше гибкости.

«Альфа-Банк»

( Читать дальше )

Однако в целом, несмотря на то, что рекомендация дивидендов за 2019 предполагает высокую дивидендную доходность на уровне 10-11%, дивидендная история в акциях «Сбербанка» и других банков отходит на второй план. Рынок пытается учесть в котировках последствия пандемии на экономику и бизнес банков, при этом основной риск связан с потенциальным ухудшением качества кредитов. Цифры по РСБУ за апрель, а также финансовые результаты за 1К20 по МСФО и конференц-звонок с менеджментом – таковы ближайшие катализаторы для акций, которые потенциально должны прояснить ситуацию.Кипнис Евгений

«Альфа-Банк»

( Читать дальше )

Новости рынков |МосБиржа отлично себя чувствует в условиях нынешней турбулентности рынка - Атон

- 03 апреля 2020, 14:17

- |

В марте 2020 года общий объем торгов на рынках Московской биржи вырос на 48,8%, составив 98,8 трлн рублей – максимальное значение за всю историю биржевых торгов.

МосБиржа продемонстрировала исключительно сильные показатели во всех сегментах. Общий объем торгов по всем рынкам биржи в марте увеличился на 48.8% и достиг абсолютного рекорда в 98.8 трлн руб.

МосБиржа продемонстрировала исключительно сильные показатели во всех сегментах. Общий объем торгов по всем рынкам биржи в марте увеличился на 48.8% и достиг абсолютного рекорда в 98.8 трлн руб.

Биржа отлично себя чувствует в условиях нынешней турбулентности рынка, получая дополнительные комиссионные доходы за счет роста объемов торгов и волатильности, а стремительно растущие средства участников биржи приносят ей процентный доход. В результате EPS бумаги не только хорошо защищен, но и предполагает существенный потенциал роста по сравнению с текущим консенсусом (без изменений г/г).Атон

Акции биржи торгуются с уровнем дивидендов 7.93 руб. на акцию, что предполагает дивидендную доходность 8.15%. Дата закрытия реестра — 15 мая. Мы подтверждаем положительный взгляд на бумагу.

Новости рынков |Дивиденды Алроса могут быть ниже прогнозного уровня - Альфа-Банк

- 01 апреля 2020, 13:29

- |

Акции «АЛРОСА» вчера торговались лучше рынка на фоне продолжающейся дискуссии вокруг возможной продажи алмазов Гохрану. Предложение поступило в прошлом году еще до того, как стали говорить о серьезных экономических последствиях от эпидемии коронавируса. Как сообщает агентство “Интерфакс”, объем продаж может составить около $0,5-$1 млрд, или 15%-30% годовой выручки «АЛРОСА».

В текущей ситуации это явно окажет поддержку производителю необработанных алмазов с высокой долей постоянных издержек. Тем не менее, мы сомневаемся в том, что продажа кардинально изменит общую картину, так как на данный момент мы не наблюдаем разворот на графике заболеваемости или его сглаживание, что говорит о множестве сценариях дальнейшего развития событий и продолжающемся давлении на рынки ювелирных украшений.

Между тем, глава Якутии Айсен Николаев в своем интервью агентству “Интерфакс” заявил, что «АЛРОСА» не рассматривает возможность отсрочки дивидендных выплат по итогам 2019 г., предложенную правительством как одна из мер поддержки госкомпаний. Совет директоров «АЛРОСА» будет рекомендовать дивиденды по итогам 2П19 по результатам апрельского заседания.

( Читать дальше )

В текущей ситуации это явно окажет поддержку производителю необработанных алмазов с высокой долей постоянных издержек. Тем не менее, мы сомневаемся в том, что продажа кардинально изменит общую картину, так как на данный момент мы не наблюдаем разворот на графике заболеваемости или его сглаживание, что говорит о множестве сценариях дальнейшего развития событий и продолжающемся давлении на рынки ювелирных украшений.

Между тем, глава Якутии Айсен Николаев в своем интервью агентству “Интерфакс” заявил, что «АЛРОСА» не рассматривает возможность отсрочки дивидендных выплат по итогам 2019 г., предложенную правительством как одна из мер поддержки госкомпаний. Совет директоров «АЛРОСА» будет рекомендовать дивиденды по итогам 2П19 по результатам апрельского заседания.

( Читать дальше )

Новости рынков |Дивидендная доходность Globaltrans должна составить около 11% - Газпромбанк

- 31 марта 2020, 17:35

- |

Globaltrans опубликовал отчетность по МСФО за 2019 г. и провел телефонную конференцию с участием главы компании Валерия Шпакова.

«Газпромбанк»

Позитивные моменты

— Подтвержденное стремление к солидным дивидендам. Как и было обозначено ранее, совет директоров предложил финальные дивиденды за 2019 г. в 46,6 руб. на акцию (соответствующее собрание акционеров назначено на 30 апреля). Кроме того, руководство подтвердило намерение выплатить такую же сумму, как промежуточные дивиденды за 2020 г. При текущей цене акций дивидендная доходность в обоих случаях должна составить около 11%.

— Положительная динамика финансовых результатов в 2П19, несмотря на давление на рынок полувагонов за этот период

— Выручка в 2П19 поднялась на 12% г/г (с поправкой на «сквозные» статьи). С учетом уверенного роста в 1П19 (+14% г/г) ее увеличение за год в целом составило 13% г/г, а фактический показатель на 3% превзошел ожидания рынка (консенсус-прогноз Интерфакса).

— EBITDA (скорректированная компанией) увеличилась в 2П19 на 17% г/г. Благодаря уверенному росту в 1П19 она по итогам 2019 г. в целом поднялась на 20% и превзошла ожидания рынка на 8%.

— Рост объема грузоперевозок в 2019 г на 3,5% г/г, тогда как РЖД за тот же период показали снижение этого показателя на 0,9%. В результате доля Globaltrans в общероссийском объеме грузоперевозок достигла 7,8% (7,4% в 2018 г.).

— Намерение компании сократить капвложения в 2020 г. примерно на 40% (около 5 млрд руб.) ввиду планируемого сокращения закупки вагонов и локомотивов. В прошлом году компания потратила на приобретение локомотивов 2,8 млрд руб.

— Увеличившаяся до 66% доля многолетних контрактов в клиентском портфеле после подписания нового трехлетнего контракта с «Газпром нефтью», которая входит в число клиентов, обслуживаемых в рамках многолетних контрактов наряду с Роснефтью, Металлоинвестом, ММК, ТМК и ЧТПЗ).

Негативные моменты

( Читать дальше )

Несмотря на растущее давление на тарифы на перевозки в полувагонах, финансовые результаты за 2П19 оказались хорошими. Однако главной новостью стало подтвержденное намерение выплатить щедрые финальные дивиденды за 2019 г и промежуточные за 2020 г. При текущих котировках дивидендная доходность в обоих случаях должна составить около 11%, что может поддержать акции компании, несмотря на ожидаемое в 1П20 давление на рентабельность. Отметим следующие моменты.Гончаров Игорь

«Газпромбанк»

Позитивные моменты

— Подтвержденное стремление к солидным дивидендам. Как и было обозначено ранее, совет директоров предложил финальные дивиденды за 2019 г. в 46,6 руб. на акцию (соответствующее собрание акционеров назначено на 30 апреля). Кроме того, руководство подтвердило намерение выплатить такую же сумму, как промежуточные дивиденды за 2020 г. При текущей цене акций дивидендная доходность в обоих случаях должна составить около 11%.

— Положительная динамика финансовых результатов в 2П19, несмотря на давление на рынок полувагонов за этот период

— Выручка в 2П19 поднялась на 12% г/г (с поправкой на «сквозные» статьи). С учетом уверенного роста в 1П19 (+14% г/г) ее увеличение за год в целом составило 13% г/г, а фактический показатель на 3% превзошел ожидания рынка (консенсус-прогноз Интерфакса).

— EBITDA (скорректированная компанией) увеличилась в 2П19 на 17% г/г. Благодаря уверенному росту в 1П19 она по итогам 2019 г. в целом поднялась на 20% и превзошла ожидания рынка на 8%.

— Рост объема грузоперевозок в 2019 г на 3,5% г/г, тогда как РЖД за тот же период показали снижение этого показателя на 0,9%. В результате доля Globaltrans в общероссийском объеме грузоперевозок достигла 7,8% (7,4% в 2018 г.).

— Намерение компании сократить капвложения в 2020 г. примерно на 40% (около 5 млрд руб.) ввиду планируемого сокращения закупки вагонов и локомотивов. В прошлом году компания потратила на приобретение локомотивов 2,8 млрд руб.

— Увеличившаяся до 66% доля многолетних контрактов в клиентском портфеле после подписания нового трехлетнего контракта с «Газпром нефтью», которая входит в число клиентов, обслуживаемых в рамках многолетних контрактов наряду с Роснефтью, Металлоинвестом, ММК, ТМК и ЧТПЗ).

Негативные моменты

( Читать дальше )

Новости рынков |Дополнительные источники инвестпривлекательности Россетей еще не реализованы - Газпромбанк

- 31 марта 2020, 14:48

- |

Прибыль «Россетей» за 2019 год по МСФО снизилась на 15,5% — до 105,29 млрд рублей, следует из отчетности компании. Выручка увеличилась на 0,8% — до 1,029 трлн рублей.

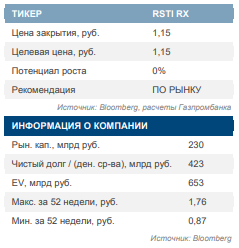

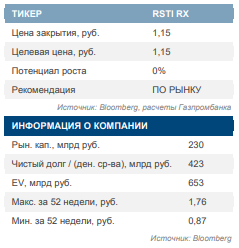

Мы скорректировали прогнозы и целевую цену (ЦЦ) для «Россетей» в свете результатов 2019 г. и уточненных планов капвложений компании. Мы также частично учли потенциальное влияние рассматриваемых, но публично пока не раскрытых изменений в дивидендной политике, благодаря которым может повыситься прозрачность и размер дивидендов.

( Читать дальше )

Мы скорректировали прогнозы и целевую цену (ЦЦ) для «Россетей» в свете результатов 2019 г. и уточненных планов капвложений компании. Мы также частично учли потенциальное влияние рассматриваемых, но публично пока не раскрытых изменений в дивидендной политике, благодаря которым может повыситься прозрачность и размер дивидендов.

Мы видим дополнительные источники инвестиционной привлекательности «Россетей», однако они еще не реализованы в полную силу. В их числе: а) регулятивные изменения в электросетевом секторе; б) повышение операционной эффективности компании благодаря программе «цифровой трансформации» и новой стратегии до 2030 г.; г) возможность частичной консолидации дочерних компаний, что может привести к снижению холдингового дисконта. С учетом новых прогнозов мы повышаем ЦЦ «Россетей» до 1,15 руб. за акцию, но сохраняем рекомендацию «ПО РЫНКУ».Гончаров Игорь

( Читать дальше )

Новости рынков |Globaltrans находится в очень устойчивой финансовой форме - Атон

- 31 марта 2020, 11:39

- |

Globaltrans: результаты за 2019 по МСФО: сильные показатели, дивидендная доходность 20%+

Скорректированная выручка Globaltrans за 2019 увеличилась на 13% г/г до 68.8 млрд руб. за счет роста средней цены за маршрут на 9% и роста грузооборота на 0.6%. Операционная себестоимость увеличилась всего на 5% до 29.4 млрд руб., что говорит об эффективном контроле над затратами. Скорректированный показатель EBITDA вырос на 20% до 39.5 млрд руб. (на 7% выше консенсуса Интерфакса), а подразумеваемая рентабельность EBITDA составила 57%. Чистая прибыль, скорректированная на долю миноритариев, составила 20.8 млрд руб. (+17.5% г/г; на 8% выше консенсуса). Капзатраты Globaltrans в прошлом году выросли всего на 9% до 14 млрд руб., а чистый долг увеличился до 23.6 млрд руб., соотношение чистый долг/EBITDA составило 0.6x. Совет директоров компании рекомендовал выплатить промежуточные дивиденды за 2П19 в размере 46.55 руб. на GDR, что соответствует ранее объявленному прогнозу компании. Отсечка по дивидендам по GDR установлена на 30 апреля 2020. Также компания поставила цель выплатить ту же сумму дивидендов за 1П20 (8.3 млрд руб.), что соответствует совокупной годовой дивидендной доходности 21%. Менеджмент считает текущий год непростым и полагает, что ценовое давление в сегменте полувагонов сохранится в 1П20, хотя динамика в сегменте вагонов-цистерн представляется сильной. Несмотря на экономическую турбулентность, менеджмент ожидает в этом году стабильный грузопоток, который должен быть поддержан ростом экспорта (угля).

( Читать дальше )

Скорректированная выручка Globaltrans за 2019 увеличилась на 13% г/г до 68.8 млрд руб. за счет роста средней цены за маршрут на 9% и роста грузооборота на 0.6%. Операционная себестоимость увеличилась всего на 5% до 29.4 млрд руб., что говорит об эффективном контроле над затратами. Скорректированный показатель EBITDA вырос на 20% до 39.5 млрд руб. (на 7% выше консенсуса Интерфакса), а подразумеваемая рентабельность EBITDA составила 57%. Чистая прибыль, скорректированная на долю миноритариев, составила 20.8 млрд руб. (+17.5% г/г; на 8% выше консенсуса). Капзатраты Globaltrans в прошлом году выросли всего на 9% до 14 млрд руб., а чистый долг увеличился до 23.6 млрд руб., соотношение чистый долг/EBITDA составило 0.6x. Совет директоров компании рекомендовал выплатить промежуточные дивиденды за 2П19 в размере 46.55 руб. на GDR, что соответствует ранее объявленному прогнозу компании. Отсечка по дивидендам по GDR установлена на 30 апреля 2020. Также компания поставила цель выплатить ту же сумму дивидендов за 1П20 (8.3 млрд руб.), что соответствует совокупной годовой дивидендной доходности 21%. Менеджмент считает текущий год непростым и полагает, что ценовое давление в сегменте полувагонов сохранится в 1П20, хотя динамика в сегменте вагонов-цистерн представляется сильной. Несмотря на экономическую турбулентность, менеджмент ожидает в этом году стабильный грузопоток, который должен быть поддержан ростом экспорта (угля).

( Читать дальше )

Новости рынков |Ключевой вопрос для инвестпривлекательности акций Татнефти - сохранение дивидендов на уровне 2018 года - Газпромбанк

- 30 марта 2020, 17:16

- |

Во вторник, 31 марта, перед началом торгов в Москве, «Татнефть» опубликует финансовые результаты за 4К19 и 2019 г. по МСФО.

Комментарии руководства компании по размеру дивидендов – ключевому показателю инвестиционной привлекательности «Татнефти» – могут быть озвучены до или во время телефонной конференции, запланированной на 3 апреля. Если компания будет придерживаться своего прежнего прогноза, то размер дивидендов за 2019–2020 гг. совпадет с уровнем 2018 г. и составит 85 руб. на акцию, что предполагает дивидендную доходность в 16,0% по обыкновенным и 16,9% по привилегированным акциям.

EBITDA в 4К19 может сократиться на 9% кв/кв. По нашим оценкам, в 4К19 выручка «Татнефти» снизилась на 5,5% кв/кв и на 2,9% г/г до 220 млрд руб. (3,6 млрд долл.), главным образом из-за снижения добычи нефти.

Объем переработки нефти в 4К19 вырос на 29% г/г (на 2% кв/кв) до 2,8 млн т после запуска второй установки первичной переработки нефти на ТАНЕКО в августе 2019 г. В соответствии со Стратегией-2030, «Татнефть» планирует вводить в эксплуатацию новые установки, постепенно повышая выход светлых нефтепродуктов.

( Читать дальше )

Комментарии руководства компании по размеру дивидендов – ключевому показателю инвестиционной привлекательности «Татнефти» – могут быть озвучены до или во время телефонной конференции, запланированной на 3 апреля. Если компания будет придерживаться своего прежнего прогноза, то размер дивидендов за 2019–2020 гг. совпадет с уровнем 2018 г. и составит 85 руб. на акцию, что предполагает дивидендную доходность в 16,0% по обыкновенным и 16,9% по привилегированным акциям.

EBITDA в 4К19 может сократиться на 9% кв/кв. По нашим оценкам, в 4К19 выручка «Татнефти» снизилась на 5,5% кв/кв и на 2,9% г/г до 220 млрд руб. (3,6 млрд долл.), главным образом из-за снижения добычи нефти.

Объем переработки нефти в 4К19 вырос на 29% г/г (на 2% кв/кв) до 2,8 млн т после запуска второй установки первичной переработки нефти на ТАНЕКО в августе 2019 г. В соответствии со Стратегией-2030, «Татнефть» планирует вводить в эксплуатацию новые установки, постепенно повышая выход светлых нефтепродуктов.

( Читать дальше )

Новости рынков |Акции ФСК ЕЭС в списке покупать - Финам

- 30 марта 2020, 13:51

- |

«ФСК ЕЭС» — сетевая компания, оператор Единой национальной электрической сети (ЕНЭС), обеспечивающий 50% энергопотребления страны. Основной акционер, контролирующий 80,13% капитала — «Россети».

ГК «Финам»

Прибыль акционеров «ФСК ЕЭС» снизилась на 6,7%, до 86,6 млрд руб., на фоне уменьшения доходов от техприсоединения, увеличения амортизационных отчислений и единовременных факторов. Денежный поток вырос на 26%, до 42 млрд руб.

Летом, по нашим оценкам, акционеры могут получить финальный дивиденд 0,0099 руб. с доходностью 6,2%. Всего за 2019 год ФСК ЕЭС может направить на выплаты 0,0187 руб., или всего 24 млрд руб., что соответствует коэффициенту 28% прибыли по МСФО.

Акции торгуются по нетребовательным мультипликаторам с оценкой 2,4–2,7х годовой прибыли 2019–2020П с дисконтом не только по отношению к электросетевому комплексу РФ, но и собственным средним значениям.

Сектор электроэнергетики относят к защитным активам, и мы считаем, что эффект антивирусных мер на бизнес компании будет намного меньше, чем на цикличные отрасли экономики.

Драйверы роста — завершение карантина, объявление финальных дивидендов, а также развитие темы со слиянием с «Россетями» и конвертацией акций / выкупом у миноритарных акционеров.

Мы рекомендуем «Покупать» акции «ФСК ЕЭС».Малых Наталия

ГК «Финам»

Прибыль акционеров «ФСК ЕЭС» снизилась на 6,7%, до 86,6 млрд руб., на фоне уменьшения доходов от техприсоединения, увеличения амортизационных отчислений и единовременных факторов. Денежный поток вырос на 26%, до 42 млрд руб.

Летом, по нашим оценкам, акционеры могут получить финальный дивиденд 0,0099 руб. с доходностью 6,2%. Всего за 2019 год ФСК ЕЭС может направить на выплаты 0,0187 руб., или всего 24 млрд руб., что соответствует коэффициенту 28% прибыли по МСФО.

Акции торгуются по нетребовательным мультипликаторам с оценкой 2,4–2,7х годовой прибыли 2019–2020П с дисконтом не только по отношению к электросетевому комплексу РФ, но и собственным средним значениям.

Сектор электроэнергетики относят к защитным активам, и мы считаем, что эффект антивирусных мер на бизнес компании будет намного меньше, чем на цикличные отрасли экономики.

Драйверы роста — завершение карантина, объявление финальных дивидендов, а также развитие темы со слиянием с «Россетями» и конвертацией акций / выкупом у миноритарных акционеров.

Новости рынков |Что будет с российскими нефтяными компаниями, если нефть будет на уровне $25? - Атон

- 27 марта 2020, 19:36

- |

Что будет с российскими нефтяными компаниями, если средняя цена на нефть по году будет на уровне $25 за баррель? Если предположить стрессовый сценарий (Brent $25/барр., курс 80), то EPS российских компаний может снизиться на 60-78% г/г, а дивидендная доходность упадет до уровня в 2-5%. Однако, сценарный анализ не учитывает ряд факторов, и самое важное, «ответ» компаний на текущие макроэкономические условия.

В реальности ситуация может оказаться лучше за счет снижения расходов компаниями и, в первую очередь, капитальных затрат. Например, «ЛУКОЙЛ» прогнозировал капитальные затраты на уровне до 550 млрд руб. (расчет основан на курсе 65 руб.), однако отмечает, что если текущие условия сохранятся, компания сможет снизить затраты как минимум на 1.5 млрд долл. США за счет иностранных проектов и переработки.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс