Блог им. point_31 |Инфляция, послы, деревья в итогах недели

- 19 июня 2021, 10:13

- |

Конец недели на мировых биржах явно не задался. Пятница окрасила рынки в коррекционные цвета. Индекс Мосбиржи за неделю потерял 1%. Поводом на первый взгляд могут служить новости из-за океана о надвигающейся инфляция в 2,5-3%. Ну да… нам то в России бояться такой инфляции. Сколько там у нас реальная сейчас?

Далее посыпался целый шквал новостей. ФРС оставила процентную ставку без изменений, но с намеком на скорое повышение. Встреча глав США и России завершилась без явно выраженных сдвигов. Послов вернут, но без прорывов в экономической сфере. Все это красивые поводы для повышения волатильности, но настоящей причиной коррекции служит банальная перегретость рынка и коррекция цен на сырье. Многие уже и забыли, что деревья не растут до небес.

В начале мая доллар отрисовал нам возможный уровень падения к 72 рублям. В течение месяца цена как раз туда и снизилась. Уровни рассматриваю с точки зрения набора позиции. Однако, нужно понимать, что осенью у нас выборы, а перед ними традиционно придавливают валюту вниз. Что мы увидим ближе к зиме? Вопрос риторический.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. point_31 |АЛРОСА - алмаз на рынке РФ. Мосбиржа для молодежи. Дивиденды Лукойла

- 11 июня 2021, 12:20

- |

Сегодня посмотрим на причины роста АЛРОСы, целевые уровни Лукойла и его дивиденды, а также разберем Мосбиржу. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 08.06.21:

( Читать дальше )

Блог им. point_31 |Лукойл - смена парадигм

- 11 июня 2021, 09:29

- |

Мои подписчики могли заметить мое отношение к Лукойлу. На протяжении многих лет я позитивно смотрю на перспективы компании. На успехи и адекватное управление бизнесом. Действительно, Лукойл по праву считается лидером нефтяного сектора РФ и любимчиком частных инвесторов. На примере отчета за 1 квартал я хочу заглянуть в будущее и определиться, стоит ли далее удерживать акции нефтяной компании.

Итак, выручка за первый квартал начала восстановление. 2020 год стал настоящим испытанием. Падение спроса, ограничения по добычи, пандемия… Все это давило на фин показатели. Еще в конце года мы заметили просвет в положении нефтяных компаний. За первый квартал выручка прибавила 22,6% и выросла до 1,9 трлн рублей. Цены на нефть и продукты нефтепереработки стали решающим фактором.

Операционные расходы увеличились незначительно, а убыток от курсовых разниц снизился более чем в 10 раз. Это позволило показать чистую прибыль в размере 158 млрд рублей, против убытка годом ранее, что и не удивительно. Такую картину мы сможем наблюдать по всему сектору. Дальше лучше, второй квартал принесет еще больше рентабельности.

А вот на что я обратил внимание, так это на снижение дивидендных выплат. Нельзя отрицать негативное влияние пандемии и снижение прибыли в 2020 году, из расчета которого берутся выплаты. Но ведь Лукойл считался дивидендным аристократом в России, из года в год повышая уровень выплат. Что мы видим, за 2020 год руководство рекомендовало 259 рублей на акцию, что ориентирует нас на 4,1% доходности. Снижение в 2 раза.

Это конечно же укладывается в рамки дивидендной политики и здравого смысла, но для меня слегка негативно с точки зрения восприятия, ведь у компании есть значительный запас прочности, чтобы поддержать звание дивидендного аристократа. В добавок руководство заявило о том, что не намерено рассматривать buyback по текущим ценам, тем самым указав на неприемлемые для этого цены акций. Отказ от buyback я также считаю негативным моментом, если уж сама компания считает цены, как минимум справедливыми, то апсайдов становится все меньше.

Ух ты, это наверное первая статья за 4 года, когда я описал больше негативных моментов. Нет… в топку все. Лукойл — отличная компания, которая на горизонте 1-2 года способна переписать исторические максимумы, а увеличение квот добычи повернуть в свою сторону. Отсюда и моя уверенность в перспективах, хоть и долгосрочных. Держу долю компании, доволен. Пока вы читаете эту статью, я скорее всего уже заправил свою машину именно на АЗС этой компании 😉

*Не является индивидуальной инвестиционной рекомендацией

Мой Telegram «ИнвестТема» -

( Читать дальше )

Блог им. point_31 |Удаление доллара и супер-дивиденды в итогах недели

- 05 июня 2021, 12:56

- |

Захватившая умы инвесторов эйфория продолжает оказывать на рынки позитивное влияние. Индекс Мосбиржи за неделю ударно прибавил 2,06% и закрылся выше рекордных 3800 п. Это намекает на продолжение тенденции, которую поддерживает ажиотаж на рынке сырья. Уже никого не волнует, что фондовые рынки цикличны, а сырьевой и подавно. Но об этом я напишу в отдельной статье. Сейчас итоги недели.

Котировкам нефти все-таки удалось преодолеть отметку в $70 и закрыться на уровне значений 2019 года. В нефти вижу лишь техническую картину, без возможного фундаментального обоснования роста. Нефть закончилась? — Нет. Может быть Саудиты не гонят танкерами нефть на рынки всего мира? — Нет. Где найти справедливую цену нефти сложно сказать. Это политический инструмент, на динамику которого мы можем смотреть лишь постфактум.

Доллар выкинули из Фонда национального благосостояния. Ну все, теперь то уж точно эти зеленые бумажки упадут. Курс рубля взметнет вверх, одаривая нас снижением цен на зарубежные товары. Так вы представляете дальнейшее развитие ситуации? Тут я бы не хотел делать выводы. Традиционно, каждый их сделает сам. Я же с вашего позволения буду набирать валютную позицию в зоне поддержки на 72-73.

Ралли в нефтяной отрасли перекинулось и на компании нефтегазового сектора. Все дружно прибавляют за неделю. В лидерах Лукойл +9,2%, Роснефть +6,4% и Газпромнефть +8,8%. Сургут исчерпал свой потенциал роста. Тем более долларовая кубышка компании сейчас страдает. За неделю префы Сургута +0,8%.

В центре внимания оказались бумаги Лензолото, руководство которых рекомендовало к выплате акционерам супер-дивиденды, с доходностью 57,7% по обыкновенным акциям и 58,9% по префам. Да да, именно такие доходности 😏 О потенциальных выплатах было уже понятно в июле прошлого года, когда Полюс золото начал процедуру консолидации двух компаний, но многие сомневались в рекомендации. Подробнее можете прочитать в комментарии к новости в моей Газете Инвестора.

( Читать дальше )

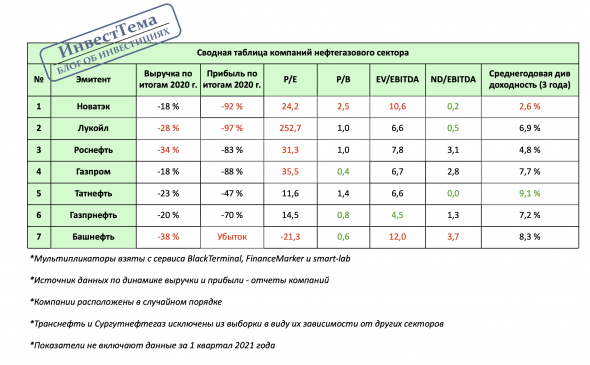

Блог им. point_31 |Сводная таблица нефтегаза. Кто лучший?

- 13 мая 2021, 12:57

- |

Искали практические кейсы. Сошлись на нескольких компаниях, которые можно будет скоро подбирать, коррекция тут кстати. По итогам, получилась вот такая сводная таблица. По традиции, выводы сделаете сами.

Блог им. point_31 |Дивидендный дайджест от "ИнвестТемы"

- 26 апреля 2021, 20:53

- |

Продолжаем цикл статей с обзором дивидендных историй. По паре слов о бизнесе и необходимые вводные по предстоящим выплатам.

Лукойл

Пандемия больно ударила по результатам компании в 2020 году. Особенно курсовые переоценки. Лукойл, одна из немногих компаний на нашем рынке, которая ежегодно увеличивала размер выплаты. Но не на этот раз. Падение чистой прибыли вынудило компанию снизить размер дивидендов. Суммарный их размер составит 259 руб., финальный размер 213 рублей.

— СД рекомендует дивиденды — 213 руб.

— Последний день для покупки — 01 июля

— Текущая див. доходность составит: 3,6%

Полюс

Золотодобытчики весь 2020 год были на коне. Рост базового актива в виде золота поддерживал результаты. А вот падение золота в 2021 окажет обратный эффект. Но пока забегать так далеко не будем. Сначала выплатим причитающееся акционерам за прошлый год.

— СД рекомендует дивиденды — 387,15 руб.

— Последний день для покупки — 03 июня

— Текущая див. доходность составит: 2,5%

( Читать дальше )

Блог им. point_31 |Лукойл - конервативная идея с низкой базой 2020 года

- 31 марта 2021, 20:17

- |

Когда мне на стол попадает отчет компании Лукойл, я испытываю внутреннюю уверенность в перспективах компании и ее финансовой устойчивости. Откровенно, Лукойл мой любимый нефтяник. 2020 год выдался тяжелым для всех компаний сектора. Давайте же изучим отчет МСФО за 2020 год и посмотрим, не разочарует ли компания меня и в этот раз.

Выручка компании за 2020 год ожидаемо снизилась. Падение составило 28,1% до 5,6 трлн рублей. Нарушение цепочек поставок во 2 и 3 кварталах, вкупе с падением спроса и цен на углеводороды, ударили по динамике результатов. Не спас рост выручки в четвертом квартале на 5,1%, но отставание немного сократилось.

Падение цен на нефть позволило сократить затраты на приобретение нефти, газа и продуктов ее переработки. Операционные расходы также снизились на 3,9%, отражая способность компании устойчиво проходить кризисные периоды. Административные расходы остались на уровне прошлого года.

Как и всем экспортерам Лукойлу идет на пользу девальвация национальной валюты. Но тут нужно учесть, что и долг, номинированный в долларах также сокращает маржу. Убыток от курсовых разниц составил 26,1 млрд рублей, против прибыли годом ранее.

А вот что меня расстроило, так это убыток от обесценения активов. Компания не расшифровывает данную статью расходов. Предположу, что пандемия ударила по оценке некоторых активов в виде совместных предприятий. Как итог, чистая прибыль Лукойла за 2020 год рухнула в 40 раз до 16,6 млрд рублей, но осталась на положительной территории.

Благодаря понятной дивидендной политики мы можем прикинуть ориентир по дивидендам, который составляет 213 рублей или 3,4% по текущим. Лукойл еще может удивить, направив на выплаты дополнительную сумму. Все таки руководство не захочет терять статус дивидендного российского аристократа, но данный сценарий маловероятен.

Подводя итог, хочется сказать, что отчет меня слегка смутил. Особенно переоценка активов на 114,7 млрд рублей. Пандемия больно ударила по результатам. Единственным полюсом в 2021 году будет низкая база прошлого года. Уже в первом квартале мы увидим рост показателей, но говорить о взрывном росте котировок пока не следует. Выход из сложившейся ситуации потребует от руководства поиска дополнительных стимулов, но найти их будет проблематично. Считаю, что пока расти далее акциям будет сложно. Лукойл переходит в разряд консервативных идей, на реализацию которых может уйти от 2-х лет.

*Не является индивидуальной инвестиционной рекомендацией

Подписывайтесь на мой Telegram-канал

( Читать дальше )

Блог им. point_31 |Татнефть - аутсайдер нефтяного ралли

- 09 февраля 2021, 20:36

- |

Август и сентябрь прошлого года стали настоящим испытание для инвесторов в нефтяные компании. Курс акций падал день ото дня и к 30 октября падение достигло своего апогея. Этот день стал отправной точкой для возрождения нефтяников. Но, к сожалению, не для всех. Лукойл с этих значений вырос на 42%, Роснефть на 40%, Газпромнефть слабее — 21% А вот Татнефть оказалась в отстающих. Если судить по графику привилегированных акций, рост составил всего 20% и цена не ушла далеко от мартовских кризисных значений. Причем, в отличие от той же Газпромнефти имеет более хорошую дивидендную доходность.

Дивидендная доходность Татнефти преф:

2017 — 8,5%

2018 — 15,2%

2019 — 12,6%

2020 — 2,1% промежуточная

Для формирования инвестиционной идеи давайте упадем на финансовые показатели за 9 месяцев. На момент написания статьи еще не вышло МСФО по году, но пока обойдемся и без него. Выручка компании за отчетный период сократилась на 24,5% до 522 млрд рублей. За счет пресловутых курсовых разниц чистая прибыль сократилась в 2,2 раза по сравнению с 2019 годом до 78 млрд рублей.

( Читать дальше )

Блог им. point_31 |Суббота, Байден и доллар в итогах недели

- 23 января 2021, 11:18

- |

Вторую неделю подряд Индекс Мосбиржи показывает слабость. В предвкушении новых рисков заканчивает неделю в минус 2%. Причин для фиксации прибыли перед выходными достаточно. Возьмем хотя бы возможные волнения в субботу с последующими санкциями. Или еще лучше — Байдена, который теперь уже полноценно вступил в должность и готовит для нас «подарочки». Но это больше политика, а что по рынку?

Индекс Мосбиржи, так и не сумевший закрепиться выше отметки в 3500 п., продолжил снижение. Ближайшей зоной поддержки выступает 3300-3200 пунктов. Это будут вязкие уровни, которые задержат падение, но реализация негативных сценариев имеет высокую вероятность. Думается мне, что падение к этим уровням значительно снимет перегретость рынка.

Нефть торгуется под уровнем сопротивления в $56 за баррель. Спокойствие на нефтяном рынке и в отношениях стран ОПЕК+ позволяют передохнуть и набраться сил перед походом на $60. Хотя мне с трудом верится, что на таком рынке и с учетом всех рисков, нефть будет расти.

Доллар вновь удержался на поддержке, в 73 рубля. За неделю вырос до 75,3, создавая все предпосылки продолжить восстановление на следующей. Покупки валюты ЦБ еще не оказали ощутимого эффекта, однако, в течение месяца сможем увидеть позитивные сдвиги. Инструменты с долларовым хэджированием продолжаю удерживать. FXRU и Сургутнефтегаз преф по-прежнему мои фавориты.

Несмотря на сильную нефть, компании сектора остаются под давлением. Газпромнефть теряет за неделю 5,6%, Лукойл -2,7%, Татнефть -6,1%. Газовики ушли не далеко, Газпром падает на 5,1%, Новатэк -2,2%. Основным триггером снижения является фиксация прибыли. Компании продолжали рост последние три недели.

Большая троица металлургов также продолжает падение. Ожидание снижения цен на сталь и железную руду в ближайшие три месяца ориентируют нас на более низкие цены по ним. Однако, результаты прошлых периодов впечатляют. Компании уже опубликовали операционные результаты, но это не помоглот им закрыть по итогам недели в плюс. Северсталь -2,9%, НЛМК -0,8%, ММК -2,4%.

Детский мир игнорирует негативные настроения и ударно растет на 8,8% за неделю. В капитал компании Altus Capital, которая теперь владеет 25% ритейлера, решила войти верхушка правления компании Полюс. Думаю, что это не последнее изменение в структуре акционеров. Детский мир лакомый кусочек для институционалов. Добавил позитива и сильный операционный отчет компании, но присматриваться к покупкам буду только ниже 128 рублей за акцию.

Финансовый сектор тоже проседает. Если по Тинькофф банку все понятно — сильная перекупленность дает о себе знать и компания теряет 6,5%, то по Сбербанку особых негативных новостей нет, однако, котировки падают на 3,5%, создавая предпосылки к дальнейшему снижению. ВТБ и того, теряет 5,9%.

На прошедшей неделе написал для Вас статью — «Куда вложить 300 000 рублей в 2021 году?» и спекулятивную идею по

( Читать дальше )

Блог им. point_31 |Risk off и золото в итогах недели

- 16 января 2021, 12:10

- |

К концу недели Индекс Мосбиржи растерял все свое преимущество, накопленное в начале. По итогу недели даже закрылся в минус 0,11%? Так и не сумев закрепиться выше отметки в 3500 п. Коррекционные настроения могут продолжиться на предстоящей неделе.

Нефть отскочила от уровня сопротивления на $56 за баррель. Рост последних недель поддерживался позитивными новостями от ОПЕК+, но потенциал уже отыгран, поэтому от уровня начались продажи. Равно как и по Индексу, возможно увидим продолжение коррекции.

Доллар по-прежнему болтается вокруг магнитной цена в 74 рубля. На фоне политической напряженности в США, инвесторы неохотно скупают валюту. Что, впрочем, не мешает нашему Минфину вновь вернуться к покупкам валюты по 7,1 млрд рулей в день с 15 января по 4 февраля. В этот период можем увидеть небольшой рост котировок доллара.

Единственным сектором, который дружно закрыл неделю в плюс был нефтегазовый. Лукойл прибавляет 6,4%, Роснефть и того +8,2%. Чуть слабее Татнефть преф +2,6% и Газпромнефть +6,4. Если Лукойл и Газпромнефть уже значительно отбили свои просадки, то Татнефть в отстающих, а значит потенциал рост еще имеет. Сургут преф, на фоне слабого доллара падает на 1,3%.

Металлурги дружно ушли в красную зону. ММК закрыл реестр акционеров для получения дивидендов. Однако, дивидендный гэп почти закрыл. За неделю -1,3%, Северсталь -2,1% и чуть хуже НЛМК -3% Металлурги на фоне роста стоимости базовых металлов выглядят неплохо. В моменте перегреты, но начало 2021 года может быть для фин показателей удачным.

Тинькофф ударно завершает неделю, плюс 11,2%. Ралли в котировках продолжается на фоне заявлений Олега Тинькова о намерении расти самим дальше развивать свою экосистему. Продажа своей доли акций вызвала всплеск покупок акций банка, и на этой неделе динамика остается позитивной.

Акции золотодобывающих компаний продолжили свое падение и на этой неделе. Виной тому падение золота и эйфория на рынках. Инвесторы уверенно приходят на развивающиеся рынки и с радостью скупают рисковые активы. Золото, как известно, защитный актив и при возможном risk-off снова привлечет внимание. Пока компании сектора в минусе. Полюс падает на 3,6%, Polymetal -5,7%, Селигдар -1,4% и совсем незначительное снижение у Петропавловска -0,4%.

Ситуация в мире остается стабильной. Байден вскоре станет президентом, введя новые стимулы. Страны ОПЕК+ едины в своих решениях. Спрос на сырье растет, а вакцинация по всему миру набирает обороты. Все эти факторы уже в цене активов. Считаю, что дальше будут расти только точечные активы, но с широкомасштабными покупками лучше подождать.

Подготовил для вас несколько больших статей на следующую неделю. Будет очень интересно. Также займёмся производственными годовыми отчетами компаний. Уже разобрал АЛРОСА и Мосбиржу. Так что оставайтесь на связи, будет много полезной информации.

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 20 тысяч подписчиков

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс