Блог компании Mozgovik |Как команда MozgovikResearch участвует в IPO Займер?

- 10 апреля 2024, 12:05

- |

Вчера Анатолий сообщил нам своё мнение по вопросу "Стоит ли участвовать в IPO Займер".

Традиционно, мы опросили всех наших аналитиков кто участвует, а кто нет, спешим поделиться результатом.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Блог компании Mozgovik |Сколько на самом деле должен стоить бизнес WUSH?

- 31 марта 2024, 12:31

- |

Доброго дня, дорогие читатели.

Единственный пост про WUSH мы писали год назад. Тогда мы ждали уверенного роста прибыли по итогам 2023 года и отметили, что оценка акций рынком на уровне 220 рублей не является завышенной.

***ДИСКЛАЙМЕР***

👉эмоционально нам нравится Whoosh

👉нам нравится менеджмент компании

👉нам нравится открыть и прозрачность компании

В этой заметке мы постараемся посмотреть на отчет WUSH за 2023 год, сравнить с нашими ожиданиями, а также смоделировать различные ситуации будущего компании и оценить ее внутреннюю стоимость.

_

Оптимистичный рынок

С начала 2024 года хайтех компании показывают отличную динамику и есть подозрение, что это далеко не всегда связано с изменением фундаментальных факторов. Судите сами: за неполных 3 месяца с начала года акции WUSH подорожали +50%, при том, что не выходило никаких отчетов, никаких новостей, а у компании был мертвый сезон.

У WUSH небольшой free-float в районе 10%, который на начало года составлял всего 2,5 млрд руб. 17 января, когда был запущен рост акций, дневной оборот составил 800 млн руб.

При таком низком free float не требуются большие ресурсы, чтобы разогнать акции (это мы видим и в других аналогичных компаниях).

Относительно роста акций WUSH у нас есть гипотеза: WUSH — модный узнаваемый молодежный бренд, вероятно, инвесторы покупают эти акции руководствуясь чувствами и верой, а не трезвым расчетом.

( Читать дальше )

Блог компании Mozgovik |Магнит может выплатить финальный дивиденд до 960 руб (ДД=12,3%), но почему акции не растут?

- 28 марта 2024, 17:52

- |

Блог компании Mozgovik |Участвует ли Mozgovik Research в IPO Европлан? Кто, какие доли, какая стратегия?

- 27 марта 2024, 16:26

- |

Разбор по Европлану Анатолий публиковал 25 марта.

Но наши подписчики задают вопросы участвуем ли мы в IPO Европлана и какая возможна аллокация. Для вас пишу этот пост, в котором хочу рассказать о том, кто из нас подает заявки на IPO и какие.

( Читать дальше )

Блог компании Mozgovik |О чем говорит отчет ВК за 2023 год?

- 25 марта 2024, 09:55

- |

( Читать дальше )

Блог компании Mozgovik |Как сокращенный отчет Диасофт за 9 мес 2023 меняет взгляд на компанию?

- 24 марта 2024, 13:23

- |

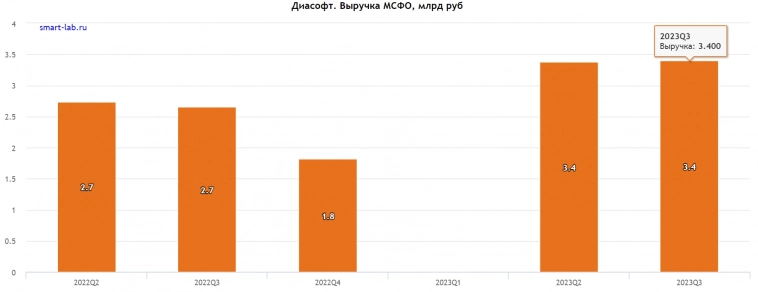

Отчет содержит всего 2 показателя = выручка и ebitda.

Напомним, что в учете Диасофта 9 мес заканчиваются 31.12.2023.

Важно понимать, что основная выручка приходится именно на последний квартал.

Данных за 1 квартал у нас нет, но есть данные за 1-е полугодие 2023.

Так вот выручка за 3 квартал примерно совпала с выручкой за 3-й квартал — по 3,4 млрд рублей.

Рост 3 кв 2023 к 3кв 2022 составил всего +28% г/г

В то же время у «Группы Позитив» выручка выросла в 2022 году на 60%г/г.

( Читать дальше )

Блог компании Mozgovik |Физлица сдулись и перестали активно накапливать российские акции в своих портфелях

- 20 марта 2024, 21:48

- |

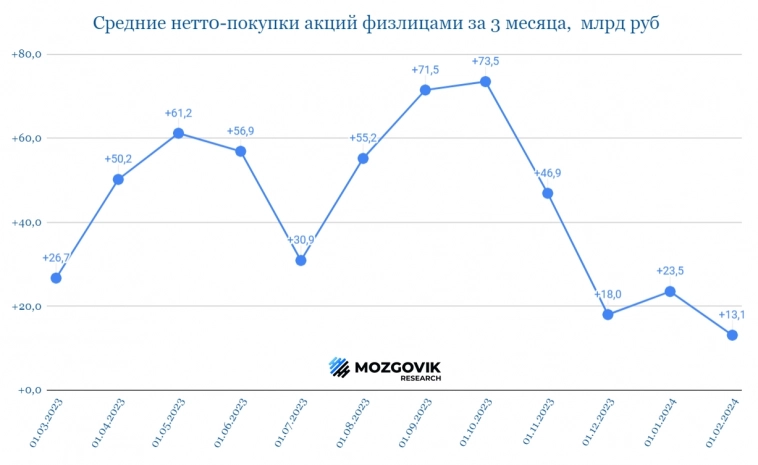

Как показывает статистика ЦБ, в последние месяцы чистые покупки физлицами российских акций резко замедлились.

Среднее значение покупок за 3 месяца составило всего +13 млрд, что стало минимальным показателем за последний год.

Общее впечатление таково, что всё что «физики» могли и хотели вложить в рынок акций, они уже вложили.

К счастью, в январе-феврале продажи акций нерезидентами также были скромными — за 2 месяца они составили около 10 млрд руб.

Ожидания достижения пика процентных ставок на уровне 16% в декабре также привело к резкому сокращению притоков в фонды денежного рынка.

Вероятно, участники рынка направили свои средства в более «длинные» инструменты долгового рынка.

( Читать дальше )

Блог компании Mozgovik |Массовое изменение рейтингов в нашем рейтинге акций

- 19 марта 2024, 17:05

- |

Изменение рейтингов коснулось компаний: DIAS, EELT, FIVE, GLTR, LKOH, NLMK, OGKB, MSNG, TGKA, GAZP, POSI, RASP, QIWI, SBER, SFIN, SVCB, TCSG.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс