Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО за неделю (Автоотдел, ПКБ, Эфферон, ММЦБ, Шевченко, МСБ-Лизинг, РКК)

- 13 июля 2024, 09:08

- |

🟢 ООО «АВТООТДЕЛ»

Эксперт РА подтвердило рейтинг на уровне ruBB+

ООО «АВТООТДЕЛ» специализируется на разработке IT-решений для автомобильной индустрии, главным образом для автомобильных дилеров и импортеров. Основные решения предоставляются компанией на основе двух продуктов: «One Platform» и «Цифровая сделка». В настоящее время все продукты Компании реализуются под брендом UDP-Auto.

На 31.03.2024 заемные средства Компании представляли собой только кредитный займ от материнской Компании (ООО «Группа Кодикс») на сумму 1,5 млн руб. В 2024 г. Компания планировала участие в M&A сделке, которая должна была финансироваться посредством выпуска облигационного займа, однако ввиду неблагоприятной рыночной конъюнктуры данные планы были скорректированы. Тем не менее, в апреле 2024 г. АВТООТДЕЛ привлек долговое финансирование на развитие собственного бизнеса посредством выпуска облигационного займа с анонсированным объемом до 150 млн. руб., в связи с чем агентство ожидает рост показателя Debt/EBITDA на горизонте года от отчетной даты, однако полагает, что на фоне положительной динамики операционных показателей он останется на комфортном по бенчмарком агентства уровне и не превысит 2,5х.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

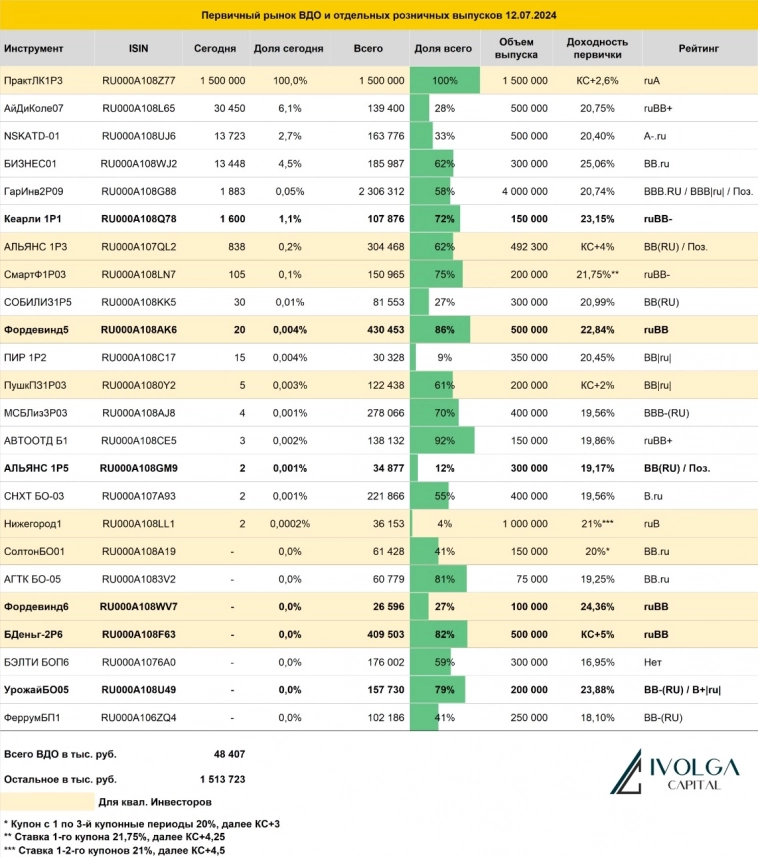

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 12 июля 2024 г.

- 12 июля 2024, 18:33

- |

Блог компании Иволга Капитал |МФК Вэббанкир публикует операционные показатели за июнь 2024 г.

- 12 июля 2024, 12:06

- |

( Читать дальше )

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 12 июля 2024, 11:28

- |

Блог компании Иволга Капитал |Как сберечь нервы для заработка на фондовом рынке. Или правило 1%

- 12 июля 2024, 07:23

- |

Чем дольше мы занимаемся управлением активами, тем меньше ищем в этом процессе скрытых смыслов и больше полагаемся на несложную дисциплину.

Сегодня в нескольких штрихах о «правиле одного процента».

Это когда вы не можете одномоментно совершить операцию больше, чем на 1% от суммы вашего счета. Мы вовсю применяем это правило в портфеле Акции / Деньги. Но неявно применяем намного шире (т.е. повсеместно).

Могут быть вариации. В портфеле ВДО мы публикуем сделки по понедельникам и размываем каждую из них на 0,5%-1% от активов портфеля на всю неделею (по 0,1-0,2% в день).

Можно еще продавать или покупать что-либо (лучше – менять всю структуру портфеля) не более чем на 1% от общей суммы в течение какого-то времени. Например, выходить из акций не быстрее, чем на 1% от активов в час. Если очень не терпится – хоть в 5 минут. Но всё же 1%-ными частями.

Почему это важно? Ваши потери на фондовом рынке – это, скорее всего, чей-то заработок на ваших же эмоциях. Эмоция требует реакции без обдумывания. Страшно – продавай, выгодно – покупай.

( Читать дальше )

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 11 июля 2024 г.

- 11 июля 2024, 18:32

- |

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 10 июля 2024 г.

- 10 июля 2024, 18:34

- |

Блог компании Иволга Капитал |Почитаем аналитиков. Или пора ли уже вкладываться в ОФЗ? (Не пора)

- 10 июля 2024, 06:19

- |

Не самый визуально удачный коллаж из ценового графика индекса цен ОФЗ (RGBI) в сопровождении аналитических вырезок. Аналитика – из ленты на finam.ru, за последние 2 месяца.

Однако на картинка фиксирует тенденцию. Падение котировок ОФЗ мотивирует аналитиков в основном на покупку. Отскоки котировок ОФЗ – тоже.

Возможно, мы излишне сосредоточены на настроениях. Но приведенные настроения на падающем рынке – фактор не в его поддержку.

Долгие фондовые падения (индекс ОФЗ с некоторыми перерывами снижается с середины 2020 года) обычно заканчиваются тогда, когда к упавшему активу у участников рынка остается минимум интереса и сочувствия.

Чего об ОФЗ не скажешь. Апатия, конечно, может случиться неожиданно. В нашем случае она стала бы хорошим признаком ценового разворота. Только надежды на нее никак не оправдаются. Да и вряд ли нынешние оппортунистские настроения пресекутся внезапно.

Мы давно смотрим на ОФЗ с опаской. И оснований менять отношение до сих пор не имеем. А имеем реализованный и перспективный риск давления падающих ОФЗ на весь облигационный рынок (включая ВДО). И настроения на девальвацию рубля, раз Минфин готов занимать в нем под 15% при инфляции в 9%.

( Читать дальше )

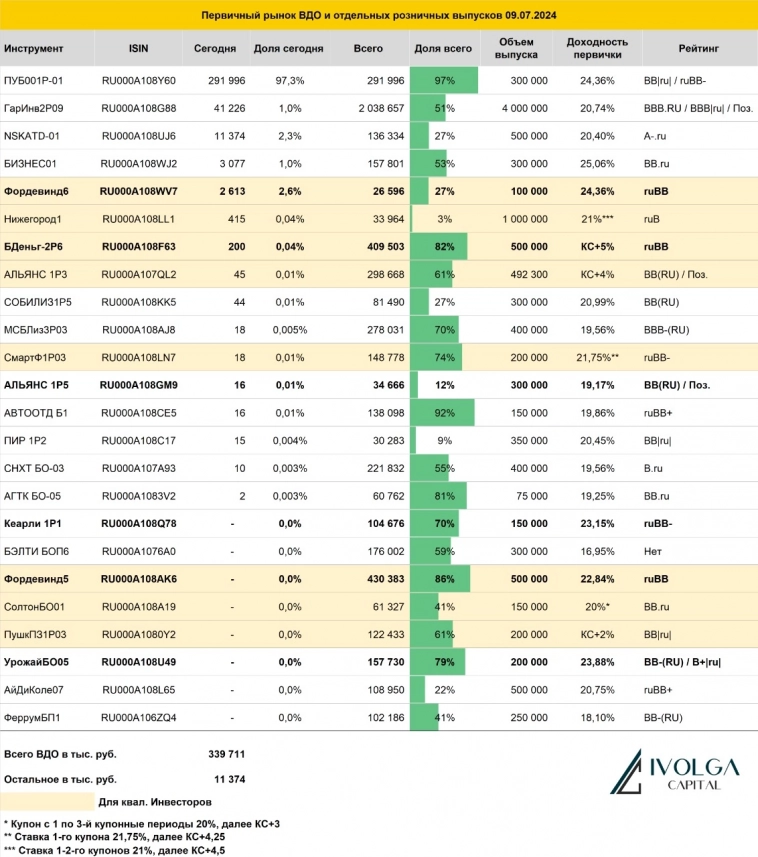

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 9 июля 2024 г.

- 09 июля 2024, 18:33

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал