Блог им. VladProDengi |🔔 Обзор ключевых корпоративных новостей на рынке!

- 18 ноября 2025, 17:30

- |

Короткое мнение по новостям на рынке за вчера и сегодня, кроме отчетов по МСФО, их для вас я разберу отдельно.

1️⃣ Татнефть объявила дивиденды за 3 квартал.

Дивиденды: 8,13 руб.

Див доходность: 1,43%

Дата отсечки: 11 января

Татнефть в 3-м квартале платит 50% от прибыли РСБУ. За 9М общая выплата составит 22,48 руб. (годом ранее за тот же период было 55,59 руб.), это в 2,5 раза меньше.

Годовой дивиденд компания выплачивает, исходя из % от годовой прибыли МСФО (в прошлом году было 75%, в этом жду 60%) за вычетом уже выплаченных дивидендов. Мой текущий прогноз = 17,58 руб. на 1 акцию. Ожидаемая итоговая доходность 7,1% к текущей цене. Хедхантер столько платит за одно полугодие 🙃

Когда акции Татнефти стоили 702 руб. в августе, писал, что это неэффективность и акции должны быть хуже рынка, если не будет разворота в стоимости нефтебочки: t.me/Vlad_pro_dengi/1871

Пока так и происходит (акции снизились с 702 до 560 руб.), сегодняшний рост на 4% нелогичен. Дивиденды низкие, дисконт на российскую нефть находится на уровне 20+ долларов с бочки, текущая оценка 8,5 P/E.

( Читать дальше )

- комментировать

- 506

- Комментарии ( 0 )

Блог им. VladProDengi |Отчеты Банка Санкт-Петербург, Аренадаты и Делимобиля, дивиденды Новатэка!

- 22 августа 2025, 16:27

- |

Разбор главных событий дня на фондовом рынке России.

🏦 БСП объявил дивиденды 16,61 руб. на 1 АО (доходность 4,5%). Уровень выплат около 30% от прибыли за 1 полугодие. Заплатить больше, конечно, могли, но не стали.

Ключевая причина — рост резервирования, который мы наблюдаем в отчетности. Стоимость риска во 2 кв. = 3,4% (!), в 1 кв. COR = 0%. По году помним, что обещают 2%, а это значит, что резервы во 2 пол. 2025 года будут выше, чем в 1 полугодии.

Прибыль 1 кв. 2025 = 15,53 млрд руб., прибыль 2 кв. 2025 = 9,13 млрд руб.

Достаточность капитала Н1.0 = 19,8% (+ прибыль 1 полугодия даст после аудита еще 2,7%). Тут все неплохо.

Я буду пристально следить за следующими отчетами по РСБУ, потенциально текущая цена = 0,75 капитала на конец года, что не дорого.

При этом, банк не бенефициар снижения ставки. И если резервирование во 2-м полугодии будет на уровне 2-го квартала — идея сомнительна.

🖥 Аренадата отчиталась за 1 полугодие — выручка упала на 42%.

( Читать дальше )

Блог им. VladProDengi |❗️В БСПБ важная вводная — резервы выросли!

- 18 августа 2025, 17:01

- |

Не только у Совкомбанка растут резервы, Банк Санкт-Петербург отчитался сегодня за июль 2025 года, главное в отчете — подъем прогноза по уровню резервирования в 2025 году.

💭 «Учитывая меняющуюся макроэкономическую ситуацию и её влияние на кредитоспособность заёмщиков, мы пересматриваем прогноз по стоимости риска на 2025 год с 100 базисных пунктов до примерно 200 базисных пунктов».

Мой расчет дает 9,5 млрд руб. резервов за 5М (оставшихся) до конца 2025 года, при том, что за первые 7М резервы сформированы на уровне 6,8 млрд руб.

Потенциально это снизит прибыль БСПБ по году до 46,7 млрд руб., что дает P/E = 4 и P/BV = 0,82. Недорого, но дороже, чем было, потенциальный дивиденд по году съехал с 14,5% до 12,5%.

Проблема в том, что в 2026 эта прибыль может быть не сильно выше из-за сужения маржи, в то время как у Сбера, Т-Технологий и Совкомбанка она будет расти.

Портфель БСПБ в июле снизился м/м, за этим важно смотреть. Ростом портфеля банк будет компенсировать снижение маржи.

( Читать дальше )

Блог им. VladProDengi |Банк Санкт-Петербург заплатит рекордные дивиденды! Какие и когда?

- 23 июля 2025, 14:43

- |

Уже скоро! В ближайшие 2 месяца.

Банк Санкт-Петербург отчитался за 1 полугодие, разбираю отчет для вас.

✔️ Чистая прибыль за 1 пол. 2025 года = 27,2 млрд руб.

✔️ Чистая прибыль за июнь 2025 года = 1,7 млрд руб.

В июне прибыль низкая, так как начислили повышенные резервы (3,3 из 4 млрд руб. за 1 полугодие) и переплатили налоги (37% вместо 25%).

Момент, который мне понравился в отчете — рост кредитного портфеля на 12,2% с начала года. Возможно, и получится за счет роста портфеля сгладить проблему сужения процентной маржи на снижении ставки (если тенденция продолжится).

Достаточность капитала остается высокой — 19,8% (против 22,2% на конец 1 кв.). Кредиты выдавать могут, было бы кому! 🙂

💸 Дивиденды

Осенью Банк Санкт-Петербург выплатит вторые по размеру в % дивиденды среди крупных компаний, после X5.

Если считать по РСБУ — то дивиденды составят 29,71 руб. за 1 полугодие, при этом, по МСФО прибыль может быть чуть выше, то есть и дивиденды в диапазоне 30-33 руб., доходность от 7,5% до 8,3%.

( Читать дальше )

Блог им. VladProDengi |Стоит ли покупать акции Банка Санкт-Петербург?

- 18 июня 2025, 12:00

- |

Потому что, если мы смотрим горизонтом 1 года:

✔️ хорошие отчеты, прибыль за май = 5,4 млрд руб. (за 5М = 25,5 млрд руб.)

✔️ есть дешевая оценка (3 P/E, 0,73 P/BV);

✔️ впереди большой осенний дивиденд (за 1 кв. заработали 16,96 руб., и судя по оперативным данным, во 2 кв. – могут повторить).

❗️Меня останавливает, что в 2026-2027 на снижении ставки у банка может быть флэт по прибыли из-за сужения процентной маржи, в то время как прибыль банков чувствительных к снижению ставки (например, Совком), наоборот, будет расти.

И если мы возьмем горизонт 2-3 года, то апсайд в Совкоме и Т-Технологиях как будто бы повыше.

БСП объективно очень неплох, качественный актив.

О том, почему в Т-Технологиях и Совкомбанке апсайд на горизонте пары лет повыше, рекомендую прочитать в моих обзорах этих компаний.

Обзор Т-Технологий: t.me/Vlad_pro_dengi/1686

Обзор Совкомбанка: t.me/Vlad_pro_dengi/1553

( Читать дальше )

Блог им. VladProDengi |БСП в шоколаде, хороший отчет за 3 квартал! Стоит ли покупать акции?

- 22 ноября 2024, 15:23

- |

✔️ Чистая прибыль за 3 кв. = 13,2 млрд руб. (если корректировать на разовые статьи, будет в диапазоне 11-12 млрд руб.)

✔️ Чистая прибыль за 9 мес. = 37,6 млрд руб.

✔️ Процентная маржа банка составляет 6,9% (годом ранее было 5,8%).

Вот что делают бесплатные клиентские остатки и качественный кредитный портфель.

Достаточность капитала 20,7%, преград для выплат 50% на дивиденды нет. Доходность за 2-е полугодие будет около 8%.

📊 Оценка

БСП оценивается по P/E = 3,5 (как и Сбер). Дешево, конечно.

Главная проблема банка, что когда ключевая ставка пойдет вниз, то у него сузится процентная маржа, упадут чистые процентные доходы. Именно поэтому акций БСП у меня нет.

Зато есть другие банки, читайте их свежие обзоры у меня в канале:

Обзор Сбера: t.me/Vlad_pro_dengi/1307

Обзор Т-Банка: t.me/Vlad_pro_dengi/1154

Обзор Совкомбанка: t.me/Vlad_pro_dengi/1320

Поставьте лайк, так вы поддерживаете мой труд! Подпишитесь на канал, чтобы экономить время на аналитику фондового рынка РФ!

( Читать дальше )

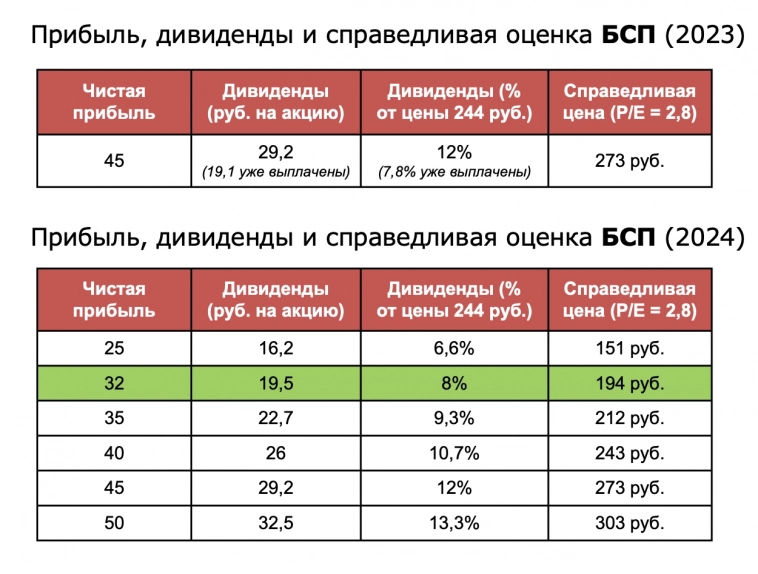

Блог им. VladProDengi |Обзор Банка Санкт-Петербург — 2024 год прекрасный, а смогут повторить?

- 09 сентября 2024, 11:37

- |

Что будет с прибылью при снижении ключевой ставки?

Финансовые результаты БСП за 1 пол. 2024 года

✔️ Чистая прибыль = 24,3 млрд руб. (1 кв. 2024 = 13 млрд руб., 2 кв. 2024 = 11,3 млрд руб.)

Есть замедление прибыли из-за небольшого снижения процентной маржи (ставки по пассивам начали догонять ставки по активам) и повышенного уровня резервирования под кредитные убытки (17,2% во 2-м кв. против 1,1% в 1-м кв.).

✔️ Скорректированная ЧП на разовые статьи (не люблю считать торговый доход постоянной статьей) = 20,2 млрд руб. (1 кв. 2024 = 11,1 млрд руб.; 2 кв. 2024 = 9,1 млрд руб.)

У БСП много дешевого фондирования, потому что банк является зарплатным для бюджетников Санкт-Петербурга. Заемщики у БСП, напротив, надежные юридические лица (78% кредитов выдано юрикам). У банка есть дешевые деньги, а кредиты он выдает дорогие и более платежеспособным.

Причем ставка по активам (видно, у многих юриков плавающая) меняется быстрее, чем ставка по пассивам. Поэтому БСП выигрывает на росте ключевой ставки. А вот на снижении будет обратная ситуация.

( Читать дальше )

Блог им. VladProDengi |Обзор финансового сектора России. Какие компании – самые интересные для инвестиций?

- 11 июня 2024, 13:26

- |

Разобрал для вас отчеты всех компаний финансового сектора России за 1 квартал, и время подвести итоги.

Вот список компаний финансового сектора России в порядке моего интереса к ним (по ссылкам мои обзоры):

1) Сбер: t.me/Vlad_pro_dengi/1004

Потенциальный P/E = 4,5, P/BV = 1. Это процентов на 20-30% дешевле, чем на истории. Дивидендная доходность Сбера 10,5%, в следующем году 11,3%.

По Сберу вопросов нет — стабильная и дешевая история. Станет еще более интересным широкому рынку в момент снижения ставки.

➡️ Справедливая цена акций = 350 руб. (при прибыли в 1 581 млрд руб. по P/E = 5).

2) Ренессанс-Страхование, мой обзор: t.me/Vlad_pro_dengi/953

Ренессанс выигрывает от продолжительного сохранения высокой ключевой ставки, потому что у компании есть инвестиционный портфель на сумму в 191 млрд руб. В нем 82% активов – облигации и депозиты, по которым Ренессанс получает процентные доходы.

Драйверы:

— отчет за 1 полугодие (22 августа)

( Читать дальше )

Блог им. VladProDengi |Обзор отчета БСП за 1 квартал 2024 — интересны ли акции после роста в 10 раз?

- 05 июня 2024, 17:27

- |

Я продал свои акции БСП по 277 рублей (в +55%), и считал банк справедливо оцененным, потому что:

• Ожидал, что уйдут разовые торговые доходы, и банк не сможет их заместить процентными доходами (а он смог);

• Закладывал выплату дивидендов в размере от 20% до 30% (БСП выплатил 41,5% прибыли)

Если бы я не продавал акции БСП, сейчас бы сделал уже больше 100% прибыли и еще дважды получил дивиденды. Так что, меня, конечно, слушать полезно и нужно, но и важно проводить самостоятельную оценку. Я могу ошибаться.

Давайте проанализируем результаты БСП за 2023 год и 1 кв. 2024 года.

Финансовые результаты БСП за 2023 год

✔️ ✔️ Чистая прибыль = 47,3 млрд руб.

✔️ Скорректированная ЧП на разовые статьи (роспуск резервов и торговый доход) = 34,4 млрд руб.

10,3 млрд руб. — БСП получил от операций с финансовыми инструментами, валютой, ценными бумагами и драг металлами

7 млрд руб. – от восстановления прочих резервов

( Читать дальше )

Блог им. VladProDengi |Золотое время БСП прошло. Почему?

- 24 ноября 2023, 15:19

- |

Разбор отчета банка Санкт-Петербург за 9 месяцев 2023 года

Финансовые показатели БСП. Золотое время действительно прошло.

✔️ Чистые процентные доходы за 3 кв. 2023 года: 12,6 млрд руб.(за 1 кв. – 11,2 млрд руб.; за 2 кв. – 10,9 млрд руб.)

❌ Чистые комиссионные доходы за 3 кв. 2023 года: 3 млрд руб. (за 1 кв. – 3,6 млрд руб.; за 2 кв. – 2,9 млрд руб.)

❌Чистая прибыль за 3 кв. 2023 года: 8,5 млрд руб. (за 1 кв. – 14,7 млрд руб., за 2 кв. – 13,7 млрд руб.)

Мы наблюдаем значительное снижение прибыли БСП. Я писал о том, что значительная часть прибыли БСП по результатам 1-го полугодия была получена не от операционной деятельности — 10,8 млрд руб. были высвобождены из резервов, а еще 7,7 млрд руб. составляли доходы от операций с иностранной валютой и ее переоценки. По моим расчетам, нормальная прибыль БСП за квартал от 7 до 8 млрд руб.Сейчас получили 8,5 млрд руб., но 1,5 млрд руб. – это все еще доходы от операций с иностранной валютой, драгоценными металлами, ценными бумагами и прочим. Это непостоянный доход, и он может быть даже отрицательным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс