Блог им. SimpleTrading |Сбер. О дивидендах и планах на 2026 год

- 11 декабря 2025, 23:32

- |

Вчера мы писали про финансовые результаты по РПБУ за 11 месяцев, а сегодня расскажем о дивидендах и планах.

Президент банка Герман Греф заявил, что в 2026 году $SBER $SBERP планирует направить на дивиденды 50% от прибыли, полученной в 2025 году. По итогам 11 месяцев 2025 года чистая прибыль банка уже достигла 1,56 трлн рублей.

Банк подтвердил ключевые цели на 2026 год:

📌Поддержание рентабельности капитала (ROE) на уровне 22%

📌 Сохранение достаточности капитала на отметке 13,3% (по итогам трёх кварталов 2025 года показатель составляет 13,4%)

📌 Прогнозируемый рост кредитования на 9-11%

Также, Зампред правления Тарас Скворцов представил детальные ожидания по ключевым метрикам на 2026 год:

⬇️ Стоимость риска (COR) снижена до 1,4% (за 9 месяцев 2025 года — 1,5%)

⬇️ Чистая процентная маржа должна составить 5,9%

⬆️ Рост чистого комиссионного дохода на 5-7% по сравнению с 2025 годом

⬆️ Соотношение расходов к доходам планируется на уровне 30%

Подведем итог: Исходя из более детальных результатов за ноябрь 2025 года, можно сказать, что планы вполне реалистичные, если экономическая конъюнктура будет находится в базовом сценарии. А именно: плавное снижение ставок и контролируемая инфляция.

( Читать дальше )

- комментировать

- 2.7К

- Комментарии ( 0 )

Блог им. SimpleTrading |Рынок уже не будет ниже 2500?

- 10 декабря 2025, 22:51

- |

Сегодня затронем интересную тему: перспективы российского рынка. В ноябре мы вновь увидели оживление $IMOEXF на фоне оживления геополитики и шансов на мирные переговоры.

Но вот что интересно: последние пару недель переговоры буксуют на фоне земельных вопросов и того самого мирного договора, который на текущий момент состоит, не много не мало, из 20+ пунктов.

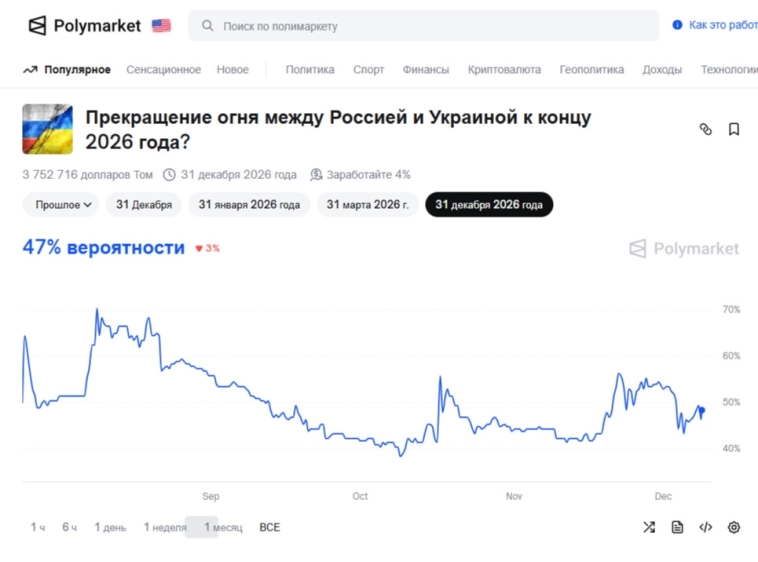

На стриме, мы проводили взаимосвязь импульсов роста нашего рынка с данными Polymarket (речь идет о своеобразных ставках на перемирие между РФ и Украиной). Однако, последние дни мы видим кое что интересное: ставка на мир падает, а рынок нет!

Пока это лишь не большое наблюдение, но можно с уверенностью сказать, что на рынке акций появляются новые надежды на уверенное продолжение снижения ставки. А для этого есть несколько предпосылок:

📉 Недельные темпы роста цен замедлились до 0,04%, достигнув сезонных минимумов третьего квартала

📉 Годовая инфляция снизилась до 6,6%, приблизившись к нижней границе целевого диапазона ЦБ (6,5–7%)

( Читать дальше )

Блог им. SimpleTrading |ВТБ. Перспектива дивидендов после высказываний на «РОССИЯ ЗОВЕТ!»

- 04 декабря 2025, 22:55

- |

Начнем с того, что один из важных факторов выплаты дивидендов это прибыль. Руководство ВТБ подтвердило прогноз по прибыли на уровне 500 млрд рублей (за 10 месяцев уже заработано 407 млрд), а на 2026 год ожидается рост до 650 млрд рублей.

Как еще можно будет повлиять на прибыль?

📈 Перевод заблокированных активов в специально созданную дочернюю структуру, что может принести дополнительно до 50 млрд рублей прибыли в текущем году.

📈 Банк продолжает оптимизацию непрофильных активов, продавая отели, хотя продажа доли в «Росгосстрахе» отложена из-за нежелания продавать актив по заниженной цене.

📈 Банк активно трансформирует розничный сегмент с акцентом на цифровые сервисы по аналогии с Т-Банком, что должно увеличить долю комиссионных доходов.

С прибылью разобрались, теперь о требованиях. Здесь важно понимать, что ВТБ придется часть своей прибыли направлять на достаточность капитала. С 2026 года минимальная достаточность общего капитала повысится до 9,75%, а текущий показатель Н20.0 на 1 ноября составляет 9,8%. Для выполнения нормативов потребуется увеличение капитала примерно на 200 млрд рублей.

( Читать дальше )

Блог им. SimpleTrading |АПРИ. На чем построен сильный рост акций?

- 03 декабря 2025, 21:31

- |

На этой неделе, девелопер АПРИ растет после выхода отчетности. Давайте разбираться, что заставило инвесторов разогнать акции компании более чем на 30% за пару дней.

Общая выручка АПРИ $RU000A10CM06 за отчетный период составила 15,4 млрд рублей, показав рост 9% в годовом выражении. Особенно сильный прирост был зафиксирован в третьем квартале — 33% благодаря сочетанию увеличения цен реализации и роста объемов продаж в ключевых регионах присутствия (Челябинская и Свердловская области).

Показатель EBITDA вырос на 21% до 6,1 млрд рублей, при этом в третьем квартале EBITDA удвоилась, достигнув 2,7 млрд рублей. Этот рост во многом обеспечен увеличением доли высокомаржинальных сделок по продаже прав реализации строительных проектов, где рентабельность может достигать 100%. Рентабельность по EBITDA улучшилась на 6 процентных пунктов до 40%.

Чистая прибыль за 9 месяцев составила 1,5 млрд рублей (снижение 2% г/г), находясь под давлением стоимости проектного финансирования, привязанного к ключевой ставке ЦБ. Однако в третьем квартале чистая прибыль выросла в 3 раза до 0,5 млрд рублей.

( Читать дальше )

Блог им. SimpleTrading |Газпром. Слабовато, но понятная ставка

- 02 декабря 2025, 23:05

- |

На очереди в разборе отчетности за 3 квартал еще один представитель нефтегаза. Общая выручка от продаж сократилась на 9,8% в годовом выражении, составив 2,18 трлн рублей. Газовый бизнес показал снижение на 15,4% до 1,14 трлн рублей, нефтяной сегмент сократился на 10,5% до 1,01 трлн рублей.

🤔 При этом компании удалось выйти на чистую прибыль в размере 128,5 млрд рублей против убытка в 72,5 млрд рублей за аналогичный период 2024 года.Свободный денежный поток без учета процентных платежей составил скромные 30 млрд рублей.

Чистый долг/EBITDA увеличился за квартал на 0,2х до 1,9х. В третьем квартале компания выплатила 228 млрд рублей процентных платежей, включая капитализированные проценты (184 млрд), уплаченные проценты (20 млрд) и купоны по вечным облигациям (23 млрд).

🚀 Основной вопрос по $GAZP по мимо геополитики, это будущая инвест программа.

С одной стороны можно ожидать улучшения денежных потоков в 2026 году, связывая это с планируемым снижением инвестиционной программы головной компании на 0,5 трлн рублей и ожидаемым снижением ключевой ставки Банка России.

( Читать дальше )

Блог им. SimpleTrading |Роснефть. Множество за и против

- 01 декабря 2025, 22:25

- |

Сегодня обсудим отчет Роснефти за 3 квартал 2025 года. Общая выручка продемонстрировала рост на 2% в годовом выражении, что соответствовало ожиданиям рынка. Роснефть объясняет этот результат действием разовых факторов, хотя ценовая конъюнктура в целом была благоприятной.

Сильное влияние на показатели оказали операции с ассоциированными компаниями: если за первое полугодие доход от них составлял 79 млрд рублей, то за 9 месяцев он сократился до 31 млрд рублей, что указывает на вероятные списания.

💼EBITDA показал квартальный рост на 29%, достигнув 587 млрд рублей. Это можно связать с положительной переоценкой товарных запасов на фоне роста цен на нефть в третьем квартале. В результате рентабельность по EBITDA увеличилась на 6 процентных пунктов до 29%, приблизившись к уровню 2024 года (30%).

Чистая прибыль оказалась на низком уровне в 32 млрд рублей, что объясняется не только спецификой учета переоценки, но и отрицательными курсовыми разницами. Свободный денежный поток в отчетном квартале составил 418 млрд рублей, что позволило улучшить долговую нагрузку: соотношение чистый долг/EBITDA снизилось с 1,6x до 1,3x.

( Читать дальше )

Блог им. SimpleTrading |ВТБ. Нейтрально, ждем итоги по году

- 01 декабря 2025, 22:22

- |

Чистая прибыль $VTBR в октябре составила 26,4 млрд рублей, что на 11,1% ниже показателя прошлого года. Рентабельность капитала (RoE) за месяц составила 11%, снизившись на 2,9 процентных пункта по сравнению с октябрем 2024 года.

📈 При этом банк продемонстрировал рост процентных доходов — они увеличились на 66% до 48,3 млрд рублей. Чистая процентная маржа расширилась до 1,8% против 1,1% годом ранее.

Комиссионные доходы показали снижение на 17,6% до 23,9 млрд рублей, что объясняется высокой базой сравнения с октябрем 2024 года.

☝️Стоимость риска сохранилась на низком уровне 0,3%, сократившись на 20 базисных пунктов. Нормативы достаточности капитала продолжают превышать регуляторные требования, хотя и снизились за месяц: общий норматив Н20.0 составил 9,8% (при минимуме 9,25%), базовый капитал Н20.1 — 6,2%, основной капитал Н20.2 — 7,8%.

Итоги 10 месяцев и прогноз:

За десять месяцев 2025 года совокупная чистая прибыль ВТБ достигла 407,2 млрд рублей, показав рост 0,6% в годовом выражении.

( Читать дальше )

Блог им. SimpleTrading |Мосбиржа. Геополитика против снижения ставки

- 27 ноября 2025, 23:48

- |

📌Разберем отчет за третий квартал 2025 года:

Чистая прибыль биржи снизилась на 25% и составила 17,3 млрд рублей, при этом основой роста стали комиссионные доходы, доля которых в структуре операционных доходов достигла 58%.

Комиссионные доходы биржи составили 19,4 млрд рублей. На рынке облигаций был зафиксирован особенно значительный рост — комиссионные доходы увеличились на 90,2% благодаря повышенному интересу участников рынка к циклу снижения ставки.

Срочный рынок показал рост комиссионных доходов на 41,5%. Денежный рынок сохранил положительную динамику с ростом комиссионных доходов на 28,2%.

📌Операционная эффективность:

Бирже $MOEX удалось сократить операционные расходы на 1,2%, достигнув коэффициента расходов к доходам на уровне 33,8%. Это стало возможным благодаря снижению расходов на персонал на 20,6%, хотя общая численность сотрудников выросла на 23,6% в годовом выражении за счет усиления ИТ-направления.

При этом биржа наращивала инвестиции в развитие: расходы на рекламу и маркетинг выросли на 53,4%, что способствовало росту клиентской базы платформы «Финуслуги», доходы которой увеличились на 131,5%. Капитальные затраты составили 3,18 млрд рублей и были направлены в основном на модернизацию программного обеспечения и оборудования.

( Читать дальше )

Блог им. SimpleTrading |Вуш. Ждать ли в начале 2026 года очередной рост перед стартом сезона?

- 26 ноября 2025, 22:26

- |

Друзья, все мы помним как $WUSH последние три года подряд показывал отличный рост на начало года. Дважды — мы писали об этом и покупали сами. Но результаты второго полугодия компании так сильно не порадовали инвесторов, что акции показали новые исторические минимумы. Что сулит отчет за 9 месяцев? Ждать ли традиционного отскока в начале 2026?

Разберем ключевые финансовые показатели III квартала:

Выручка от кикшеринга составила 5,4 млрд рублей, снизившись на 13% в годовом выражении. Это снижение объясняется изменением сезонной структуры спроса и увеличением доли более коротких транспортных поездок. При этом количество поездок сократилось всего на 3%.

📉 Чистая прибыль компании составила 730 млн рублей, находясь под давлением процентных расходов. Чистый долг — 3,59х. EBITDA кикшеринга составила 2,7 млрд руб. Маржинальность — 49,8%, Операционный денежный поток остается уверенным благодаря высокой маржинальности бизнеса.

Компании удалось достичь значительного снижения коммерческих, общехозяйственных и административных расходов (SG&A) на 19% в годовом сопоставлении. Эта оптимизация стала результатом пересмотра приоритетов, улучшения управления фондом оплаты труда и сокращения расходов на банковский эквайринг благодаря активному внедрению системы быстрых платежей.

( Читать дальше )

Блог им. SimpleTrading |Рынок удержит 2500 из-за новых переговоров? Кого покупать?

- 20 ноября 2025, 22:23

- |

Совсем недавно, было очень похоже что наш рынок не удержит уровень 2500 пунктов по $IMOEXF и пойдет тестировать новое локальное дно. Лично мы, уже держим хорошую подушку кэша на докуп акций около 2200.

Но сейчас речь не об этом. Глава Украины Владимир Зеленский объявил о своем намерении посетить Турцию 19 ноября. Основной целью визита, по его словам, является придание нового импульса переговорному процессу.

⏰ Позднее официальная Анкара подтвердила эту информацию, заявив, что ставит своей задачей возобновление переговорного процесса с участием делегаций обеих стран. На этих новостях рынок и ушел бурить 2600 пунктов, надеясь на новый этап переговоров.

Мы с вами данную картину наблюдали уже не раз. А индекс на подобных вещах уходил и до 2800 пунктов. Хотя, на наш взгляд, основной территориальный вопрос не был решен да и сейчас этим тоже пока не пахнет.

Подобная имитация действий рано или поздно может привести к окончанию СВО. Это на руку и РФ, учитывая растущий дефицит бюджета (4,2 трлн за 10 мес 2025), высокую ставку, снижение нефтегазовых (-27%) и ненефтегазовых доходов (-4%). Именно поэтому достаточно интересно держать на 2026 год разные бумаги под разные исходы событий, например:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс