Блог им. Klinskih-tag |НЛМК: полёт нормальный!

- 22 апреля 2021, 23:56

- |

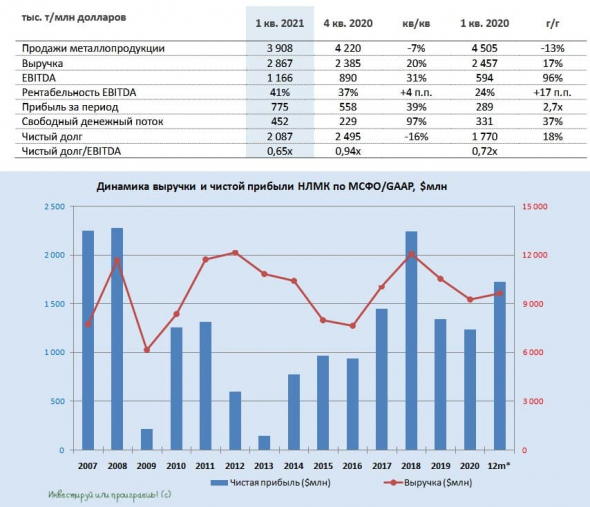

🧮 НЛМК первым из тройки российских сталеваров отчитался о своих производственных показателях за 1 кв. 2021 года, и почему-то последним решил порадовать нас финансовыми результатами по МСФО

Но от этого, надо признать, радость у акционеров компании вряд ли стала меньше: результаты оказались ожидаемо сильными.

✅ Выручка компании выросла на 20% (кв/кв) и 17% (г/г) до $2,87 млрд, благодаря ценовому ралли на рынке стали, уверенным операционным результатам и увеличению доли готовой продукции в структуре продаж.

✅ Показатель EBITDA также уверенно прибавил на 31% (кв/кв) и 96% (г/г), на фоне опережающего роста цен на сталь, по сравнению с сырьём. При этом рентабельность по EBITDA за минувшие три месяца прибавила ещё на 4 п.п., достигнув уже 41% (напомню, у ММК этот показатель 32%, у Северстали 52,4%).

✅ Свободный денежный поток (FCF), на который дружно ориентируются наши сталевары при распределении дивидендов, у НЛМК вырос в два раза по сравнению с прошлым кварталом и на 37% в годовом выражении, составив $452 млн, из-за одновременно растущей прибыли и сезонного снижения инвестиций (в соответствии с графиком реализации проектов).

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Блог им. Klinskih-tag |ММК: сильные финансовые результаты, как и у всех сталеваров

- 22 апреля 2021, 10:38

- |

🧮 Вслед за Северсталью о своих финансовых результатах отчитался и ММК:

📈 Выручка группы к прошлому кварталу увеличилась на 18% до $2,19 млрд, что неудивительно на фоне раллирующих цен на сталь в России и в мире. Показатель EBITDA и вовсе вырос более чем наполовину (кв/кв) и составил $726 млн (что оказалось выше средних прогнозов аналитиков), а рентабельность по EBITDA достигла 33,2%.

📈 Чистая прибыль составила $477 млн, также прибавив более чем наполовину, а вот показатель FCF, на который ориентируется компания при подсчёте дивидендов, остался неизменным и составил $125 млн, вследствие оттока в оборотный капитал на фоне увеличения цен на металлопродукцию и доли экспортных продаж с более длинными сроками реализации, а также роста запасов готовой продукции в преддверии строительного сезона.

( Читать дальше )

Блог им. Klinskih-tag |Фосагро продолжает укреплять свой бизнес

- 21 апреля 2021, 11:50

- |

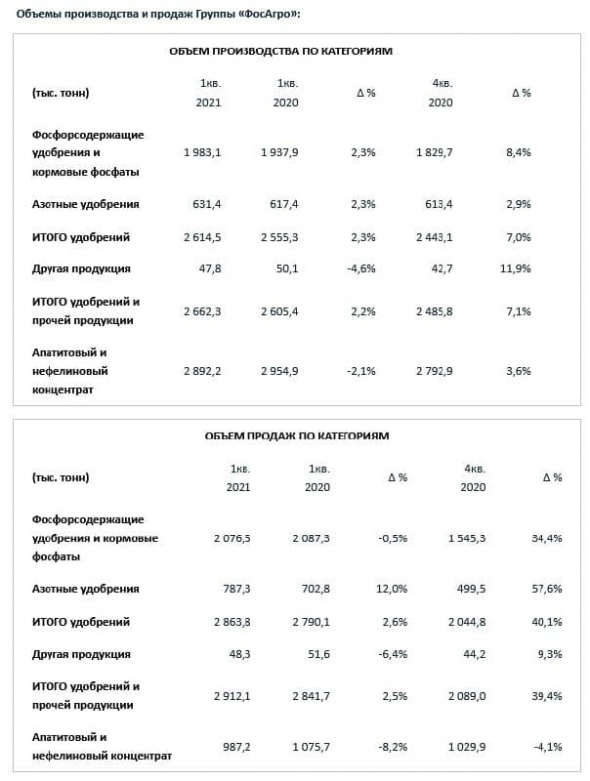

📈 По сравнению с аналогичным периодом прошлого года выпуск удобрений удалось увеличить на 2,3% (г/г) до 2,6 млн тонн, благодаря модернизации мощностей для увеличения производства NPK-удобрений (их выпуск вырос на 12% г/г). А это значит, что рост удобрений продолжается, и компания впервые в своей новейшей истории смогла покорить рубеж в 10 млн тонн (в ltm-выражении).

💸 Продажи удобрений на этом фоне также выросли на 2,6% (г/г) до 2,9 млн тонн, а в квартальном сравнении – и вовсе на 40%, что было связано как с высоким сезонным спросом, так и с большим объёмом переходящих отгрузок в конце декабря 2020 года. Вкупе с крайне позитивной рыночной конъюнктурой, у нас есть все шансы рассчитывать на сильные финансовые результаты по итогам 1 кв. 2021 года и рост

( Читать дальше )

Блог им. Klinskih-tag |ВТБ: рекордный квартал!

- 19 апреля 2021, 17:48

- |

❗️С января по март банк зафиксировал рекордную квартальную прибыль и смог заработать больше, чем за весь 2020 год! Рентабельность капитала составила 19,2%. Давно мы не видели такой эффективности от ВТБ!

🔸 Чистые процентные доходы увеличились на 21,6% (г/г) до 145,6 млрд рублей, благодаря низкой стоимости фондирования.

🔸 Чистые комиссионные доходы выросли на 19,1% (г/г) до 38,6 млрд рублей, за счёт роста доходов от страхования и брокерского обслуживания. К примеру, доход ВТБ Капитал Инвестиции увеличился в 2 раза до 7 млрд рублей.

🔸 Операционные расходы прибавили на 1,2% (г/г) до 64,9 млрд рублей. Отрадно отметить снижение показателя Cost/Income Ratio на 5,8 п.п. до 33,5%.

( Читать дальше )

Блог им. Klinskih-tag |ВТБ: из грязи в князи?

- 01 апреля 2021, 10:21

- |

🏛 ВТБ отчитался по МСФО за январь – февраль 2021 года, сообщив о росте чистой прибыли на 50,5% (г/г) до 58,4 млрд рублей и вызвав тем самым массу позитива у котировок акций банка №2 в нашей стране:

✔️ Чистые процентные доходы увеличились по итогам первых двух месяцев текущего года на 23,7% (г/г) до 94,6 млрд рублей, благодаря росту кредитования и снижению стоимости фондирования.

✔️ Чистые комиссионные доходы прибавили более чем на треть — на 36,4% (г/г) до 24 млрд рублей, на фоне роста доходов от страхования и брокерского обслуживания.

❗️Банк зарезервировал 8,4 млрд рублей под возможные кредитные потери, что в 2 раза меньше, чем годом ранее. Снижение резервов является логичным процессом в период роста экономики, что мы сейчас и наблюдаем. Этот фактор будет способствовать росту чистой прибыли на протяжении всего года.

( Читать дальше )

Блог им. Klinskih-tag |Юнипро: идея начинает реализовываться

- 15 марта 2021, 17:32

- |

🏭 Судя по сегодняшней статье в «Ъ», третий энергоблок Берёзовской ГРЭС Юнипро мощностью 800 МВт в пятницу, 12 марта, вновь начал вырабатывать электроэнергию после пятилетнего ремонта!

В «Юнипро» подтвердили, что блок действительно находится в стадии испытаний, а в Минэнерго прокомментировали, что «12 марта на третьем энергоблоке проводились плановые 6-часовые испытания, с последующим выходом на полную мощность, в рамках завершения ремонтно-восстановительных работ».

💰 Думаю, не нужно в очередной раз повторять насколько для акционеров Юнипро важен благополучный и долгожданный запуск третьего энергоблока Берёзовской ГРЭС, да и дивидендная история сейчас напрямую зависит от этого. А потому участники рынка на торгах в понедельник очень резво отыгрывают этот позитив: котировки акций Юнипро прибавляют на текущий момент почти на 4%, по сравнению с пятничным закрытием.

💸 При завершении всех мероприятий на третьем энергоблоке до конца марта объект может быть аттестован на рынке с 1 апреля. И в этом случае после запуска энергоблок начнёт получать повышенные платежи по договорам на поставку мощности (ДПМ). В общей сложности третий энергоблок получит 55,7 млрд руб. до окончания срока ДПМ 31 октября 2024 года, в то время как во время ремонта блок не получал платежи, и в результате компания упустила 53,9 млрд руб. без учёта полученной страховки.

( Читать дальше )

Блог им. Klinskih-tag |Расстроит или порадует Юнипро 1 марта?

- 22 февраля 2021, 12:50

- |

❗️1 марта 2021 года обещает быть весьма любопытным, по крайней мере, для меня точно. Именно на этот день, судя по официальным сообщениям, на Совете директоров Юнипро планируется утвердить новую редакцию Положения о дивидендной политике компании.

❓Что она будет из себя представлять, и каких сюрпризов ждать акционерам – даже не берусь судить. После недавней истории с Энел Россия, которая для меня стала большим сюрпризом, я и в случае с Юнипро заранее морально готовлю себя к каким-то не самым позитивным ожиданиям от грядущего Совета директоров, а потому кроме вероятности 50% на 50% больше ничего спрогнозировать и не получается.

📃 Смущает, что в действующей редакции див.политики Юнипро от 11.03.2019 повышенные дивиденды в размере 0,317 руб. на акцию уже значатся. Которых, к слову говоря, мы с вами до сих пор не дождались, также как и благополучного ввода в эксплуатацию третьего энергоблока Берёзовской ГРЭС после восстановительного ремонта. И очень не хочется верить, что эти ожидания так и останутся ожиданиями в сердцах инвесторов, и сейчас компания резко придумает другую дивидендную политику, растоптав все эти несбывшиеся мечты. Это будет крах и настоящий плевок российским миноритариям от итальяшек (Enel) и немцев (Uniper), которые до этого славились достаточно высоким уровнем корпоративной культуры.

( Читать дальше )

Блог им. Klinskih-tag |НЛМК: анализ отчётности по МСФО и дивидендная радость

- 12 февраля 2021, 10:13

- |

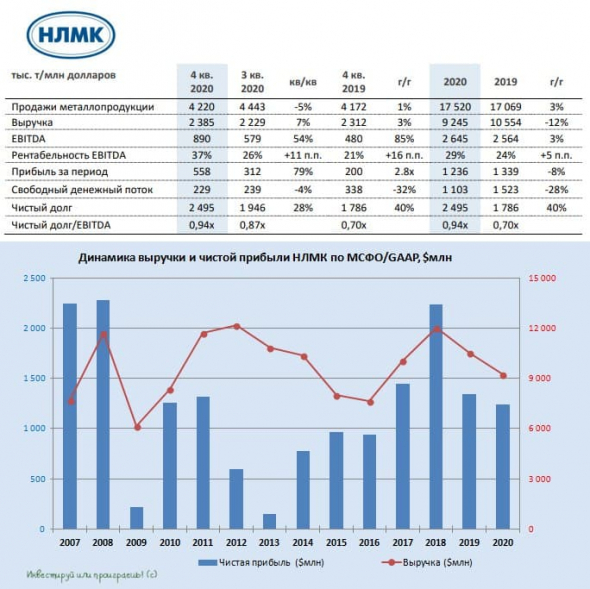

🧮 НЛМК вслед за Северсталью и ММК отчитался по МСФО за 4 квартал и 12 месяцев 2020 года:

Финансовая отчётность вышла примерно в рамках ожиданий, а потому и реакция рынка оказалась весьма спокойной – котировки весь торговый день в четверг демонстрировали околонулевую динамику, так и не определившись с направлением. Выручка компании с октября по декабрь выросла на 7% (кв/кв) до $2,4 млрд, на фоне бурного восстановления цен на металлопрокат и наращивания производства, в то время как по итогам 2020 года результат оказался на 12% хуже – на уровне $9,2 млрд. По вполне понятным причинам, о которых не стоит упоминать в очередной раз, и особенно тяжёлому первому полугодию минувшего года.

Однако, несмотря на весьма неубедительную динамику выручки, которая помимо всего прочего не смогла дотянуть даже до средних ожиданий рынка, весьма кстати НЛМК в 2020 году отметил целый ряд сопутствующих факторов:

( Читать дальше )

Блог им. Klinskih-tag |В поисках кандидатов на рынке США в наш модельный портфель

- 05 февраля 2021, 09:34

- |

💸 А тут ещё и доллар в течение начавшегося 2021 года пытается осторожно раллировать к рублю, что ещё больше автоматически поднимает ценники на американские активы, которые выражены в баксах.

В общем, совокупность этих факторов пока ограничивает долю активов США в нашем модельном портфеле на уровне 9,14%, однако рано или поздно наращивать эту долю обязательно будем при удобном случае.

💼 А пока я отмечу те эмитенты, которые находятся у меня в вочлисте на рынке акций США, и которые я планирую прикупить в наш портфель при первом удобном случае:

( Читать дальше )

Блог им. Klinskih-tag |Фосагро: драгоценность в любом инвестиционном портфеле!

- 28 января 2021, 22:36

- |

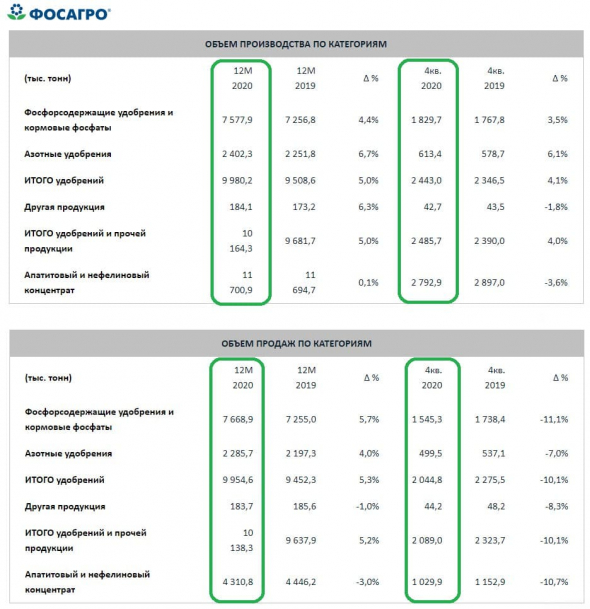

📓 Фосагро, котировки акций которой прибавляют уже пятую неделю подряд, накануне отчиталась о своих производственных результатах за 2020 год.

📈 Вряд ли я кого-то сильно удивлю, но бизнес компании продолжает оставаться эталоном для подражания, демонстрируя из года в год исключительно рост (взгляните на график ниже). Совершенно прозрачная, понятная, консервативная и, главное, дивидендная идея под названием Фосагро, наконец, начинает реализовываться во всей красе! А те, у кого хватило терпения формировать позу в течение последних пяти лет в диапазоне 2000-2500 рублей, теперь заслуженно пожинают плоды, получая рекордно высокие дивиденды за свою веру в компанию.

По итогам 12 месяцев 2020 года выпуск удобрений Фосагро вырос на 5% до 10,2 млн тонн. Положительно сказались на результатах строительство новых и продолжающаяся модернизация действующих производственных мощностей, а также усилия компании, направленные на повышение эффективности производства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс