Блог им. Klinskih-tag

НЛМК: полёт нормальный!

- 22 апреля 2021, 23:56

- |

🧮 НЛМК первым из тройки российских сталеваров отчитался о своих производственных показателях за 1 кв. 2021 года, и почему-то последним решил порадовать нас финансовыми результатами по МСФО

Но от этого, надо признать, радость у акционеров компании вряд ли стала меньше: результаты оказались ожидаемо сильными.

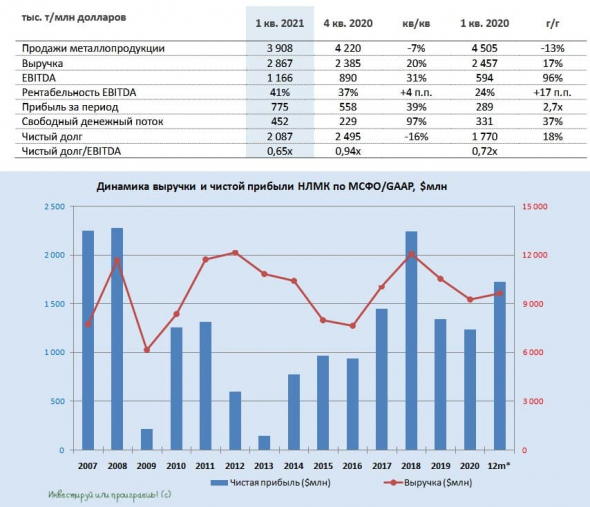

✅ Выручка компании выросла на 20% (кв/кв) и 17% (г/г) до $2,87 млрд, благодаря ценовому ралли на рынке стали, уверенным операционным результатам и увеличению доли готовой продукции в структуре продаж.

✅ Показатель EBITDA также уверенно прибавил на 31% (кв/кв) и 96% (г/г), на фоне опережающего роста цен на сталь, по сравнению с сырьём. При этом рентабельность по EBITDA за минувшие три месяца прибавила ещё на 4 п.п., достигнув уже 41% (напомню, у ММК этот показатель 32%, у Северстали 52,4%).

✅ Свободный денежный поток (FCF), на который дружно ориентируются наши сталевары при распределении дивидендов, у НЛМК вырос в два раза по сравнению с прошлым кварталом и на 37% в годовом выражении, составив $452 млн, из-за одновременно растущей прибыли и сезонного снижения инвестиций (в соответствии с графиком реализации проектов).

✅ При такой рыночной конъюнктуре вряд ли долговая нагрузка должна вызывать какие-то вопросы, и у трёх российских сталеваров она действительно околонулевая по соотношению NetDebt/EBITDA. В частности, у НЛМК этот показатель составил по итогам отчётного периода 0,65х, что более чем комфортно:

💰 В качестве дивидендов за 1 кв. 2020 года НЛМК рекомендовал направить акционерам 7,71 руб. на акцию, что ориентирует нас на совокупный размер выплат в размере $600 млн. и квартальную ДД=2,8:

С учётом заработанного FCF в размере $452 млн это весьма внушительные выплаты, а их размер выше 100% от FCF вас не должен вводить в заблуждение – скорее всего, здесь включается формула нормализованного показателя инвестиций в сумме $700 млн в год, даже если фактические инвестиции оказались выше этого уровня.

❓Что касается прогнозов компании на 2 кв. 2021 года, то они более чем позитивные:

«Завершение модернизации первых переделов НЛМК, сезонное восстановление спроса на российском рынке, реализация накопленных на конец I квартала запасов и высокий уровень цен на металлопродукцию положительно отразятся на финансовых результатах компании», — говорится в сообщении НЛМК.

👉 Я продолжаю держать акции НЛМК в своём портфеле, но с таким экспоненциальным ростом держать их становится эмоционально сложно. Я понимаю, что благоприятная конъюнктура на стальном рынке всё ещё в силе, мировая инфляция никуда не делась, а рубль частенько умеет и любит девальвироваться.

Благодаря всем этим факторам у меня всё ещё хватает силы воли удерживать бумаги НЛМК и Северстали в портфеле, но чувствую рано или поздно решение по резкому сокращению позиции придётся принимать твёрдо и чётко (©). Возможно, сигналом для меня станет коррекция цен на мировом рынке стали, возможно ситуация с COVID-19 продолжит усугубляться во всём мире. Как однажды сказал инвестиционный классик, «деревья не растут до небес».

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- банк Санкт-Петербург

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- инфляция в России

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- МТС банк

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- ритейлеры

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

Смотрите ссыль как только вниз пойдет резко, можете сливать, там и ебитды и дивиденды обосрутся в раз. Подчеркиваю это не эффективность их работы, а благоприятная коньюктура рынка.

Цена на сталь обязательно пойдет вниз.

По другому быть не может.

Прям вот-вот вниз пойдет.

Прям вот возможно в мае!

Тем временем майский фьюч на сталь: «подержи-ка моё пиво»

даже в автопроме листовой прокат в цене конечного изделия 2-5%, и даже утроение цены проката легко переваривается автопромом с его типичной нормой прибыли в 20%