Блог им. AVBacherov |Бертон Малкиел против технического анализа

- 03 декабря 2021, 09:26

- |

Технический анализ один из самых популярных методов в попытке спрогнозировать цену финансовых активов, или же найти наиболее вероятную точку для входа/выхода в/из них. По нему написано масса книг, придумано огромное количество индикаторов и еще больше объяснений как ими пользоваться. Конечно, определенная простота методов ТА не может не привлекать людей, а смотря как он ведет себя на истории, у многих создается реальное впечатление, что ТА обладает некоторой предсказательной силой.

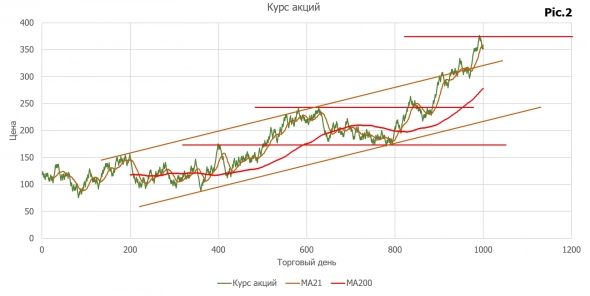

Взглянув на следующий график котировок, даже без методов технического анализа, создается впечатление, что перед нами интересные акции, у которых есть постоянный рост. За 5 лет она выросла в 2,86 раза, что эквивалентно 30% годовых, если считать по методу сложного процента.

Технические аналитики или инвесторы, размышляя над тем, стоит ли купить данную акцию или продать ее (например, в шорт), конечно нанесут на данный график индикаторы, уровни и все те методы, которые они используют и интерпретируют для себя как сигналы в принятии решений. Выглядеть это может по-разному, например так как показано на следующем графике. В любом случае по итогу этих построений, кто-то увидит хороший момент покупки, кто-то хороший момент для продажи, а кто-то решит, что еще не пришло время ни для одного ни для другого.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 39 )

Блог им. AVBacherov |Про новости и информацию

- 25 ноября 2021, 13:25

- |

Пожалуй, один из первых вопросов, который возникает у начинающего инвестора — это вопрос получения информации. Второй — насколько полезно быть в курсе самых свежих событий и новостей. Эти вопросы не праздные. В большой степени они подогреваются СМИ, продавцами финансовых услуг, или же кричащими заголовками предлагающими присоединиться к тому или иному телеграмм каналу, группе в соц-сетях, которые первые опубликовали ту или иную новость, и это дало возможность «заработать» быстро «хорошие деньги». Правду же можно выразить словами героя фильма Волк с Уолл-стрит: «Когда об этом напишут в Уолл-стрит Джорнал, момент уже ушел!». Как вы понимаете, «Уолл-стрит Джорнал» можно заменить на любой другой источник и в 99% случаев это будет действительно так. На каждую новость, которая потенциально могла бы принести краткосрочную выгоду, придется 99% других, которые приведут к потерям. Спекуляция на новостях еще никого не сделала миллионером. О «пользе» новостей для принятия решений как инвестиционных, так и в целом для жизни отлично рассказал Алексей Марков в своем видео «

( Читать дальше )

Рецензии на книги |История повторяется?

- 19 ноября 2021, 11:11

- |

Самым известным и хорошо описанными пузырем и кризисом в истории финансовых и фондовых рынков, конечно, является 1929 год и последующая за ним Великая Депрессия в США. Прекрасная книга «Великий крах 1929 года», написанная американским экономистом Джоном Кеннетом Гэлбрейтом, шаг за шагом проводит читателя от роста спекулятивного пузыря до полного краха.Книга интересна не только описанием хронологии событий, но и изложением причин, приведшим к жесточайшему кризису, а также следствий, которые в действительности были ужасающими. Только задумайтесь, в 1933 году в США 13 миллионов человек не могли найти работу, а это каждый четвертый из трудоспособного населения того времени.

То, что в 1929 году на фондовом рынке США был спекулятивный пузырь – не вызывает сомнения ни у кого из исследователей тех событий, но последующую великую депрессию нельзя списать только на биржевой обвал. Автор утверждает, что большая часть проблем в экономики страны наметилась раньше непосредственного обвала и носила фундаментальные основания. Гэлбрейт считает, что среди основных причин можно выделить следующие:

( Читать дальше )

Блог им. AVBacherov |Не мыльные пузыри

- 12 ноября 2021, 13:24

- |

К сожалению, никакой стройной теории по пузырям не существует. В разные периоды и разные авторы описывали те или иные из них, и даже старались подходить комплексно к этому вопросу, но пока ни одно из подобных исследований не привело к появлению полноценной теории. А жаль, наверняка за это можно было бы получить нобелевскую премию, и возможно существенно изменить улучшить наше будущее.

Как утверждает доктор экономических наук Алексей Николаевич Буренин — кризисы и пузыри являются необходимым элементом развития капитализма и рыночной экономики. Однако западный мейнстрим экономической мысли старается как можно сильнее избегать или по крайней мере существенно уменьшить значимость этих явлений. Одного из самых известных на сегодняшний день американских экономистов, который пытался явно вывести из тени данную тематику Хаймана Мински, долго «старались не замечать», но в последние 20 лет его труды стали предметом пристального внимания.

( Читать дальше )

Блог им. AVBacherov |Кризис?! Пузырь?! Нет, не слышал!

- 11 ноября 2021, 10:23

- |

То, что у нас на глазах разворачивается крупная спекулятивная афера, очевидно для любого человека, на зараженного беспочвенным оптимизмом. На фондовых рынках сейчас намного больше денег, чем ума. Число инвестиционных фондов намного превзошло количество грамотных в финансовом и историческом плане людей, которые способны были бы управлять ими. Правильные предсказания забываются, а в памяти людей остаются только ошибки, но в данный момент происходит фундаментальный и непрерывно повторяющийся процесс. Он начинается со всеобщего роста цен, будь то акции, недвижимость, произведения искусства и тому подобное. Этот рост привлекает повышенное внимание покупателей, что ведет к еще большему взвинчиванию цен. Его причина кроется лишь в благих ожиданиях. Процесс развивается, на рынках царит оптимизм. Цены безудержно ползут вверх. А затем по причинам, которые служат поводом для нескончаемых дебатов, наступает конец. Падение всегда бывает более неожиданным, чем предшествующий рост. Если проколоть надуты пузырь, то воздух из него выходит не постепенно, а мгновенно.

( Читать дальше )

Блог им. AVBacherov |Купите «альфа-скакунов» в свой портфель!

- 01 ноября 2021, 11:02

- |

Всем, кто давно инвестирует на рынке, обычно хорошо известны два следующих факта. Первый – при долгосрочном инвестировании подавляющие большинство управляющих портфелем проигрывают пассивному инвестированию в индексные фонды, после учета их вознаграждений. Второй – высокая диверсификация портфеля снижает общий риск инвестирования до уровня рыночного риска, но при этом понижает доходность до этого же среднерыночного уровня.

Из них следует неприятный логический вывод – какой смысл тратить время среднестатистическому долгосрочному инвестору на изучение различных подходов в инвестировании, если простой подход пассивного инвестирования с ребалансировкой портфеля даст в итоге лучший результат (конечно, со статистической точки зрения).

Однако, все-таки стоит помнить, что результат управляющих хуже после вычета их комиссионного вознаграждения. Это значит, что если вы изучите те подходы, которые они используют, то вы сможете добиться результатов превосходящие среднерыночные. А также, вполне возможно, что вы сможете инвестировать таким образом, что риск вашего портфеля будет ниже, чем в простом пассивном подходе. Простой пример, за 10 лет пассивного инвестирования капитал увеличился на 150%, но в один из кризисных годов портфель просел на 50%. Ваша стратегия принесла вам те же 150%, но в кризисный год просадка не превысила 20%. Поверьте мне, психологически это две разные ситуации.

( Читать дальше )

Блог им. AVBacherov |Акции vs облигации. Альтернатива или союз?

- 28 октября 2021, 12:27

- |

Частый вопрос начинающего инвестора: «Зачем нужны облигации с их крохотной доходность 6-8% в год? Ведь если учесть реальную инфляцию, то в лучшем случае они дают доход +2%, а то и вообще отрицательный».

Такой вопрос корректен, но не полон. И чтобы на него ответить полностью, необходимо посмотреть на инвестиции шире, а не только через призму ожидаемой доходности.

Свой ответ я начну с наглядной литературной параллели, а потом приведу конкретный пример с графиками и пояснениями.

Представьте, что вам нужно из пункта А попасть в пункт Б. Существует две дороги. Одна из них быстрая, другая медленная. Быстрая лежит по опасному маршруту: через реки, горы, глубокие ущелья, там много ветров, местами изнуряющая жара, и даже есть место, где извергается вулкан. Дойти можно быстро, но очень велик шанс погибнуть по пути. Второй путь лежит по комфортной дороге, там существенно меньше спусков и подъемов, есть мосты, ограждения чтобы не упасть, климат мягкий. Идти по нему дольше. Но самое интересное, что обе эти дороги где-то расходятся, где-то сходятся ближе, и иногда пересекаются. Вы же можете выбрать в менее опасных местах быстрый маршрут, а в более опасных – медленный. Тогда вы доберется до пункта Б не так быстро, чем по пути с огромными опасностями, но и не так медленно, чем по комфортной дороге. Кроме скорости, самым важным будет являться тот факт, что шансы добраться до пункта Б живым на таком смешанном маршруте возрастают непропорционально больше, чем падает скорость на быстром пути…

( Читать дальше )

Блог им. AVBacherov |Диверсификация с позиций Теории Вероятностей

- 19 октября 2021, 13:03

- |

Большинство начинающих инвесторов теряют деньги, потому что не диверсифицируют свой портфель. Они покупают акции и/или облигации, потому что их эмитенты у них на слуху, а оценка возможности банкротства/дефолта сводится к эмпирическому: «ну это же Сбербанк, ему не дадут обанкротиться».

Те же кто уже что-то прочел или обжегся хотя бы раз знают, что диверсификация вещь критически важная, но зачастую не знают какой уровень необходим для их портфелей. Иными словами, они пытаются найти ответы на вопрос подобный такому: «10 эмитентов – это нормально или нет? А может стоит брать 50? И на сколько лучше 50, чем 10?»

Ответ на этот вопрос не так прост, как кажется. Большинство апологетов пассивного инвестирования считают, что диверсификация должна быть очень большой и в том числе поэтому рекомендуют покупать индексные фонды на широкий рынок. Даже старик Баффет, выступая перед выпускниками MBA во Флориде в 2007 году говорил, что если человек не является профессиональным инвестором, то он должен следовать именно этой стратегии и скорее всего это будет лучшим вариантом для 99% людей. Но если он разбирается в бизнесе компаний, акции которых приобретает, то ему хватит и 5.

( Читать дальше )

Блог им. AVBacherov |Мантра - "Борьба с бедностью"

- 27 сентября 2021, 11:46

- |

«У нас всех при этом много общих вызовов, общих задач. Нужно до минимума свести уровень бедности в стране, вытащить из неё значительное число людей. Нужно улучшить условия жизни, развития, обучения, да и просто питания детей в семьях с низкими доходами, повысить уровень и доступность для всех качественного, современного образования, здравоохранения, продолжить изменения в структуре экономики в пользу передовых, высокотехнологичных отраслей – это чрезвычайно сложная, но абсолютно приоритетная задача. И нужно, безусловно, повысить темпы роста экономики»

Борьба с бедностью у нас одна и мантр, которую любит повторять президент почти при каждом удобном случае, а также подписывает различные указы дабы эта борьба шла эффективно, а ответственные министерства прикладывали все возможные усилия в этом направлении.

( Читать дальше )

Блог им. AVBacherov |Крипто мир в текущем виде может "получить под дых" ... в очередной раз

- 04 августа 2021, 11:00

- |

Председатель Комиссии по ценным бумагам и биржам США (SEC) Гэри Генслер, заступивший на этот пост в апреле, дал расширенное интервью Bloomberg.

Он заявил, что «нейтрально» относится к самой технологии блокчейн, но его отношение к защите инвесторов, использующих данные технологии, нельзя назвать таким же нейтральным. Также он попросил конгресс предоставить дополнительные полномочия для надзора за крипторынками комиссии по ценным бумагам и биржам (SEC).

Вот несколько цитат:

- Наша роль как государства заключается в том, чтобы защищать инвесторов от мошенничества...

- … в этом пространстве есть некоторые пробелы: нам нужны дополнительные полномочия от конгресса, чтобы предотвратить попадание транзакций, продуктов и платформ в трещины в регулировании. Нам также нужно больше ресурсов для защиты инвесторов в этом растущем и нестабильном секторе...

- … многие токены торгуются как активы и должны подпадать под юрисдикцию SEC, которая уже имеет значительные полномочия над цифровыми активами...

- … регулирование криптовалютных бирж — самый простой способ для правительства быстро справиться с торговлей цифровыми токенами...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс