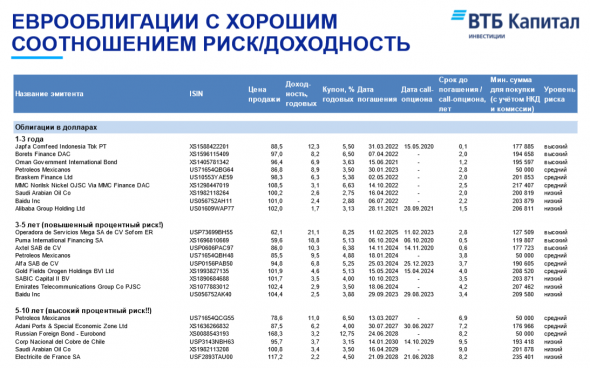

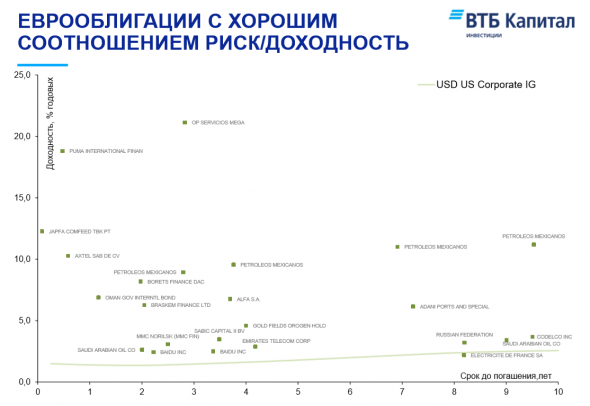

Еврооблигации с хорошим соотношением риск/доходность

- 16 апреля 2020, 19:53

- |

- комментировать

- ★4

- Комментарии ( 3 )

Утренний обзор от 16.04.2020

- 16 апреля 2020, 10:02

- |

Доброе утро!

📌 Пять крупных американских банков отчитались за последние два дня. Акции 4 из 5 подешевели после отчётов (JPM, WFC, C, BAC). Банки сообщили о списании от 0,4% до 0,6% кредитного портфеля, что привело к снижению чистой прибыли в среднем на 60% г/г (за исключением WFC, чья чистая прибыль упала на 99%).

📌 Акции Goldman Sachs (GS US) подорожали. Из-за относительно небольшого кредитного портфеля ($107 млрд против $770-1040 млрд у других банков) даже более существенные списания (0,9% кредитного портфеля) выглядят не столь критичными на фоне роста выручки от инвестиционных услуг на 28% г/г.

📌 Рост заболеваемости коронавирусом в США ускорился до 4,8% против 4,4% днем ранее.

📌 Мартовские розничные продажи бензина в США упали на 17% г/г — настолько сильно упал спрос еще до полного карантина. Цена WTI вчера упала до 18-летнего минимума.

📌 Крупные американские производители выступают против любых производственных ограничений. Представляется маловероятным, что Техас или другие штаты введут такие ограничения. Это привело к расширению спреда между американскими и другими эталонными сортами нефти.

Белый дом может заплатить американским производителям нефти за сокращение добычи, предполагают неназванные чиновники, основываясь на планах Минэнерго США. В зависимости от нюансов, план может оказать как положительное, так и отрицательное влияние на цены в краткосрочной перспективе, но скорее всего будет негативен в более долгосрочной перспективе за счет предлагаемых субсидий отрасли. Важный момент — вряд ли демократы в Конгрессе поддержат его.

( Читать дальше )

16.04 КОНФЕРЕНЦИЯ! ВЛИЯНИЕ СДЕЛКИ ОПЕК+ НА РЫНКИ

- 15 апреля 2020, 20:55

- |

ВТБ Капитал Инвестиции становятся еще ближе к клиентам!

Тема конференции 16 апреля — Влияние сделки ОПЕК+ на рынки.

Эксперты ВТБ расскажут о том, что происходит на рынке и каковы его перспективы, а также поделятся видением, как управлять портфелем в нынешней ситуации.

✍️ Ждём ваших вопросов с 12:00 до 14:00 на странице

Источник- телеграм-канал ВТБ Мои Инвестиции

Утренний обзор от 15.04.2020

- 15 апреля 2020, 09:56

- |

Доброе утро!

📌 Американские банки JPMorgan (JPM US) и Wells Fargo (WFC US) отчитались за 1 кв.2020 г. Несмотря на позитивное открытие торгов акциями, день закрыли в минусе.

📌 JPM отразил формирование резерва на покрытие убытков в размере $8,3 млрд (против $1,6 млрд в 1 кв.19). Чистая прибыль в результате упала почти на 70% г/г. Созданный резерв составляет 0,8% от кредитного портфеля банка ($960 млрд) и 3,4% от балансовой стоимости — это иллюстрирует чувствительность банков к изменению экономических условиям. При этом очевидно, что 2 кв 2020 будет хуже, чем 1 кв 2020.

Обновленный консенсус-прогноз EPS на 2020 год составляет около $5,3 — вдвое ниже результата 2019 года в $10,75.

📌 JPM не объявлял об отказе от выплат дивидендов и аналитики по-прежнему ожидают выплаты на уровне 2019 года (дивдоходность 3,6%).

📌 Bank of America (BAC US), Citigroup (C US) и Goldman Sachs (GS US) отчитываются сегодня. Goldman Sachs меньше других позиционирован на кредитование и имеет максимальную долю доходов от операций с ценными бумагами. Он может показать лучший результат, если не будет потерь по портфелю ценных бумаг. GS торгуется на уровне 0,8 x P/B.

( Читать дальше )

О вступлении в силу с 20.04.2020 изменений в Регламент оказания услуг на финансовых рынках Банка ВТБ (ПАО)

- 14 апреля 2020, 12:08

- |

Ознакомиться с регламентом можно тут

Департамент брокерского обслуживания, Банк ВТБ (ПАО)

Утренний обзор от 14.04.2020

- 14 апреля 2020, 09:57

- |

Доброе утро!

📌 В абсолютных цифрах рост числа новых случаев заболевания в Европе, США и мире минимальный за последние 12 дней.

📌 Импорт и экспорт Китая в марте +2% г/г и -4% г/г соответственно — намного лучше прогнозов.

📌 Ситуация на сырьевых рынках в целом позитивная: цены на нефть — стабильны, медь дорожает, цены на железную руду и сталь в КНР растут.

📌 Goldman Sachs прогнозирует спад во 2 кв. 2020 г. на уровне -35% в развитых странах.

📌 JPMorgan (JPM US) и Wells Fargo (WFC US) опубликуют отчётность за 1 кв.2020г перед открытием торгов в США. Основное внимание на прогнозные комментарии по качеству кредитов, достаточности капитала и дивидендов.

💡Инвестидея: на прошлой неделе мы начали рекомендовать усиливать позиции в глобальных акциях. Продолжаем наблюдать формирование благоприятных условий для «идеального бриза» (противоположность идеального шторма): чрезвычайная поддержка со стороны денежно-кредитной и фискальной политики, меры по поддержке рынков (начиная от рынка корпоративных заимствований в США до глобального рынка нефти), снижение уровня заболеваемости коронавирусом и перспектива отмены карантина в крупнейших экономиках через несколько недель.

( Читать дальше )

🛢Нефть дешевеет на сокращении добычи ОПЕК+. С.Аравия сохранила скидки для европейских потребителей.

- 13 апреля 2020, 15:09

- |

🔹ОПЕК+ в воскресенье утвердил сокращение добычи на 9,7 млн б/д в мае-июне, требование к Мексике снижено до 100 тыс. б/д (ранее предлагалось 400 тыс. б/д)

🔹В коммюнике G20 не упоминаются объемы сокращения добычи. Источники СМИ в ОПЕК+ заявляют, что не входящие в ОПЕК+ страны, такие как Бразилия, Канада, Индонезия, Норвегия и США — сократят добычу нефти на 4-5 млн б/д (хотя этому нет официальных подтверждений).

🔹Ожидается, что страны ОЭСР объявят о покупках нефти в стратегические резервы в размере 3 млн. б/д на ближайшую пару месяцев. Покупки подтвердили США, Индия, Япония и Южная Корея. МЭА сообщила, что предоставит информацию по этому поводу в ежемесячном отчёте в среду.

🔹Саудовская Аравия сохранила большие дисконты для европейских покупателей и ещё больше увеличила для азиатских.

🔹Инвесторы восприняли решение ОПЕК+ без особого энтузиазма (Brent — 2%). Сокращение добычи меньше ранее анонсированных 10 млн б/д. Запасы нефти продолжат накапливаться до мая. Нельзя исключать просадки цены ниже $30 по Brent, поскольку официальные подтверждения о сокращении добычи странами вне ОПЕК+ не получены.

Источник- телеграм-канал ВТБ Мои Инвестиции

Утренний обзор от 13.04.2020

- 13 апреля 2020, 10:00

- |

Доброе утро!

📌 Согласованное сокращение добычи ОПЕК+ на 9,7 млн б/д не привело к конкретному сокращению добычи за пределами ОПЕК.

📌 Мы считаем, что нефтяные рынки выиграли некоторое время. Риск снижения цен на нефть, возможно, до новых минимумов сохраняется до тех пор, пока:

1) глобальная экономическая активность не продемонстрирует восстановление;

2) не будут согласованы значительные новые сокращения добычи.

Оба эти события возможны.

📌 Д.Трамп лично выступил в качестве посредника в переговорах. Это подтверждает, что политика США заключается в недопущении слишком низких цен на нефть. Мы сохраняем осторожность в отношении цен на нефть — не считаем, что пришло время для агрессивного позиционирования в отношении этого сырьевого актива.

📌 Китай сообщил о рекордном росте общего объема социального финансирования (более широкий показатель кредитования и кредитования экономики, чем общий объем выданных кредитов) в размере 5.2 трлн юаней за март при консенсусе — 3. 1 трлн. Это около $750 млрд, или около 5% ВВП Китая в 2019 году. Считаем, что это может поддержать экономическую активность и уверенность.

📌 Китай опубликует данные о продажах жилья, промышленном производстве, розничных продажах и инвестициях в основной капитал позже на этой неделе. Эти данные покажут, в какой степени китайская экономика восстановилась после карантина.

Источник- телеграм-канал ВТБ Мои Инвестиции

Утренний обзор от 10.04.2020

- 10 апреля 2020, 09:48

- |

Доброе утро!

📌 ФРС США будет покупать облигации неинвестиционного класса (мусорные, спекулятивные). А именно те облигации, чей кредитный рейтинг сейчас не ниже BB-, но до 22 марта был инвестиционного уровня.

Индексы и ETF, основанные на этих облигациях, выросли больше всего за последние 20 лет.

📌 Число новых заявок по безработице в США на прошлой неделе — 6,6 млн, общее число за 3 недели — 16,8 млн.

📌 Число новые случаев короновируса в ЕС ускорились до 9% (67 000 за день), смертность возросла на 7%.

📌 Начинают ли инвесторы воспринимать рост новых случаев заболевания как рыночно-нейтральный или даже позитивный сигнал? В некоторых случаях он указывает на эффективность мер по тестированию и выявлению заболевших. Несколько стран Европы, таких как Германия, Австрия, Италия и Швейцария, уже протестировали более 1,5% населения. США и Россия, напротив, протестировали около 0,5% населения. Возможно, что гораздо больше людей инфицированы и имеют иммунитет, чем считается в настоящее время, а уровень смертности ниже, чем думают.

📌 Мексика отказывается выполнять предложение ОПЕК+ о сокращении добычи на 23% или 0,4 млн б/д, предлагает сокращение только на 0,1 млн б/д.

📌 Основной позитив соглашения по нефти — сокращение добычи Саудовской Аравии на 23% происходит с базового уровня 11 млн б/д, что ниже объёма мартовской добычи (12,3 млн б/д). Саудовская Аравия и Россия сократят добычу примерно до 8,5 млн б/д. Общий объем сокращений ОПЕК+ должен составить 10 млн б/д. Ожидается, что страны G20 возьмут на себя обязательства по дополнительному сокращению добычи на 5 млн б/д. Если соглашение будет выполняться, то цены на нефть поднимутся минимум на 10% от текущих уровней (Brent $32/барр.).

📌 Рынки США, Германии, Франции и др. стран сегодня закрыты в связи с пасхальными праздниками.

💡 Инвестидея: рынки игнорируют большинство новостей и движутся выше на увеличении ликвидности и покупках рисковых активов центробанками. Это будет толкать все больше денег на рынок акций, что приведёт к росту фондовых индексов. Не спешите продавать до тех пор, пока карантин в ключевых странах не будет снят. Как только жизнь вернется в нормальное русло, рынки станут больше ориентироваться на фундаментальные факторы. Тогда придётся быть осторожными.

Утренний обзор от 09.04.2020

- 09 апреля 2020, 10:09

- |

Доброе утро!

📌 Министр энергетики Алжира заявил, что обсуждаемое сокращение нефти может достичь 10 млн б/д. Полагаем, что рынок уже закладывает сокращение на такую величину, если точкой отсчёта является заявленная Саудовской Аравией пиковая добыча 13 млн б/д.

Если же точкой отсчёта будет уровень добычи февраля-марта, это может быть позитивным сюрпризом для рынка.

📌 Американские производители могут сократить производство на 4 млн б/д в течение следующих трех месяцев без каких-либо ограничений со стороны правительства, согласно оценкам Техасской железнодорожной комиссии. Реализация данного прогноза будет еще одним позитивом для рынка, хотя мы настроены скептически.

❗️SAP — крупнейший в Европе производитель программного обеспечения для компаний, заявил о падении продаж новых лицензий на ПО в 1 кв. 2020 г. на 31%. Это является опережающим индикатором потенциальных потерь доходов SAP в ближайшие годы.

❗️Starbucks сообщила о падении сопоставимых продаж в США в конце марта на 65%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал