Неделя завершилась снижением мировых индексов

- 21 мая 2018, 10:34

- |

США и Китай пока отложили торговую войну.

Российский рынок завершил неделю разнонаправленным движением индексов. Инвесторы продолжали игнорировать рост цен на нефть, а рубль ослаб. Внешнеполитические факторы остаются пока основными, и возможность введения новых санкций в отношении российских компаний продолжает оказывать давление на котировки. По итогам пятницы индекс РТС потерял 0,7%, а индекс ММВБ прибавил менее 0,2%. За неделю индекс РТС снизился на 1,7%, а индекс ММВБ сбросил около 0,8%. В пятницу было полностью сформировано правительство РФ. Финансово-экономический блок не претерпел изменений, поэтому преемственность курса в этой части, очевидно, сохранится. Европейские рынки завершили неделю в красной зоне, индекс Euro Stoxx 50 потерял в пятницу 0,5%. Американские индексы также снизились, S&P 500 упал на 0,3%. Существенной статистической информации на этой неделе не ожидается. Основным событием для рынков будет публикация 23 мая протоколов майского заседания ФРС. На том заседании регулятор сохранил прежнюю ставку, однако отметил, что инфляция уже почти достигла целевого уровня. Ясности относительно дальнейших действий ФРС пока нет, в частности неизвестно, сколько раз будет повышена ставка в нынешнем году. Протоколы могут детализировать взгляды членов управляющего совета Федрезерва в отношении будущей политики регулятора. Интерес будут также представлять выступления ряда руководителей ФРС, запланированные на эту неделю. Кроме того, в четверг выйдут протоколы последнего заседания ЕЦБ. Хотя инфляция в еврозоне все еще далека от цели банка и ожидать повышения ставки ЕЦБ преждевременно, открытым остается вопрос о сворачивании программы выкупа активов. На азиатских рынках сегодня преобладает оптимизм. Новости с переговоров США и Китая по торговле создают предпосылки к тому, что торговой войны удастся избежать. По словам американского министра финансов Стивена Мнучина, стороны достигли «очень значительного прогресса» в ходе консультаций, а Пекин согласился «значительно уменьшить торговый дефицит и решить проблемы, препятствовавшие честной конкуренции на китайском рынке для продукции США». Поэтому сегодня азиатские индексы растут, а фьючерс на S&P 500 уже подскочил на 0,6%. Нефть понемногу дорожает, фьючерс на Brent торгуется выше 79 долл./барр. Российский рынок сегодня попытается частично отыграть потери прошлой недели, индекс РТС начнет день ростом на 0,4%.

( Читать дальше )

- комментировать

- 213

- Комментарии ( 0 )

ВТБ Прогноз результатов за 1 кв. 2018 г. по МСФО: ждем стабильную маржу и рост комиссионного дохода год к году.

- 16 мая 2018, 10:21

- |

ROAE должен остаться выше 10%.

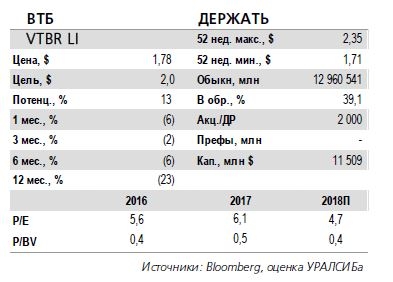

ВТБ (VTBR LI – ДЕРЖАТЬ) завтра представит отчетность за 1 кв. 2018 г. по МСФО и проведет телефонную конференцию. Мы ждем, что рентабельность капитала останется выше 10% (11% против 12% в 4 кв. 2017 г.), а чистая прибыль снизится на 9% за квартал до 41 млрд руб. Консенсус-прогноз предполагает чистую прибыль примерно на 10% ниже и ROAE на уровне 10%. Менеджмент рассчитывает на более-менее стабильную маржу в текущем году (около 4%), по нашей оценке, она составит около 4,1% в 1 кв., как и на протяжении 2017 г., рыночная оценка также составляет 4,1%. Чистый комиссионный доход и ЧПД должны сократиться квартал к кварталу под действием сезонных факторов, однако год к году мы ждем роста чистых комиссий на 11% (тогда как ЧПД, по нашим расчетам, почти не изменился год к году).

Стоимость риска может быть ниже годового прогноза.

В части расходов мы прогнозируем рост на 5% относительно уровня годичной давности и соотношение Расходы/Доходы 44% (впрочем, показатель зависит среди прочего от волатильной величины прочих доходов). Стоимость риска за 2 мес. 2018 г. (согласно уже опубликованным банком данным) составила всего 0,9%, за 1 кв. мы ждем 1,2%, что несколько ниже 1,5%, которых менеджмент ожидал в среднем в 2018 г. (консенсус-прогноз для 1 кв. равен 1,5%). В апреле показатель мог продолжить увеличиваться за счет более слабого рубля. Что касается кредитов, то первые два месяца показали ожидаемое сезонное сокращение корпоративного портфеля, но розничный при этом демонстрировал рост; за квартал мы прогнозируем снижение корпоративных кредитов на 1% и увеличение розничных на 1,5%. Корпоративные депозиты, по нашим оценкам, снизятся также на 1% за квартал, а розничные – вырастут на 0,5%.

( Читать дальше )

РОСТЕЛЕКОМ

- 16 мая 2018, 10:05

- |

Выручка возросла в 1 кв. на 8% год к году.

Вчера Ростелеком (RTKM RX – ДЕРЖАТЬ) представил хорошие результаты за 1 кв. 2018 г. по МСФО, превзойдя ожидания по выручке и OIBDA. В частности, выручка компании увеличилась на 8% (здесь и далее – год к году) до 76,2 млрд руб. (1,3 млрд долл.), что выше нашего и консенсусного прогнозов на 5% и 4% соответственно. OIBDA выросла на 8% до 23,2 млрд руб. (439 млн долл.), превысив наш прогноз и ожидания рынка на 5% и 2%. Соответственно, рентабельность по OIBDA составила 30,4%, снизившись на 0,2 п.п. В то же время, если показатели за 1 кв. 2017 г. пересчитать с учетом применения стандартов МСФО 9, 15 и 16, то есть рассматривать рост на сопоставимой основе, то OIBDA оказывается фактически на уровне прошлого года, а рост выручки остается 8-процентным.Руководство Ростелекома повысило свой прогноз результатов 2018 г. и теперь ожидает роста выручки не менее чем на 2%(ранее – на 2%), а рентабельностьпо OIBDA видит на уровне не ниже 31,5% (ранее – ровно 31,5%). Прогноз капзатрат сохранен в размере 60–65 млрд руб., без учета проекта по устранению цифрового неравенства. Что касается динамики по сегментам, выручка Ростелекома от услуг фиксированной телефонии в 1 кв. 2018 г. сократилась на 10% до 18,3 млрд руб. (321 млн долл.). Доходы от услуг платного ТВ увеличились на 18% до 8,2 млрд руб. (144 млн долл.), а от присоединения и пропуска трафика – на 24% до 8,4 млрд руб. (147 млн долл.). Выручка от ШПД возросла на 8% и составила 19,2 млрд руб. (337 млн долл.). Денежные операционные расходы выросли (на сопоставимой основе) на 14% до 53,8 млрд руб. (945 млн долл.). Чистый долг увеличился на 6% относительно конца предыдущего квартала до 191 млрд руб. (3,3 млрд долл.), а показатель Чистый долг/OIBDA за предыдущие 12 месяцев остался на уровне 1,9.

( Читать дальше )

Высокие цены не нефть не помогли российскому рынку

- 16 мая 2018, 09:59

- |

Противоречивые оценки состояния запасов нефти в США.

Вчера российский рынок понес заметные потери.Существенное ослабление рубля при дорожающей нефти оказало негативное влияние, и в итоге индекс РТС упал на почти на 2%, а индекс ММВБ потерял больше 0,8%. Европейские рынки третью сессию подряд завершили без ярко выраженных движений, индекс Euro Stoxx 50 вновь почти не изменился. Оценка роста ВВП еврозоны совпала с рыночными ожиданиями, составив 2,5% год к году и 0,4% квартал к кварталу. Однако промышленное производство выросло в марте лишь на 0,5% месяц к месяцу, не дотянув до прогнозных 0,7%, а год к году оно увеличилось на 3,0%, то есть на 0,6 п.п. меньше, чем ожидалось. Таким образом, те, кто утверждают, что экономический рост в еврозоне замедляется, получили еще один аргумент в свою пользу. Сегодня будут опубликованы окончательные данные по инфляции в еврозоне за апрель. Ожидается, что ИПЦ составил 1,2% год к году, что пока далеко от целевых значений ЕЦБ. Рост розничной торговли в США в апреле оказался в рамках прогнозов – 0,3% месяц к месяцу, но мартовский показатель был пересмотрен вверх, и это дало рынку повод предположить, что во 2 кв. 2018 г. розничные продажи будут расти и подстегивать инфляцию, поэтому ФРС вполне может повысить ставку в этом году еще три раза. В результате статистика вызвала укрепление доллара, рост=доходностей UST и падение фондовых индексов. Индекс S&P 500 потерял за день около 0,7%. Сегодня выйдут данные по промпроизводству в США, рынок ждет, что в апреле оно выросло на 0,6% месяц к месяцу. Нефть вчера вновь подорожала, причем котировки Brent превышали 79 долл./барр. Стоит отметить, что нефтяные котировки двигались вверх, несмотря на укрепление доллара США к основным валютам. Введение вчера Соединенными Штатами санкций против главы Банка Ирана и еще нескольких иранских банкиров усилило опасения, что выход США из ядерной сделки с Ираном в конечном итоге приведет к сокращению поставок нефти из этой страны. Сегодня Минэнерго США опубликует данные об изменении нефтяных запасов за прошедшую неделю. По оценкам рынка, консолидированным агентством Bloomberg, запасы нефти сократились на 2 млн барр., а бензина – на 1,4 млн барр. API же, напротив, считает, что запасы нефти выросли на 4,85 млн барр., а бензина увеличились на 3,37 млн барр. Данные API привели к небольшому снижению цен на нефть, но фьючерс на Brent остается выше 78 долл./барр. Фьючерс на S&P 500 с утра почти не изменился. Азиатские индексы в основном умеренно снижаются. Неожиданный демарш КНДР, заявившей о приостановке переговоров с Южной Кореей из-за проведения военных учений Сеула и Вашингтона, спровоцировал негативную реакцию рынков. Российские индексы начнут сегодня день вблизи вчерашних уровней закрытия.

( Читать дальше )

Депозитарные расписки "EN+". Особенности корпоративного действия- конвертации.

- 15 мая 2018, 15:26

- |

Коллеги, добрый день.

В связи с недавними вопросами пользователей СмартЛаба и наших клиентов, специалисты брокера “УРАЛСИБ Кэпитал-Финансовые услуги” решили осветить ситуацию с депозитарными расписками “EN+”.

Для более детального понимания сути возникшей ситуации необходимо иметь представление о том, что представляет собой депозитарная расписка как ценная бумага.

Выпуск депозитарных расписок происходит следующим образом:

1.Иностранный эмитент принимает решение о выпуске депозитарных расписок.

2.Иностранный эмитент прибегает к услугам банка-депозитария. В случае с депозитарными расписками “EN+”, услуги банка-депозитария выполняет Citibank. Эмитент заключает с

банком-депозитарием депозитарный договор.

3.Иностарнный эмитент переводит акции в необходимом количестве банку-кастодиану, где акции буду заблокированы. Банк-кастодиан расположен в стране эмитента акций.

4.Далее банк-депозитарий осуществляет выпуск депозитарных расписок под базовый актив, хранящийся в банке-кастодиане.

По своей сути, депозитарная расписка является неким аналогом акции, но имеет ряд специфических особенностей.

Уходя от ряда теоретических уточнений относительно депозитарных расписок, вкратце схема выглядит именно так. Все дальнейшие взаимодействия: выплата дивидендов, голосование на собрании акционеров, раскрытие информации и тд. происходит через взаимодействие банка-кастодиана с банком-депозитарием и непосредственным взаимодействием банка-депозитария с эмитентом акций.

При всем при этом, остальные акции находятся на хранении в реестре или в депозитариях иностранных брокеров, через которые иностранные инвесторы приобретали ценные бумаги на организованных торгах.

В случае с депозитарными расписками “EN+” ситуация следующая:

Процедуру листинга прошли именно депозитарные расписки а не базовый актив — акции. Акции данного эмитента отсутствуют на обслуживании в НРД. Это значит, что после корпоративного действия, а именно конвертации депозитарных расписок в акции, вести учет прав на базовый актив фактически некому, в рамках Российской Федерации.

Акции, являющиеся базовым активом депозитарных расписок, при подобной ситуации, должны быть зачислены в реестр акционеров. Для того, что бы данную операцию возможно было осуществить, держателю депозитарных расписок должен быть открыт счет в реестре акционеров.

Мы предполагаем, что после или в процессе конвертации, банк-депозитарий связывается непосредственно с эмитентом и в рамках корпоративного действия происходит открытие счета в реестре акционеров. Учет прав на ценные бумаги будет вести иностранный реестр акционеров обслуживающий эмитента. При этом ценные бумаги, заблокированные под депозитарные расписки в банке-кастодиане будут разблокированы и выведены в реестр акционеров на вновь открытые счета держателям депозитарных расписок, участвующих в корпоративном действии.

На текущий момент информацией, относительно комиссий за хранение данных акций и иных издержек мы не обладаем. Для уточнения информации необходимо связываться или с эмитентом или с реестром акционеров.

Реализация данных акций на организованных торгах возможна при открытии соответствующего брокерского счета у иностранного брокера, который предоставляет доступ к соответствующей бирже. При открытии счета у иностранного брокера, данные ценные бумаги необходимо будет переводить из реестра в депозитарий брокера, для последующей реализации.

Будем рады ответить на возникшие вопросы.

С уважением, Ваш брокер.

Globaltruck.Результаты за 2017 г. по МСФО и операционные результаты за 1 кв. 2018 г.: рентабельность под давлением из-за растущих топливных расходов

- 15 мая 2018, 10:46

- |

Выручка выросла на 7% год к году.

Автомобильный перевозчик Globaltruck (GTRK RX – без рекомендации) провел телеконференцию, посвященную результатам за 2017 г. по МСФО и операционным результатам за 1 кв. 2018 г., в которой принял участие генеральный директор компании Александр Елисеев. В прошлом году выручка увеличилась на 7% (здесь и далее – год к году) до 6,6 млрд руб., тогда как скорректированная EBITDA сократилась на 6%, составив 1,3 млрд руб. Рентабельность по EBITDA снизилась на 2,7 п.п. до 19%. Чистая прибыль упала на 48% до 280 млн руб. Долговая нагрузка находится на низком уровне – показатель Чистый долг/EBITDA равен 1,0.

Рост топливных расходов оказывает давление на рентабельность.

Несмотря на некоторое снижение (минус 1,1%) среднего количества тягачей в эксплуатации, повышение ставок на грузовые автоперевозки в совокупности с ростом среднего пробега на тягач привели к увеличению выручки. Рентабельность Globaltruck находится под давлением в связи с опережающим ростом расходов, в первую очередь – топливных.

( Читать дальше )

РОСНЕФТЬ. Результаты по МСФО за 1 кв. 2018 г: рост EBITDA (OIBDA) на 24% год к году, положительный СДП

- 15 мая 2018, 10:28

- |

Выручка и EBITDA близки к уровням 4 кв. 2017 г.

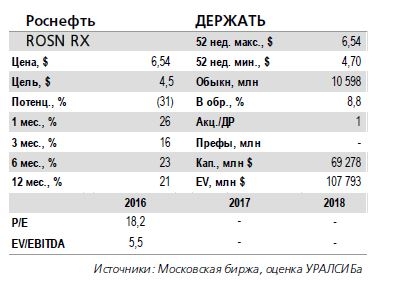

Вчера Роснефть (ROSN RX – ДЕРЖАТЬ) отчиталась по МСФО за 1 кв. 2018 г. Выручка возросла на 22% год к году и на 1% квартал к кварталу до 1 722 млрд руб. (30,3 млрд долл.), на 2,5% ниже консенсус- прогноза. EBITDA, рассчитанная как сумма операционной прибыли и амортизации, выросла на 24% год к году и на 2% квартал к кварталу до 352 млрд руб. (6,19 млрд долл.). Рассчитанный компанией показатель EBITDA, включающий эффект зачета предоплат, увеличился на 16% год к году и снизился на 2% квартал к кварталу до 385 млрд руб. (6,77 млрд долл.), оказавшись на 2,9% выше ожиданий рынка. Чистая прибыль выросла на 459% год к году и снизилась на 34% квартал к кварталу до 95 млрд руб. (1,67млрд долл.), превысив рыночный прогноз на 16%.

Рост продаж нефти обеспечил увеличение выручки год кгоду при слабой конъюнктуре внутреннего рынка.

Главным драйвером роста выручки год к году стала цена нефти: врублевом выражении, по данным Роснефти, средняя цена Urals выросла на 21% год к году и на 5% квартал к кварталу до3,71 тыс. руб./барр. При этом на внутреннем рынке цена нефти поднялась на 22% год к году до 17,3 тыс. руб./т, почтине изменившись квартал к кварталу. Цена высокооктанового бензина на российском рынке увеличилась лишь на 1,3%год к году и упала на 5,4% квартал к кварталу до 34,6 тыс. руб./т. Компания нарастила объемы продаж сырой нефти, впервую очередь в Азию, поэтому выручка от продажи нефти выросла на 32% год к году до 756 млрд руб. (44% от общейвыручки), что компенсировало более медленный рост продаж нефтепродуктов на внутреннем рынке.

( Читать дальше )

Нефтяные котировки продолжают расти

- 15 мая 2018, 10:19

- |

Китайская статистика оказалась противоречивой.

Понедельник начался на российском рынке без существенных ценовых движений, несмотря на дорожавшую нефть. Однако к завершению торгов оба основных российских индекса подросли. Индекс РТС прибавил 0,7%, индекс ММВБ – 0,5%. Среди лидеров роста были акции Х5 (+3%), которые, как сообщил Bloomberg, c 1 июня будут включены в индекс MSCI Russia. Европейские рынки вновь стагнировали, индекс Euro Stoxx 50 не изменился. Член управляющего совета ЕЦБ и глава ЦБ Франции Франсуа Виллеруа де Гало заявил вчера, что ужесточение ставок в Европе начнется «через несколько кварталов, но не лет после завершения программы выкупа активов». Эти слова вызвали укрепление евро к доллару. Сегодня будет опубликована оценка роста ВВП в еврозоне за 1 кв. Рынок прогнозирует рост на 2,5% год к году и на 0,4% квартал к кварталу. Рынки США вчера также не показали заметной динамики, закрывшись лишь символическим приростом. Сегодня выйдут данные по розничной торговле в Соединенных Штатах в апреле. Предполагается, что рост розничной торговли замедлится до 0,2% с 0,4% в марте. Падение темпов роста ниже прогнозных снизит ожидания роста ставок в США, и четыре повышения учетной ставки в этом году станут маловероятным событием, а следовательно, доллар может еще ослабнуть. Нефтяные котировки продолжали вчера расти, фьючер на Brent превысил уровень 78 долл./барр. Главным фактором такой динамики по- прежнему остается выход США из ядерной сделки с Ираном. Дополнительной причиной роста нефтяного рынка стал опубликованный вчера ежемесячный доклад ОПЕК, в котором картель повысил прогноз мирового спроса на нефть в 2018 г. на 1,65 млн барр. Кроме того, роль сыграло обострение напряженности на Ближнем Востоке, связанное с переносом посольства США в Израиле в Иерусалим. Азиатские рынки сегодня падают. Статистика о состоянии экономики Китая в апреле оказалась неоднозначной. С одной стороны, промпроизводство выросло на 7% год к году, что существенно выше ожидавшихся рынком 6,4%. С другой стороны, розничные продажи увеличились хотя и заметно, на 9,4%, но все же меньше по сравнению с прогнозными 10%. Фьючерс на индекс S&P 500 сегодня снижается, котировки нефти находятся вблизи вчерашних уровней закрытия. Мы ожидаем, что индекс РТС потеряет утром 0,4%.

( Читать дальше )

Прогноз результатов за 1 кв. 2018 г. по МСФО: ожидаем снижения рентабельности.

- 11 мая 2018, 10:02

- |

Мы прогнозируем падение выручки и EBITDA на 4% и 8% год к году.

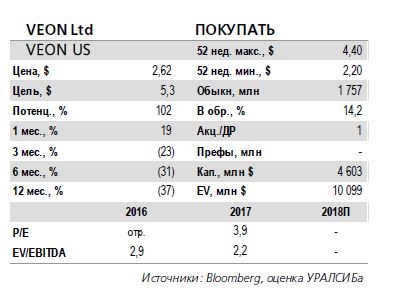

В понедельник, 14 мая, Veon (VEON US – ПОКУПАТЬ) опубликует отчетность за 1 кв. 2018 г. по МСФО. Мы ожидаем, что динамика останется невпечатляющей и отразит снижение выручки и EBITDA в долларовом выражении. Так, выручка, по нашим оценкам, сократится на 4% (здесь и далее – год к году) до 2,2 млрд долл., а EBITDA – на 8% до 797 млн долл., что предполагает снижение рентабельности по EBITDA на 1,6 п.п. до 36,2%. Падение прибыльности, в частности, отразит такие факторы, как интеграция активов Евросети в России, либерализация валютного рынка и увеличение налога на абонентов в Узбекистане. Мы также ожидаем, что компания покажет чистый убыток в размере 154 млн долл.

Мобильная выручка в России должна незначительно вырасти в рублевом выражении.

По нашим прогнозам, выручка Veon в России за отчетный период увеличится на 1% до 65,4 млрд руб. (1,1 млрд долл.), при этом в сегменте мобильной связи выручка вырастет на 2%, а в сегменте фиксированной связи она сократится на 4%. Мы ожидаем, что EBITDA в России снизится на 2,9% до 23,4 млрд руб. (411млн долл.), а рентабельность по EBITDA составит 35,8%. Согласно нашим оценкам, суммарная выручка на рынках Алжира, Бангладеш и Пакистана упадет на 7% до 697 млн долл., а EBITDA – на 11% до 301 млн долл. На Украине мы прогнозируем рост выручки на 5% до 150 млн долл. и увеличение EBITDA на 6% до 81 млн долл. при рентабельности по EBITDA на уровне 54,0%.

( Читать дальше )

Скачок цен на нефть поддержал рост российского рынка

- 11 мая 2018, 09:56

- |

Инфляция в США оказалась ниже прогнозов.

Вчерашний скачок нефтяных цен и укрепление рубля, которому способствовало ослабление доллара США к основным валютам, создали условия для резкого роста котировок российских компаний. Индекс РТС поднялся на 3,2%, индекс ММВБ прибавил 0,5%. Рубль подорожал почти до 61,7 руб./долл., тем не менее при текущих ценах на нефть он остается недооцененным из-за влияния политических факторов. Европейские индексы вчера демонстрировали разнонаправленную динамику, и по итогам дня индекс Euro Stoxx 50 остался на прежнем уровне. Управляющий совет Банка Англии подавляющим большинством голосов оставил учетную ставку без изменений, что было воспринято, как продолжение мягкой денежной политики. Американские индексы завершили вчерашнюю заметным приростом, поскольку данные по потребительской инфляции в США за апрель оказались в целом хуже, чем предполагалось. Хотя ИПЦ год к году и совпал с прогнозом, составив 2,5%, базовая инфляция не дотянула 0,1 п.п. до ожидавшегося рынком значения, а инфляция в апреле по отношению к марту составила лишь 0,1% вместо прогнозируемых 0,2%. Статистика вызвала ослабление доллара США и снижение доходностей UST. Хотя рынок полагает, что ФРС с большой вероятностью повысит учетную ставку на ближайшем заседании в июне, данные по инфляции пока не говорят однозначно о том, что регулятор перейдет к более жесткому курсу. Нефтяные цены оставались вчера на более чем трехлетних максимумах, реагируя таким образом на выход США из иранской сделки, который может повлечь за собой дефицит нефти. Азиатские рынки сегодня вновь настроены позитивно, оптимизма им добавили вчерашние новости о назначении даты встречи президента Соединенных Штатов и главы КНДР. Фьючерс на S&P 500 остается в зеленой зоне, нефть торгуется вблизи вчерашних уровней. Российский рынок сегодня продолжит расти. Мы ожидаем, что индекс РТС прибавит утром около 0,4%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал