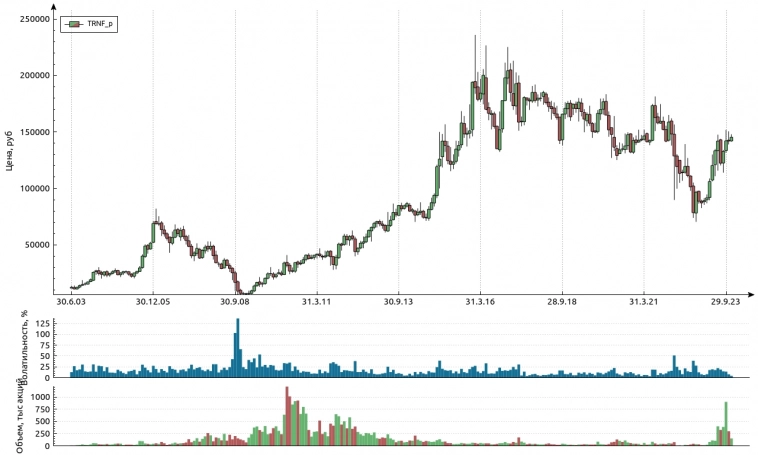

Транснефть: отчетность за 3 квартал по МСФО или дивидендный маятник качнулся вниз

- 30 ноября 2023, 16:26

- |

Котировки оптимизмом перестали дышать и это вполне обосновано, ранее разбирал отчет по РСБУ за 3-й квартал тут: Транснефть: отчетность за 9 месяцев по РСБУ радует акционеров, но есть один нюанс

Судя по объемам богатые физики уже успели раскачать бумагу, осталось дело за бедными. «Идеи под сплит» мы не публикуем, это спекуляции, хотя вероятно на этом можно заработать — но предсказать с калькулятором навряд ли можно желания толпы (очень быстро идет смена настроения от «налетай-подешевело» до «спасайся кто может»)

Вернемся к отчетности.

На первый взгляд все выглядит неплохо, стабильная прибыль, которая превышает предыдущие периоды (хотя и нормализовалась)

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Облигации Сегежи с доходностями более 20%: дальнейшие перспективы и риски

- 30 ноября 2023, 16:21

- |

Ликвидные рублевые облигации Сегежи – крупного российского лесопромышленного холдинга, в сентябре-ноябре выросли по доходности на примерно 1 000 б. п., превысив 20%, после публикации неутешительных операционных и финансовых результатов за 1П 2023 г. Отчет за 3 квартал также не обрадовал инвесторов. В результате пока сохраняется повышенная доходность по долговым инструментам эмитента. Но насколько она оправдана и нет ли сейчас потенциала для ее снижения? Интересным кейсом 6 декабря станет размещение флоатера на 5 млрд руб. Посмотрим, как рынок воспримет новый выпуск. В данной статье постараюсь дать свой взгляд на дальнейшие перспективы по долговым бумагам компании.

ПАО Группа компаний «Сегежа» (Segezha Group) − один из крупнейших российских вертикально интегрированный лесопромышленных холдингов с полным циклом лесозаготовки и глубокой переработки древесины. Ключевой акционер: АФК «Система» (доля владения: 62,1%; основной бенефициар: В. Евтушенков).

( Читать дальше )

Обзор РСБУ за Q3 2023г. Россети Московский регион! Почему я вновь купил их акции?

- 30 ноября 2023, 16:15

- |

Компания Россети Московский регион опубликовала отчет РСБУ за 3 квартал 2023г. (отчет МСФО я так и не дождался — врятли появится):

👉 Bыручка — 52,4 млрд.руб. (+14,2% г/г)

👉 Себестоимость — 43,7 млрд.руб. (+9,7% г/г)

👉 Прибыль от продаж — 8,7 млрд.руб. (+44,3% г/г)

👉 Чистая прибыль — 7,9 млрд.руб. (+660,0% г/г)

С начала 2023г. картина следующая (за 9 мес.2023г.):

👉 Bыручка — 162,7 млрд.руб. (+12,9% г/г)

👉 Себестоимость — 135,5 млрд.руб. (+12,9% г/г)

👉 Прибыль от продаж — 27,2 млрд.руб. (+44,7% г/г)

👉 Чистый долг на 30.09.2023г. — 43,2 млрд.руб. (-25,3% г/г)

👉 Чистая прибыль — 20,7 млрд.руб. (+85,7% г/г)

Отличный отчет за Q3 2023г., все таки рост чистой прибыли +660,0% до 7,9 млрд.руб. это очень много — рекордный результат в третьих кварталах!

Итак, начнем с анализа выручки:

( Читать дальше )

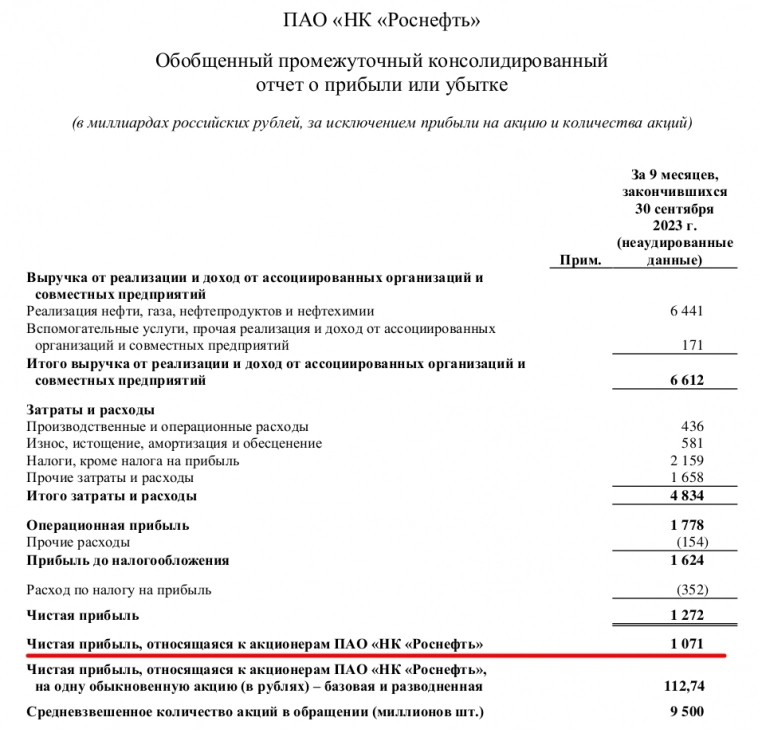

Роснефть: отчетность за 3-й квартал впечатляет - впереди рекордный дивиденд!

- 30 ноября 2023, 09:43

- |

Роснефть оправдывает доверие инвесторов и выкладывает лучший квартальный отчет в истории, заработали 1,07 трлн рублей чистой прибыли за 9 месяцев!

Как всегда начинаем с операционных данных. Добыча нефти все еще на полке (сказывается ограничение ОПЕК+ и сложности с транспортной инфраструктурой). Ждем ввода Восток ойл, чтобы «расшить» узкое горлышко.

( Читать дальше )

Башнефть отчитался за 3 квартал по МСФО: дивидендов хватит на мёд

- 29 ноября 2023, 23:00

- |

Неделю назад пост: Башнефть достигла цели мозговика за полтора месяца или +22% уже в кармане, но что будет дальше?

Отчет лучше ожиданий (но в целом в рамках моего оптимистичного прогноза)

Квартальная прибыль сопоставима с полугодовой, третий квартал ЛУЧШИЙ в истории для российских нефтяников — гипотеза подтвердилась.

В прибыли нет переоценок, все заработано честным трудном (демпфер, девальвация, немого выросшие цены на нефть в $)

( Читать дальше )

Конспект Mozgovik: VTBR, MTLR, AQUA, BANE, TATN, ASTR, STSB, KRSB, RZSB

- 29 ноября 2023, 16:48

- |

Добрый день. Это “выжимка”, самый сок, главные выводы всех материалов Mozgovik Research за прошлую неделю с по 20 по 26 ноября.

_

ВТБ отчет 10 мес РСБУ (заметка 24.11.2023)

👉отчет нейтральный

👉за 10 мес 400 ярдов — уже годовой рекорд, таргет банка был 420 на год

👉В последние месяцы прибыльность упала до годового темпа 310 млрд/год

👉ЧПД замедлился после роста ставки ЦБ

👉Доля текущ счетов в пассивах 20% а у Сбера 40%, поэтому Сбер меньше заденет рост ставки

👉прогноз по прибыли 2023 снижен на 5%, на оценку не влияет

👉дивидендная доходность ВТБ после 2025 года может быть более 20% — пока это слишком далеко

👉один из позитивных моментов — снижение расходов после ликвидации Открытия

👉теор. цена = 0,038, потенциал 50%

👉P/E=4 даже не в лучший год

( Читать дальше )

Сильный Q3 по чистой прибыли МСФО в Россети Центр и Приволжье +118%! Пора покупать!?

- 29 ноября 2023, 15:43

- |

Компания Россети Центр и Приволжье опубликовала отчет МСФО за 3 квартал 2023г. (предыдущий пост с разбором компании здесь):

👉 Bыручка — 29,9 млрд.руб. (+14,8% г/г)

👉 Операционные расходы — 25,4 млрд.руб. (+5,5% г/г)

👉 Операционная прибыль — 4,65 млрд.руб. (+115,3% г/г)

👉 EBITDA — 7,9 млрд.руб. (+56,6% г/г)

👉 Чистая прибыль — 3,2 млрд.руб. (+118,1% г/г)

( Читать дальше )

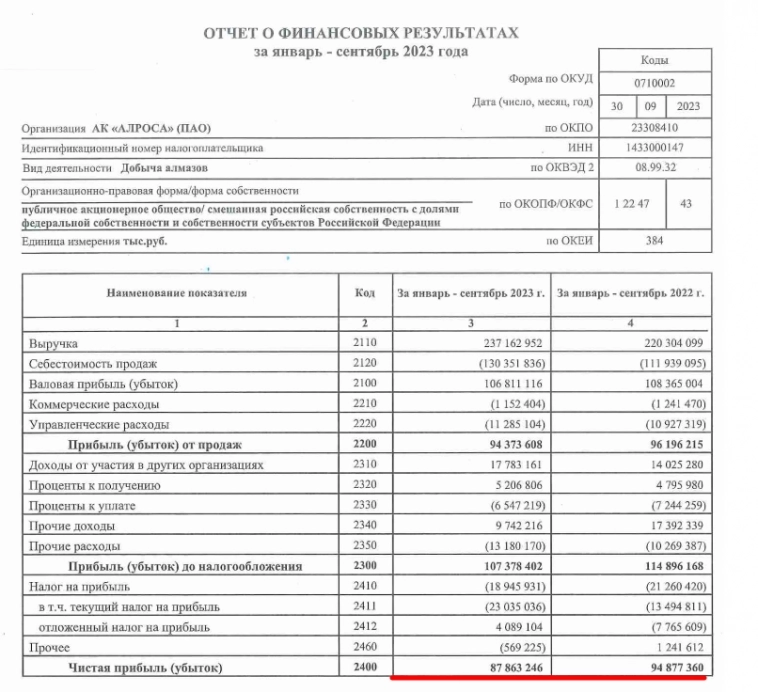

АЛРОСА и отчет за 3 квартал по РСБУ: ковбойская идея в силе или возможно возвращение к 100 рублям за акцию через 2-3 года?

- 29 ноября 2023, 14:34

- |

АЛРОСА выпустила отчет по РСБУ за 3-й квартал, акции долгое время пикируют вниз (уже стоили 65 рублей)

Напоминаю свою серию постов по Алросе — самому удалось заработать пару месяцев назад, покупал спекулятивно по 65-67 и продал по 80р. В дивдиендную отсечку рекомендовал не входить, хотя инвестиционные рекомендации мы не даем.

smart-lab.ru/allpremium/?ticker%5B%5D=ALRS

За акциями интересно наблюдать, может ли падший ангел возвродиться как феникс? По крайней мере результаты в 3 квартале впечатляют:

( Читать дальше )

У НЛМК появился потенциал роста после отчёта за 1п 2023 года?

- 28 ноября 2023, 20:13

- |

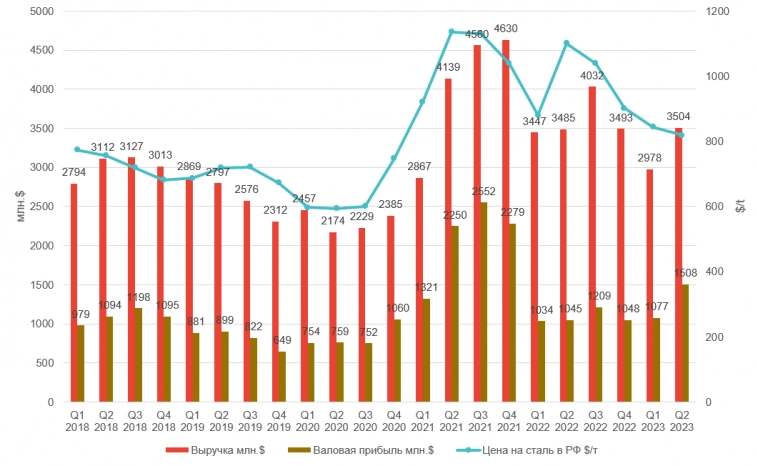

НЛМК опубликовал отчетность МСФО за 1 п 2023 года, последний раз компания публиковала отчётность за 2021 год. Давайте подробнее посмотрим на неё, посчитаем размер возможного дивиденда и сравним с прогнозом.

Прогноз результатов был сделан в долларах, а компания опубликовала отчётность в рублях. Переведем текущую отчетность в $ по среднему курсу.

Обзор результатов

Выручка за 6 мес. составила 6485 млн.$, валовая прибыль 2586 млн.$

Операционная прибыль достигла 1603 млн.$, чистая прибыль составила 1164 млн.$ или 0,193 $ на акцию.

( Читать дальше )

Несколько интересных наблюдений по облигациям и акциям в том числе

- 28 ноября 2023, 16:51

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал