Что делать с Русагро после того, как компания решила посодействовать переводу акций из НРД?

- 06 декабря 2022, 19:49

- |

Сразу скажу, что я разбираюсь в этой ситуации не на 100%, т.к. тут больше нужна смесь компетенций юриста, финансиста и брокера, чем аналитика рынка акций. Тем не менее, определенное мнение начало складываться, давайте разберемся.

В целом, новости подтверждают наш стратегический тезис о том, что покупать акции/расписки иностранных компаний через НРД сейчас рискованное мероприятие, потому что способ редомициляции в текущих условиях еще никем не изобретен.

Для начала ответим на вопрос:

📉почему акции Русагро упали на 6% сегодня?

Моя версия такая:

Участникам рынка напомнили, что для того, чтобы «фантики» превратились в акции, их надо вывести за периметр России, потому что осуществлять права по бумагам в НРД невозможно из-за санкций.

1. Если вы переведете бумаги из НРД, вы сможете продать их на внебирже, где сделки сейчас проходят по 500-600 рублей за акцию, что на 30% ниже цены на российском рынке.

2. Если вы не переведете акции из НРД, то вы зависните в них на неопределенный срок, т.к. пресс-релиз Русагро напомнил, что «ЕС постановил, что завершить расчеты с заблокированными активами необходимо до 7 января 2023 года».

Это касается любую другую расписку не меньше, чем Русагро, поэтому упасть должны были все.

Акции же на мой взгляд упали, потому что участники рынка-физлица решили, что им проще продать свой небольшой пакет Русагро, чем связываться с каким-то геморроем по переводу бумаг куда-то из НРД. В то же время, если вы забьете на это, то для вас ничего не изменится, как и для всех остальных держателей расписок типа Яндекса, VK, QIWI и так далее. Таким образом, по сути, падение акций Русагро сегодня — это эмоциональная реакция физиков на впечатлении, что их насильно выдавливают из НРД во внешний периметр.

Для вас набросал примерную схему того что предлагается сделать:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Дисконты в цене реализации золота

- 05 декабря 2022, 19:25

- |

Тему дисконтов я затронул в еженедельных итогах, но так как там простыня текста, эта информация может затеряться. Поэтому решил повторить отдельной заметкой.

Есть две компании, продающие золото: Селигдар и Полюс. Объем раскрытия информации у Полюса в этом году значительно сократился относительно прошлого года. Селигдар продолжает публиковать консолидированные отчеты по старинке (6/9/12 мес.), на прошлой неделе он опубликовал отчет за 9 месяцев.

Селигдар меньше Полюса по капитализации в 20 раз. По объемам чуть меньше, но не суть. Полюс продает на порядок больше золота. Про Селигдар я не раз слышал тезис, что проблемы реализации их могут не затронуть, потому что свои 7,5 тонны они куда-то да пристроют.

В отчете Селигдара указана средняя цена реализации золота за 9 месяцев в 3695 рублей за грамм, год назад было 4251 рубль. На сайте ЦБ можно посмотреть биржевую цену золота в рублях. Так вот за 9 месяцев этого года она составляла около 4130 рублей, а за 9 месяцев 2021 года 4278. Получается за 9 месяцев у Селигдара дисконт примерно в 10,5%, а год назад дисконта практически не было.

( Читать дальше )

Сырьевой срез в рублях (ноябрь)

- 05 декабря 2022, 18:54

- |

Регулярная рубрика с графиками основных цен на сырье в рублях/валюте с небольшими комментариями. Полный ноябрь + начало декабря (для ориентира на месяц) внутри поста.

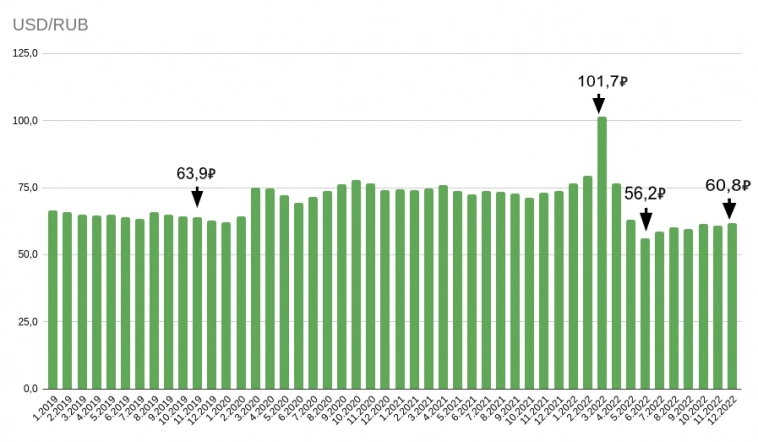

Начинаем с USD/RUB — живительная девальвация впереди, экспортеры должны быть рады вместе с бюджетом

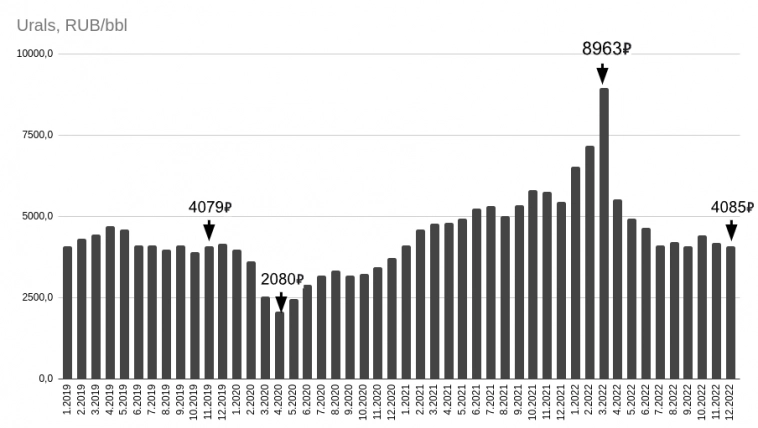

Нефть Urals (хотя есть слухи, что в Приморске было пару сделок по 52 бакса — средняя за месяц все равно выше 60). Катастрофы никакой нет, вернулись в 2019 год (правда там были поменьше налоги), но ведь еще есть маржа НПЗ, экспортные мощности которых сейчас работают при «дорогом» Brent'e до 5 февраля.

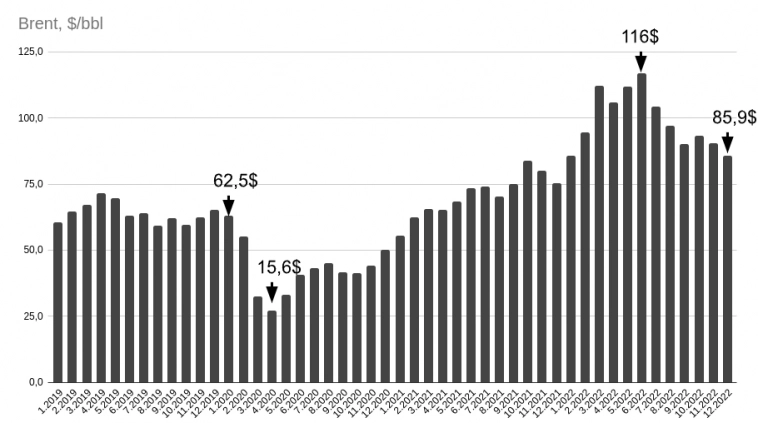

Нефть Brent — тут все хорошо в долларах. Ближний Восток должен быть доволен.

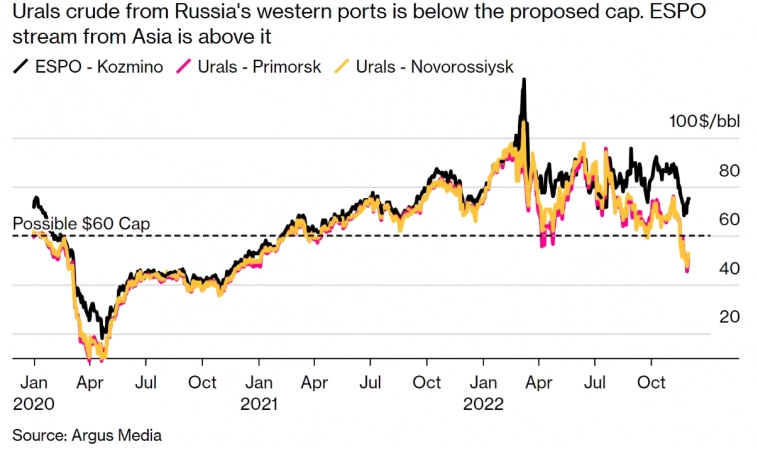

ESPO кстати торгуется с дисконтом в 7-10 долларов, а это труба ВСТО размером в 70 млн тонн в год (Роснефть тут главный поставщик)

Газ в Европе начинает отлично коррелировать с бетой от температуры и ветра в Европе. Газпром ждет 3000 баксов за тысячу кубов зимой, Дмитрий Медведев 5000 баксов за тысячу кубов, сейчас 1400 долларов. Посмотрим.

( Читать дальше )

Белуга продолжает наливать дивиденды

- 05 декабря 2022, 16:14

- |

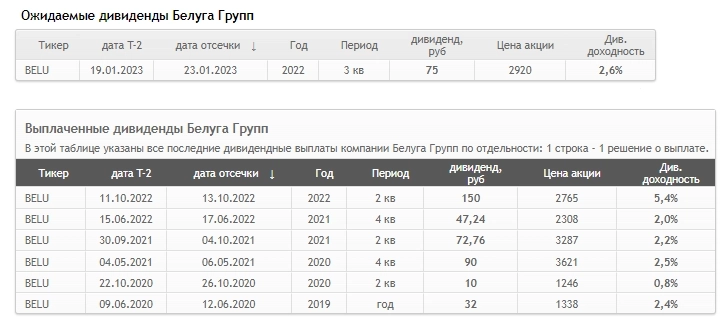

Белуга рекомендовала очередной промежуточный дивиденд в этом году в 75 рублей за акцию. За 1-ое полугодие компания уже заплатила 150 рублей.

Суммарный размер выплат с учетом дивидендов за первое полугодие составляет 57% от чистой прибыли BELUGA GROUP по МСФО за девять месяцев 2022 года.

Кажется, механику мы поняли. Раз в квартал (в этом году) наливают по 75 рублей. Раньше компания за 9 месяцев дивиденды вовсе не платила. Впрочем, дивидендная история не такая уж и длинная, а дивидендная политика уже менялась в лучшую для акционеров сторону. Сперва ее просто не было, затем приняли не менее двух раз в год и не менее 25% от прибыли. В этом году ее изменили на не менее 50% от прибыли МСФО не менее двух раз в год.

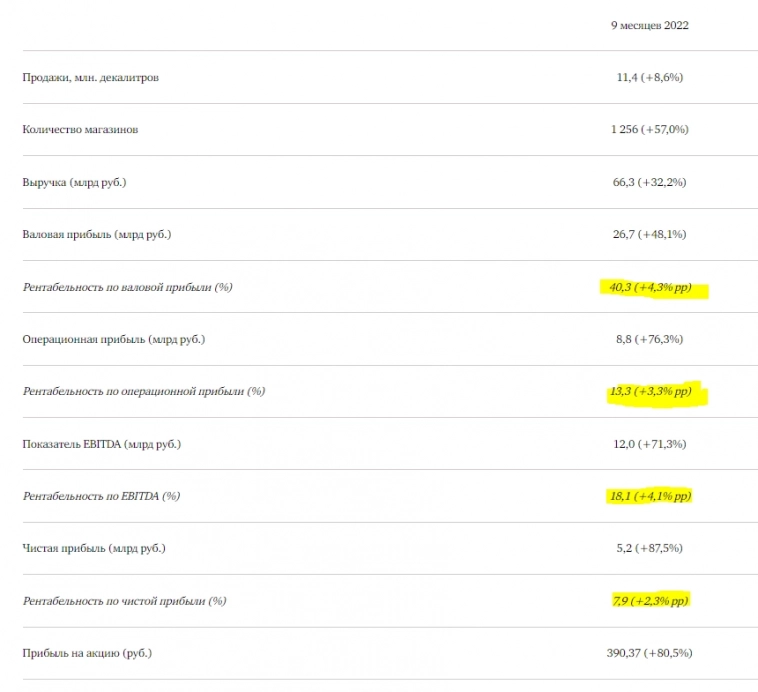

Кроме этого Белуга нестандартно для себя выпустила основные показатели финансовой отчетности по МСФО за 9 месяцев:

( Читать дальше )

Итоги недели: по старой схеме

- 05 декабря 2022, 08:24

- |

Будни Мосбиржи полны приятной тоски.

Кто-то вот-вот собирается на IPO, кто-то платит дивиденды, кто-то раскрывает отчетности. Приятно, потому что год назад было тоже самое.

Ничего необычного, и индекс Мосбиржи за неделю прибавил 0,1%.

Внутри:

Цены на золото

Отчет Селигдара и дисконт к биржевым ценам

Отчет Детского мира

ЭсЭфАй и отчет Европлана

Дивиденды Белуги

Отчет Магнита

Дивиденды Ленэнерго

Коротко про Русгидро и МТС

В лидерах роста на прошлой неделе компании, которые продают золото. Также в лидерах компания, которая принадлежит тем, кто продает золото (Русолово-Селигдар). Биржевые цены на прошлой неделе отштурмовали 1800 долларов за унцию. Фонды тем временем продолжали продавать. Прошлонедельные данные еще не созрели, возможно они как раз перестали продавать и цена выросла.

( Читать дальше )

На чем рубль пошел вниз?

- 03 декабря 2022, 13:54

- |

Во-первых, логично отметили, что рублей становится все больше, а валютный экспорт сокращается. Это обстоятельство является залогом ослабления рубля в неопределенной перспективе и не отвечает на вопрос, почему рубль пошел вниз именно сейчас.

Во-вторых, мы видели, что большинство аналитиков за последний месяц предупреждали об ослаблении рубля, в связи с европейским нефтяным эмбарго с 5 декабря, поэтому это могло стать самосбывающимся пророчеством.

Есть также скрытые от глаз факторы. Например, мы совершенно не знаем что происходило с валютной кубышкой Сургутнефтегаза. Мне кажется было бы логичным, если бы Сургут предпринял попытку продать свои доллары после 24 февраля и конвертировать эти деньги в российские активы. Во всяком случае ту часть кубышки, которая не была заморожена например на счетах ВТБ. Если это так, это могло оказывать постоянное давление на курс USDRUB. Если этот процесс закончился, это может помочь курсу доллара вырасти.

( Читать дальше )

Мой портфель и последние изменения по нему: ALRS, QIWI, CNYRUB, USDRUB, YNDX

- 02 декабря 2022, 15:16

- |

( Читать дальше )

Магнит хоронит свое конкурентное преимущество

- 30 ноября 2022, 16:04

- |

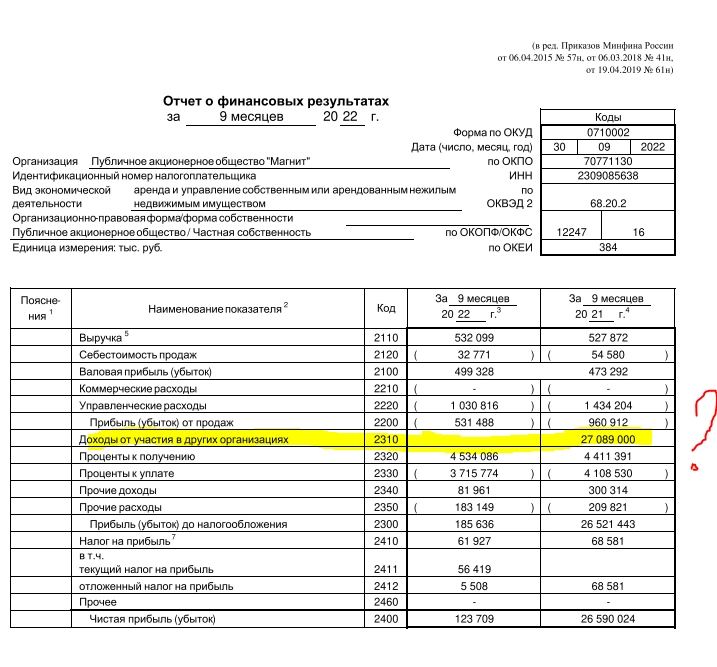

Магнит опубликовывал свои отчеты по РСБУ за 3-ий квартал:

20 октября 2017 г. — пятница

22 октября 2018 г. — понедельник

29 октябрь 2019 г. — вторник

28 октября 2020 г. — среда

27 октября 2021 г. — четверг

29 ноября 2022 г. — вторник.

Сломали такую четкую последовательность!

Консолидированную отчетность решили тоже не публиковать, хотя за 1-ый и 2-ой квартал нормально раскрывали. Какой в этом смысл — не ясно.

Что же мы увидели в свежем отчете по РСБУ?

( Читать дальше )

Конспект: X5 Group на Смартлабонлайн

- 30 ноября 2022, 14:46

- |

Гостями очередного эфира с эмитентом на Смартлабонлайн стала компания X5. На каверзные вопросы Тимофея Мартынова во время эфира отвечали Мария Язева — начальник управления по связям с инвесторами и Варвара Киселева - Директор по корпоративным финансам и работе с инвесторами.

( Читать дальше )

Самый интересный вывод, который я сделал из общения с X5 Retail Group

- 29 ноября 2022, 20:19

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал