SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Падение доллара позволяет конкурирующим резервным валютам подскочить до максимальных за многолетний период значений

- 02 декабря 2020, 12:17

- |

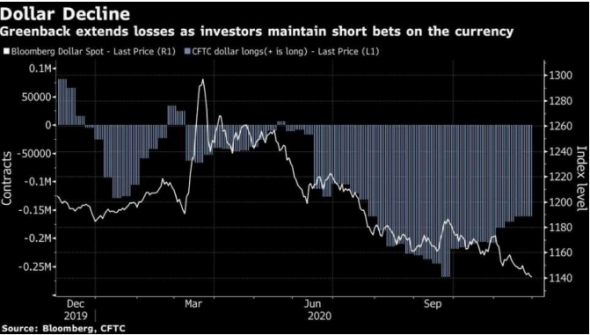

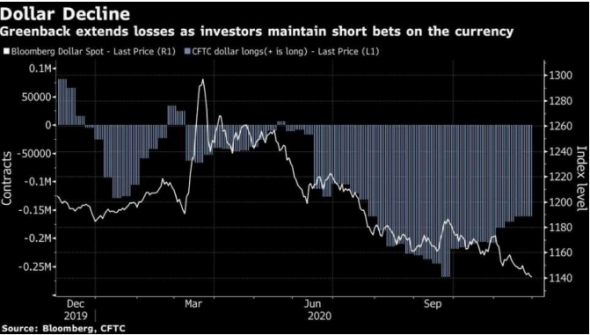

Затяжное снижение американского доллара обусловило подъем других ведущих мировых валют из Группы 10 до пиковых отметок.

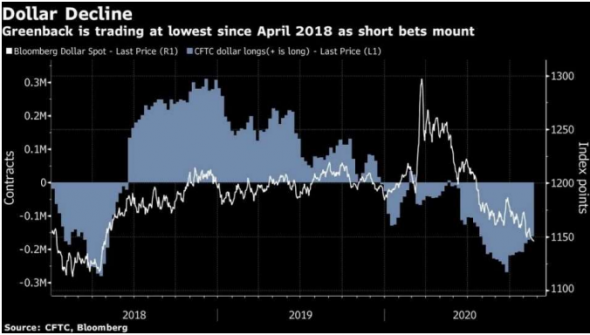

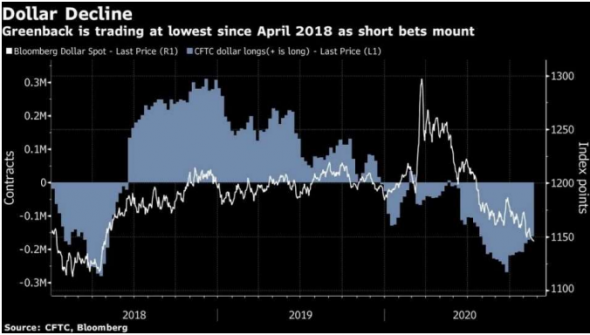

Рассчитываемый информагентством Bloomberg индекс доллара США в ноябре отступил на 2.7%, падение же с мартовского пика составило 12%. Восстановление экономики Китая и обнадеживающие новости об успешной разработке вакцин от коронавируса обеспечили уверенный рост конкурентов американского доллара — от евро до австралийского и канадского долларов

«Улучшение перспектив глобального роста в сочетании с сильными сигналами со стороны ФРС о том, что она будет поддерживать мягкую денежно-кредитную политику на протяжении всего периода восстановления экономики, способствовали ослаблению доллара» — заявил Ли Хардман, стратегический эксперт из MUFG Bank в Лондоне. «Азиатские валюты и валюты, связанные с сырьевыми товарами, также выиграли от роста экономики Китая».

( Читать дальше )

Рассчитываемый информагентством Bloomberg индекс доллара США в ноябре отступил на 2.7%, падение же с мартовского пика составило 12%. Восстановление экономики Китая и обнадеживающие новости об успешной разработке вакцин от коронавируса обеспечили уверенный рост конкурентов американского доллара — от евро до австралийского и канадского долларов

«Улучшение перспектив глобального роста в сочетании с сильными сигналами со стороны ФРС о том, что она будет поддерживать мягкую денежно-кредитную политику на протяжении всего периода восстановления экономики, способствовали ослаблению доллара» — заявил Ли Хардман, стратегический эксперт из MUFG Bank в Лондоне. «Азиатские валюты и валюты, связанные с сырьевыми товарами, также выиграли от роста экономики Китая».

( Читать дальше )

- комментировать

- Комментарии ( 3 )

На фондовых рынках развивающихся стран акции устойчиво растут

- 27 ноября 2020, 16:49

- |

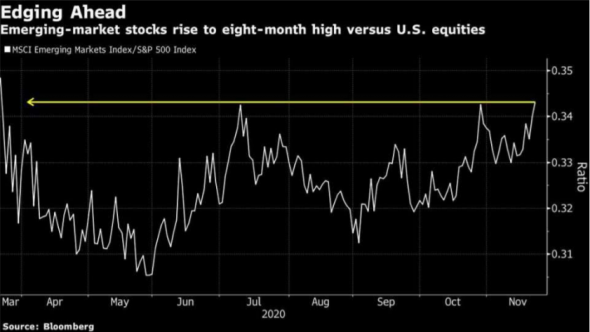

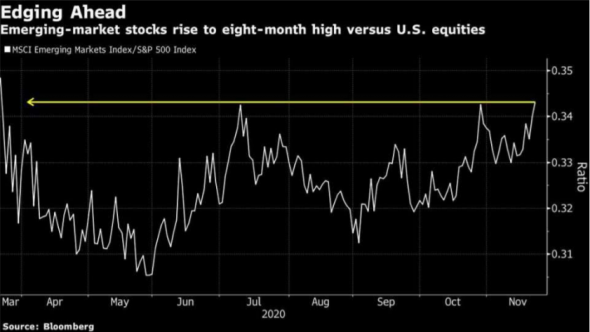

Долгожданное ралли 2.0 акций стран с развивающейся экономикой, возможно, уже началось.

Аппетит инвесторов к риску усилился после победы Джо Байдена на выборах президента США и успехов в разработке эффективных вакцин против коронавируса, что дает возможность эталонному фондовому индексу развивающихся рынков MSCI Emerging Markets продемонстрировать лучший месячный результат с марта 2016 года. После стремительного падения акций на развивающихся рынках в марте из-за пандемии Covid-19, вскоре начался рост их капитализации, который теперь составляет 8,3 триллиона долларов. Это означает, что за последние восемь месяцев данные акции принесли их владельцам больший выигрыш, чем во время двухлетнего подъема, начавшегося в 2016 г.

Когда предыдущий рост прекратился в связи с усилением напряженности в торговых отношениях между США и Китаем в январе 2018 г., большинство управляющих денежными средствами в различных фондах назвали это временным прерыванием, а не окончательной потерей интереса к развивающимся рынкам. Они предсказали, что второй этап этого ралли начнется, когда торговая напряженность спадет. Сейчас наличествуют признаки того, что именно это и происходит, хотя и с опозданием на несколько месяцев из-за пандемии.

( Читать дальше )

Аппетит инвесторов к риску усилился после победы Джо Байдена на выборах президента США и успехов в разработке эффективных вакцин против коронавируса, что дает возможность эталонному фондовому индексу развивающихся рынков MSCI Emerging Markets продемонстрировать лучший месячный результат с марта 2016 года. После стремительного падения акций на развивающихся рынках в марте из-за пандемии Covid-19, вскоре начался рост их капитализации, который теперь составляет 8,3 триллиона долларов. Это означает, что за последние восемь месяцев данные акции принесли их владельцам больший выигрыш, чем во время двухлетнего подъема, начавшегося в 2016 г.

Когда предыдущий рост прекратился в связи с усилением напряженности в торговых отношениях между США и Китаем в январе 2018 г., большинство управляющих денежными средствами в различных фондах назвали это временным прерыванием, а не окончательной потерей интереса к развивающимся рынкам. Они предсказали, что второй этап этого ралли начнется, когда торговая напряженность спадет. Сейчас наличествуют признаки того, что именно это и происходит, хотя и с опозданием на несколько месяцев из-за пандемии.

( Читать дальше )

Доллар упал до минимумов 2018 г. на фоне успешных разработок вакцин против коронавируса

- 25 ноября 2020, 15:20

- |

Американский доллар упал до минимума за два с половиной года, поскольку хорошие перспективы создания эффективной вакцины против Covid-19 ослабили позиции мировой резервной валюты.

Рассчитываемый информагентством Bloomberg индекс доллара США снизился на 0,2%, опустившись до минимального значения с апреля 2018 года, после того, как официальные лица США заявили, что вакцинация в стране может начаться менее чем через три недели. В понедельник английский фунт и норвежская крона выросли по отношению к доллару США, тогда как доходность 10-летних казначейских облигаций США увеличилась на три базисных пункта до 0.86%.

«Новости о вакцинах свидетельствуют в пользу того, что восстановление мировой экономики произойдет в не столь уж отдаленном будущем, при этом доллар будет терять свою привлекательность в качестве зоны безопасности» — сказал Родриго Катрил, валютный экспертный стратег из National Australia Bank Ltd. «Складывается благоприятный для рискованных действий и отрицательный для доллара фон, особенно с учетом того, что ФРС, вероятно, еще на достаточно продолжительное время сохранит «ультра-голубиную» монетарную политику».

( Читать дальше )

Рассчитываемый информагентством Bloomberg индекс доллара США снизился на 0,2%, опустившись до минимального значения с апреля 2018 года, после того, как официальные лица США заявили, что вакцинация в стране может начаться менее чем через три недели. В понедельник английский фунт и норвежская крона выросли по отношению к доллару США, тогда как доходность 10-летних казначейских облигаций США увеличилась на три базисных пункта до 0.86%.

«Новости о вакцинах свидетельствуют в пользу того, что восстановление мировой экономики произойдет в не столь уж отдаленном будущем, при этом доллар будет терять свою привлекательность в качестве зоны безопасности» — сказал Родриго Катрил, валютный экспертный стратег из National Australia Bank Ltd. «Складывается благоприятный для рискованных действий и отрицательный для доллара фон, особенно с учетом того, что ФРС, вероятно, еще на достаточно продолжительное время сохранит «ультра-голубиную» монетарную политику».

( Читать дальше )

Смешанные настроения препятствуют устойчивой динамике рынков

- 23 ноября 2020, 13:06

- |

Мировые рынки находятся в подвешенном состоянии, поскольку у трейдеров оптимизм в отношении создания эффективной вакцины против коронавируса сочетается с озабоченностью по поводу все еще продолжающегося расползания его пандемии.

Воздействие разнонаправленных факторов, а именно страха перед последствиями новых карантинных ограничений и жадного интереса к недооцененным акциям, загнало некоторые активы в угол и снизило волатильность. Индекс ICE BofA MOVE, иллюстрирующий колебания цен на рынке казначейских облигаций с оборотом в 20 триллионов долларов, находится вблизи рекордных минимумов после резкого скачка до самого высокого уровня с апреля. Немецкие 10- летние гособлигации, которые признаны одними из самых безопасных активов в Европе, всю неделю колебались между прибылями и убытками.

«Финансовые рынки продолжают нервно раскачиваться, зажатые между надеждами на будущее, основанными на разработке эффективной вакцины против Covid-19, и проистекающей здесь и сейчас реальностью» — заявил Джеффри Халли, старший аналитик рынка в Oanda Asia Pacific Pte. «Рынку просто нужен еще один стимул, чтобы возобновить ралли под лозунгом «покупай все», движущей силой которого является поиск доходности в мире с нулевым процентом» — добавил он.

( Читать дальше )

Воздействие разнонаправленных факторов, а именно страха перед последствиями новых карантинных ограничений и жадного интереса к недооцененным акциям, загнало некоторые активы в угол и снизило волатильность. Индекс ICE BofA MOVE, иллюстрирующий колебания цен на рынке казначейских облигаций с оборотом в 20 триллионов долларов, находится вблизи рекордных минимумов после резкого скачка до самого высокого уровня с апреля. Немецкие 10- летние гособлигации, которые признаны одними из самых безопасных активов в Европе, всю неделю колебались между прибылями и убытками.

«Финансовые рынки продолжают нервно раскачиваться, зажатые между надеждами на будущее, основанными на разработке эффективной вакцины против Covid-19, и проистекающей здесь и сейчас реальностью» — заявил Джеффри Халли, старший аналитик рынка в Oanda Asia Pacific Pte. «Рынку просто нужен еще один стимул, чтобы возобновить ралли под лозунгом «покупай все», движущей силой которого является поиск доходности в мире с нулевым процентом» — добавил он.

( Читать дальше )

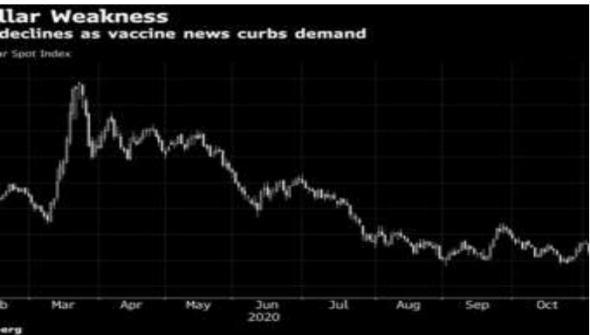

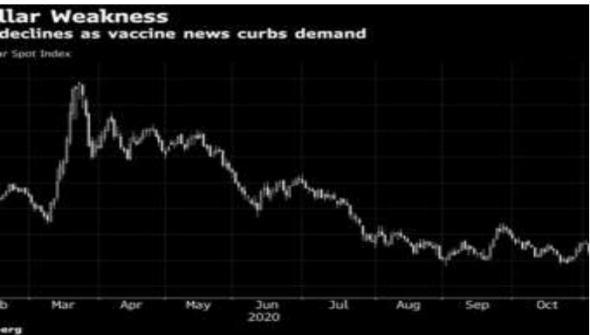

Citigroup заявляет, что в следующем году доллар может упасть на 20% на фоне массовой вакцинации

- 18 ноября 2020, 15:45

- |

По данным финансового конгломерата Citigroup Inc., в 2021 году американский доллар, вероятно, начнет свое падение, которое может составить 20%, если вакцины против Covid-19 получат широкое распространение и помогут оживить мировую торговлю и глобальный экономический рост.

«Мы полагаем, что повсеместная эффективная вакцинация приведет к значительному ослаблению доллара США, в результате чего может повториться наблюдавшаяся с начала и до середины 2000-х годов картина многолетнего спада американской валюты» — написали в понедельник в своем аналитическом отчете стратегические эксперты Citigroup.

Рассчитываемый информагентством Bloomberg индекс доллара, который упал примерно на 11% по сравнению с мартовским пиком, в понедельник оказался под дополнительным давлением после новостей о том, что разработанная компанией Moderna Inc. вакцина против Covid-19 оказалась эффективной в клинических испытаниях, что уменьшило спрос на такие защитные активы как доллар США, йена и казначейские облигации.

( Читать дальше )

«Мы полагаем, что повсеместная эффективная вакцинация приведет к значительному ослаблению доллара США, в результате чего может повториться наблюдавшаяся с начала и до середины 2000-х годов картина многолетнего спада американской валюты» — написали в понедельник в своем аналитическом отчете стратегические эксперты Citigroup.

Рассчитываемый информагентством Bloomberg индекс доллара, который упал примерно на 11% по сравнению с мартовским пиком, в понедельник оказался под дополнительным давлением после новостей о том, что разработанная компанией Moderna Inc. вакцина против Covid-19 оказалась эффективной в клинических испытаниях, что уменьшило спрос на такие защитные активы как доллар США, йена и казначейские облигации.

( Читать дальше )

Смена предпочтений инвесторов в пользу долгосрочных бондов принесет облегчение развивающимся странам

- 17 ноября 2020, 15:23

- |

Страны с развивающейся экономикой в этом году полагались на краткосрочные заимствования в местной валюте, поскольку коронавирусная пандемия вынуждала инвесторов приобретать более безопасные виды долговых ценных бумаг. Теперь же, под влиянием избрания Джо Байдена и признаков прорыва в создании вакцин против Covid-19, гособлигации с более длительным сроком погашения снова привлекают покупателей.

Итоги выборов в США способствовали активизации поисков инструментов с высокой доходностью, предоставив правительствам развивающихся стран столь необходимую передышку. Им нужно будет в следующем году в совокупности погасить долги в национальных валютах на общую сумму эквивалентную примерно 3 триллионам долларов после обширной эмиссии краткосрочных облигаций, которые в основном покупались местными банками в отсутствие международных инвесторов.

Рост аппетита инвесторов к более долгосрочным ценным бумагам облегчит финансовые проблемы развивающихся рынков, поскольку они аккумулируют денежные средства для борьбы с новой волной коронавирусной инфекции. Бразилия, Турция и Мексика, которым необходимо погасить более 50% своей имеющейся задолженности в течение следующих трех лет, сталкиваются с самой большой проблемой рефинансирования долга. По данным Bloomberg, азиатские заемщики с более высоким рейтингом могут легче пролонгировать долг.

( Читать дальше )

Итоги выборов в США способствовали активизации поисков инструментов с высокой доходностью, предоставив правительствам развивающихся стран столь необходимую передышку. Им нужно будет в следующем году в совокупности погасить долги в национальных валютах на общую сумму эквивалентную примерно 3 триллионам долларов после обширной эмиссии краткосрочных облигаций, которые в основном покупались местными банками в отсутствие международных инвесторов.

Рост аппетита инвесторов к более долгосрочным ценным бумагам облегчит финансовые проблемы развивающихся рынков, поскольку они аккумулируют денежные средства для борьбы с новой волной коронавирусной инфекции. Бразилия, Турция и Мексика, которым необходимо погасить более 50% своей имеющейся задолженности в течение следующих трех лет, сталкиваются с самой большой проблемой рефинансирования долга. По данным Bloomberg, азиатские заемщики с более высоким рейтингом могут легче пролонгировать долг.

( Читать дальше )

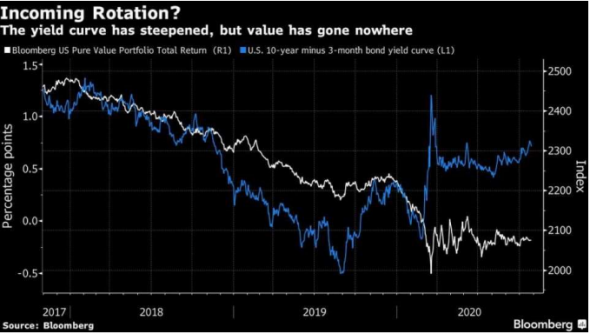

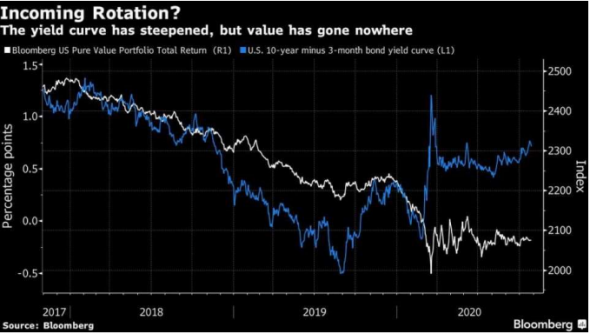

Обнадеживающие новости об эффективности вакцины против коронавируса привлекли интерес трейдеров к недооцененным акциям

- 12 ноября 2020, 14:52

- |

Не пользовавшиеся ранее большим спросом недооцененные акции, стремительно растут после того, как потенциальный прорыв в гонке за создание вакцины против Covid-19 спровоцировал глобальное ралли рискованных активов.

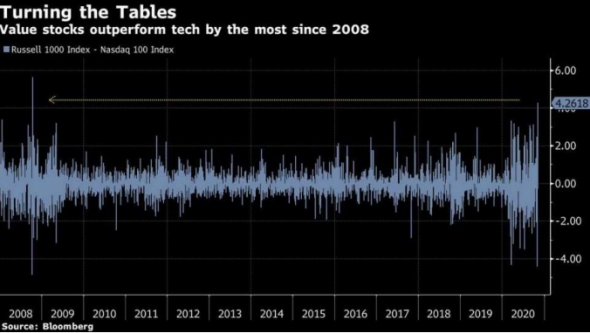

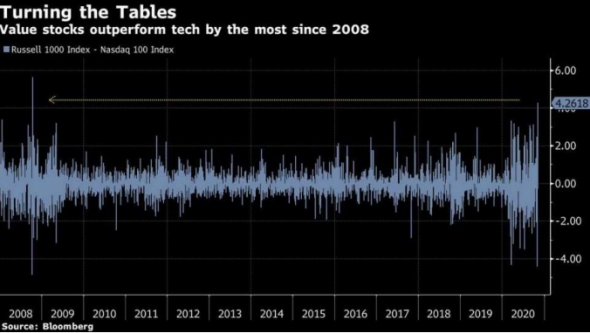

Индекс Russell 1000 Value в понедельник подскочил на максимальную с начала апреля величину 5,7% после того, как крупномасштабное исследование вакцины против Covid-19, разработанной Pfizer Inc. и BioNTech SE, показало, что она предотвращает заболевание более чем в 90% случаев. Эта позволило ему превзойти высокотехнологичный индекс Nasdaq 100 в наибольшей степени с 2008 г., поскольку на динамике последнего негативно отразились слабые показатели продаж у таких компаний, как Peloton, Netflix и Zoom.

Это потенциальный поворот судьбы для недооцененных акций — тех, которые выглядят дешевыми по сравнению с фундаментальными показателями, и которые в этом году пострадали из-за того, что по всему миру пришлось вводить карантинные ограничения в связи с резким ростом заболеваемости коронавирусом. Эти ограничения благоприятствовали крупным технологическим компаниям и инвесторы делали ставку на то, что такие компании, как Amazon.com Inc. и Apple Inc., лучше всего готовы противостоять пандемии. Однако возможность создания эффективной вакцины может стать катализатором смены лидеров на фондовых рынках.

( Читать дальше )

Индекс Russell 1000 Value в понедельник подскочил на максимальную с начала апреля величину 5,7% после того, как крупномасштабное исследование вакцины против Covid-19, разработанной Pfizer Inc. и BioNTech SE, показало, что она предотвращает заболевание более чем в 90% случаев. Эта позволило ему превзойти высокотехнологичный индекс Nasdaq 100 в наибольшей степени с 2008 г., поскольку на динамике последнего негативно отразились слабые показатели продаж у таких компаний, как Peloton, Netflix и Zoom.

Это потенциальный поворот судьбы для недооцененных акций — тех, которые выглядят дешевыми по сравнению с фундаментальными показателями, и которые в этом году пострадали из-за того, что по всему миру пришлось вводить карантинные ограничения в связи с резким ростом заболеваемости коронавирусом. Эти ограничения благоприятствовали крупным технологическим компаниям и инвесторы делали ставку на то, что такие компании, как Amazon.com Inc. и Apple Inc., лучше всего готовы противостоять пандемии. Однако возможность создания эффективной вакцины может стать катализатором смены лидеров на фондовых рынках.

( Читать дальше )

Победа Байдена создаст проблемы для акций в США, но поспособствует их росту в иных странах

- 10 ноября 2020, 11:27

- |

По мнению успешного крупного инвестора Марка Мобиуса, президентство Джо Байдена будет негативным для американских акций и позитивным для других фондовых рынков, учитывая его планы по повышению налогов для компаний и богатых американцев.

Повышение налогов Байденом снизит мотивацию у многих людей инвестировать в акции Уоллстрит, сказал Мобиус, который основал инвестиционный фонд Mobius Capital Partners после трех десятилетий работы в Franklin Templeton Investments. «Это будет хорошо для развивающихся рынков и других мировых акций, поскольку фондовый рынок США начнет отступать» — сказал он в разосланном по электронной почте интервью в пятницу.

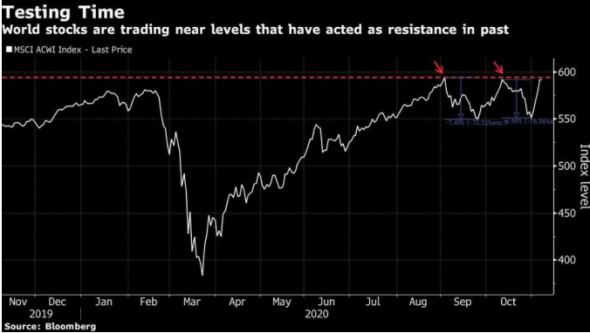

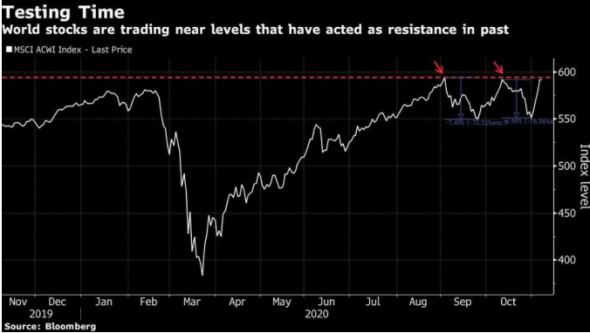

Комментарии Мобиуса в отношении Байдена прозвучали по мере того, как кандидат от демократов постепенно приближался к президентскому посту, обгоняя президента Дональда Трампа в решающем колеблющемся штате Джорджия, в то время как отскок акций в глобальном масштабе демонстрирует признаки замедления. Всемирный фондовый индекс MSCI All Country World Index практически не изменился в пятницу после четырех дней роста, в то время как фьючерсы на акции США упали вместе с акциями Азии и Европы. Этот глобальный индикатор близок к уровням, на которых он дважды сталкивался с сопротивлением с августа.

( Читать дальше )

Повышение налогов Байденом снизит мотивацию у многих людей инвестировать в акции Уоллстрит, сказал Мобиус, который основал инвестиционный фонд Mobius Capital Partners после трех десятилетий работы в Franklin Templeton Investments. «Это будет хорошо для развивающихся рынков и других мировых акций, поскольку фондовый рынок США начнет отступать» — сказал он в разосланном по электронной почте интервью в пятницу.

Комментарии Мобиуса в отношении Байдена прозвучали по мере того, как кандидат от демократов постепенно приближался к президентскому посту, обгоняя президента Дональда Трампа в решающем колеблющемся штате Джорджия, в то время как отскок акций в глобальном масштабе демонстрирует признаки замедления. Всемирный фондовый индекс MSCI All Country World Index практически не изменился в пятницу после четырех дней роста, в то время как фьючерсы на акции США упали вместе с акциями Азии и Европы. Этот глобальный индикатор близок к уровням, на которых он дважды сталкивался с сопротивлением с августа.

( Читать дальше )

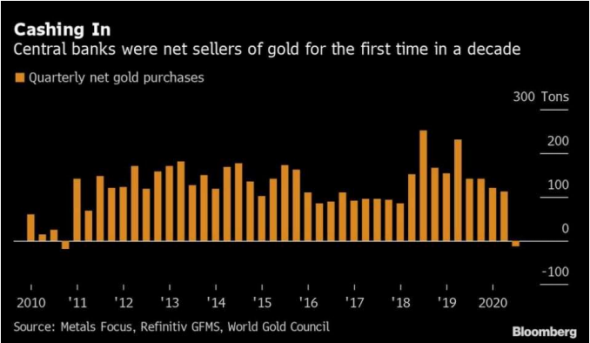

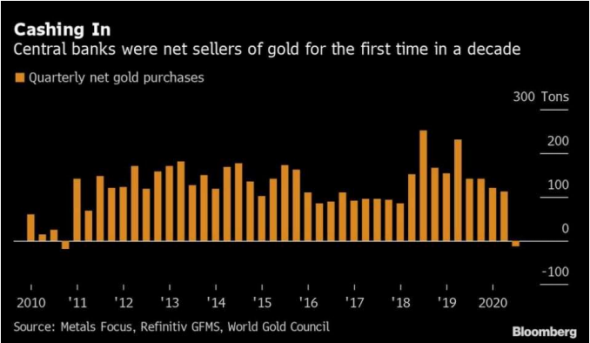

Центральные банки продают золото впервые за десятилетие.

- 02 ноября 2020, 14:53

- |

Центральные банки стали продавцами золота впервые с 2010 г., поскольку в некоторых странах было принято решение в какой-то степени компенсировать убытки от пандемии коронавируса за счет реализации части запасов драгметалла, мировые цены на который в этом году приблизились к рекордным уровням.

Согласно отчету Всемирного совета по золоту (WGC), чистые продажи в третьем квартале составили 12.1 тонн слитков по сравнению с покупкой 141.9 тонн годом ранее. По данным WGC, наибольший объем продаж был отмечен в Узбекистане и Турции, тогда как Центральный банк России объявил о первой квартальной продаже золота за 13 лет.

Если в 2020 г. рост стоимости драгметалла был простимулирован притоком средств в биржевые золотые фонды ETF, то в предыдущие годы увеличению цен на золото в немалой мере способствовали его закупки Центральными банками различных государств. В прошлом месяце аналитики Citigroup Inc. предсказали, что спрос на золото со стороны Центробанков восстановится в 2021 г. после сокращения в этом году, которое резко контрастирует с почти рекордными объемами покупок в 2018 и 2019 гг.

( Читать дальше )

Согласно отчету Всемирного совета по золоту (WGC), чистые продажи в третьем квартале составили 12.1 тонн слитков по сравнению с покупкой 141.9 тонн годом ранее. По данным WGC, наибольший объем продаж был отмечен в Узбекистане и Турции, тогда как Центральный банк России объявил о первой квартальной продаже золота за 13 лет.

Если в 2020 г. рост стоимости драгметалла был простимулирован притоком средств в биржевые золотые фонды ETF, то в предыдущие годы увеличению цен на золото в немалой мере способствовали его закупки Центральными банками различных государств. В прошлом месяце аналитики Citigroup Inc. предсказали, что спрос на золото со стороны Центробанков восстановится в 2021 г. после сокращения в этом году, которое резко контрастирует с почти рекордными объемами покупок в 2018 и 2019 гг.

( Читать дальше )

Недооцененные акции имеют хорошие перспективы в случае успеха демократов

- 29 октября 2020, 12:27

- |

На выглядящие сейчас хуже американского фондового рынка акции может значительно увеличиться спрос, если демократы одержат решительную победу на предстоящих на следующей неделе выборах.

Поскольку доминирование законодателей-демократов в стенах Конгресса приведет к принятию массивного пакета финансового стимулирования, который активизирует экономику и подстегнет инфляцию. Это может подготовить почву для роста акций циклических компаний и, наконец, сбить высокотехнологичный сектор с вершины фондового рынка США.

«Я думаю, что возможны различные перемены в составе лидеров биржевых торгов» — сказал Рональд Темпл, глава управления американскими акциями в Lazard Asset Management в ходе вебинара на прошлой неделе. «Если у нас будет расширение экономического восстановления от всех этих мер фискального стимулирования, то появится больше компаний с растущими доходами, из которых можно будет выбирать».

( Читать дальше )

Поскольку доминирование законодателей-демократов в стенах Конгресса приведет к принятию массивного пакета финансового стимулирования, который активизирует экономику и подстегнет инфляцию. Это может подготовить почву для роста акций циклических компаний и, наконец, сбить высокотехнологичный сектор с вершины фондового рынка США.

«Я думаю, что возможны различные перемены в составе лидеров биржевых торгов» — сказал Рональд Темпл, глава управления американскими акциями в Lazard Asset Management в ходе вебинара на прошлой неделе. «Если у нас будет расширение экономического восстановления от всех этих мер фискального стимулирования, то появится больше компаний с растущими доходами, из которых можно будет выбирать».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал