Интервью с МФК Лайм-Займ

- 01 ноября 2024, 09:50

- |

Подключайтесь в 10:00:

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- Комментарии ( 0 )

Сводный портфель PRObonds (10% за 12 мес). Диверсификация и немножко нервно

- 01 ноября 2024, 06:47

- |

Всё фондовое в России опять падает.

Наш Сводный портфель PRObonds диверсифицирован всего по 3 инструментам:

o денежный рынок (РЕПО с ЦК, текущая доходность 22,5-23%),

o высокодоходные облигации и акции (средний рейтинг BBB-, доходность к погашению поднялась почти до 34%),

o акции (в соответствии с Индексом голубых фишек + акции АПРИ).

И с такой диверсификацией он тоже проседает.

В сравнении со средой очень сдержанно. • Результат портфеля за последние 12 месяцев – ровно 10% после вычета комиссий. Или 11% после вычета комиссий и НДФЛ (13%) – в исполнении доверительного управления Иволги.

• Цифры для сравнения. Индекс высокодоходных облигаций Cbonds за последний год имеет 4,4% дохода, а Индекс голубых фишек с учетом дивидендов упал за год на -12,3%.

• Нас на плаву держит денежный рынок, его в активах портфеля чуть менее 2/3. И чаще удачные ребалансировки между инструментами.

Хотя сейчас, возможно, у нас избыток акций и облигаций. На перспективу, должно быть, пригодится. Однако если рынок тех и других сегодня-завтра покажет еще -5%, мы это почувствуем.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 31 октября 2024 г.

- 31 октября 2024, 18:33

- |

Песочница LIVE: Что будет с депозитами и банками?

- 31 октября 2024, 14:48

- |

Подключайтесь к разговору в 16.00

YOUTUBEВК Видео

RUTUBE

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

МФК Лайм-Займ: финансовые результаты за 9 месяцев 2024 года

- 31 октября 2024, 12:08

- |

1 ноября в 10:00 (мск), в прямом эфире PRObonds, Финансовый директор компании Евгения Кукуева расскажет, как им удалось адаптироваться к новым регуляторным условиям, как это повлияло на финансовые результаты и их динамику, а также каковы дальнейшие стратегические планы МФК «Лайм-Займ» и ее дочерних компаний – МКК «Онлайнер» и ПКО «Интел Коллект».

Подключайтесь:

YOUTUBE

ВК Видео

RUTUBE

Вопросы эмитенту пишите в комментариях

( Читать дальше )

Самое сильное падение облигаций с частичной мобилизации. И портфель ВДО (11,8% за 12 мес) в сопротивлении

- 31 октября 2024, 06:49

- |

К бесконечному падению ОФЗ, кажется, все привыкли.

Остается свыкнуться с быстрым падением котировок ВДО и всего корпоративного сектора облигаций.

Оно, к слову, самое сильное за 2 года, с момента памятной речи президента.

• 2 года назад наш публичный портфель PRObonds ВДО ушел вниз вместе с рынком. На этот раз сопротивляется (оказался обучаемый). Дюрация около 0,6 года, более 1/3 активов в деньгах – неплохие буферы. Итого за последние 12 месяцев имеем уже всего 11,8% (пару недель назад результат 12 месяцев превышал 13%). Или, сравнивая с рынком, целых 11,8%.

• Мы до сих пор не докупаем облигаций, чтобы сыграть на будущем их отскоке (давно хотим, да всё не сложится). Но и в консервативном состоянии • портфель достиг 29% доходности к погашению. При кредитном рейтинге «A». Конкурентная величина даже при 21-й ключевой ставке. • В какой-то момент, если дождемся, доходность к погашению конвертируется в реальный доход. Ждать умеем.

Но и покупать, вероятно, придется. ПАО АПРИ (рейтинг BBB-) на оферте поставило купон / доходность 28% / 31,1%. Сейчас выглядит как выброс. Однако, думаем, это начало тенденции. ЦБ задал правила, и придется или играть по ним, или выходить из игры. • Возможно, покупки облигаций на первичном рынке в близком будущем перестанут быть проклятым занятием.

( Читать дальше )

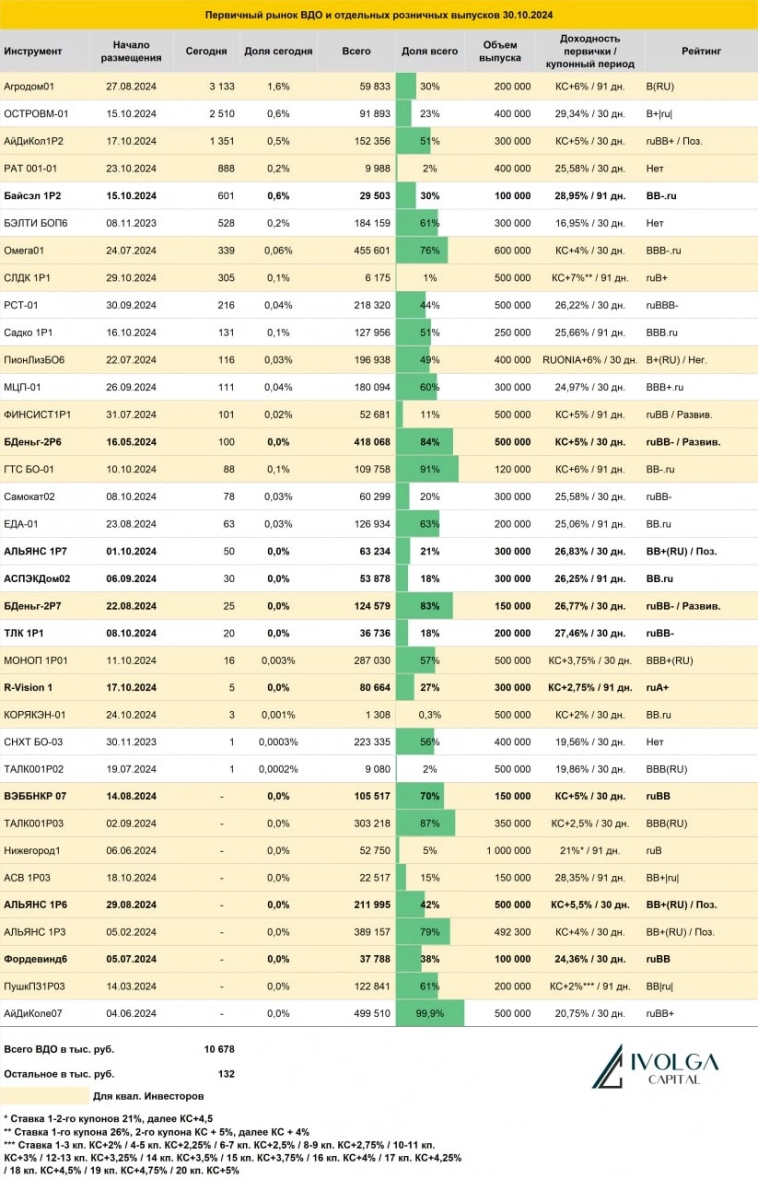

Итоги первичных размещений ВДО и некоторых розничных выпусков на 30 октября 2024 г.

- 30 октября 2024, 18:33

- |

Песочница LIVE: Что будет с депозитами и банками?

- 30 октября 2024, 17:00

- |

В прошлую пятницу Банк России принял решение повысить ключевую ставку с 19% сразу до 21%, на первый взгляд, ставки по вкладам стали еще более привлекательнее...

В новом выпуске ПЕСОЧНИЦА_LIVE:

— поговорим о банковских депозитах и банковском секторе в России;

— вспомним крахи крупных банков;

— а также обсудим риски банковской сферы.

Эфир завтра, 31 октября, в 16.00 (мск), подключайтесь

YOUTUBE

ВК Видео

RUTUBE

Вопросы пишите в комментариях

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

БИЗНЕС АЛЬЯНС раскрыл отчётность по итогам 9 месяцев 2024 года. Публикуем основные показатели отчётности и операционных результатов

- 30 октября 2024, 15:02

- |

Основные показатели отчётности и операционных результатов:

— Лизинговый портфель 23.7 млрд (+64% с начала года);

— Собственный капитал 819 млн (+17% с начала года);

— Кредиты и займы 11.6 млрд (+145% с начала года) Банковские кредиты составляют более 80% кредитного портфеля;

— За счёт активного роста бизнеса доля собственного капитала снизилась до 6%, по оценкам АКРА, показатель не будет снижаться на горизонте 12–18 месяцев. Поддержку достаточности капитала окажет нераспределение растущей прибыли компании;

— Выручка за 9 месяцев 2024 года 1.5 млрд (рост г/г более чем в 3 раза);

— Чистая прибыль за 9 месяцев 2024 года 118 млн (рост г/г более чем в 3 раза).

ИСТОЧНИК

❗В настоящий момент проходит размещение БИЗНЕС АЛЬЯНС 001P-07 (300 млн руб., фиксированный купон 24% на 2 года до оферты, YTM 26,83%, дюрация 1,61 года).

/Облигации АО «БИЗНЕС АЛЬЯНС» входят в портфель PRObonds ВДО на 2,4% от активов/

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

( Читать дальше )

Байсэл публикует отчётность по итогам 9 месяцев 2024 года. Приводим основные финансовые результаты за этот период

- 30 октября 2024, 13:00

- |

Основные финансовые результаты за 9 месяцев:

— Выручка 1 332 млн (+68% к 9 месяцам 2023 года)

— Прибыль от продаж 52 млн (+78% к 9 месяцам 2023 года)

— Чистая прибыль 18 млн (-35% к 9 месяцам 2023 года). Основной причиной снижения прибыли является снижение сальдо прочих расходов и доходов и рост процентных расходов

— Долг компании вырос до 324 млн (+95% с начала года), в первую очередь, за счёт облигационного займа. В планах компании до конца года увеличить кредитный портфель до ~460 млн для увеличения оборотного капитала

— Собственный капитал вырос до 112 млн (+19% с начала года)

На первичном рынке размещается второй выпуск эмитента: Байсэл 001P-02 (BВ-.ru, 100 млн руб., ставка купона 26,25%, YTM 28,95%, дюрация 1,29 года)

/Облигации ООО «Байсэл» входят в портфель PRObonds ВДОна 2,4% от активов/

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал