На рынке ОФЗ складывается переизбыток предложения

- 21 сентября 2020, 08:14

- |

На рынке гособлигаций постепенно складывается переизбыток предложения, который в ближайшее время может стать источником проблем на долговом рынке.

За последние несколько месяцев в общем росте объемов российского рынка облигаций новые размещения госбумаг составили непропорционально большую его часть, несмотря на то, что ряд аукционов ОФЗ был отменен.

В течение лета общий объем первичных размещений на рынке был стабильно выше 1 трлн. рублей. Подавляющее большинство новых выпусков составили именно размещения ОФЗ: в частности, за август их было размещено около 1 трлн. В то же время, корпоративных облигаций было размещено немногим более 300 млрд рублей.

Размещение ОФЗ в ближайшее время увеличится, причем более быстрыми темпами, чем это произойдет в корпоративном секторе. Облигации будет тяжелее размещать, придерживаясь текущей рыночной конъюнктуры. Дополнительные объемы с большой долей вероятности вынудят Минфин размещать облигации с дисконтом, что будет способствовать снижению цен на всем долговом рынке.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Большие деньги, но малые результаты

- 16 сентября 2020, 18:09

- |

К удивлению, но ряд данных указывает, что динамика прироста проблем снизилась: темпы роста банкротств в США затормозились, и не показывают того экспоненциального роста, который предсказывали ранее.

Количество компаний, подавших заявления о банкротстве, по-прежнему увеличивается, но темпы прироста за август не подтвердили тенденцию экспоненциального прироста фирм-банкротов. В августе только 55 американских компаний, имеющих публичный долг или акционерный капитал, подали заявление о банкротстве. В июне и июле количество таких компаний было по 71 в месяц. По итогам восьми месяцев, количество предприятий-банкротов из этой категории составило 470 компаний, что примерно соответствует уровню 2010 и 2011 годов.

( Читать дальше )

Как коронавирус сказался на премиях к доходности в корпоративных облигациях?

- 16 сентября 2020, 09:37

- |

Пандемия и связанное с ней падение рынка корпоративных облигаций естественным образом привело к росту доходностей, и как следствие, созданию премии по отношению к госбумагам. В АКРА провели оценку (https://www.acra-ratings.ru/research/2033) этих премий за риск корпоративных эмиссий, которая образовалась после прихода пандемии. Исследование показало, что больше всего рыночное падение отразилось на выпусках категории “ВВВ-ВВ”, в то время эмиссии с более высоким рейтингом почти не показали прироста премии по сравнению с предыдущим годом.

В кризисный момент российский рынок четко показал разграничение между теоретически более и менее рискованными эмитентами: сегмент бумаг рейтингов “ААА-АА” в большинстве случаев не сформировал премии к доходности, в сегменте “АА-А” премия в среднем была на 100 б.п. выше, чем у бумаг вышеуказанного сегмента.

В сегменте “ВВВ-ВВ” за счет более высокой оценки риска и волатильности эта премия оказалась значительно выше: в среднем 400 б.п.

( Читать дальше )

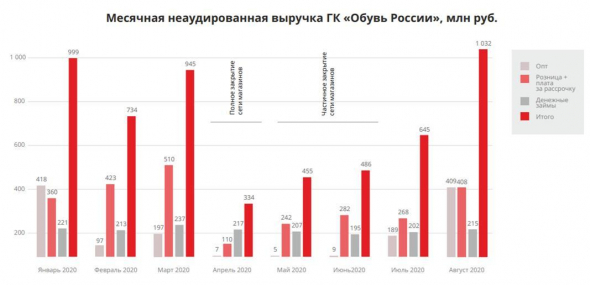

"Обувь России": отчетность за 1 полугодие и результаты за август 2020 года

- 15 сентября 2020, 10:48

- |

«Обувь России» публикует отчетность по международным стандартам за первое полугодие 2020 года, а также операционные результаты деятельности за август. С одной стороны, за первое полугодие есть убыток, и убыток объяснимый (в апреле-мае полтора месяца работа компании была парализована + доначислены резервы на покрытие возможных кредитных потерь). С другой финансовые метрики даже за кризисное первое полугодие если не улучшились, то не ухудшились (денежный поток стабилизировался, денег, в принципе, у компании стало больше), а результаты августа показывают продолжение тренда на быстрое восстановление бизнеса (выручка в августе выросла в 1,5 раза в сравнении с июлем).

Вам выбирать, на что опираться.

— Релиз об отчетности за 1 полугодие 2020: obuvrus.ru/press_center/press_releases/46507/

( Читать дальше )

Мягкая ДКП все же имеет свои пределы

- 09 сентября 2020, 08:44

- |

На сегодняшней пресс-конференции ЦБ, Эльвира Набиуллина озвучила мысль о том, что регулятор по-прежнему видит пространство для снижения ставки. Сказано это было без уточнения, насколько долго может продлиться период низких ставок. Однако это не значит, что у ЦБ нет понимания, когда завершится цикл снижения ставок. На прошлой неделе на более кулуарном, чем публичная пресс-конференция, съезде Ассоциации банков России прозвучало одно важное заявление главы Центробанка. И касается оно как раз срока проводимой сейчас мягкой денежно-кредитной политики.

На встрече с главами ключевых российских финансовых учреждений глава Центробанка заявила, что на среднесрочном горизонте, по мере того, как дезинфляционные факторы и риски будут исчерпываться, “неизбежен возврат к нейтральной денежно-кредитной политике”. Понимать эту фразу нужно следующим образом.

На данный момент совокупность инфляционных факторов дает результат в 3,6% инфляции в годовом выражении. Пока этот показатель растет не так сильно, но в то же время, находится ниже таргета ЦБ в 4% годовых. По мере того, как эффект восстановления деятельности экономики будет исчерпываться, а риски расти (в том числе и внешние), проинфляционные факторы могут начать превалировать и подталкивать инфляцию выше желаемого показателя. Оценивая ситуацию сейчас, это очень вероятный вариант развитие событий. Однако ЦБ берет для себя паузу для оценки всех факторов, и будет принимать решение не раньше, чем через год — в последнем квартале 2021 года.

( Читать дальше )

PRObondsмонитор иностранные облигации и российские евробонды: Август 2020

- 08 сентября 2020, 18:36

- |

Иностранные облигации в течение всего лета во многом «сверяли» движения с национальными валютами, и за август по ключевым государственным и корпоративным бумагам зарубежных стран изменения в ценах были обусловлены именно ними.

Американские облигации, ввиду ослабившегося в течение июня-июля доллара, потеряли часть процентных пунктов от своей цены. Негатив по американской экономике больше всего ощущается именно на рынке облигаций, где участники склонны более беспристрастно оценивать макроэкономические драйверы и монетарную политику. Если говорить о последней, то объемы скупок активов со стороны ФРС снижаются: пока пересмотрены только ипотечные облигации, но по мере сглаживания проблем на финансовых рынках США (пусть временного и понятного только американским властям), есть вероятность снижения скупок и государственного долга.

Ралли европейской валюты, и как следствие, европейских облигаций, тоже немного затормозилось. Цены снизились почти до уровней начала лета. Доходности по-прежнему отрицательные, и нет никаких предпосылок к ихвыходу из этой зоны. Тем не менее, у европейских властей есть отчасти неиспользованный рычаг программ помощи бизнесу и монетарных мер. В этом плане, европейские власти ведут себя более аккуратно, чем их коллеги за океаном. Хоть и принципы ведения политики те же, как и возможные в будущем последствия, но пространство для маневра шире.

( Читать дальше )

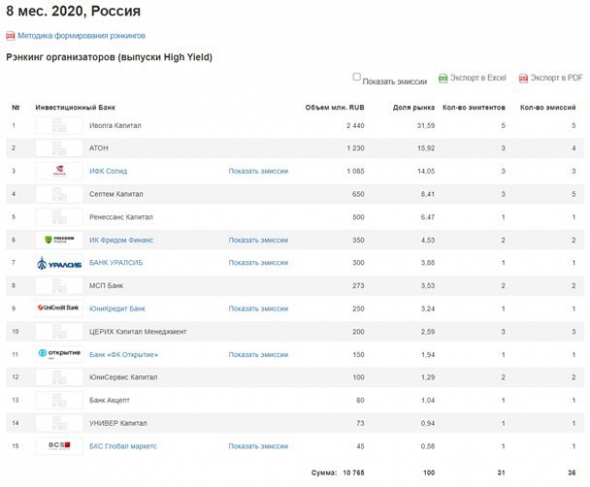

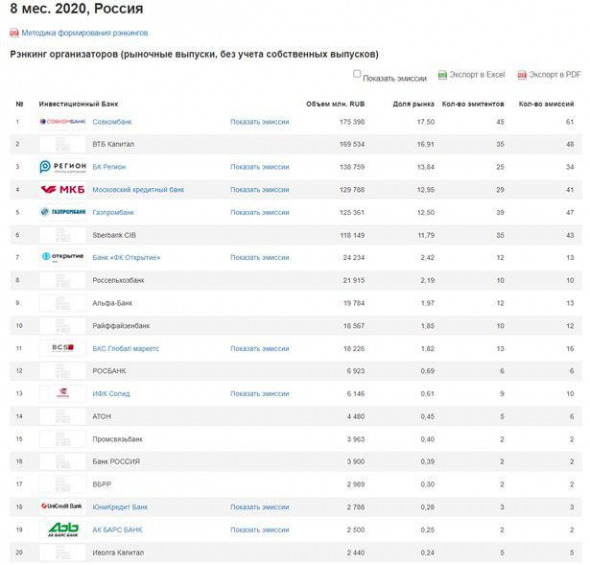

Ставки снижаются, предложение растет: корпоративные первичные размещения за лето 2020 года

- 07 сентября 2020, 08:32

- |

Общая тенденция к наращиванию долга реализовалась летом 2020 года и на облигационном рынке: за июнь-август количество первичных размещений вновь побило рекорд по сравнению с предыдущими летними периодами.

За последние три месяца российскими корпоративными эмитентами было размещено 89 выпусков облигаций: на 7 выпусков больше, чем в 2019 году и в 2,2 раза больше лета 2018 года. Большую часть новых выпусков обеспечили небанковские корпоративные заемщики — компании тяжелой и добывающей промышленности, транспортные компании. То есть, в основной массе те компании, которые испытали серьезную нехватку денежных средств во время пандемии.Рост количества размещений начался еще в мае, и резко увеличился в июне, примерно в два раза. К июле-августе количество размещений составило чуть более 20 в месяц, что также считается высоким для летнего периода показателем.

Стоит отметить, что крупные компании принимали решение о выпуске в течение лета, пытаясь заполучить более удобные деньги в подходящий момент. Что же касается сектора ВДО, то в июне-августе на рынке занимали уже знакомые имена, но о большинстве из выпусков инвестсообществу было известно заранее. О спешке эмитентов ВДО в привлечении денег на рынке говорить не приходится.

Стоит отметить, что крупные компании принимали решение о выпуске в течение лета, пытаясь заполучить более удобные деньги в подходящий момент. Что же касается сектора ВДО, то в июне-августе на рынке занимали уже знакомые имена, но о большинстве из выпусков инвестсообществу было известно заранее. О спешке эмитентов ВДО в привлечении денег на рынке говорить не приходится.

( Читать дальше )

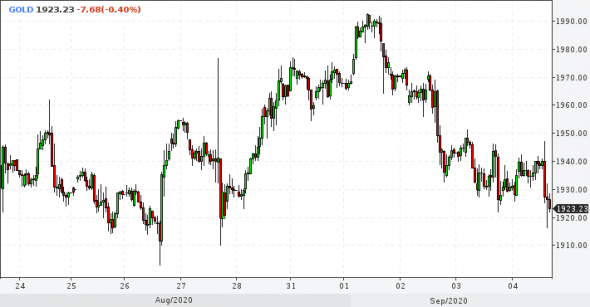

Граница усиления сентябрьского фьючерса на золото в портфеле PRObonds #2

- 04 сентября 2020, 17:12

- |

При уходе цены золота ниже 1916 Долл./унц. на спот-рынке — продажа в портфеле PRObonds #2 сентябрьского фьючерса Мосбиржи на золото по рынку на 2,5% от капитала.

«Обувь России»:«Эксперт РА» подтвердил рейтинг компании на уровне ruBBB+

- 04 сентября 2020, 10:10

- |

Рейтинговое агентство «Эксперт РА» подтвердило рейтинг кредитоспособности компании «Обувь России» на уровне ruBBB+. Прогноз по рейтингу — стабильный.

Рейтинговый анализ проводился по консолидированной МСФО отчетности материнской консолидирующей компании ПАО «ОР». На 30.07.2020 собственная розничная сеть начитывала 851 магазин (175 магазинов работает по франшизе) более чем в 340 городах, что положительно отражается в оценке географии деятельности компании и создает сильные конкурентные позиции для брендов Группы в сравнении с небольшими игроками на деконцентированном рынке обуви.

По расчетам агентства, ликвидность компании находится на высоком уровне. На горизонте 18 месяцев от отчетной даты общий объем доступной ликвидности превышает расходы, необходимые для финансирования своей деятельности и долговых обязательств на временном горизонте 18 месяцев от отчетной даты с учетом выплат дивидендов, что отражается в положительной оценке прогнозной ликвидности. На отчетную дату компания также поддерживала умеренно высокое значение абсолютной ликвидности и высокий уровень текущей ликвидности: 0,22 и 2,1, соответственно.

Ссылка на пресс-релиз: obuvrus.ru/press_center/press_releases/46447/

Ссылка на новость: https://t.me/obuvrossii/164

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал