tips

Золото на перепутье

- 27 сентября 2023, 17:21

- |

Ожидаемо, этот период совпал с довольно долгим периодом низких цен на золото. Действительно, коль последнее часто воспринимается как инфляционный хэдж — нет инфляционных ожиданий, соответственно нет необходимости в хэдже.

( Читать дальше )

- комментировать

- 5.1К

- Комментарии ( 15 )

Дальнейшие перспективы рынка золота

- 17 июля 2022, 15:52

- |

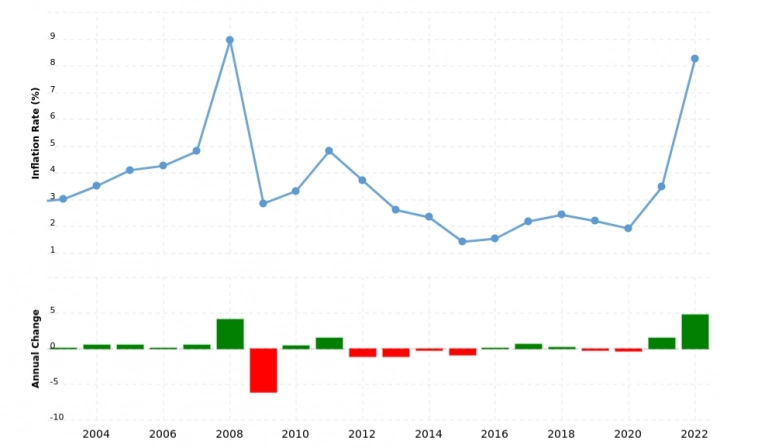

Джо Байден в ответ на это в очередной раз выдал несуразные комментарии и заявил, что эти данные «уже устарели», и инфляция в Штатах уже начала снижаться! 😄 Ну бывает, простим старика.

Но вернёмся всё же к фактическим цифрам, а не ощущениям. Очевидно одно: столь бурный рост инфляции теперь не оставляет американскому ЦБ иного выбора, как продолжить агрессивное повышение процентных ставок.

❓Как этот процесс повлияет на золото?

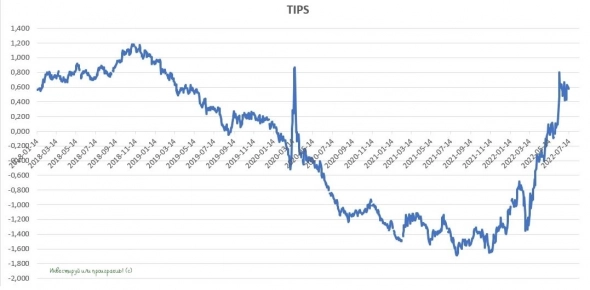

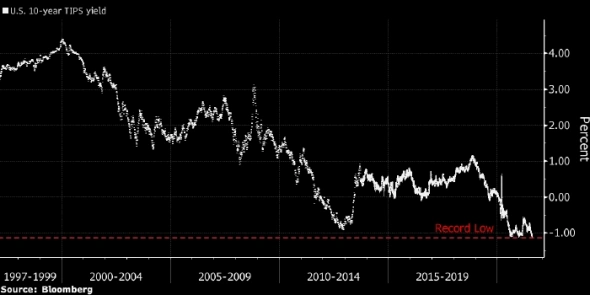

Ужесточение монетарной политики в США приводит к росту доходности американских гособлигаций, индексируемых на инфляцию (TIPS). На эту тему у нас был отдельный пост, с анализом динамики TIPS и цен на золото.❗️ Базовое правило на рынке очень простое: в периоды, когда доходность по TIPS растёт — драгметалл снижается.

( Читать дальше )

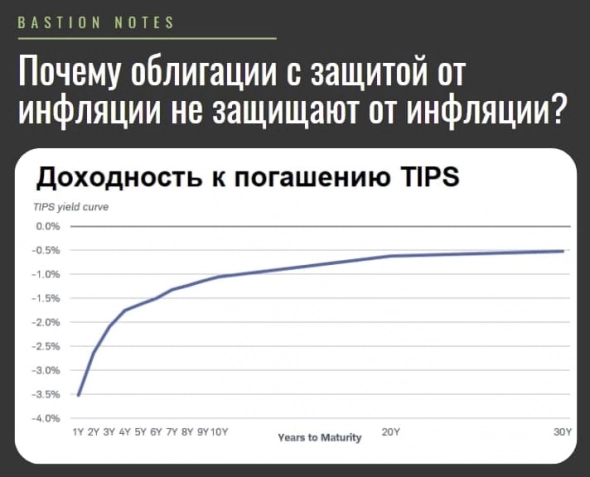

Почему облигации с защитой от инфляции не защищают от инфляции?

- 18 февраля 2022, 13:11

- |

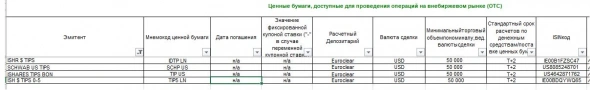

Читатель обратился с вопросом, почему гособлигации США с защитой от инфляции (Treasury Inflation-protected Securities, TIPS) падают в стоимости. Несмотря на ускорение инфляции до рекордного за 30 лет уровня, ETF-фонд FXTP от Finex, инвестирующий в эти бумаги, с начала года потерял 2%.

🔹Что такое TIPS? Если обычные облигации приносят заранее установленные выплаты, то будущие денежные потоки TIPS неизвестны. Номинал таких бумаг индексируется на рост потребительских цен в США. Процентная ставка у TIPS фиксированная, но сумма процентов увеличивается из-за роста номинала. Такая индексация позволяет инвестору компенсировать потери от роста цен.

Облигации с защитой от инфляции появились в США в 1997 году и выпускаются со сроком погашения в 5, 10 и 30 лет. До недавнего времени они были мало интересны инвесторам, так как проблема роста цен мало кого волновала. Однако за последние 2 года активы фондов, инвестирующих в TIPS, утроились.

( Читать дальше )

Как я мог заработать очень, много (нашел запись в своей записной книжке)

- 14 ноября 2021, 22:36

- |

Достал свой блокнот моя запись мая месяца

«Про США»

1.Если Инфляция выйдет из под контроля и будет более 5% - надо зашортить номинальные облигации и на эту же сумму купить облигаций индексированных на инфляцию типсо. TIPS

2. Надо подумать о шорте S&P 500

В первом случае заработал бы очень много, что с лихвой перекрыло мой не верный прогноз по 2 варианту.

А так остался при своих.

А если логически, то было понятно, что губка финансового мира не может впитывать в себя бесконечное количество денег. И деньги ворвутся в реальный сектор. Но все мы умные уже потом…

Сейчас составляю план уже на 2022 год и много мыслей. Вопрос какие из них брать в работу.

Инфляция еще не остановилась

- 03 октября 2021, 15:12

- |

- Рассмотрим интересный инструмент 10-Year Breakeven Inflation Rate (T10YIE) https://fred.stlouisfed.org/series/T10YIE .

- Технически на 2.76 закончится боковой фрактал с 2008 года, паттерн указывает долгосрочную цель 5.3, но для этого нужно переписать хай, 3 будет достаточно. После цели 3 начнется коррекция, вероятно, в диапазон 2-2.5(флетом). К 2023-2025 цель 5.3 может быть достигнута.

- Отлично коррелирует с сырьем и сырьевыми активами, и парой USDRUB.

- t.me/rovniymarket

Облигации с защитой от инфляции (TIPS в USD и ОФЗ - "линкеры"): мнение об инструментах. В чём пересидеть, если акции перекуплены.

- 31 июля 2021, 10:45

- |

Думаю, один из вариантов — короткие облигации с защитой от инфляции.

Понятно, что долгосрочно индексы акций более доходны.

1. Долларовые облигации с защитой от инфляции.

Долларовая доходность 5 — 7% на ГОС. облигациях!

TIPS — это особый тип долларовых облигаций, выпускаемых Федеральным казначейством США.

В отличие от классических облигаций, номинал облигаций TIPS индексируется с учетом инфляции.

Список доступных TIPS можете уточнить у Вашего брокера.

В Сбере через Euroclear можно купить 5 инструментов (по $50 000).

С 19 мая на Московской бирже можно купить FXTP — новый облигационный ETF в линейке FinEx.

Комиссия FinEx 0,25% в год.

На 19 мая 1 FXTP был равен $1.

На закрытии 30 мая 2021г. 76,00 ( = $1,04).

Учитывая, что в портфель входят облигации 5 — 20 лет,

при коррекции на рынке длинные облигации падают

( Читать дальше )

Доходность 10-летних трежерис опустилась до минимального значения за всю историю

- 27 июля 2021, 13:22

- |

👉 Доходность защищенных от инфляции 10-летних облигаций Казначейства США (TIPS) опустилась в понедельник на 6 базисных пунктов и достигла рекордно низкого значения за всю историю на уровне -1,13%

👉 Инвесторы обеспокоены дальнейшими перспектива экономики США

👉 Вчера вышли данные — в США число продаж новых домов в июне не только резко снизилось с показателей мая, которые были пересмотрены в сторону понижения, но и заметно не дотянули до консенсус-прогноза

👉 Вчера Goldman Sachs понизил прогнозы по темпам роста ВВП США в третьем и четвертом кварталах на 1% и спрогнозировал резкое замедление этого показателя во второй половине следующего года

👉 В середине июня разница между доходностью 10-летних трежерис (1,5% на тот момент) и потребительской инфляцией в США (5,0%) достигла 3,5%

👉 За последние 70 лет средняя 10-месячная реальная доходность трежерис была ниже -3,5% лишь в 1974, 1975 и 1980 годах

👉 Снижение реальной доходности американских активов может означать снижение их относительной привлекательности

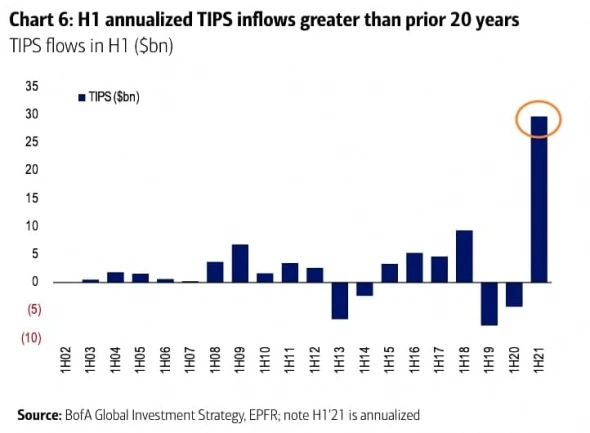

Приток в облигации с защитой от инфляции за первое полугодие года - рекорд за 20 лет

- 09 июля 2021, 17:57

- |

ТАЙНА ВЕКА - ЗОЛОТО. От чего зависят цены

- 31 августа 2020, 11:35

- |

Этот пост — логическое завершение моего первого топового поста ЗОЛОТАЯ лихорадка — шанс или ловушка?

Всем кто так ждал нового поста и долбил мне в личку, сообщаю: не хотел писать продолжение, обиделся… МАЛО ПЛЮСОВАЛИ!

Ну а теперь ближе к делу! Вспомним основные лже-тезисы по золоту:

Золото — это индекс страха (перепутали с VIX)

Золото — это страховка от инфляции (не слышали про TIPS?)

Золото — это диверсификация (от чего?)

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 40 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал