s&p500 фьючерс

ETF и пассивное инвестирование сильно исказили оценки S&P 500 - результаты исследования

- 19 января 2021, 12:02

- |

В отчете, цитируемом командой из Университета штата Мичиган, Лондонской школы экономики и Калифорнийского университета в Ирвине, были проанализированы данные за период с 2000 по 2019 год. Авторы этого отчета — Хао Цзян, Димитри Ваянос и Лу Чжэн. Был сделан вывод, что более мелкие члены S&P 500 становятся слишком дешевыми по сравнению с более крупными именами. «Потоки в фонды, отслеживающие индекс S&P 500, непропорционально повышают цены на акции с большой капитализацией в индексе по сравнению с ценами на небольшие акции индекса. Эти потоки предсказывают высокую будущую доходность портфеля индексов «малый минус большой»», — говорится в документе.

( Читать дальше )

- комментировать

- 4К | ★2

- Комментарии ( 3 )

SPYDELL. Кто выкупает американский фондовый рынок.

- 19 января 2021, 11:58

- |

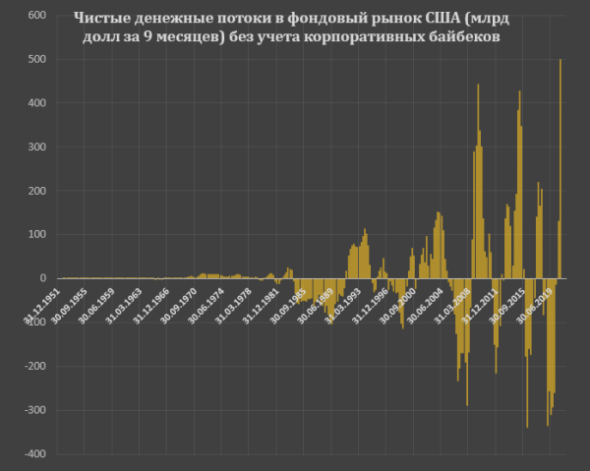

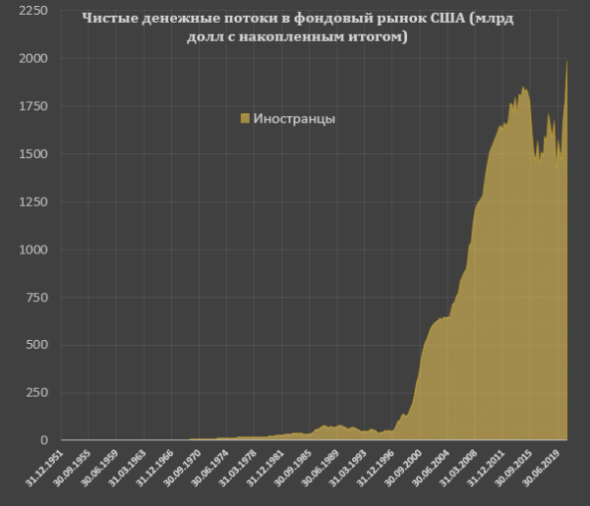

И кто обеспечил весь приток? Согласно данным ФРС, это были … сюрприз… нерезиденты, которые за 9 месяцев 2020 обеспечили чистый приток в 516 млрд долл!

Нерезиденты выкупали американский фондовый рынок с 1996 по 2014 включительно с чистыми денежными потоками в 1.8-1.9 трлн долл. С середины 2015 были преимущественно продажи до 350-400 млрд на протяжении четырех лет. С 2020 самый масштабный выкуп по скорости, да и по объему – свыше трети от накопленных покупок до данного маневра.

( Читать дальше )

Бычьи и медвежьи факторы для 2021

- 19 января 2021, 11:07

- |

🍬 Бычьи факторы для рынка:

Массовая вакцинация началась, вакцины показали эффективность на 95%.

В некоторых штатах заметно улучшение статистики по коронавирусу.

Очень мягкая политика ФРС и мировых центральных банков.

Новый пакет помощи в США домохозяйствам и мелкому бизнесу.

Прогнозы по корпоративным прибылям на 2021 довольно бычьи. Ожидается рост EPS на +22.1% и прост продаж на 7.9% по индексу SnP500.

Еще до наступления коронакризиса множество компаний США показывало отличный рост продажи и маржи прибыли, что может восстановиться в этом году.

Работа из дома благоприятна для некоторых секторов и индустрий: облачные сервисы и хранилища, полупроводники. А стареющая нация США приведет к росту спроса на здравоохранение и страховки.

( Читать дальше )

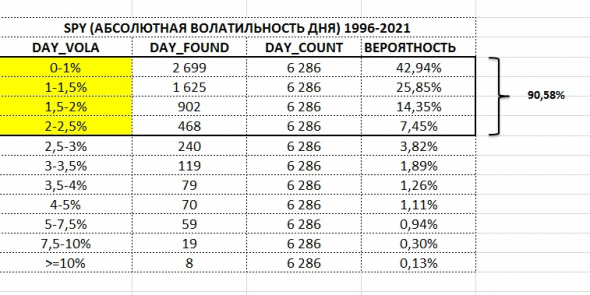

Нормализованная дневная волатильность S&P500 (SPY) 1996-2021

- 18 января 2021, 16:07

- |

Вероятность того, что дневной диапазон (HIGH-LOW) по SPY не выйдет за рамки 2,5% составляет 90,58%.

А вот кривая этого распределения:

( Читать дальше )

Стимулы от Байдена пойдут в рынок. Робинхудеры вперед!

- 18 января 2021, 12:18

- |

Чеки на 600 долларов привели к взрыву торговли опционами и резкому росту объема акций.

Робинхудеры сразу понесли эти деньги на рынок.

В надежде выйти на пенсию в 35.

Дополнительные 1400 баков американский ДЖО так же пустит на спекуляции акциями, которые могут продолжить раздувать уже существующий пузырь.

Вот вам статистика!

Получившие стимулирующий чек, во всех доходных группах торговали на 30% больше.

Те, кто зарабатывает менее 75 000 долларов в год, торговали на 53% больше.

Спекули свирепствуют в рискованных классах активов, крипта, пеннистоки, сомнительные стартапы.

Пик эйфории. Рынок опционов пережил свой второй самый напряженный день за всю историю бычьих акций на прошлой неделе.

Объем торговли пеннистоков вырос в 6 раз по сравнению с прошлым годом.

( Читать дальше )

Коррекция началась?

- 17 января 2021, 20:26

- |

Началась ли коррекция или это( пятница, снижение S\P 500) была попытка разворота? Грядущая неделя даст нам ответ. Критики говорят: Мол «да такие микро падения десятки раз выкупались», «фи подумаешь маленькое падение а столько шума». Нет ребята в этот раз есть отличия, для меня это способ проверить свою маленькую конспирологическую теорию.

1) Как рынок будет себя вести без Твиттера Дональда Федоровича.

2) Я считаю что рынок тянули за уши некие конторы или контора аффилированная с Трампом с непонятной финансовой структурой, т.е это моя фантазия которая кстати не раз мне помогала, так как без фантазии вообще жить и быть эффективным невозможно, поэтому не стесняюсь об этом говорить. Так вот эта контора обычно себя проявляла под конец торговой сессии легким а иногда не легким задергом вверх, бывало что одна свеча превышала 20 пунктов на пятиминутном тайм фрейме! И все это происходило уже в марте, этот характер поведения индекса очень важен для меня так как я специализируюсь по S|P 500 ибо не смотря на то что рынок США уже не главный (внутри дневные спекули поймут о чем я) но именно S\P 500 является маяком для всех рынков мира.

( Читать дальше )

Goldman Sachs второй раз за месяц улучшил прогноз по экономике США

- 17 января 2021, 20:15

- |

Goldman во второй раз за этот год повысили прогноз роста американской экономики в текущем году.

«Analysts at Goldman Sachs Group GS.N raised their U.S. growth forecast for the second time this month on expectations that President-elect Joe Biden’s fiscal stimulus plan will hasten the economy’s recovery»

Банкиры ждут 6,6% роста за 2021 г. — причина новый пакет будущего президента США.

Ждем рынки еще выше? В прошлом году нас научили — рынки и экономика не взаимосвязаны😆

Больше новостей — Telegram

Месяц повышенной волатильности

- 17 января 2021, 18:57

- |

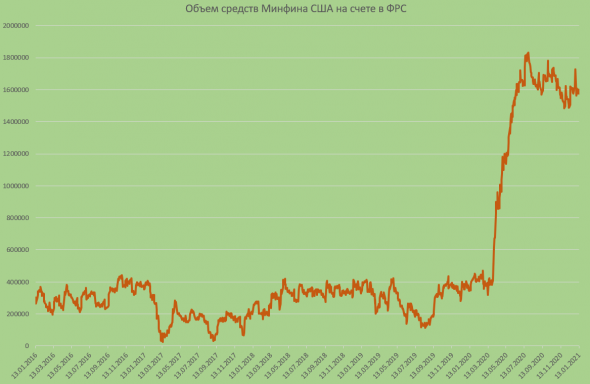

Согласно данным Минфина США, на счетах министерства в ФРС сейчас находится примерно 1,6 трлн долларов, что покрывает 84% нового планируемого пакета стимулов, озвученного на прошлой неделе. С начала года счет казначейства сократился на 205,8 млрд долларов.

Видимо, предыдущий пакет стимулов на 900 млрд долларов, частично финансировался за счет денег на счетах и за счет нового заимствования.

Как будет оплачиваться новый пакет?

Напомним, что в феврале Минфину США надо будет погасить долг на 1,4 трлн долларов + еще новый пакет в 1,9 трлн. Это выпуск новых облигаций на сумму в 3,3 трлн. На существенное сокращения своего счета ведомство вряд ли пойдет.

Если ФРС не будет держать руку на пульсе, то существует вероятность резкого повышения волатильности из-за периодической нехватки ликвидности. Но там конечно же все обо всем в курсе.

Наш Телеграм-канал

Печатный станок ФРС

- 17 января 2021, 17:50

- |

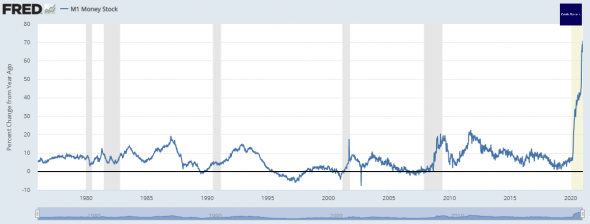

Денежная масса в США выросла на 70% за год.

Такой сильный рост денежной массы в основном связан c низкой процентной ставкой и конечно же с QE. Агрегатор М1 учитывает деньги на депозитах, а учитывая то, что ФРС по программе QE скупает активы как бешенные, то ничего удивительного, что денежная масса так выросла.

Но, не забывайте, что деньги на депозитах ФРС, которые скапливаются от программы QE – это не напечатанные деньги, так как они находятся на депозитах ФРС и при сокращение баланса процентный показатель Денежной массы будет сокращаться, а рост Денежной массы М1 будет тормозится.

☝🏻Думаю, что график скорее отражает объём работы ФРС и то, с чем ФРС пришлось столкнуться.

🤔Глядя на этот график, у меня всё же возникает один вопрос:

А где та точка показателя денежной массы, при которой действия ФРС перестанут работать? Если для остановки этого коронакризиса пришлось увеличить показатель Денежной массы на 70% (это на сегодняшний день).

P.S. твои лайки для меня стимул писать дальше. Спасибо. А ТУТ моя телега

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал