s&p500 фьючерс

E-mini S&P 500 10.07.2019г.

- 10 июля 2019, 02:27

- |

Лонг 2982 стоп 2967 тейк по ситуации

Закрыл по 2996 итого 14 пунктов.

За июль 27 пунктов.

————————————-

За 2018 год — 811 пунктов.

За 2019 год — 596 пунктов.

- комментировать

- 331

- Комментарии ( 0 )

S&P 500 на исторических хаях... ПО ДЕШЕВИЗНЕ

- 10 июля 2019, 02:02

- |

Продолжение. Предыдущие посты (в которых я оказался прав =):

февраль 2017 — номер раз

январь 2018 — номер два

октябрь 2018 — номер три

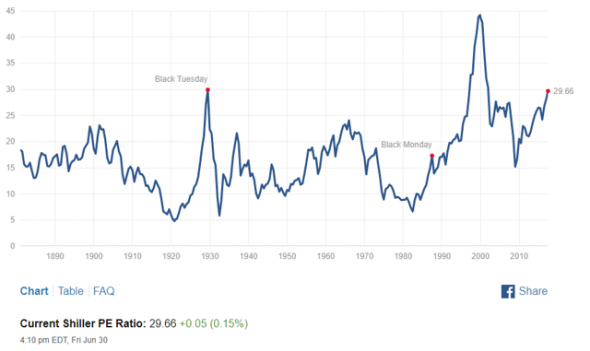

С завидной регулярностью на СЛ появляются посты, хоронящие американский рынок и обещающие ему эпический слив. При этом обоснованием для пугалок часто служит картинка с cyclically adjusted S&P 500 P/E Шиллера:

Никогда не понимал этого идиотизма сравнивать P/E с историческими значениями и делать на этом основании всепропальщеские выводы. В конце концов, обоснованный уровень P/E надо искать не в истории, а сравнивая его с альтернативными классами активов, в которые можно увести деньги из акций, коими обычно выступают американские трежерис. В частности, у трежерис есть yield, и логично сравнивать доходность трежерей с «доходностью» S&P, за коею логично взять E/P — earnings yield, то есть величину, обратную P/E. Почему за «yield» S&P 500 мы берем earnings yield, а например не дивидендную доходность (dividend yield)? Ну потому, что компании выплачивают только часть прибыли в виде дивидендов, остальная же прибыль реинвестируется с хорошей (в среднем) доходностью, равной требуемой доходности на акционерный капитал, и приводит к росту стоимости акций (той самой, которой все так озабочены), поэтому «yield» индекса — это не только деньги, которые вы получаете на руки, но и те, что вкладываются в компанию для ее дальнейшего роста (в отличие от любых облигаций, у которых стоимость номинала расти не может), поэтому именно earnings yield является аналогом «доходности» для equity индексов.

( Читать дальше )

На фондовых рынках США «сломалась» 30-ти летняя корреляция

- 08 июля 2019, 17:28

- |

Считается, что Уолл-Стрит умело зарабатывает на росте и падении фондовых рынков. Кроме того, имея больше информации, банки заранее занимают нужную позицию.

С расширением новостных агентств и увеличением скорости распространения информации, некоторые преимущества Уолл-Стрит перед другими участниками рынка сошли на нет. Несмотря на это, отслеживание результатов инвестбанков крайне информативно.

В США существует такой банк, как Bank of New York Mellon (BK). Он специализируется на предоставлении услуг в области управления активами. К видам деятельности, которые генерируют основной доход, относятся: обслуживание активов (предоставление акций в долг, кредитование на рынке ЦБ и т.д.), клиринг, выпуск новых ценных бумаг, обмен валют и управление активами. Причем основными контрагентами BK являются инвестбанки, кредитные организации и хедж-фонды.

Таким образом, результаты деятельности Bank of New York Mellon напрямую зависят от динамики фондовых рынков США, так как чем они выше, тем больше общие комиссии, тем больше объем первичных размещений (IPO) и т.д.

( Читать дальше )

Hello, VXX проснулась. S&P500

- 08 июля 2019, 17:02

- |

VXX, 10min chart. Top=27.08 6/26/19. Papa-Bear. (time frame) Оттуда кукл шортил волатильность. Эта тема закончилась в Среду и в Пятницу. (Covered SHORTS)

( Читать дальше )

Коррекция наносит ответный удар!

- 08 июля 2019, 12:44

- |

Закончилась короткая торговая неделя: 3 и 4 июля в США отмечали День Независимости, соответственно и рынок «ушел на праздник». За эти дни ситуация на американском рынке в целом осталась без явных изменений: S&P500 не смог взять планку в 3000 пунктов и закрепиться там, неделя была закрыта индексом на отметке 2990п. Мои прогнозы на наступившую неделю осторожны: рассчитываю, что во вторник — четверг будет предпринята новая попытка взять уровень 3000 п, после этого вполне возможна коррекция к уровню 2850. Почему так осторожно? Потому что, по моему мнению, рынок слишком позитивно выкупил итоги G20 и экономические отчёты из США.На сегодня для меня главным стоит вопрос:, что послужит спусковым крючком для коррекции? Какие события подтолкнут процесс?Итак, обобщая прогноз на неделю:1. Индекс S&P500: после попытки зайти на уровень 3000 пунктов, коррекция до 2850.

( Читать дальше )

Индекс S&P500 исторический максимум

- 08 июля 2019, 11:30

- |

Индекс S&P500 на прошлой неделе прибавил 0,6%, обновив исторический максимум!

Среди акций крупнейших компаний значительных движений в акциях практически не было. Производитель микросхем Broadcom упал после новостей о возможной покупке мирового лидера по производству инструментов киберзащиты Symantec.

Инвестиции на мировых биржах простым языком от инвесторов. Идеи, планы, стратегии, портфели...

Доступным языком об инвестициях в акции, ETF, облигации

t.me/investorworld

S&P 500 под капотом - секторы США в картинках 05.07.19

- 08 июля 2019, 11:11

- |

- uptrend 13

- downtrend 0

- sideways 20

Подскок и выход на новый максимум вышел неубедительным и похож скорее на продажу в силу, чем на широкую покупку. Типа, король голый, но пока он король, должны делать вид, что у него новый наряд максимум, дабы не попасть в немилость. Металлообработка, машиностроение, страхование, телеком, защитные отрасли, мусор со дна — вот и всё, что движется. На данный момент этот подъём узкий, и свидетельств дальнейшего значительного продолжения нет.

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

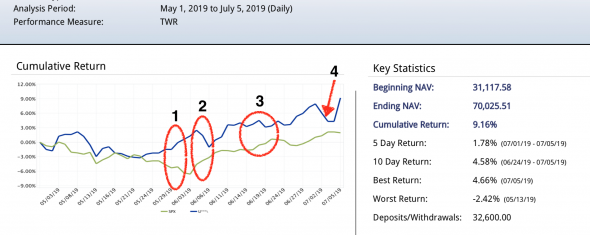

Всё для вас. Нивелируем коррекции СП500, бережём ваши нервы.

- 08 июля 2019, 08:44

- |

Когда вы инвестируете в акции, то там всё просто — найди десятка два компаний, которые не предполагают разоряться, имеют потенциал расширения бизнеса, управляются адекватными людьми, уже не раз доказали свою способность выходить победителями из кризисных ситуаций. Дождись паники на рынке и покупай. Кривая в любом случае выведет в прибыль через год или пять, но выведет.

Твой портфель будет во время этого пути как опускаться в цене так и подниматься, но скорее всего он будет колебаться чуть с большей амплитудой, чем индекс СП500.

И так как на горизонте ещё не видно сильных признаков разворота американского рынка в ближайшие 1-2 года, то держи свой портфель и наслаждайся, своими виртуальными доходами пока не продал акции. Как продашь, жди очередной паники, и так по кругу.

Но людей со стальными шарами 1-2 на 1000, и какие бы они не были «инвесторы» (так они себя гордо называют), волосы седеют и паника накрывает уже при минус 20%, а при -30% начинают «рвать-и-метать». (Вспомним коррекцию конца 2018 и перемывание костей писчиковым за просадку АЖ в 30%). Здесь хочется напомнить товарищам слова Баффета — не готов видеть просадку портфеля на 50%, нечего делать на бирже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал