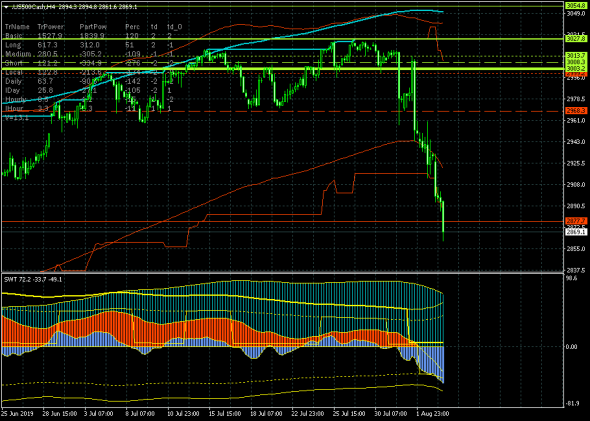

s&p500 фьючерс

Ждём, пока не проснётся дедушка Донни. И его ободряющего твитта

- 06 августа 2019, 12:13

- |

После вчерашнего отвесного падения на 3% по S&P500 рынки пытаются отжаться. Наш базарчик и вчера уже нехотя следовал за поводырями, то и дело пытаясь отскочить. Но негатив никуда не делся. И рынки, наверное, ждут ободряющего твитта главного кукловода- Дональда Трампа. Вот проснётся он, одобрительно погладит по бедру рядом лежащую Меланью, растает сердце старика, и напишет он в своём твиттере что-нибудь типа: «Наши китайские партнёры готовы к заключению сделки. Я временно отзываю решение о повышении пошлин на 10%» И жизнь заиграет новыми красками.

И отскочит фьюч на S&P500 куда-нибудь на 2890, а то и 2920 :

А сишка припадёт к своуму уровню поддержки на 64600:

( Читать дальше )

- комментировать

- 2.7К | ★2

- Комментарии ( 6 )

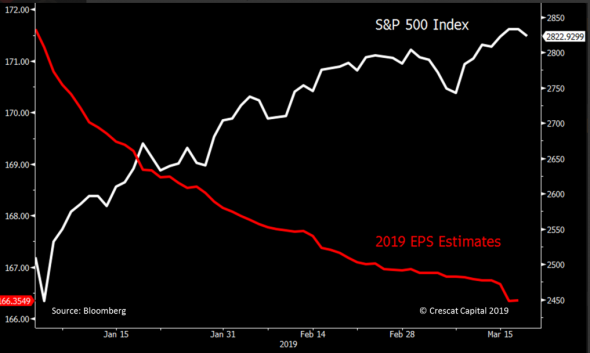

SP500 и прибыль на одну акцию

- 06 августа 2019, 08:59

- |

( Читать дальше )

Есть куда ПАДАТЬ...

- 05 августа 2019, 21:32

- |

S&P500 в моменте падает на 2.5% до 2850 пунктов. Если посмотреть на график внизу, то даже не используя никаких индикаторов технического анализа, можно понять насколько высоко сейчас находится индекс. В мае, когда стало понятно, что сделка между США и Китаем провалилась, S&P500 скорректировался до 2730 пунктов и оттуда на радость любителям стратегии «Buy the dip» улетел на новые исторические максимумы. Почему-то все начали надеяться, что во время саммита G20 в Японии, Трамп и Си о чем-то договорятся. Эти надежды были подкреплены резким смягчением риторики ФРС и ЕЦБ. Стало понятно, что они готовы снижать ставки.

Что имеем сейчас? Очевидно, что торговая война набирает обороты. Слишком все далеко зашло. Пути назад уже нет. Раз ЦБ Китая, который ранее буквально угрожал спекулянтам, чтобы те не шортили юань, теперь спокойно наблюдает как доллар торгуется выше 7, то нетрудно догадаться насколько всё серьезно в этот раз. А американский индекс SP500 сейчас торгуется выше почти на 4% майского минимума. Возникает у меня резонный вопрос, насколько это оправданно? Ведь с мая всё стало гораздо хуже в отношениях между двумя экономическими сверхдержавами. Да и мировая экономика продолжает замедляться. Статистика из Еврозоны не подает никаких признаков улучшения.

( Читать дальше )

S&P500 -3%

- 05 августа 2019, 21:02

- |

График: Tradingview

Мы кстати только сейчас вернулись к уровням, с которых я начал шортить S&P500 в марте этого года. Так что, если кому-то S&P500 кажется уже дешевым, то не мне явно:)

SP500. Вы этого ждали? Вы этого дождались.

- 05 августа 2019, 18:59

- |

Многие ждали этого падения. Не все дождались

Из дождавшихся не все продали вовремя.

Из вовремя продавших не все удержали и тем более не все держат сейчас.

В общем, все как обычно.

Я SP не торгую, торгую дакс. Но тоже не додержал позицию и сейчас думаю, а где же сесть в этот поезд и садиться ли в него до крупной станции...

А SP со второй попытки проскочил сразу две станции — 2968.3, на которой первый раз остановился, и 2877.7, на которой даже не притормозил. Следующая — 2735.4. А что если она уже конечная?

S&P500 -2,4%: максимальное падение с 13 мая 2019

- 05 августа 2019, 17:47

- |

Почему так происходит?

Не знаю почему, но видимо рынок был уверен, что сделка США-Китай так или иначе состоится. После последних решений Трампа и ответа Китая, вероятность этого идёт к нулю и сейчас рынок начал учитывать этот негативный сценарий в ценах.

Китай сегодня ослабил курс юаня. Трамп в Твиттере сегодня написал в отчет, что это называется «манипуляция валютным курсом.»

China dropped the price of their currency to an almost a historic low. It’s called “currency manipulation.” Are you listening Federal Reserve? This is a major violation which will greatly weaken China over time!

— Donald J. Trump (@realDonaldTrump) August 5, 2019

Что значит пробой USD/CNY отметки 7 юаней?

- 05 августа 2019, 14:55

- |

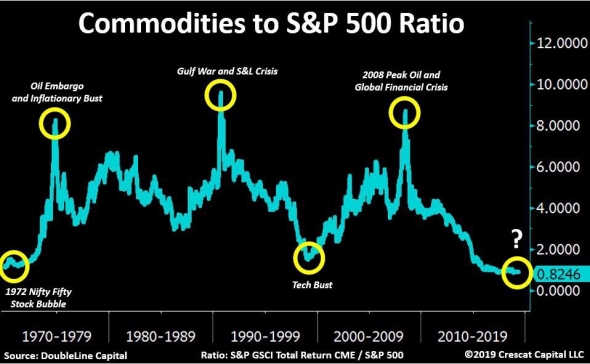

Commodities / SP500

- 05 августа 2019, 14:07

- |

Вот такая незатейливая картинка говорит нам о том, что в следующие месяцы/годы либо комоды должны дорожать, либо СИП дешеветь.

Обзор: Вот реальная причина, по которой акции США сейчас теряют свои позиции

- 05 августа 2019, 13:40

- |

Published: Aug 3, 2019 4:18 p.m. ET

Фондовый рынок достиг переломного момента после серии крайне оптимистичных настроений.

Снижение процентных ставок Федеральной резервной системы на этой неделе не является реальной причиной падения американских акций. Настоящим виновником является излишний оптимизм, который охватил Уолл-стрит в последние недели, что, в свою очередь, сделало фондовый рынок уязвимым перед большим падением. Решение ФРС было не более чем соломинка, ломающая спину верблюда.

Чтобы оценить, насколько обильным стало это настроение, рассмотрим среднюю рекомендуемую подверженность акциям среди нескольких десятков краткосрочных таймеров фондового рынка, которые я наблюдаю. (Это среднее значение, о котором сообщается в индексе настроений информационного бюллетеня Hulbert Stock, или HSNSI.) В начале июля это среднее значение достигло самого высокого уровня с тех пор, как я начал составлять индекс два десятилетия назад — 84,2%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал