s&p500 фьючерс

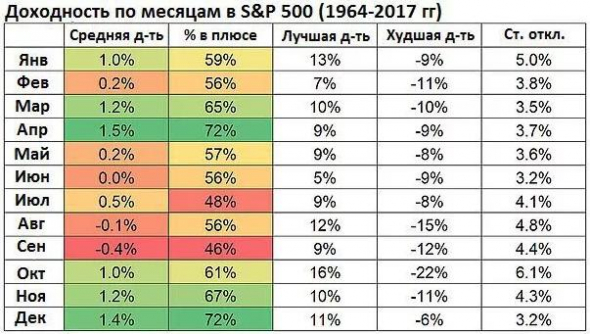

Sell In AUGUST and go away

- 20 апреля 2021, 17:37

- |

Подобная статистика очень важна, делал по этому поводу видео года три назад — вот оно на ютуб!

- комментировать

- 2.8К | ★7

- Комментарии ( 2 )

Управляющие в США находятся в состоянии самоуспокоенности

- 20 апреля 2021, 08:58

- |

Вчера отечественные индексы показали отрицательную динамику. США могут запретить своим компаниям покупать российские долговые обязательства и на вторничном рынке. Это обстоятельство на время снизило у инвесторов аппетит к риску. Отдельные пакеты санкций не несут России большого экономического ущерба, но когда санкций много создается некая токсичная экономическая среда, которая мешает развитию экономики. Например, иностранные поставщики оборудования бояться попасть под санкции и перестают его обслуживать и поставлять запасные части. Вопрос довольно острый так как многие отечественные предприятия нуждаются в модернизации. К примеру, статистика показывает большой износ основных производственных фондов в Уральском федеральном округе. С точки же зрения спекуляций, постоянная угроза новых санкций это благо. Фондовый рынок все время меняет направление движения. Спекулянтам главное чтобы он не стоял на месте. Индекс РТС и его фьючерс 13 апреля пробили наверх локальный мартовский нисходящий тренд после чего фьючерс на индекс РТС вырос, но не смог преодолеть локальное сопротивление 146970.

( Читать дальше )

Самый резкий скачок с 2007 года

- 20 апреля 2021, 08:56

- |

Маржинальный долг — это палка о двух концах. Заимствование для покупки акций может хорошо сработать во время восходящего тренда. Тем не менее, портфели с высокой долей заёмных средств сильно пострадают во время стремительного нисходящего тренда.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Восходящий тренд фондового рынка длится уже более 11 лет.

И тем не менее, вместо того чтобы быть осторожными, инвесторы одалживают деньги для покупки акций, как будто нет такого явления, как медвежий рынок.

Например, посмотрите на этот график из Elliott Wave Financial Forecast:

( Читать дальше )

Не страшно когда абсолютный долг большой, а ...

- 19 апреля 2021, 22:12

- |

А когда 10-20% — абсолютно нормальное значение.

Капитализация компаний в S&P 500 на сегодняшний день — 33.4 триллиона. Итого долговые деньги к капитализации S&P 500 — 2.5%

А есть ещё компании вне индекса, а есть ещё OTC.

Ну что? До сих пор страшно?

А теперь сравним с 2007 годом.

Капитализация S&P 500 меньше нынешнего в 3 раза, а долговые деньги составляли 400 млрд. Что составляет 3.5%

Может быть дело вовсе не в плечевых деньгах?

Ни в 2007 году ни сейчас.

Если и будет резкий отвал, то явно не из-за 2.5% ))

Ахтунг. Уильям О'Нил предупреждает. Пора делать ноги.

- 19 апреля 2021, 20:08

- |

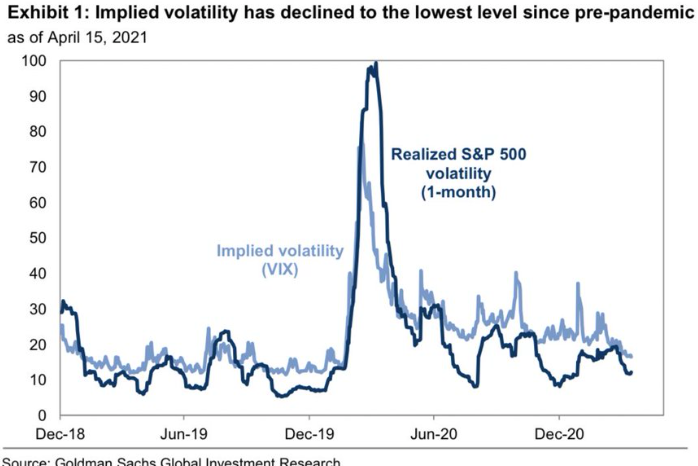

Goldman Sachs ожидает, что в ближайшие недели волатильность фондового рынка США значительно вырастет.

- 19 апреля 2021, 14:41

- |

Недавнее падение из-за:

- снижение волатильности процентных ставок

- Внедрение вакцины против DM

- падение спроса на риск волатильностиGS также предполагает (перефразируя), что отскок рефляционной торговли может иссякнуть. Кроме того, «инсайдерские» продажи акций США достигают рекордных высот. Очень хорошо можно было бы подготовить почву для всплеска VIX.

SP500: время пришло

- 16 апреля 2021, 19:46

- |

В момент всеобщей паники и в момент тотальной эйфории. Год назад рынок рухнул, а затем развернулся на пике страха, а в эти минуты страх потеряли абсолютно все.

Есть ли предел у фондовых индексов США?

- 16 апреля 2021, 19:00

- |

В апреле на фондовых рынках повеяло позитивными тенденциями. Особенно наибольший оптимизм вызывает энергетический сектор, который вырос на 2,91%, благодаря росту нефтяных котировок. Поддержку ценам оказали ожидания роста спроса, а также данные, демонстрирующие снижение запасов нефтепродуктов, зафиксированные EIA. Сектор финансов, где накануне стартовал отчетный сезон, также продемонстрировал уверенный рост.

Мажорные ноты на мировых рынках

Положительные результаты размещения 30-летних госбумаг США способствовали тому, что на рынке возобладали покупки. В результате высокого спроса при размещении вторичный рынок также получил поддержку, и на нем продолжилось снижение доходности: по 10-летним ценным бумагам этот показатель подошел к отметке 1,6%. В результате усилился спрос на рисковые активы. На прошедшей неделе основными драйверам движения рынка стала статистика США и новости касательно коронавируса:

( Читать дальше )

торговать sp500 просто?

- 16 апреля 2021, 08:51

- |

Видишь, соединяешь, видишь, покупаешь. Кто те безумцы, кто идёт против тренда? Зачем они хотят потерять свои деньги? Ведь американский фондовый рынок — это бесконечный источник прибыли для нас. Он всегда растёт.

Дейли из ФРС: «Крайне важно» поддерживать стабильность хедж-фондов и фондов денежного рынка

- 15 апреля 2021, 21:35

- |

*Комментарии президента ФРС Сан-Франциско:

- Низкие ставки с течением времени приводят финансовые компании к достижению доходности

- Централизованный клиринг для кассовых рынков казначейства может уменьшить нехватку ликвидности

- Требуется тщательное изучение реформ рынка казначейства

… ночью (утром) там цифры по ВВП Китая… Пресс конфа ЦБ… а позднее, в штатах, новая порция макро, по строяку… с приличным мощным консенсусом...

*В пятницу в экономическом календаре США отражены данные о строительстве нового жилья и настроениях потребителей

Сегодняшний рынок облигаций ралли — еще один попутный ветер для облигацийКакой ход в облигациях сегодня.

США 10-летки, облигации, сейчас упали на 10 базисных пунктов до 1,53%, и никто не может объяснить, почему. Последние разговоры касаются японских покупок, хотя это кажется натяжкой.

США 10-летки, облигации, сейчас упали на 10 базисных пунктов до 1,53%, и никто не может объяснить, почему. Последние разговоры касаются японских покупок, хотя это кажется натяжкой.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал