ruonia

Какой инструмент надёжнее (а какой выгоднее) как замена РЕПО с ЦК: 1. Фонды ликвидности "компаний партнеров" уважаемых банков (Сбер, ВТБ). 2. ОФЗ-ПК (короткие, или длинные со срочной руонией) ?

- 02 августа 2025, 13:56

- |

- ответить

- 1.3К

- Ответы ( 22 )

Новый инструмент на рынке СПФИ 🔥

- 02 июня 2025, 18:32

- |

Профессиональным участникам торгов и их клиентам теперь доступен процентный своп на среднюю ставку RUONIA (RUONIA AVG). Он позволяет управлять процентными рисками, особенно по операциям с облигациями с переменным купоном, привязанным к этой ставке.

Доступный срок заключения сделок — до 10 лет.

RUONIA — средняя процентная ставка, по которой банки берут друг у друга кредиты на условиях овернайт, то есть на один день. Рассчитывается Банком России и используется как эталонный индикатор для облигаций, деривативов, кредитов.

Подробности в пресс-релизе.

Денежный рынок: бюджет помогает возвращать депозиты ФК

- 27 мая 2025, 15:24

- |

27 мая 2025 года аналитик ИК «ВЕЛЕС Капитал» Юрий Кравченко представил обзор денежного рынка. В банковском секторе за последнюю неделю выросло значение профицита ликвидности. Фактором роста профицита по традиции стал бюджетный канал, в частности приток ликвидности от исполнения бюджетных расходов. Спред межбанковской ставки Ruonia к ключевой ставке ЦБ остается в отрицательной области. Спред сохраняется отрицательным как за счет притока в систему средств из бюджета, так и предоставления ликвидности сектору Банком России через операции аукционного РЕПО. На текущей неделе рынку предстоят традиционные налоговые перечисления.

Более подробно с перспективами компании вы можете ознакомиться в полной версии аналитического обзора: https://veles-capital.ru/analytics/article/denezhnyy_rynok_profitsit_sokhranyaetsya_ruonia_vblizi_klyuchevoy_/

Не является индивидуальной инвестиционной рекомендацией.

#ВЕЛЕС_Капитал_экспертиза #Валюта

Будем признательны вам за отзывы о нашей аналитике.

( Читать дальше )

Денежный рынок: профицит сохраняется, Ruonia вблизи ключевой

- 20 мая 2025, 18:32

- |

20 мая 2025 года аналитик ИК «ВЕЛЕС Капитал» Юрий Кравченко представил обзор денежного рынка. В банковском секторе к началу текущей недели величина профицита ликвидности несколько снизилась. Заметно сузился отрицательный спред межбанковской ставки Ruonia к ключевой ставке ЦБ. Сегодня регулятор вновь предложил банкам на аукционе РЕПО чуть менее 1 трлн руб. (940 млрд руб.).

Более подробно с перспективами компании вы можете ознакомиться в полной версии аналитического обзора: https://veles-capital.ru/analytics/article/denezhnyy_rynok_profitsit_sokhranyaetsya_ruonia_vblizi_klyuchevoy_/

Не является индивидуальной инвестиционной рекомендацией.

#ВЕЛЕС_Капитал_экспертиза #Валюта

Будем признательны вам за отзывы о нашей аналитике.

Вечный доход? Плюсы и скрытые риски фондов ликвидности

- 02 мая 2025, 19:14

- |

Повторял, повторяю и буду повторять — в инвестициях гораздо важнее сберечь заработанное и защитить его от инфляции, чем удачно выбрать какую-то бумагу или определить конкретную точку входа.

📈Многочисленные исследования и беспристрастная статистика показывают, что человек, который просто систематически инвестировал средства в низкорисковые инструменты под проценты чуть выше инфляции, в 95% случаев на длинной дистанции обгоняет трейдеров, постоянно совершающих сделки в поисках повышенной доходности.

🔔Подписывайтесь на мой телеграм, у меня ежедневно выходят посты о происходящем на рынке и обзоры на инвестиционные инструменты.

Из-за высоких ставок на денежном рынке, фонды ликвидности в прошлом году стали мега-популярными у инвесторов, и объемы вложений в них стремительно росли с каждым месяцем. В феврале я сделал обзор лучших фондов денежного рынка на Мосбирже.

👇Самые популярные из таких фондов и остатки в них по состоянию на конец 2024 года:

● LQDT Ликвидность (ВИМ) — 359,1 млрд ₽

● SBMM Сберегательный (УК Первая) — 260 млрд ₽

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 31 )

Как вы думаете среднегодовое значение ставки RUONIA обгонит среднегодовую инфляцию по итогам 2025 года?!

- 09 апреля 2025, 07:06

- |

Как вы думаете среднегодовое значение ставки RUONIA обгонит среднегодовую инфляцию по итогам 2025 года?!

ЦБ ожидает, что корпоративные эмитенты последуют примеру Минфина и начнут выпускать облигации, привязанные к срочным версиям RUONIA, создавая новый процентный эталон – РБК

- 20 марта 2025, 09:07

- |

В декабре 2024 года Минфин России разместил облигации с переменным купонным доходом нового типа, привязанным к срочной версии индикатора RUONIA. Этот шаг, по мнению Центробанка, поможет компаниям платить по долгам в соответствии с фактической стоимостью денег на рынке.

Банк России ожидает, что корпоративные эмитенты последуют примеру Минфина и начнут выпускать облигации, привязанные к срочным версиям RUONIA, создавая новый процентный эталон. Применение этого индикатора поможет защитить эмитентов от резких изменений краткосрочных процентных ставок и снизить волатильность на рынке.

Срочная версия RUONIA, по словам представителей регулятора, обеспечит большую стабильность для заёмщиков, поскольку отражает реальные рыночные условия, а не усреднённые данные. Это позволит компаниям и государственным организациям управлять рисками и платить по долгам на основе реальных ставок, действующих на момент расчётов.

Источник: www.rbc.ru/quote/news/article/67dabd099a794781731dfe4a?from=newsfeed

( Читать дальше )

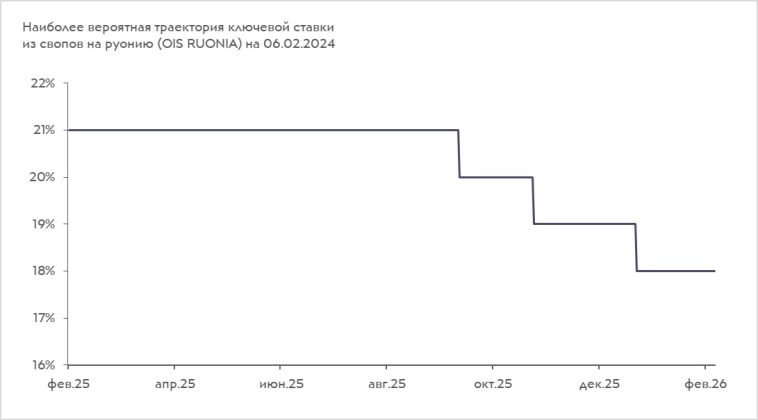

Рынок свопов сдвинул ожидания первого снижения ставки с октября на сентябрь

- 06 февраля 2025, 17:19

- |

14.02.2025 — 21%

21.03.2025 — 21%

25.04.2025 — 21%

06.06.2025 — 21%

25.07.2025 — 21%

12.09.2025 — 20%

24.10.2025 — 19%

19.10.2025 — 18%

Подписывайтесь на нас в телеграмм!

Ограничение ответственности

ТОП-5 фондов денежного рынка на 2025 год

- 03 февраля 2025, 18:43

- |

Фонды денежного рынка обрели популярность среди инвесторов на фоне роста ключевой ставки ЦБ.

📈Повышенный интерес к этому инструменту инвесторы стали проявлять с июля 2023 года, после того как ЦБ запустил цикл повышения ключевой ставки. Я начал использовать БПИФы ликвидности в своей биржевой деятельности намного раньше, а в начале сентября 2023 вышла самая популярная статья про фонд LQDT во всем Рунете по количеству прочтений. С тех времён ставка выросла почти в три раза — с 7,5% до 21% годовых.

📍Год назад я также сделал обзорную статью по всем основным фондам ликвидности на Мосбирже, и теперь пришло время актуализировать информацию.

В моем телеграм-канале каждый день выходят обзоры на инвестиционные инструменты, авторская аналитика и инвест-юмор.

💰Свыше 1 триллиона ₽

В январе 2025 года стоимость чистых активов БПИФ денежного рынка впервые превысила ₽1 трлн.

🚀Совокупный приток средств в эти фонды за 2023 г. составил более ₽200 млрд. По итогам 2024 г. приток достиг ₽756 млрд. В начале 2025 г. тенденция продолжилась и суммарная СЧА рублевых фондов ликвидности по состоянию на 29 января составила ₽1,05 трлн.

( Читать дальше )

Лучшие надежные флоатеры с ежемесячным купоном (зима 2025)

- 27 января 2025, 09:04

- |

Продолжаю радовать вас и себя свежими подборками корпоративных облигаций из числа уже торгующихся на бирже, к которым можно присмотреться для получения регулярного купонного дохода.

🔥Сегодня — горячая подборка надежных плавающих бондов, которые платят купоны КАЖДЫЙ месяц! Почти как зарплату, только на работу при этом ходить не нужно😎

Подписывайтесь на телеграм-канал, где регулярно выкладываются стратегии инвестирования и актуальные подборки инструментов.

💼Вначале повторюсь, что для консервативной части портфеля в 2025 году лучшим выбором, на мой взгляд, могут стать следующие инструменты:

👉Вклады под максимально высокую ставку и желательно ещё с дополнительными бонусами;

👉Фонды денежного рынка для временной парковки кэша на брокерском счете (например, фонд LQDT);

👉И, конечно же, облигации: с фиксированным купоном — для «бронирования» высокой ставки на какое-то время вперед, а также флоатеры — на случай, если ДКП останется жесткой ещё надолго.

Сегодняшние критерии такие:● Погашение от 1 года до 4 лет;

( Читать дальше )

- комментировать

- 20.3К |

- Комментарии ( 4 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал