qe

Опрос. При постоянном "печатании" доллара курс акций:

- 08 сентября 2021, 10:30

- |

Опрос. При постоянном "печатании" доллара курс акций:

Опрос:

При постоянном «печатании» доллара курс акций:

Варианты ответов:

Будет всё время расти.

Выйдет на плато, когда нибудь.

Начнет падать, когда нибудь.

- комментировать

- 328 | ★1

- Комментарии ( 6 )

Ежемесячный анализ и прогноз золота

- 04 сентября 2021, 09:03

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

На мой взгляд, на ближайший месяц рынок золота имеет шансы порасти, но среднесрочные и долгосрочные перспективы вырисовываются медвежьи.

( Читать дальше )

Стагфляция в США на подходе: после сегодняшних данных по безработице осталось дождаться данных по инфляции 14.09

- 04 сентября 2021, 00:51

- |

И третий путь, горбачевский. Не делать ни хрена, только языком молоть.

По какому же пути они пойдут?)

Завтра нас ждут данные по безработице в США – данные будут определяющими в сворачивание скупки активов.

- 02 сентября 2021, 18:52

- |

☝🏻 Начнём с того, что в данных за июль мы увидели безработицу в США на уровне 5.4% и ожидается, что в августе безработица снизится до уровня 5.2%, а экономика добавит 750 тысяч рабочих мест вне с/х отрасли. Возможно ли получить такие цифры? Разбираемся!

👉🏻 Возьмём последние данные PMI в производственном секторе США за август и видим показатель в 61.1, что очень сильно, но всё же меньше июльского показателя 63.4 — это говорит о, что июль был очень сильным месяцем для производственной активности США, а также говорит о том, что в июле, вероятно, производственный сектор США прошёл пик. Посмотрев в отчёт IHS по PMI, то мы увидим там тоже уведомление о замедлении занятости.

👉🏻 В Индексе деловой активности в производственном секторе от ISM, также говорится о снижении занятости в августе, хотя сам индекс находится на рекордно высоком уровне.

👉🏻 Кроме того, в США в августе активно начало расти количество новых случаев заболеваний вариантом Delta, после чего в сфере услуг, в штатах с наибольшим количеством новых случаев вируса начали давать рекомендации о закрытие ресторанов.

( Читать дальше )

Morgan Stanley: этой осенью мы ожидаем коррекции S&P 500 более чем на 10%

- 31 августа 2021, 19:29

- |

С учетом сказанного, динамика цен на фондовых рынках США в этом году довольно точно следовала сценарию изменения парадигмы. Цикличные и компании малой капитализации возглавили движение в начале года, когда рынок рассматривал распространение вакцин и возобновление экономики в соответствии с нашей историей выздоровления на ранней стадии цикла. В середине марта мы перешли к новой парадигме, назвав её «переходным периодом в середине цикла» — периодом, когда рынки ожидают пиковых темпов изменений в росте и политике. Это также совпало с принятием пакета мер по борьбе с COVID на сумму 1,9 триллиона долларов США, в результате которого потребители получили серьезные денежные средства. В то время мы понизили рейтинги компаний малой капитализации после исторического роста и рекомендовали инвесторам обновить портфели, покупая качество. С тех пор индекс качества MSCI превзошел показатели компаний малой капитализации на 21%, то есть на 50% в годовом исчислении. Но это снизилось с 26% всего несколько недель назад, и возникает вопрос: учитывается ли сейчас переход на середину цикла?

( Читать дальше )

Как заявления про американский "печатный станок" повлияют на фондовый рынок

- 23 августа 2021, 21:13

- |

На прошлой неделе ФРС впервые намекнула на сворачивание программы количественного смягчения. Рынки отреагировали достаточно нервно — большинство инструментов скорректировалось, продемонстрировав повышенную волатильность.

В пятницу ближе к закрытию торгов коррекцию начали выкупать. Сегодня эта тенденция продолжилась — S&P 500, например, уже установил очередной исторический максимум. Индекс доллара значительно снизился, а нефть за день прибавила более 5%.

Вероятно, в ближайшие месяцы подобная динамика будет наблюдаться постоянно: ФРС будет на каждом заседании постепенно ужесточать риторику, рынки на этих новостях будут падать, а затем выкупать коррекции, т.к. ликвидности много, и снижаться она будет очень медленно. Тем не менее, учитывая настолько перегреты фондовые рынки, нельзя исключать того, что одна из коррекций может перерасти в полномасштабный финансовый кризис.

( Читать дальше )

Palantir купил золотых слитков на сумму более 50 млн долларов

- 20 августа 2021, 15:39

- |

( Читать дальше )

Гадаю по пособиям на сокращение QE

- 19 августа 2021, 18:52

- |

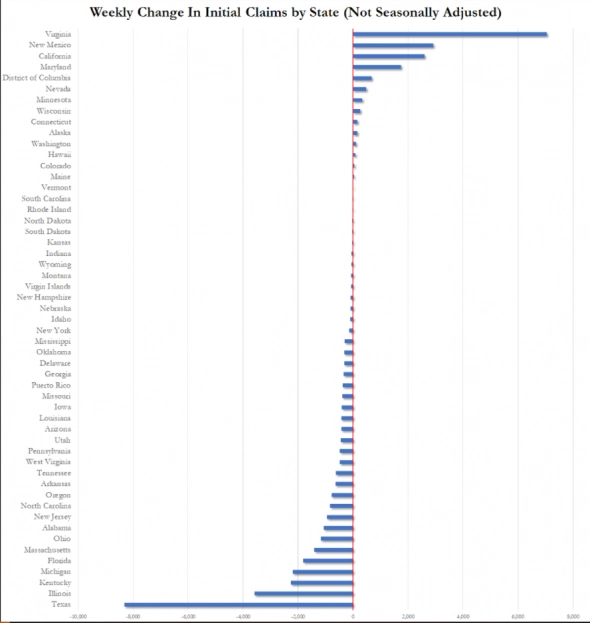

Количество заявок на пособие по безработице в США упало до минимального уровня с самого начала пандемии 348 тысяч, при прогнозе в 363 тысячи. Как получились такие хорошие цифры и что за этим последует? Давайте разбираться.

👉🏻 На картинке к посту вы видите, что сильнее всего количество заявок снизилось в Техасе, которое составила львиную долю в сегодняшнем снижении. Основная причина такого большого падения, скорее всего, в Техасе из-за открытия школ с 16 августа плюс жёсткая политика губернатора в виде того, что всем пора перестать замечать COVID. Кроме того, в Техасе отменили пандемические пособия по безработице в конце июня. Но нужно понимать, что уже следующие данные по пособиям будут чуть хуже сегодняшних.

✋🏻 Определённо США улучшают рынок труда, а самый пик в снижение заявок на пособия начнётся в сентябре (после 6 сентября, когда истекут сроки расширенных пандемийных пособий).

( Читать дальше )

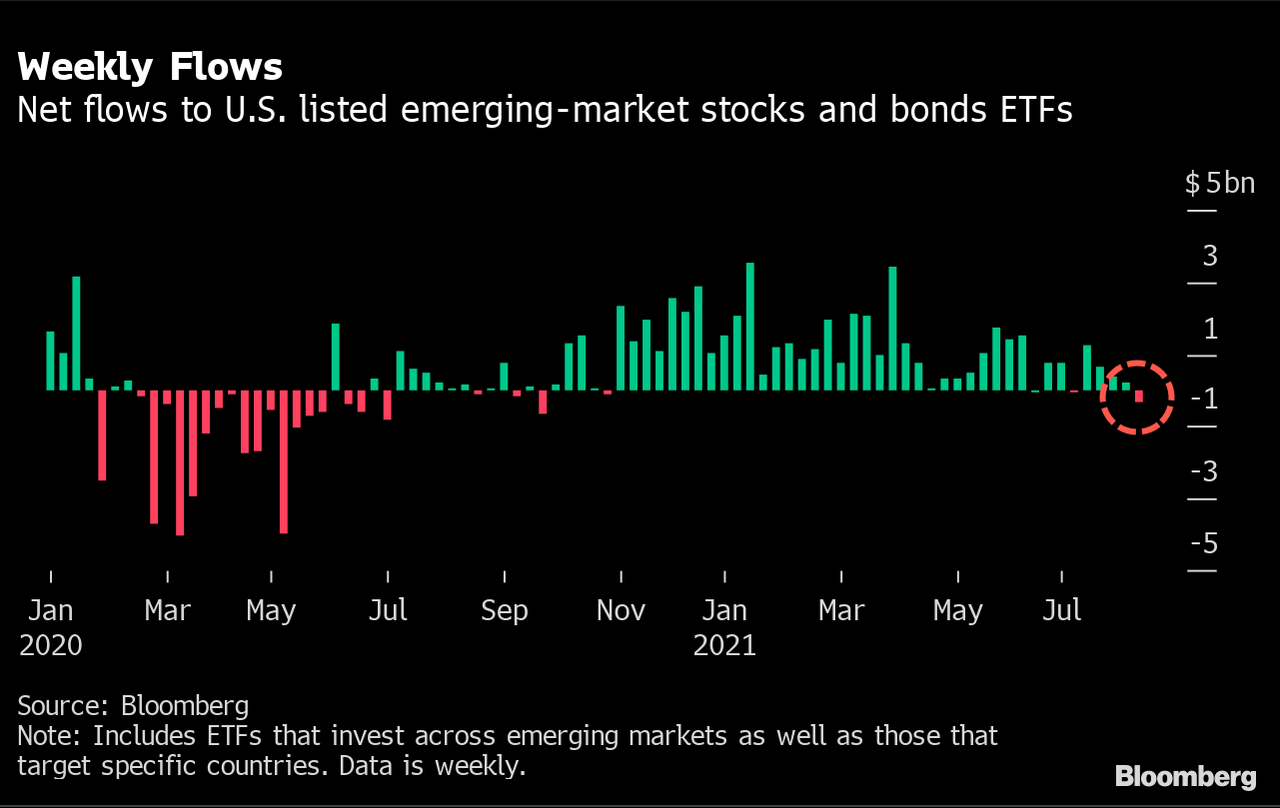

Отток из ETF развивающихся рынков достиг 11-месячного максимума из-за проблем в Бразилии

- 19 августа 2021, 12:28

- |

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.( Читать дальше )

Политика "накачки деньгами" в США слишком эффективна, чтобы ее продолжать. Дилемма ФРС перед лицом инфляции

- 14 августа 2021, 12:53

- |

ФРС приближается к выбору времени X — объявлять ли на банковской конференции в Джексон-Холле 26-28 августа о намерении серьезно рассмотреть вопрос о сокращении программы покупок ценных бумаг ($120 млрд ежемесячно) или ещё потянуть время, продолжая накачивать экономику деньгами.

Если бы миру, включая США, не угрожала новая волна коронавируса и его разновидности дельта-йота, ясное заявление в конце августа Дж.Пауэлла о предстоящем сокращении QE можно было бы считать насущным. Аргументы для предстоящего сворачивания количественного смягчения очевидны. Уровень официальной безработицы в США в июле снизился до 5,4% (прогноз был 5,7%). И теперь нельзя сказать, что безработица находится около 6%. Также нельзя не видеть, что темп потребительской инфляции (в США) в июле хоть и снизился, но остался на повышенных уровнях, — заметно выше комфортных для ФРС.

Однако с другой стороны, пандемия коронавируса в мире всё ещё вносит большую неопределенность в картину будущего и несёт социально-экономические риски. И какими бы сильными не были успехи в экономике, у Пауэлла остается соблазн воздержаться от сильных заявлений до следующего заседания ФРС 21-22 сентября 2021г.

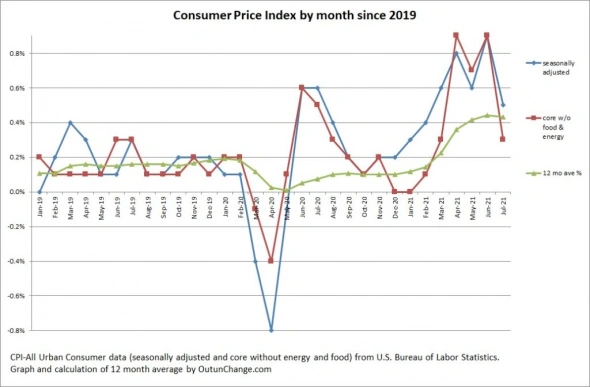

1.Возможность красноречивого «молчания» Пауэлла в августе в Джексон-Холле поддерживает, прежде всего, июльский доклад о потребительской инфляции (индексе цен CPI) Министерства труда США. Этот доклад в зависимости от настроения на рынках можно прочитать двояко. Самый успокаивающий момент в июльском докладе CPI — это снижение помесячного темпа роста ключевой инфляции core СPI с 0,9% до 0,3%. За год ( к июлю 2020) ключевые цены возросли на 4,3% (общий CPI +5,4%), но эта цифра Пауэлла может не очень волновать. В силу относительно низкой базы расчета 12-месячные уровни инфляции будут оставаться автоматически высокими до начала 2022г.

ниже -помесячный рост цен (общий, ключевой и средняя за 12 месяцев)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал