pmi

Торговля на основе данных от ISM.

- 21 февраля 2020, 08:03

- |

Срок, который я держу купленные акции, один месяц.

Использую 25% депозита для данной стратегии.

При этом средний месячный доход составляет 2% к депозиту за один месяц.

В своем Telegram USA Stocks (t.me/tradeusa) я начал выкладывать сделки.

Начиная с точки входа и заканчивая закрытием данных позиций.

- комментировать

- 191

- Комментарии ( 0 )

Анализируем данные перед выходом отчета по безработице

- 06 февраля 2020, 13:51

- |

Глобальные фондовые рынки продолжили восстановление в четверг, приободрившись положительной сессией на Уолл Стрит в среду и позитивными экономическими данными. В попытке подстегнуть экономическую активность Китай объявил, что снизит импортные тарифы на ряд товаров из США. Это укрепило ожидания что выполнение торговой сделки не будет нарушено из-за шокового воздействия вспышки коронавируса на потребительский спрос в Китае.

Широкий индекс MSCI азиатских акций который не включает Японии подскочил на 1.66%, а японский Nikkei после затяжного падения ушел в плюс на 2.38%. Китайские акции также отреагировали позитивно на решение правительства подорожав на 1.97%.

Облегчение испытал и европейский фондовый рынок, основные фондовые индексы Еврозоны и США торгуются в зеленой зоне повышая таким образом шансы, что оптимизм в среду был все-таки не технической коррекцией, а разворотом, который продолжится до конца недели.

Китай объявил в четверг что снизит пошлины на ряд товаров из США что должно стимулировать повышение объемов импорта и сбавить инфляцию/удешевить стоимость некоторых импортных товаров для конечных потребителей. Кроме того, этим выстрелом Китай убьет двух зайцев, так как формально снижение тарифов будет означать усилия по выполнению первой фазы торговой сделки и подготовить почву для переговоров по второй.

( Читать дальше )

PMI обрабатывающих отраслей РФ в январе вырос до 47,9 пункта

- 03 февраля 2020, 10:16

- |

IHS Markit отмечает, что текущий индекс указывает «на умеренное ослабление деловой конъюнктуры», а также на замедление темпов сокращения в обрабатывающих отраслях до минимальных с августа прошлого года. Одним из факторов более низкого общего снижения индекса PMI - замедление сокращения объемов производств.

Снижение производства связано с низкой покупательской способностью и слабым спросом.

В январе продолжили существенно сокращаться новые заказы — как внутренние, так и экспортные. При этом по сравнению с уровнем октября общие темпы сокращения замедлились.

Деловая уверенность повысилась в начале года.Наш текущий прогноз относительно роста промышленного производства в первые три месяца 2020 года составляет чуть менее 2% по сравнению с тем же периодом год назад, при этом расширение будет постепенно ускоряться в течение года

источник

Baltic Dry Index рухнул на 10% – что не так с морскими грузоперевозками?

- 03 января 2020, 14:40

- |

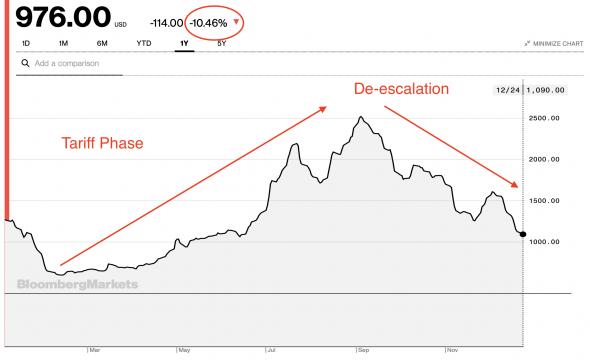

Пока золото и другие защитные активы реагируют на краткосрочные возмущения новостного фона, будь то убийство высокопоставленного иранского генерала в Ираке или «презентация» нового оружия Северокорейским лидером, мы сменим перспективу на среднесрочное будущее и рассмотрим индекс грузовых перевозок Baltic Dry Index. Данный индекс представляет собой средневзвешенное значение среднего срока фрахта по танкерам различного размера – Capesize, Panamax и Supramax.

Морские грузовые перевозки вероятно наиболее базовая характеристика наличия и скорости экспансии мировой экономики, так как охватывает происходящее в совершенно разных секторах экономики и странах. Что примечательно, в четверг, индекс зафиксировал сильнейшее за 6 лет однодневное падение — -10.5%, в первую очередь из-за ухудшения спроса на сухогрузные суда.

Значение индекса сократилось на 114 пунктов до 976, самого низкого уровня с мая 2019 года.

( Читать дальше )

PMI Еврозоны: Слабость просочится в первый квартал 2020

- 02 января 2020, 15:24

- |

Производственный сектор Еврозоны вновь сообщил что от него «не стоит ждать поддержки» в первом квартале Нового Года – включая декабрь, активность падала 11 месяцев подряд, а опережающие индикаторы указали на слабость в начале 2020, показал Markit в четверг.

Индекс производственной активности снизился с 46.9 до 46.3 пунктов в декабре, что тем не менее оказалось лучше прогноза в 45.9 пунктов. Субкомпонент производства, который имеет наибольший вес в широком показателе упал с 47.4 до 46.1 пункта. Темп падения оказался максимальным с 2012 года.

Хотя ожидания фирм изменились в позитивную сторону, возвращение к росту откладывается, так как новые заказы продолжают падать одним из самых быстрых темпов за семь лет. Закупки сырья сократились, как и потребность в рабочей силе показали детали отчета.

Как я уже писал ранее, в рамках «первой фазы» торгового соглашения Китай должен будет планомерно увеличивать импорт товаров из США для сокращения торгового дефицита. Увеличение импорта, по заявлениям чиновников из администрации Трампа составит 100 млрд. долларов в год, и вернет рынок не только для американских фермеров, но и найдет новый для промышленного сектора США, который может составлять прямую конкуренцию европейскому. Потери Евросоюза от торговой сделки МВФ оценил примерно в 90 млрд. долларов:

( Читать дальше )

Экономические данные и последний эпизод ралли S&P 500

- 02 декабря 2019, 14:23

- |

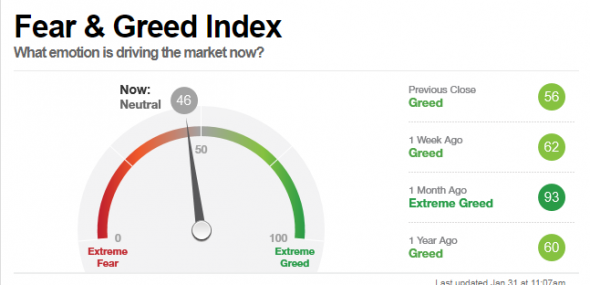

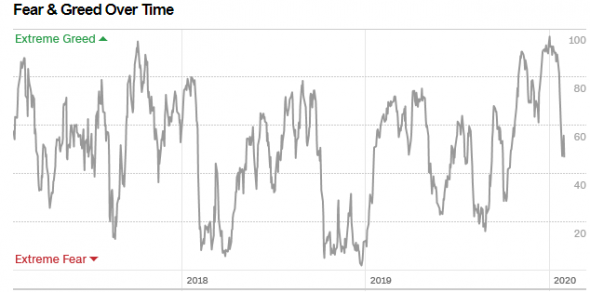

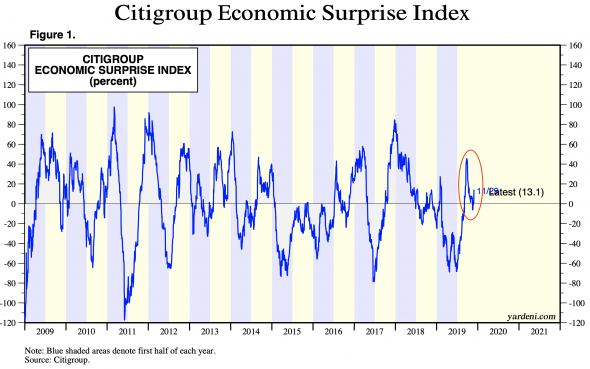

Хотя рынок быстро заключил что мировая экономика перешла в восстановление в сентябре после замедления в 2018 году, которое вынудило инвесторов соглашаться на отрицательную доходность по бондам объемом 17 трлн. долларов, реальность такова что глобальные экономические сигналы дают лишь смешанную картину в лучшем случае. Индекс экономических сюрпризов Сiti снизился в начале осени до 0 пунктов и лишь к середине ноября перейдя к положительным значениям:

Ненадежность экономических перспектив отчасти подтверждается и природой последнего эпизода ралли фондовых индексов США. За неимением справедливых стимулов, они «черпает идеи» из монетарного курса ФРС. Например, недельная доходность S&P 500 в последнее была тесно связана с изменением активов на балансе ФРС (что отражает кредитное стимулирование/ужесточение посредством операций на открытом рынке). На графике ниже можно видеть, что в какую сторону изменялись активы на балансе, в такую же изменялась и доходность индекса:

( Читать дальше )

Россия - индекс деловой активности обрабатывающих отраслей в ноябре - минимум с мая 2009 г

- 02 декабря 2019, 09:55

- |

Неуверенность в отношении перспектив также распространялась на решения по занятости, поскольку производители сокращали рабочие места самыми быстрыми темпами с мая на фоне более низких производственных потребностей.

Между тем, ценовое давление оставалось исторически подавленным.

Устойчивое падение покупательской активности привело к дальнейшему сокращению сырьевых

запасов, поскольку компании все чаще удовлетворяли спрос, продавая со склада и используя ранее приобретенное сырье.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал