nvidia

немного картинок - NVIDIA, Tesla, Баффет и др.

- 26 мая 2024, 07:02

- |

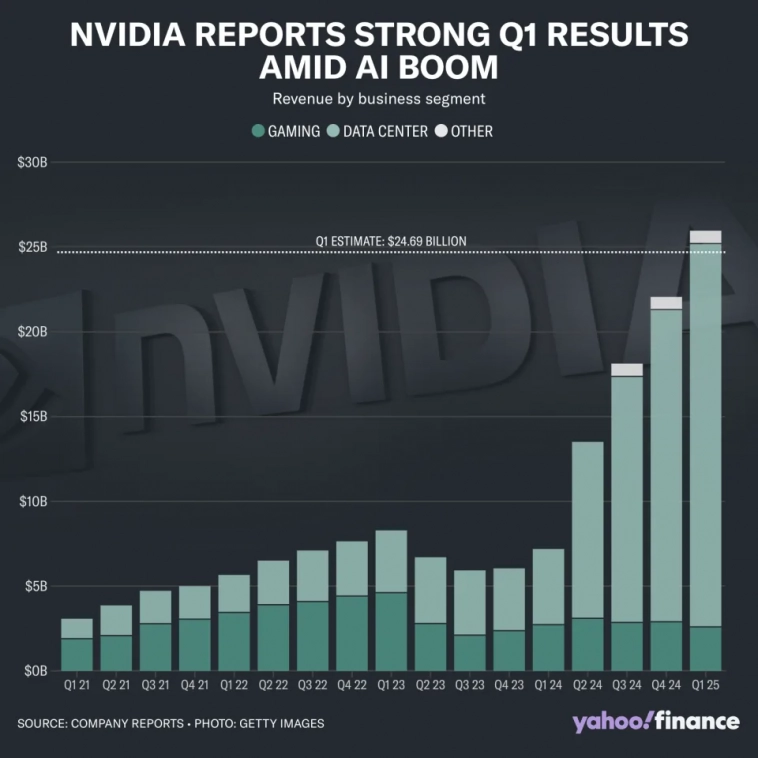

NVIDIA стала третьей по капитализации в мире, уступая только MSFT и AAPL. Квартальные доходы компании, опубликованные после звонка в среду, показали, что выручка выросла на ошеломляющие 262% , а чистая прибыль на 600% по сравнению с тем же кварталом прошлого года.

Большая часть роста выручки обусловлена сегментом центров обработки данных (почти 90% от выручки). Это тот сегмент, куда входят графические процессоры, которые используются в приложениях искусственного интеллекта. Похоже, Nvidia основной бенефициар AI бума.

Маржа по чистой прибыли 57%! См.ниже квартальные данные.

( Читать дальше )

- комментировать

- 447 | ★1

- Комментарии ( 0 )

Не покупайте акции NVIDIA, пока не прочитаете этот пост!

- 24 мая 2024, 18:56

- |

Недавний квартальный отчет компании оказался очень сильным, отразив кратный рост выручки и прибыли. При этом компания дала и оптимистичный прогноз на следующий финансовый период. Это говорит о том, что спрос на вычислительные решения для искусственного интеллекта, вопреки опасениям некоторых экспертов, остается очень высоким и пока не видно каких-то предпосылок к его замедлению. В то же время мы считаем, что хорошие перспективы развития бизнеса NVIDIA уже учтены в котировках акций компании. Наша оценка целевой цены данных бумаг, построенная методом DCF, указывает на их умеренную перекупленность в текущий момент. Аналитики «Финама» считают достаточно высокой вероятность их отрицательной переоценки в среднесрочной перспективе, и подтверждают рейтинг «Держать» для акций NVIDIA с целевой ценой $ 911,4, что предполагает потенциал снижения на 12,1%.

Отчетность NVIDIA за I квартал 2025 финансового года с окончанием 28 апреля оказалась очень сильной. Выручка выросла в 3,6 раза г/г, до рекордных $ 26 млрд, в том числе в сегменте решений для центров обработки данных продажи подскочили в 5,3 раза, до $ 22,6 млрд.

( Читать дальше )

Рыночная стоимость Nvidia превысила капитализацию фондового рынка Германии — Forbes

- 23 мая 2024, 17:42

- |

22 мая Nvidia отчиталась о результатах первого квартала 2025 финансового года. Чистая прибыль компании увеличилась почти в 7,3 раза год к году: до $14,88 млрд. Выручка выросла в 3,6 раза, до $26,04 млрд.

www.forbes.ru/investicii/513139-nvidia-obognala-fondovyj-rynok-germanii-po-kapitalizacii?utm_source=forbes&utm_campaign=lnews

NVidia показывает, кто в доме папа - $2.5 трлн капа

- 23 мая 2024, 10:51

- |

А что я? А я поставил на AMD )). Практически уверен, что AMD вскоре выпустит продукт, схожий по производительности с AI-решениями Nvidia и тогда это будут иксы, а может даже 10x!

NVIDIA — Прибыль 1 кв 2025 ф/г, зав. 28.04.2024г: $14,881 млрд (+628% г/г). Дивы кв $0,1. Реестр 11 июня 2024г

- 23 мая 2024, 00:44

- |

The number of shares of common stock outstanding as of February 16, 2024 was 2,500,000,000.

www.sec.gov/ixviewer/ix.html?doc=/Archives/edgar/data/0001045810/000104581024000029/nvda-20240128.htm

Капитализация на 22.05.2024г: $2,545.60 трлн = Р/Е 85,5

Общий долг FY – 30.01.2022г: $17,575 млрд

Общий долг FY – 29.01.2023г: $19,081 млрд

Общий долг FY – 28.01.2024г: $22,750 млрд

Общий долг 1 кв – 28.04.2024г: $22,930 млрд

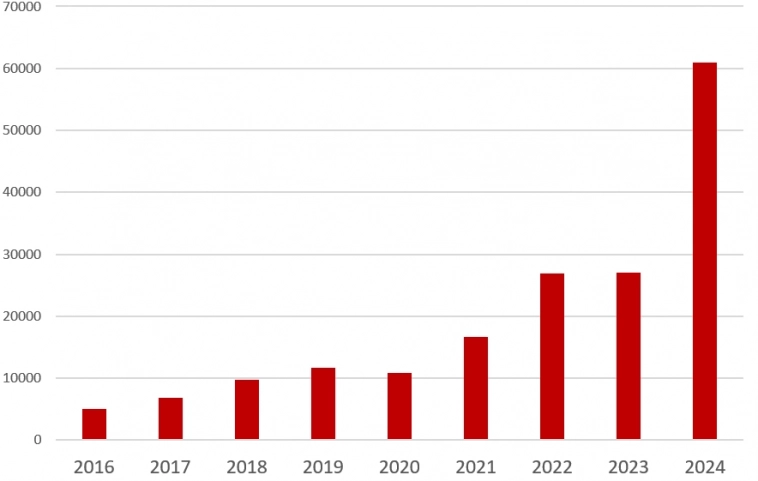

Выручка FY – 31.01.2021г: $16,675 млрд

Выручка 1 кв – 02.05.2021г: $5,661 млрд

Выручка FY – 30.01.2022г: $26,914 млрд

Выручка 1 кв – 01.05.2022г: $8,288 млрд

Выручка FY – 29.01.2023г: $26,974 млрд

Выручка 1 кв – 30.04.2023г: $7,192 млрд

Выручка FY – 28.01.2024г: $60,922 млрд

Выручка 1 кв – 28.04.2024г: $26,044 млрд

Прибыль 1 кв – 02.05.2021г: $1,912 млрд

Прибыль FY – 30.01.2022г: $9,752 млрд

Прибыль 1 кв – 01.05.2022г: $1,618 млрд

Прибыль FY – 29.01.2023г: $4,368 млрд

Прибыль 1 кв – 30.04.2023г: $2,043 млрд

( Читать дальше )

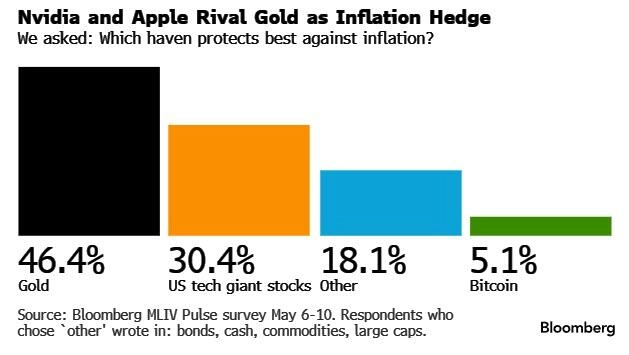

Nvidia конкурирует с золотом в качестве защиты от инфляции

- 16 мая 2024, 11:03

- |

Ответ подчеркивает доминирующую роль таких компаний, как Nvidia Corp., Amazon.com Inc. и Meta Platforms Inc. на финансовых рынках США, поскольку они расширяют свое влияние на значительные сегменты экономики. Это позволило им получать стабильную прибыль, стимулируя рост, который вселяет в инвесторов уверенность в том, что они и дальше будут оставаться источником солидных доходов. Инфляция в США значительно снизилась с палящих уровней 2022 года, но в первые три месяца года она превзошла ожидания экономистов и по-прежнему упорно превышает целевой показатель Федеральной резервной системы в 2%.

Ответ подчеркивает доминирующую роль таких компаний, как Nvidia Corp., Amazon.com Inc. и Meta Platforms Inc. на финансовых рынках США, поскольку они расширяют свое влияние на значительные сегменты экономики. Это позволило им получать стабильную прибыль, стимулируя рост, который вселяет в инвесторов уверенность в том, что они и дальше будут оставаться источником солидных доходов. Инфляция в США значительно снизилась с палящих уровней 2022 года, но в первые три месяца года она превзошла ожидания экономистов и по-прежнему упорно превышает целевой показатель Федеральной резервной системы в 2%.( Читать дальше )

«Эти две компании не должны столько стоить» - лопнет ли «пузырь» на фондовом рынке США?

- 08 мая 2024, 09:51

- |

С 2013 по 2019 год акции семи компаний фондового рынка США росли со среднегодовым темпом в 15% по сравнению с темпом роста в 2% для остальной части базы эталонного индекса. По прогнозам Goldman Sachs, в период с 2023 по 2025 год они продолжат расти со среднегодовым темпом в 11% по сравнению с 3% для остальных эмитентов в составе S&P-500.

«Великолепная семерка» (Magnificent Seven, Mag-7) — это группа высокотехнологичных компаний на фондовом рынке США: Alphabet, Amazon, Apple, Meta Platforms (признана в России экстремистской организацией и запрещена), Microsoft, Nvidia и Tesla. Все они входят в индекс S&P-500, на их долю приходится 29% рыночной капитализации (Nasdaq 100 – 40% капитализации).

Согласно исследованию Deutsche Bank, «Великолепная семерка» в настоящее время обладает большей финансовой мощью, чем почти любая крупная страна мира. Аналитики Deutsche Bank подчеркнули, что совокупная рыночная капитализация Mag-7 сама по себе сделает ее второй по величине фондовой биржей страны в мире, вдвое больше, чем Япония, занявшая четвертое место.

( Читать дальше )

Выручка Nvidia выросла в 2,3 раза в финансовом 2024 г.

- 29 апреля 2024, 20:11

- |

Разбор отчёта за финансовый 2024 г.

21 февраля после закрытия рынков Nvidia (NVDA) опубликовала отчёт за 4 квартал финансового 2024 г. (4Q FY24), закончившийся 28 января 2024 г. Выручка взлетела в 3,65 раза к 4Q FY23 и на 22% к 3 кварталу до $22,1 млрд. Скорректированная прибыль в расчёте на 1 акцию (adjusted EPS) составила $5,16 в сравнении с $0,88 в 4Q FY23. Согласно Refinitiv, аналитики в среднем прогнозировали выручку $20,62 млрд и EPS $4,64.

Скорректированная валовая маржинальность (Non-GAAP gross margin) 76,7% против 66,1% в 4Q FY23. Свободный денежный поток (FCF) $11,2 млрд по сравнению с $1,74 млрд годом ранее. Денежные средства и эквиваленты плюс к/с финансовые вложения составили на конец квартала $26 млрд. Чистый долг отрицательный.

Итоги финансового 2024 г. Выручка взлетела в 2,3 раза и достигла $60,9 млрд. Non-GAAP EPS выросла в 4 раза до $12,96 по сравнению с $3,34 годом ранее.

Выручка Nvidia, млн долл.

Структура выручки. Выручка игрового дивизиона (“Gaming”) выросла на 15% до $10,4 млрд.

( Читать дальше )

Полупроводники: волны Эллиотта в этом горячем секторе

- 29 апреля 2024, 08:54

- |

Многие инвесторы линейно экстраполируют существующую тенденцию в будущее. Прелесть волновой модели Эллиотта в том, что она помогает предвидеть поворот финансового тренда. Ярким примером является этот горячий сектор фондового рынка.

Анализ, представленный в этом видео, взят из апрельского обзора Global Market Perspective. Вы можете прочитать весь выпуск в издании «Состояние мировых рынков». Перейдите по ссылке под видео, чтобы получить мгновенный доступ к Global Market Perspective, присоединившись к нашему клубу EWI за 2 доллара в месяц. (Это не опечатка. Всего 2 доллара в месяц.)

Одним из самых горячих секторов во время восходящего тренда фондового рынка были полупроводники.

На протяжении большей части 2023 года и первой половины 2024 года акции заметных компаний в этом секторе росли, как и Nvidia. Вот заголовок за июль 2023 года (etftrends.com):

Акции полупроводниковых компаний популярны, как и их долгосрочные перспективы

Однако Global Market Perspective за апрель 2024 года предупреждает об изменении тенденции с помощью этого графика и комментариев:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал