SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

j2t

Крупнейший пенсионный фонд мира зафиксировал рекордный убыток

- 07 июля 2020, 15:46

- |

Государственный пенсионный фонд Японии (GPIF), крупнейший в мире, зафиксировал рекордный убыток в 4-м квартале 2020 финансового года (январь-март) на фоне пандемии Covid-19, которая спровоцировала обвал глобальных финансовых рынков.

Квартальные потери GPIF составили 17.7 трлн. иен ($164.7 млрд.), или 11% от совокупного объема его активов, составивших на конец периода 150.63 трлн. иен. Наихудшую динамику в составе портфеля фонда продемонстрировали зарубежные акции, после них – японские акции.

Отметим, что результаты были опубликованы всего через несколько месяцев после того, как GPIF провел существенные перестановки в высшем менеджменте, а также пересмотрел параметры аллокации активов в пользу увеличения доли зарубежных бондов. Существенные потери январямарта, которые нивелировали доходы, зафиксированные за предыдущие три квартала завершившиеся фингода, и привели к рекордному годовому убытку с 2009 фингода, могут привлечь к фонду политическое внимание, поскольку он управляет пенсионными накоплениями десятков миллионов японцев.

( Читать дальше )

Квартальные потери GPIF составили 17.7 трлн. иен ($164.7 млрд.), или 11% от совокупного объема его активов, составивших на конец периода 150.63 трлн. иен. Наихудшую динамику в составе портфеля фонда продемонстрировали зарубежные акции, после них – японские акции.

Отметим, что результаты были опубликованы всего через несколько месяцев после того, как GPIF провел существенные перестановки в высшем менеджменте, а также пересмотрел параметры аллокации активов в пользу увеличения доли зарубежных бондов. Существенные потери январямарта, которые нивелировали доходы, зафиксированные за предыдущие три квартала завершившиеся фингода, и привели к рекордному годовому убытку с 2009 фингода, могут привлечь к фонду политическое внимание, поскольку он управляет пенсионными накоплениями десятков миллионов японцев.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Объем сделок M&A в мире упал до минимума с 2012 г. из-за коронавируса

- 06 июля 2020, 17:21

- |

Объем сделок M&A в мире в первой половине 2020 г. рухнул на 50% по сравнению с аналогичным периодом прошлого года, до уровней, которые в последний раз наблюдались еще во времена европейского долгового кризиса, поскольку пандемия Covid-19 и меры по ее сдерживанию практически полностью остановили активность в данном сегменте.

Каждый регион мира без исключения подвергся негативному воздействию коронавирусной инфекции, которая привела к введению общенациональных карантинов в большинстве стран и спровоцировала резкий обвал на рынках в марте. Это также крайне осложнило проведение личных встреч руководителей компаний, на которых как раз обычно и обсуждаются параметры сделок M&A. Как результат, объем объявленных таких сделок с начала года, согласно данным Bloomberg, составил немногим более $1 трлн. и стал минимальным с 2012 г.

Наиболее существенное падение рынка M&A в 1-м полугодии, на 69%, было зафиксировано в Северной и Южной Америке. Хотя снижение M&A-активности наблюдалось во всех секторах, финансовый сектор выглядел несколько лучше остальных. Этому способствовало предложение страхового брокера Aon Plc по покупке компании Willis Towers Watson Plc за $30 млрд., а также объявление банка Morgan Stanley о покупке брокера E*Trade Financial Corp за $13 млрд.

( Читать дальше )

Каждый регион мира без исключения подвергся негативному воздействию коронавирусной инфекции, которая привела к введению общенациональных карантинов в большинстве стран и спровоцировала резкий обвал на рынках в марте. Это также крайне осложнило проведение личных встреч руководителей компаний, на которых как раз обычно и обсуждаются параметры сделок M&A. Как результат, объем объявленных таких сделок с начала года, согласно данным Bloomberg, составил немногим более $1 трлн. и стал минимальным с 2012 г.

Наиболее существенное падение рынка M&A в 1-м полугодии, на 69%, было зафиксировано в Северной и Южной Америке. Хотя снижение M&A-активности наблюдалось во всех секторах, финансовый сектор выглядел несколько лучше остальных. Этому способствовало предложение страхового брокера Aon Plc по покупке компании Willis Towers Watson Plc за $30 млрд., а также объявление банка Morgan Stanley о покупке брокера E*Trade Financial Corp за $13 млрд.

( Читать дальше )

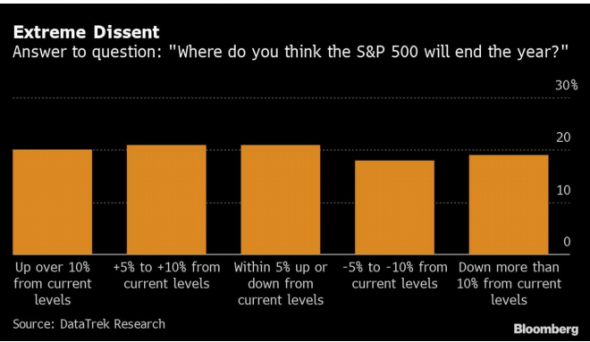

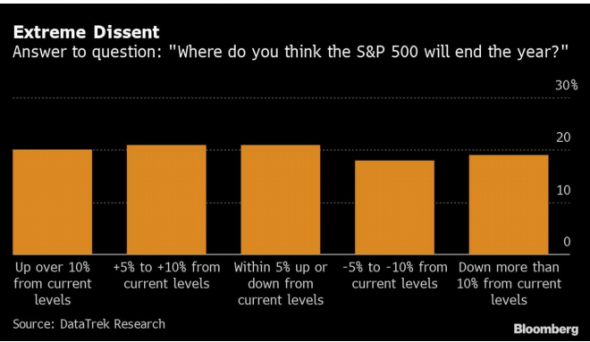

Эксперты сильно разошлись во мнении, куда пойдет рынок акций США

- 03 июля 2020, 15:27

- |

Будущее рынка акций США в настоящее время выглядит туманным как никогда – об этом свидетельствуют данные опроса, проведенного исследовательской фирмой DataTrek Research среди более 300 аналитиков и экспертов в период с 22 по 28 июня. Так, пятая часть респондентов ожидает, что индекс S&P 500 завершит текущий год более чем на 10% выше текущих уровней. При этом примерно такое же число опрошенных прогнозируют снижение главного американского фондового индикатора на 10% или более к концу года.

«Мы предложили несколько вариантов ответов – от «все будет очень плохо» (снижение на 10% и более от текущего уровня) до «все будет очень хорошо» (рост на 10% и более). И голоса экспертов распределились примерно поровну между ними, – отметил Николас Колас, со-основатель DataTrek. – И это при том, что горизонт прогноза составляет всего 6 месяцев».

Такое расхождение прогнозов, в принципе, можно понять, учитывая, что американский фондовый рынок сначала испытал самое быстрое в истории «сваливание» в «медвежий» тренд, а затем продемонстрировал самое стремительное за последние 90 лет 50-дневное ралли. Хотя инвесторы надеются на быстрое восстановление экономики Штатов после коронакризиса, степень неопределенности в экономических прогнозах просто зашкаливает на фоне новых вспышек заражения Covid-19 и нарастания других рисков. В частности, внимание участников рынка в ближайшие месяцы будет постепенно переключаться на предстоящие в ноябре президентские выборы в Штатах, и они не исключают резкого роста волатильности в преддверии данного события.

( Читать дальше )

«Мы предложили несколько вариантов ответов – от «все будет очень плохо» (снижение на 10% и более от текущего уровня) до «все будет очень хорошо» (рост на 10% и более). И голоса экспертов распределились примерно поровну между ними, – отметил Николас Колас, со-основатель DataTrek. – И это при том, что горизонт прогноза составляет всего 6 месяцев».

Такое расхождение прогнозов, в принципе, можно понять, учитывая, что американский фондовый рынок сначала испытал самое быстрое в истории «сваливание» в «медвежий» тренд, а затем продемонстрировал самое стремительное за последние 90 лет 50-дневное ралли. Хотя инвесторы надеются на быстрое восстановление экономики Штатов после коронакризиса, степень неопределенности в экономических прогнозах просто зашкаливает на фоне новых вспышек заражения Covid-19 и нарастания других рисков. В частности, внимание участников рынка в ближайшие месяцы будет постепенно переключаться на предстоящие в ноябре президентские выборы в Штатах, и они не исключают резкого роста волатильности в преддверии данного события.

( Читать дальше )

Инвестиционная идея Activision Blizzard

- 02 июля 2020, 12:47

- |

Мы сохраняем позитивный взгляд на акции Activision Blizzard (ATVI), одного из ведущих мировых производителей видеоигр. Мы считаем, что сильный бренд, весьма насыщенный календарь выхода новых игр, а также экспансия в быстро растущем и набирающем все большую популярность сегменте киберспорта позволят компании продолжать показывать уверенный рост финансовых показателей в среднесрочной перспективе.

Финансовый отчет Activision Blizzard за 1-й квартал 2020 г. был неплохим. Скорректированная выручка увеличилась на 21% г/г до $1.52 млрд. и превзошла как собственный прогноз руководства $1.275 млрд., так и консенсус-прогноз на уровне $1.32 млрд. При этом цифровые продажи обеспечили свыше 80% общей выручки. Драйвером роста доходов стали сильные результаты представленного прошлой осенью шутера Call of Duty: Modern Warfare, который, по данным исследовательской фирмы NPD, стал самой продаваемой игрой в нынешнем году. Причем успеху Call of Duty: Modern Warfare в свою очередь также способствовал сверхудачный мартовский релиз расширения Warzone, добавившего в игру режим «королевская битва», рассчитанный на одновременное участие до 150 игроков. Компания сообщила, что число пользователей, опробовавших Warzone, уже превысило 60 млн. Неплохие результаты в 1-м квартале квартале продемонстрировали и другие ведущие франшизы Activision Blizzard, включая Overwatch, World of Warcraft, Candy Crush. Скорректированный показатель EBITDA подскочил на 85.9% до $569 млн., а скорректированная прибыль на акцию взлетела на 87.1% до 58 центов и оказалась заметно выше средней оценки аналитиков Уолл-стрит на уровне 38 центов. Ежемесячная активная аудитория (MAU) компании в отчетном периоде составила 407 млн. человек.

( Читать дальше )

Финансовый отчет Activision Blizzard за 1-й квартал 2020 г. был неплохим. Скорректированная выручка увеличилась на 21% г/г до $1.52 млрд. и превзошла как собственный прогноз руководства $1.275 млрд., так и консенсус-прогноз на уровне $1.32 млрд. При этом цифровые продажи обеспечили свыше 80% общей выручки. Драйвером роста доходов стали сильные результаты представленного прошлой осенью шутера Call of Duty: Modern Warfare, который, по данным исследовательской фирмы NPD, стал самой продаваемой игрой в нынешнем году. Причем успеху Call of Duty: Modern Warfare в свою очередь также способствовал сверхудачный мартовский релиз расширения Warzone, добавившего в игру режим «королевская битва», рассчитанный на одновременное участие до 150 игроков. Компания сообщила, что число пользователей, опробовавших Warzone, уже превысило 60 млн. Неплохие результаты в 1-м квартале квартале продемонстрировали и другие ведущие франшизы Activision Blizzard, включая Overwatch, World of Warcraft, Candy Crush. Скорректированный показатель EBITDA подскочил на 85.9% до $569 млн., а скорректированная прибыль на акцию взлетела на 87.1% до 58 центов и оказалась заметно выше средней оценки аналитиков Уолл-стрит на уровне 38 центов. Ежемесячная активная аудитория (MAU) компании в отчетном периоде составила 407 млн. человек.

( Читать дальше )

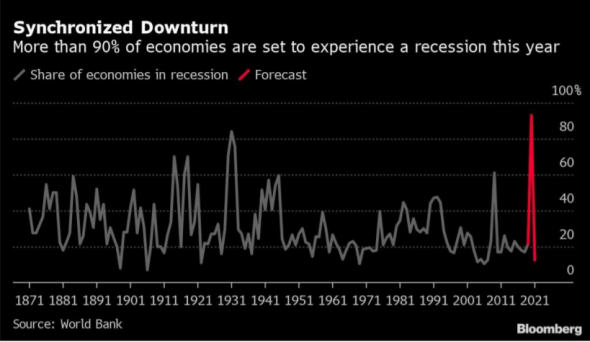

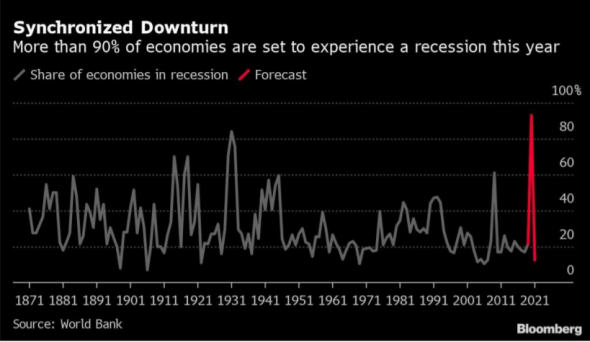

Если американские акции находятся в состоянии пузыря, то они не одиноки

- 25 июня 2020, 10:04

- |

Многие ведущие инвесторы выражают свое беспокойство по поводу сильного роста фондового рынка США в последние недели в условиях сохраняющейся неопределенности в отношении мировой экономики и угрозы второй волны пандемии Covid-19. Однако американские акции далеко не одиноки в этом.

Инвестировать в акции США сейчас «все равно что играть с огнем», заявил в недавнем интервью CNBC главный стратег одной из крупнейших управляющих компаний мира GMO Джереми Грэнтэм. Рей Далио из Bridgewater Associates в свою очередь предупредил на прошлой неделе, что снижение показателей рентабельности американских компаний может в итоге привести к «потерянному десятилетию» для инвесторов в акции. А Говард Маркс из Oaktree Capital Management в записке клиентам от 18 июня написал, что «потенциал возможного дальнейшего роста акций в расчете на более быстрое, чем предполагалось ранее, восстановление мировой экономики уже не компенсирует все нарастающие и нарастающие риски». Не удивительно, что в новостных статьях в СМИ на инвестиционную тематику все чаще начинает встречаться слово «пузырь».

( Читать дальше )

Инвестировать в акции США сейчас «все равно что играть с огнем», заявил в недавнем интервью CNBC главный стратег одной из крупнейших управляющих компаний мира GMO Джереми Грэнтэм. Рей Далио из Bridgewater Associates в свою очередь предупредил на прошлой неделе, что снижение показателей рентабельности американских компаний может в итоге привести к «потерянному десятилетию» для инвесторов в акции. А Говард Маркс из Oaktree Capital Management в записке клиентам от 18 июня написал, что «потенциал возможного дальнейшего роста акций в расчете на более быстрое, чем предполагалось ранее, восстановление мировой экономики уже не компенсирует все нарастающие и нарастающие риски». Не удивительно, что в новостных статьях в СМИ на инвестиционную тематику все чаще начинает встречаться слово «пузырь».

( Читать дальше )

В Morgan Stanley рассчитывают на V-образное восстановление мировой экономики

- 17 июня 2020, 15:02

- |

Глобальная экономика вошла в новый цикл роста, и ВВП вернется к «докоронакризисному» уровню к 4-му кварталу нынешнего года, полагают экономисты Morgan Stanley.

«Мы еще больше уверены в нашем прогнозе V-образного восстановления с учетом недавних неожиданно позитивных макроданных и принимаемых стимулирующих мер», – написали эксперты банка во главе с Читаном Ахьей в недавнем обзоре.

В Morgan Stanley ожидают «резкую, но краткосрочную» рецессию. По прогнозу экономистов, мировая экономика достигнет «дна» во 2-м квартале, когда падение ВВП составит 8.6% в годовом выражении. Однако уже к 1-му кварталу 2021 г. темпы глобального экономического роста восстановятся до 3%.

Экономисты Morgan Stanley приводят три аргумента в пользу того, что рецессия будет короткой. Прежде всего речь в данном случае не идет о внутренних потрясениях, спровоцированных какими-то существенными дисбалансами. Кроме того, процесс сокращения долгового бремени странами является более умеренным, в то время как решительные и масштабные меры поддержки экономики позволят ускорить ее восстановление.

( Читать дальше )

«Мы еще больше уверены в нашем прогнозе V-образного восстановления с учетом недавних неожиданно позитивных макроданных и принимаемых стимулирующих мер», – написали эксперты банка во главе с Читаном Ахьей в недавнем обзоре.

В Morgan Stanley ожидают «резкую, но краткосрочную» рецессию. По прогнозу экономистов, мировая экономика достигнет «дна» во 2-м квартале, когда падение ВВП составит 8.6% в годовом выражении. Однако уже к 1-му кварталу 2021 г. темпы глобального экономического роста восстановятся до 3%.

Экономисты Morgan Stanley приводят три аргумента в пользу того, что рецессия будет короткой. Прежде всего речь в данном случае не идет о внутренних потрясениях, спровоцированных какими-то существенными дисбалансами. Кроме того, процесс сокращения долгового бремени странами является более умеренным, в то время как решительные и масштабные меры поддержки экономики позволят ускорить ее восстановление.

( Читать дальше )

Япония готовится объявить новый пакет стимулов объемом $1 трлн

- 28 мая 2020, 08:44

- |

По информации агентства Bloomberg, Япония готовится объявить уже о втором за месяц масштабном пакете стимулирующих мер, призванных поддержать бизнес и домохозяйства страны «на плаву» в условиях углубляющейся «коронавирусной рецессии».

Объем пакета новых мер составит 117 трлн. иен ($1.1 млрд.), он включает множество позиций. В том числе 11.6 трлн. иен планируется направить на помощь компаниям, 2 трлн. иен будут выделены в виде субсидий фирмам, которые сталкиваются с трудностями при оплате аренды, еще несколько триллионов иен пойдут на поддержку систем здравоохранения и экономик регионов.

Отметим, что информация о дополнительных стимулах появилась вскоре после того, как официальные данные на прошлой неделе подтвердили, что экономика Японии в 1-м квартале погрузилась в рецессию, а результаты опросов общественного мнения указали на падение рейтинга кабинета Синдзо Абэ до рекордного минимума.

Японское правительство в понедельник объявило об отмене режима чрезвычайного положения в стране, чему способствовало существенное снижение числа новых случаев заражения Covid-19. Тем не менее экономические перспективы Японии выглядят достаточно мрачно. По прогнозу аналитиков, японский ВВП рухнет более чем на 20% во 2-м квартале, при этом восстановление будет медленным в связи с сохраняющимся сильным давлением на экспорт, туризм и инвестиции бизнеса.

( Читать дальше )

Объем пакета новых мер составит 117 трлн. иен ($1.1 млрд.), он включает множество позиций. В том числе 11.6 трлн. иен планируется направить на помощь компаниям, 2 трлн. иен будут выделены в виде субсидий фирмам, которые сталкиваются с трудностями при оплате аренды, еще несколько триллионов иен пойдут на поддержку систем здравоохранения и экономик регионов.

Отметим, что информация о дополнительных стимулах появилась вскоре после того, как официальные данные на прошлой неделе подтвердили, что экономика Японии в 1-м квартале погрузилась в рецессию, а результаты опросов общественного мнения указали на падение рейтинга кабинета Синдзо Абэ до рекордного минимума.

Японское правительство в понедельник объявило об отмене режима чрезвычайного положения в стране, чему способствовало существенное снижение числа новых случаев заражения Covid-19. Тем не менее экономические перспективы Японии выглядят достаточно мрачно. По прогнозу аналитиков, японский ВВП рухнет более чем на 20% во 2-м квартале, при этом восстановление будет медленным в связи с сохраняющимся сильным давлением на экспорт, туризм и инвестиции бизнеса.

( Читать дальше )

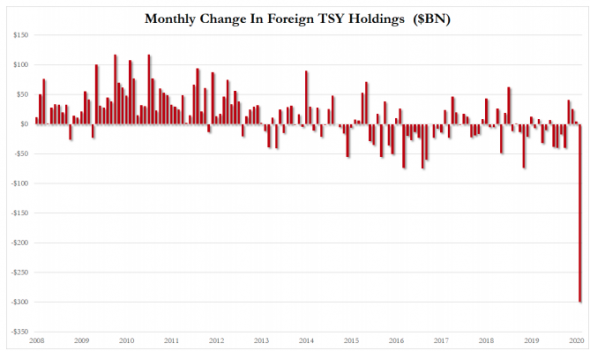

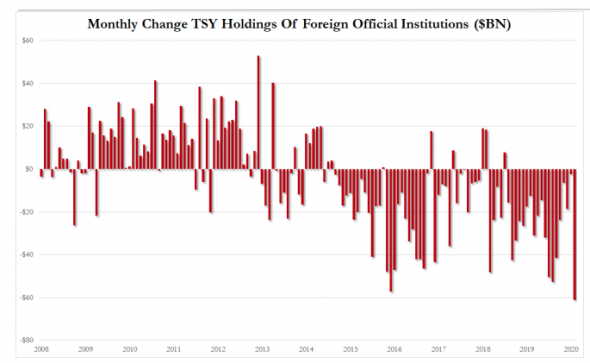

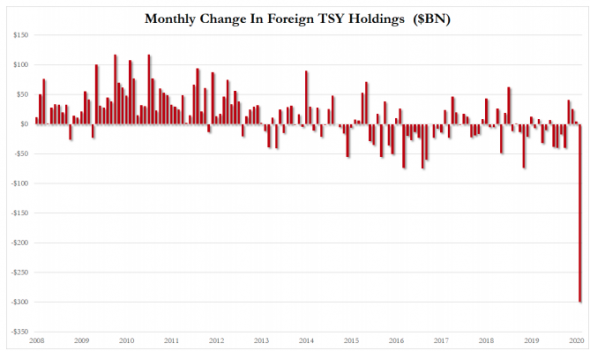

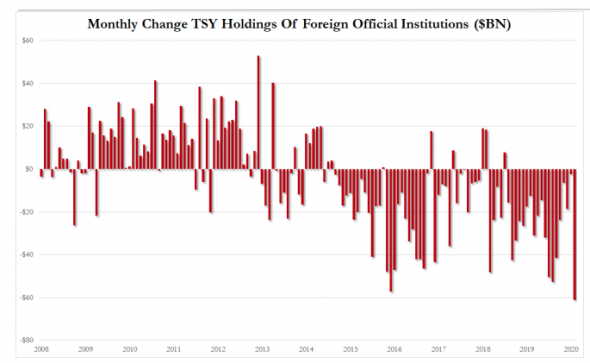

Иностранцы избавились от рекордного объема «трежериз» в марте

- 21 мая 2020, 10:58

- |

Иностранцы активно избавлялись от американских «трежериз» в марте, когда паника по поводу Covid-19 спровоцировала резкий рост волатильности на рынке самых надежных долговых инструментов в мире. Так, согласно отчету Минфина США, в позапрошлом месяце зарубежные инвесторы продали американские госбумаги на рекордные $299 млрд.

Причем рекордные продажи госдолга США наблюдались как со стороны иностранных официальных институтов (центробанки, суверенные фонды и др.)…

( Читать дальше )

Причем рекордные продажи госдолга США наблюдались как со стороны иностранных официальных институтов (центробанки, суверенные фонды и др.)…

( Читать дальше )

JPMorgan AM: ожидания отрицательных ставок ФРС пока преждевременны

- 19 мая 2020, 13:09

- |

Трейдеры чересчур забегают вперед, начиная ожидать, что процентные ставки в США в следующем году опустятся в отрицательную область, полагают эксперты управляющей компании JPMorgan Asset Management с активами под управлением в размере порядка $1.7 трлн.

«Если ситуация в американской экономике продолжит ухудшаться на протяжении трех или четырех лет, ФРС теоретически может начать рассматривать сценарии с отрицательными ставками, – отметил Симус Мак Горейн, стратег в JPMorgan AM. – Но в настоящее время в Федрезерве больше сосредоточены на своем балансе и других инструментах стимулирования экономики».

В последнее время глава ФРС Джером Пауэлл и его коллеги по регулятору не раз высказывались против политики отрицательных ставок, сомневаясь в ее полезности в нынешних условиях. Тем не менее трейдеры не исключают такую возможность и ожидают ухода ставки ФРС в отрицательную область во 2-м квартале 2021 г., свидетельствуют данные фьючерсов на нее. Причем ставки на такое развитие событий только увеличиваются на фоне потока негативных макроданных по Штатам, которые усиливают сомнения в том, что американская экономика сможет показать быстрое восстановление.

( Читать дальше )

«Если ситуация в американской экономике продолжит ухудшаться на протяжении трех или четырех лет, ФРС теоретически может начать рассматривать сценарии с отрицательными ставками, – отметил Симус Мак Горейн, стратег в JPMorgan AM. – Но в настоящее время в Федрезерве больше сосредоточены на своем балансе и других инструментах стимулирования экономики».

В последнее время глава ФРС Джером Пауэлл и его коллеги по регулятору не раз высказывались против политики отрицательных ставок, сомневаясь в ее полезности в нынешних условиях. Тем не менее трейдеры не исключают такую возможность и ожидают ухода ставки ФРС в отрицательную область во 2-м квартале 2021 г., свидетельствуют данные фьючерсов на нее. Причем ставки на такое развитие событий только увеличиваются на фоне потока негативных макроданных по Штатам, которые усиливают сомнения в том, что американская экономика сможет показать быстрое восстановление.

( Читать дальше )

Инвесторы начинают переписывать стратегии для рынков акций Азии после «коронакризиса»

- 14 мая 2020, 13:15

- |

Становится все более очевидно, что пандемия Covid-19 будет иметь долгосрочные, если не перманентные, социальные и экономические последствия. И инвесторы рынков акций начинают постепенно переосмысливать свои долгосрочные торговые стратегии.

Что касается фондовых рынков Азии, то недавно обновленные обзоры по данному сектору выпустили, в частности, Citigroup, Bank of Singapore, T. Rowe Price Group. Основные тенденции, которые они обсуждают, включают повышенное внимание ко всему, что связано с интернетом и онлайн-деятельностью вообще, переконфигурацию цепочек поставок со снижением их зависимости от Китая, фокус компаний на усиление своих балансов.

Экономическая активность в Азии начинает усиливаться, хотя и довольно медленно. В Китае большинство работников уже вернулись на фабрики и заводы, в Гонконге люди вновь ходят в кино и спортзалы, власти Филиппин разрешили возобновить работу некоторым предприятиям. Сводный фондовый индекс Азиатско-Тихоокеанского региона MSCI Asia Pacific в среду увеличился на 0.2%, и ему уже удалось отыграть почти половину связанных с «коронакризисом» потерь.

( Читать дальше )

Что касается фондовых рынков Азии, то недавно обновленные обзоры по данному сектору выпустили, в частности, Citigroup, Bank of Singapore, T. Rowe Price Group. Основные тенденции, которые они обсуждают, включают повышенное внимание ко всему, что связано с интернетом и онлайн-деятельностью вообще, переконфигурацию цепочек поставок со снижением их зависимости от Китая, фокус компаний на усиление своих балансов.

Экономическая активность в Азии начинает усиливаться, хотя и довольно медленно. В Китае большинство работников уже вернулись на фабрики и заводы, в Гонконге люди вновь ходят в кино и спортзалы, власти Филиппин разрешили возобновить работу некоторым предприятиям. Сводный фондовый индекс Азиатско-Тихоокеанского региона MSCI Asia Pacific в среду увеличился на 0.2%, и ему уже удалось отыграть почти половину связанных с «коронакризисом» потерь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал