invest heroes

Полупроводники: бенефициары всех инноваций

- 20 января 2021, 10:45

- |

Рынок полупроводников — темная лошадка всех технологических революций за последние 50 лет. Полупроводники используются почти в каждом привычном нам устройстве: телефоне, планшете, компьютере, автомобилях, фотоаппаратах.

В этой статье мы посмотрим:

- каков рынок полупроводников сегодня;

- что ждет его завтра;

- как политика влияет на рынок;

- кто является основным бенефициаром рынка.

Полупроводники вчера: телефония и компьютеры

Сегодня примерно половина всего рынка полупроводников приходится на два сектора: телеком и PC:

В основном спрос создают производители телефонов и планшетов с использованием технологии 4G, а также производители видеокарт для PC и приставок. Поэтому и основной спрос приходится на страны, где больше всего таких устройств производят:

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 1 )

Редкоземельные металлы: инвестиционная идея

- 19 января 2021, 11:32

- |

Мы продолжаем нашу серию статей про интересные объекты для инвестиций.

Сегодня на очереди у нас редкоземельные металлы (РЗМ). Пока железная руда летит в космос, а золото консолидируется около уровней 1800 $/oz, мы решили обратить внимание именно на них.

РЗМ используются в самых быстрорастущих секторах экономики: зеленой энергетике, электрокарах и в отраслях высоких технологий. Что скрывается под РЗМ и как на этом заработать, читайте в этой статье.

Что такое редкоземельные металлы

Название «редкоземельные металлы» объединяет 17 элементов, схожих по своим химическим свойствам: иттрий, церий, скандий, иттербий, лютеций, неодим и др.

В природе редкоземельные металлы встречаются в виде оксидов в земной коре. По общему присутствию на планете редкими их назвать нельзя, но их высокая разбросанность по поверхности планеты и низкая концентрация в одном регионе делает их труднодоступными для промышленного использования.

Китай – лидер производства РЗМ

( Читать дальше )

Коррекция на тренде вверх

- 19 января 2021, 11:01

- |

Top of mind

Наступил 1-й квартал, и вот что я вижу в качестве трендов:

- Доллар перестал падать, пока казначейство США занимает по-крупному. DXY переходит в боковик и перестает быть попутным ветром для рынков сырья, они торгуются по своему фундаменталу.

- Прошло ралли в small cap к голубым фишкам в США, и, похоже, на рынке инициативу вновь заберут large caps, будет время роста tech stocks — Microsoft, Amazon…

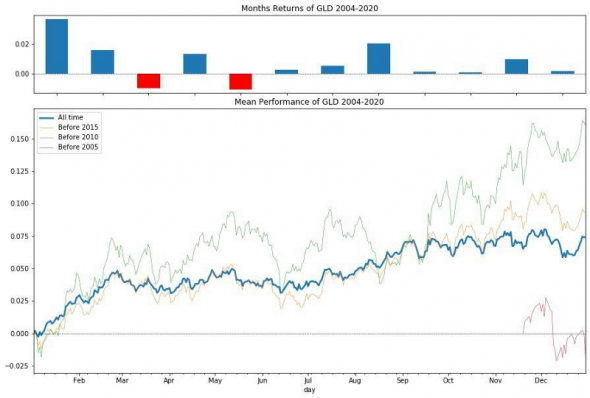

- Демократы начинают действовать и, в первую очередь, добавят денег в экономику, что может дальше поддержать драгметаллы в январе-феврале. Для них в это время позитивная сезонность / DXY боковик этому не противоречит.

( Читать дальше )

Электромобили: инвестиция в будущее?

- 19 января 2021, 10:36

- |

За последнее десятилетие мировой рынок электромобилей сделал огромный скачок вперед. Но даже несмотря на то, что мы уже наблюдаем невероятный рост количества электромобилей во всем мире, отраслевые прогнозы позволяют предположить, что мы только в начале всего пути.

Сегодня мы посмотрим:

- почему растёт рынок EV;

- где он развивается активнее всего;

- сможет ли классический автопром на нём закрепиться.

Взгляд в будущее: рынок электромобилей (EV) вырастет в 7 раз

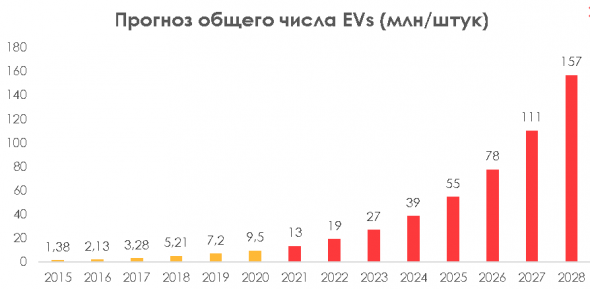

Grand View Research прогнозирует рост рынка электрокаров (EV) на 42% год к году до 2028, что увеличит текущее кол-во электромобилей на дорогах с 9,5 млн штук до 157 млн:

При этом, по версии CarsGuide, в мире существует 1,4 млрд автомобилей. По разным прогнозам, рост рынка числа автомобилей в штуках с учетом текущего уровня выбытия сохранится примерно на том же уровне. Это означает, что электромобили составят ~10% объема всего рынка автомобилей.

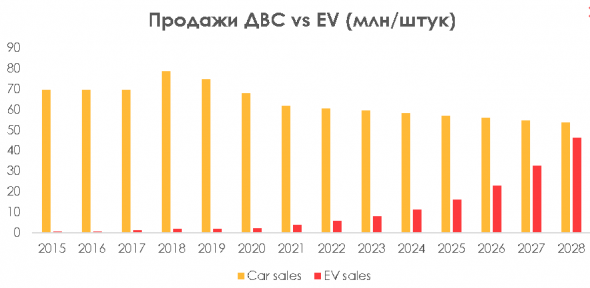

Еще лучше дело обстоит при сравнении числа продаж электромобилей vs бензиновых автомобилей:

( Читать дальше )

О чем говорят вчерашние аукционы ОФЗ

- 15 января 2021, 10:22

- |

Рынок облигаций

В среду прошли первые аукционы Минфина в этом году. План по займу на год — 3,7 трлн руб. На первый квартал — 1 трлн руб. Минфин сказал, что будет делать акцент на ОФЗ с фиксированным купоном, а не с плавающим, как это было во второй половине 2020.

Логика регулятора понятна: не хотят брать рыночный риск в условиях возможного повышения ставок.

В 1 квартале будет 11 аукционных дней. Для выполнения плана надо занимать по 91 млрд руб. на каждом.

На первом аукционном дне регулятор предложил 7-летний ОФЗ-26236 с фиксированным купоном и ОФЗ-52003 с купоном, привязанным к инфляции.

Общий спрос составил всего 48,5 млрд руб. А размещено было всего на 31 млрд руб. Из них 10 ОФЗ-26236 и 21 ОФЗ-52003. Это при том, что в ОФЗ-26236 дали премию в доходности 7 бп ко вторичному рынку (довольно высокая). После такого слабого результата занимать теперь надо по 97 млрд руб. на каждом аукционном дне.

О чем говорит такой результат?

1. План Минфина выглядит достаточно амбициозно, чтобы выполнить его без выпусков ОФЗ с плавающим купоном.

( Читать дальше )

Система выглядит привлекательной для покупки

- 15 января 2021, 10:17

- |

И в декабре открыли новую, на ожиданиях изменения дивидендной политики и IPO Сегежи.

Чем занимается Система

Система — это частный фонд с диверсифицированным портфелем активов. Главной задачей фонда является поиск и покупка перспективных компаний из различных отраслей и увеличение стоимости компании для последующей продажи.

Одним из ярких примеров является Детский мир. Система стала его акционером еще в середине 90-х. На тот момент у Детского мира было около десятка магазинов. В итоге компания выросла в федеральную сеть с 784 магазинами с международным присутствием. В сентябре Система объявила, что полностью вышла из Детского мира, продав оставшийся пакет (20%) за 16,8 млрд руб.

( Читать дальше )

Магнит и Х5 продолжат расти за счёт победы над мелкими игроками

- 14 января 2021, 10:41

- |

Нас часто спрашивают, могут ли дальше расти X5 Retail и Магнит, ведь их магазины и так уже на каждом шагу, и они отъедают продажи друг у друга.

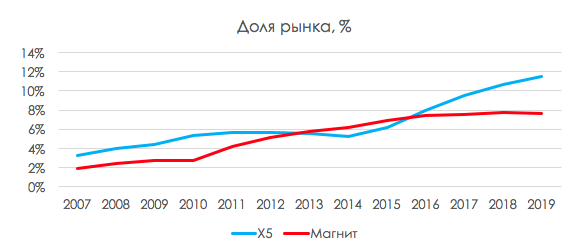

Наш ответ — могут и еще как! X5 Retail Group и Магнит вместе забирают на себя около 20% от всего объема продаж. При этом на топ-5 российских ключевых игроков приходится доля рынка около 30%, в то время как в развитых странах это значение достигает 50–70%. Компаниям еще есть, куда расти — за счет более мелких игроков. Подробнее об этом в статье.

Крупные сети наращивают продажи в конкурентной борьбе друг с другом

Ни для кого не секрет, что Магнит и X5 ведут борьбу за одного и того же потребителя. Ниже на графике видно, как ритейлеры вели борьбу за свое место на рынке в течение прошлых лет.

В 2012 году Магнит догнал конкурента по доле рынка, а в 2013 г. вернул себе первенство (изначально компания была лидером). На тот момент X5 испытывала проблемы с оттоком клиентов уже на протяжении двух лет.

( Читать дальше )

Закрываем инвестиционную идею в префах Сургутнефтегаза

- 13 января 2021, 10:39

- |

В 2020 году мы написали несколько постов про Сургутнефтегаз и открыли по привилегированным акциям компании инвестиционную идею. Тем летом мы, как и все аналитики, пытались предсказать курс доллара на конец 2020 г. Наш таргет был в 73 рубля.

2021 год наступил, и сейчас мы можем с бОльшей долей точности сказать о будущем дивиденде Сургутнефтегаза. В этой статье читайте:

- о нашей инвест. идее;

- о механике оценки дивиденда по префам Сургута за 2020 г.;

- о дальнейшей стратегии торговли в префах Сургута, и можно ли покупать их под дивиденд.

Спойлер: сейчас мы не видим интереса в покупке акций Сургутнефтегаза, а летом рассматриваем шортовые трейды по акциям компании.

Публичная инвестиционная идея по акциям Сургутнефтегаза была открыта летом 2020 г.

В середине июля 2020 года мы написали о публичной инвестиционной идее по привилегированным акциям Сургутнефтегаза.

Идея в префах Сургутнефтегаза состояла в переоценке долларовых депозитов компании из-за возникших курсовых разниц.

( Читать дальше )

Пробежка по рынкам

- 12 января 2021, 10:46

- |

Top of mind

Как мы писали ранее, январь был месяцем положительного матожидания — рынки исторически растут в эти дни.

Но мы даже не могли представить, что в Джорджии победят демократы, получая тем самым карт-бланш на бюджетные траты, а ОПЕК проведет заседание по-бычьи.

Все это программирует позитив на 6–12 месяцев вперед и уже определило ралли в small cap компаниях в январе — на этом фоне мой американский портфель обогнал индекс и нарисовал +5% в USD за каникулы.

Впору задуматься о пузырях и том, как в период пузырей на рынке инвестировать — напишу вам об этом в следующий раз.

Сырье и валюта

На сырьевом рынке доминантой остаются:

- Push вверх в сырье на фоне ожиданий инвесторов больших госрасходов ($2,7 трлн в Европе, США и Японии одобрено в ноя-дек), роста потребления 2021, ужесточения экологических требований и запуска проектов в инфраструктуре / низких запасов.

- Слабый доллар, в котором локально развернулась игра в повышательную коррекцию.

( Читать дальше )

Какие сектора брать в портфель в 2021

- 12 января 2021, 10:21

- |

Друзья, 2020 был год с историческими событиями — весь мир закрывал экономику из-за внезапной пандемии. Для рынков это был ровно такой же сложный год, как и для других отраслей — риски и возможности были умножены многократно.

Наступил следующий год, который пройдет под флагом борьбы с пандемией и восстановления экономики. В этой статье хотел бы поделиться нашим видением, на каких секторах можно будет заработать в 2021.

Перспективы на 2021 по секторам: отдаем предпочтение ритейлу в первой половине года, драгметаллам на год

Поделюсь видением перспективных отраслей на ближайший год от нашей команды.

В секторе финансов апсайд уже выполнен, там есть только точечные спекулятивные возможности

Банки пройдут проверку на прочность формированием дополнительных резервов по реструктурированным кредитам в первой половине года — это будет бить по прибыли, и вряд ли на этом они будут расти. В то же время дивиденды по итогам 2020 года будут копеечными, и рост к лету на дивидендах тоже не ожидается.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал